Избранное трейдера Vitastic

Промежуточные итоги портфеля на ИИС.

- 21 августа 2016, 16:07

- |

В начале 2015 года, я был в шоке от скачков валютного курса, и в поисках ответов на вопросы, забрёл на Смартлаб. С тех пор регулярно его читаю, пытаясь найти новые знания.

Поднаторев в основах, в декабре 2015 я решил попробовать свои силы на бирже, для этого открыл ИИС и закинул туда денег.

Сейчас, получив вычет от налоговой, признаю эксперимент удавшимся, и хочу подвести итоги.

С момента формирования прошло чуть больше полугода.

Т.к. не хотелось тратить время перед терминалом, поэтому я выбрал стратегию бай энд холд с ежегодной ребалансировкой, которую подчерпнул у Сергея Спирина.

За январь-февраль 2016 я присматривался к акциям и покупал их. Окончательно разместил все рубли в ценные бумаги лишь к концу февраля — с этого момента и буду вести отсчёт своего портфеля.

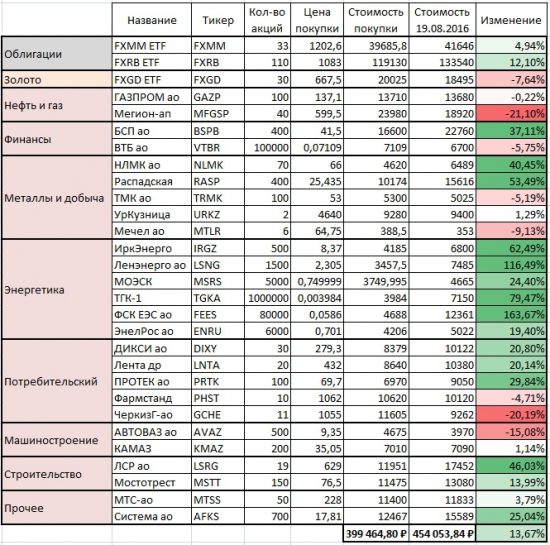

Состав портфеля:

Увеличение стоимости портфеля за прошедший период:

( Читать дальше )

- комментировать

- 113 | ★11

- Комментарии ( 13 )

QUIK темная тема2

- 17 августа 2016, 16:41

- |

Обновленный QUIK у многих работает с трудом, есть решение этой проблемы.

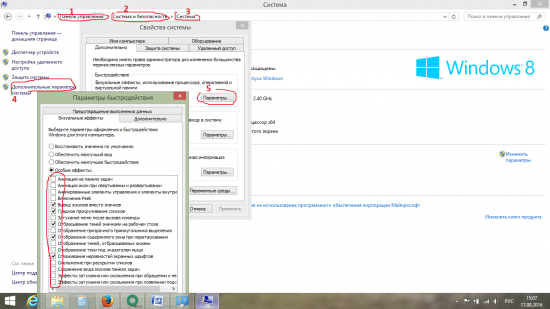

1 Визуальные эффекты.

2 Чистка ПК.

3 Приоритет в диспетчере задач

4 QUIK получение данных.

Визуальные эффекты.

Чистка ПК.

www.piriform.com/products качаем и устанавливаем CCleaner и Defraggler, чистим реестр и делаем дефрагментацию диска.

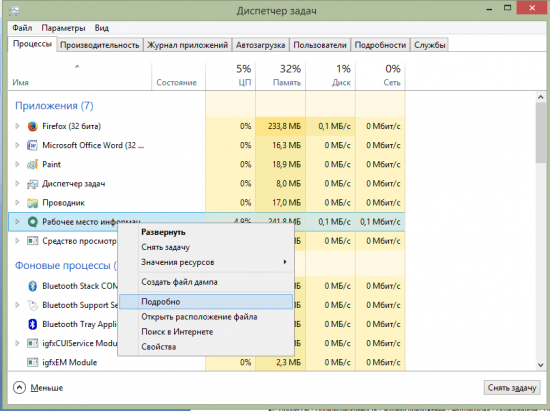

Приоритет в диспетчере задач.

нажимаем одновременно Ctrl-Shift-Esc

( Читать дальше )

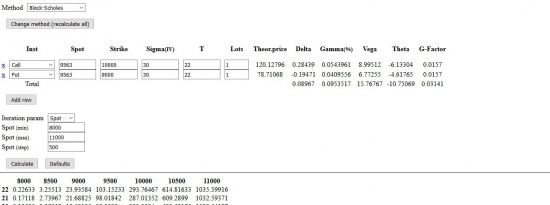

Предлагаю вашему вниманию, набор для опционщиков

- 08 августа 2016, 15:52

- |

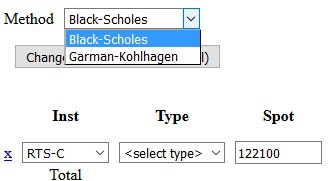

функционал заключается в

- построении профиля позиции. жми сюды

- опционый калькулятор.сюды

В данный момент бета версия (работа самих моделей точная)

Построение на истории. Если есть какие-то предложения дополнения пишите)

Тем кому тема понравится, и захочет участвовать использовать. откроется дополнительный функционал бесплатно и навсегда.

В ПЛАНАХ АМЕРИКАНСКИЕ ОПЦИОНЫ ВНЕДРИТЬ

( Читать дальше )

Немного о здоровье

- 06 августа 2016, 10:03

- |

( Читать дальше )

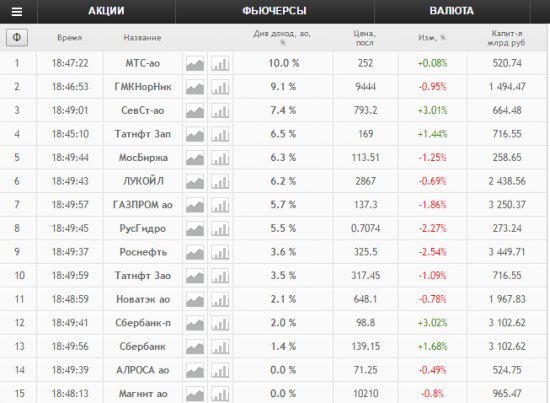

Самые лучшие котировки с Московской Биржи на смартлабе с 1 августа!

- 01 августа 2016, 00:41

- |

котировки можно вызвать командой Q в консоли.

Итак, с 1 августа 2016 вступил в силу мой договор с Московской Биржей, и теперь мне придется ежемесячно платить монополии за её популяризацию среди российских частных инвесторов:)

что мы сделали?

- котировки разных рынков Мосбиржи

- возможность сортировать котировки акций по любым параметрам

- возможность фильтровать котировки по: объему торгов, капитализации, сектору

http://smart-lab.ru/q/shares_fundamental/

Чтобы заполнять данные быстрее, нужен менеджер баз данных, на него денег пока нет.

Фундаментальная таблица например Газпрома выглядит так:

http://smart-lab.ru/q/GAZP/f/y/

На любой показатель можно ткнуть и посмотреть его в динамике:

http://smart-lab.ru/q/GAZP/f/y/MSFO/div_yield/

А можно нажать на значок, и построить таблицу всех компаний, отсортированную по любому фундаментальному показателю:

http://smart-lab.ru/q/shares_fundamental/MSFO/div_yield/

Я бы добавлял фундаментал компаний побыстрее, но к сожалению мне еще надо:

- перечитывать свою книгу в 4й раз, чтобы исправлять ошибки за редактором (писец ваще)

- готовить конференцию смартлаба 24 сентября=)

- вникать в обсуждение моего суда на смартлабе и фейсбуке)))

- ну и постоянно следить за ремонтом квартиры, который к счастью уже вот-вот закончится

Там ещё работы очень много, сделаем еще лучше.

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

( Читать дальше )

Структурный продукт "FinEx на стероидах - еврооблигации"!

- 24 июля 2016, 11:31

- |

На Мосбирже торгуется ETF FXRU, которая повторяет индекс еврооблигаций российских компаний. Способ репликации — физический (т.е. ФинЭкс реально покупает облигации), при этом купонные платежи реинвестируются. Инструмент имеет базовую валюту доллар США, но торгуется в рублях (в пересчете по курсу). То есть подвержен валютному риску — когда доллар растет к рублю, растет и цена FXRU, когда доллар падает — цена тоже падает. Нам бы хотелось купить этот облигационный индекс и получать доход от роста индекса и реинвестирования купонных платежей. Но при этом не зависеть от курса доллара. Важный момент, если мы сможем избавиться от влияния курса, то купонная доходность индекса (около 5%) будет долларовой, в пересчете на рубли. А 5% долларовой доходности это по нашим временам — это огого!

( Читать дальше )

Структурный продукт - сделай сам! Часть 0, некоторые общие мысли об.

- 21 июля 2016, 18:26

- |

В топ вышла запись ec-analysis.livejournal.com/59519.html про структурные продукты. С чем я согласен из написанного автором:

1. Низкая прозрачность структурных продуктов. Доступно базовое описание, «как оно должно работать», но нет конкретики по реализации — из каких инструментов оно состоит.

2. Высокие комиссии.

3. Не указано у автора, но добавлю от себя — непрозрачность дает продавцам возможность составить продукт по завышенным ценам. Например, если в продукт входят опционы, то брокер может включить опцион в продут по завышенной подразумеваемой волатильности (перекрыв позицию на рынке по текущей IV) и получить неучтенную копеечку «из воздуха» (в смысле — из клиента).

4. Не оговариваются риски. А они там есть (риски всегда есть). Клиентов успокаивают, что всё пучком и него страшного не может случиться.

5. Дикие случаи типа smart-lab.ru/blog/237692.php (ссылка из поста). Вообще сюр — даже если специально отрубить голову и заставить брокера думать жопой, то еще не каждый сможет придумать способ слить 95% клиентских денег.

6. Хитрые умолчания, которые вводят клиента в заблуждение. Например, «структурный продукт со 100% защитой капитала». Вложили миллион, условия не сработали, через год получили миллион назад. Продавец гордо говорит: «Капитал защищен на 100%!». В реальности капитал уменьшился на величину инфляции, т.е. клиент получил убыток. Или «если что-то пойдет не так, то вы получаете деньги и базовый актив по цене не дороже X». В реальности — «на тебе акции и трахайся с ними как хочешь, нам плевать, теперь это твоя проблема». Т.е. клиента могут нагрузить проблемой, которою он не мог хорошо обдумать заранее.

( Читать дальше )

Модификации на тему Price Channel (QUIK LUA)

- 11 июля 2016, 17:05

- |

Settings =

{

Name = "xPc5",

period = 24,

line=

{

{

Name = "xPc5",

Color = RGB(0, 128, 0),

Type = TYPE_LINE,

Width = 2

},

{

Name = "xPc5",

Color = RGB(255, 64, 64),

Type = TYPET_BAR,

Width = 3

},

{

Name = "xPc5",

Color = RGB(64, 64, 255),

Type = TYPET_BAR,

Width = 3

}

}

}

----------------------------------------------------------

function c_FF()

return function(ind, _p)

local period = _p

local index = ind

local MAX_ = 0

local MIN_ = 0

local MAX2_ = 0

local MIN2_ = 0

if index == 1 then

MAX_ = C(index)

MIN_ = C(index)

MAX2_ = C(index)

MIN2_ = C(index)

return nil

end

----------------------------------------------------------------------

period = _p

if index < period then period = index end

MAX_ = H(index)

MIN_ = L(index)

MAX2_ = 0

MIN2_ = 0

for i = 0, (period-1) do

if MAX_ < H(index-i) then MAX_ = H(index-i) end

if MIN_ > L(index-i) then MIN_ = L(index-i) end

MAX2_ = MAX2_ + MAX_

MIN2_ = MIN2_ + MIN_

end

MAX2_ = MAX2_/(period)

MIN2_ = MIN2_/(period)

return (MAX2_+MIN2_)/2, MAX2_, MIN2_

end

end

function Init()

myFF = c_FF()

return 3

end

function OnCalculate(index)

return myFF(index, Settings.period)

end

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал