SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Oppositus

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Прежде, чем продолжать рассказывать о структурных продуктах, нужно рассмотреть 2 темы, вынесенные в заголовок.

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

Во-вторых, цена фьючерса, до экспирации которого осталось еще время, выше цены базового актива на «безрисковую ставку» (в годовом выражении).

Тут непонятно сформулировано, сейчас будут примеры, и всё станет ясно.

Пусть до окончания обращения фьючерса на акции Х остался ровно 1 год. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 101 рубль. При этом безрисковая ставка составляет 10% годовых. Тогда, если я куплю акцию Х и продам фьючерс, то через год (при любом поведении цены акции в течении года) я заработаю 1 рубль. Или, 1/100 = 1% годовых. В то же время, если я вложу эти 100 рублей под ставку 10%, я через год заработаю 10 рублей. Вывод — мне не выгодно совершать описанную выше арбитражную операцию по таким ценам. Я буду совершать другую арбитражную операцию: куплю фьючерс, продам акцию в шорт, и деньги, полученные при продаже акции — положу в банк на год под 10% годовых. Через год продавец фьючерса мне поставит акцию, я отдам акцию тому, у кого ее занял, и заберу деньги из банка. Итого, я потеряю на фьючерсной позиции 1 рубль, но заработаю на депозите 10 (за минусом платы за шорт, здесь она не учтена). Т.е. мои (и не только) сделки будут «раздвигать» спред между ценами на акцию и фьючерс, пока он не станет таким большим, что мне станет невыгодно совершать такую операцию.

Теперь пусть акция опять стоит 100 рублей. Но допустим, что фьючерс Х стоит 125 рублей. При этом безрисковая ставка составляет те же 10% годовых. Тогда, если я куплю акцию Х и продам фьючерс, то через год (при любом поведении цены акции в течении года) я заработаю 25 рублей. Или, 25/100 = 25% годовых. Это выгоднее, чем дать деньги под 10%, следовательно я буду совершать такую арбитражную сделку. И не только я! В результате арбитражеры, покупая акцию Х и одновременно продавая фьючерс Х двинут цену акции вверх, а фьючерса вниз. И будут это делать, пока доходность от арбитражных сделок будет выше, чем безрисковая ставка (в данном случае — выше 10% годовых).

Таким образом, получается, что:

1. Фьючерс всегда должен стоить дороже базового актива. Это нормальная ситуация, и она называется «контанго». Иногда фьючерсы стоят дешевле базового актива (это называется «бэквордация») — если акция дешевеет и масса спекулянтов ожидают, что она будет дешеветь и дальше, тогда становится выгодно продавать фьючерсы в надежде на то, что цена акции упадет еще сильнее. Также сейчас по миру распространяются отрицательные % ставки, при них бэквордация тоже становится нормальным явлением (если от арбитража мы теряем меньше, чем положив деньги в банк, гггг).

2. Цена фьючерса = цена базового актива * доходность по безрисковой ставке. Это, конечно, в среднем, в нормальных (спокойных) рыночных условиях. Отклонение цены фьючерса от «нормальной» («правильной») показывает «силу спекулянтов».

Теперь реальный пример — рассмотрим фьючерс на акции Сбербанка. Расчеты здесь.

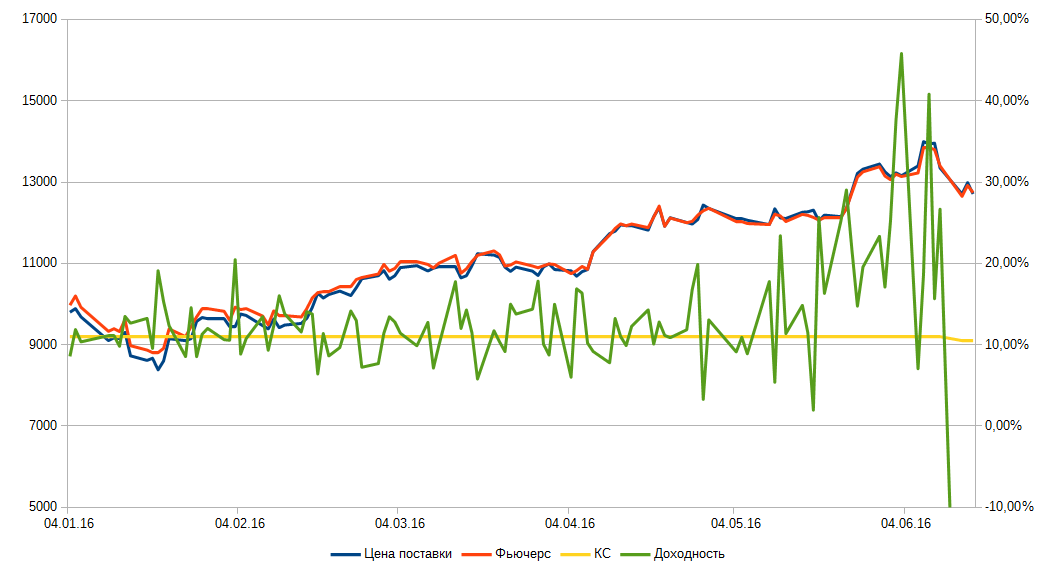

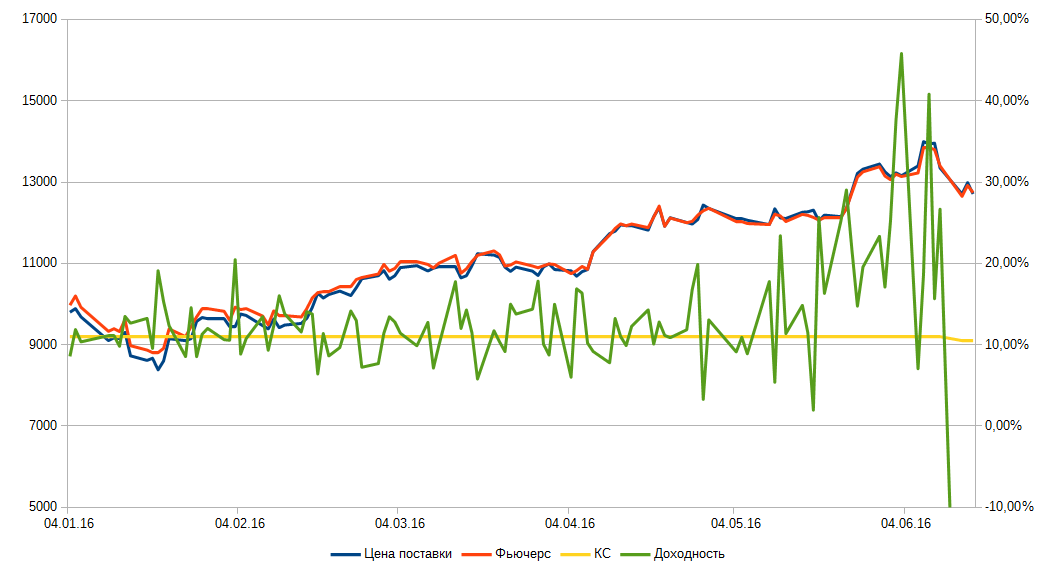

Дополнительно нужно учесть, что 12.04.2016-го совет директоров объявил рекомендацию по дивидендам — 1,97 рублей на акцию (отсечка 14 июня, с 10-го июня акция торгуется без дивиденда из-за режима торгов Т+2). То есть до 12.04 фьючерс должен учитывать только цену акции, с 12.04 по 9.06 — цену акции + дивиденд, и с 10.06 — опять только цену акции. Не забываем, что 1 фьючерс = 100 акций. Вот график:

Видно, что:

1. Цена фьючерса стабильно выше цены акции (левая шкала).

2. Доходность (в % годовых) сначала ниже безрисковой ставки, потом нормализуется, и перед экспирацией уходит в дикий расколбас.

Попытаюсь объяснить пункт 2 (я не уверен в правильности, если кто знает точно — поправьте плиз). Очень похоже, что это попытка учесть дивиденд, и при этом — удачная! Видно, что доходность нормализуется после объявления размера дивиденда. Если добавить дивиденд 1,97 с начала периода (т.е. до даты его официального объявления), то получится вот так:

Как рынок мог знать размер дивиденда до даты его объявления??? а) Инсайд (тогда крупные игроки заработали на арбитраже). б) Расчет. Правительство объявило, что заставит госкомпании платить 50% от прибыли, прибыль Сбербанка известна (или можно достаточно хорошо предсказать), следовательно можно довольно точно угадать дивиденд и до официального объявления. в) На самом деле — имейте в виду, что я не знаю, как так получилось. Но получилось же как-то… :)

Расколбас доходности перед экспирацией связан:

1. Дивидендный гэп.

2. Он только выглядит страшным, на самом деле там абсолютная разница меньше рубля (меньше 0,5% к цене акции), такую разницу могут спекулянты обеспечить. В общем, золотая пора для арбитражеров — примерно неделя до экспирации. Только абсолютная прибыльность на таких коротких сроках низкая, и случается это всего 4 раза в год, нет смысла заморачиваться.

Ну и 2-й реальный пример, непосредственно связанный с нашим структурным продуктом «FinEx на стероидах — еврооблигации». Сейчас посмотрим, по какой доходности торговался фьючерс на доллар (по отношению к курсу доллара).

Тут лучше видно абсолютную разницу между ценой фьючерса и базового актива. И доходность сглажена (средняя за 20 торговых дней). При этом видно, что доходность стабильно ниже безрисковой ставки примерно на 1,5-2 % годовых. Я думаю (поправьте меня), что это объясняется ставкой валютного свопа, и арбитражем между долларом, валютным свопом и безрисковой ставкой.

Опять возвращаюсь к структурному продукту и беру эти слова назад: «Кстати, замечу, что если создать этот структурный продукт сейчас, то через год мы обгоним по доходности FXRB». ФинЭкс хеджирует свои валютные продукты валютными свопами овернайт, то есть, в пересчете на рубли — почти точно по безрисковой ставке. А мы не можем продать фьючерс по такой доходности! Поэтому FXRB всегда будет обгонять наш СП «FinEx на стероидах — еврооблигации». Если предположить, что мы бы делали СП не 14.07.15 (как в прошлом посте), а 08.10.15 (когда контанго и доходность фьючерса были максимальными), то мы бы получили такую же доходность, как и по FXRB, те же 23,5% годовых (я считал). А так мы как раз и отстали на 2%, на которые в среднем доходность фьючерса отстает от безрисковой доходности. Но такое «сидение в засаде» не наш метод (и вообще плохая идея для создания структурного продукта), тем более что нужная доходность была очень ограниченное время, и это было вызвано сильными колебаниями курса.

Теперь часть 2: гипотеза «возврата к среднему».

Гипотеза основана на разумном предположении, что на рынке есть некоторые «средние» значения, и отклонения от них — временное явление. При этом многими совершается одна фатальная ошибка. Если набрать в Гугле «возврат к среднему», и почитать статьи, то там в основном будет написано, что «цены возвращаются к среднему». Это неправильное понимание! К среднему возвращаются не цены, а коэффициенты! Например, всем известный P/E. В среднем за 150 лет в США этот коэффициент равен 15. Если рынок от него значительно отклоняется, то разумно предположить, что он к нему вернется. Или, средняя реальная доходность рынка США ~6% годовых. Если доходность 10 лет подряд сильно выше, то разумно ожидать краха и восстановления рынка (который приведет доходность к средней), или длительного нахождения рынка на одном уровне. Например, Япония: 20 лет рынок стоит на месте. Но перед этим он рос с дикой скоростью, показав огромную доходность! Вот это «стояние на месте» и является одним из вариантов «возврата к среднему» (к нормальной доходности на очень длительном промежутке времени).

Или, очень интересный индикатор — CAPE («P/E Шиллера», «циклически корректируемым коэффициент цена/прибыль»). Почитайте: assetallocation.ru/emerging-markets/ assetallocation.ru/investing_vs_flipping/ assetallocation.ru/us-stock-long-term-returns/ и вот тут совсем подробно: assetallocation.ru/cape/

Гипотеза «возврата к среднему» по CAPE говорит, что рынок США очень сильно переоценен. И в следующие 10 лет доходность ожидается очень маленькой, ~1% годовых. Варианты — длительное стояние на месте (по типу Японии) или крах с восстановлением. А CAPE российского рынка самый низкий в мире (или уже на 2-м месте снизу). Что подразумевает нехилый такой рост для возврата российского CAPE к «средним» значениям развивающихся рынков.

Поэтому сейчас нельзя говорить «рынок РФ у максимальных значений, он должен снизиться, чтобы цены вернулись к средним». Наоборот, доходность и коэффициенты нашего рынка в последние годы были ниже средних, и текущий рост — это как раз и есть попытка «вернуться к среднему»! Т.е. если не будет какого-нибудь мирового кризиса, то рост этого года — только начало! Если даже рынок вырастет в 2 раза — то все равно относительно дешевым останется!

Запомните и другим расскажите — «возвращаются к среднему» не цены, а коэффициенты (то есть — статистические величины, описывающие рынки или конкретные инструменты)! Да прямо здесь же картинка по фьючерсу на доллар — увеличение доходности в начале и возврат доходности к средней (с колебанием вокруг средней). И по фьючерсу на сбер то же самое — доходность колеблется туда-сюда, но вокруг среднего значения.

Конечно, сами средние могут меняться (с изменением экономики), но это процессы очень длительные и непредсказуемые.

Вернемся к нашему «FinEx на стероидах — еврооблигации». Почему он показал такую доходность (и FXRB тоже)? Введение санкций, конфронтация и снижение рейтингов РФ вызвало панику у буржуев основных — держателей наших еврооблигаций. Они кинулись продавать и загнали цену слишком низко (т.е. загнали доходность сильно выше среднего). Пик обвала пришелся на начало 15-го года (см график FXRB). Потом все подуспокоились, грызня с Западом вошла в «рабочее русло», буржуи опомнились и начали покупать дешевые российские бумаги. Доходность еврооблигаций начала «возвращаться к среднему» (до сих пор еще не вернулась, но потенциал уже небольшой).

Именно этим и объясняется такая большая доходность по структурному продукту и по FXRB. И поэтому я сказал, что сейчас такой доходности уже не получить — потенциал роста почти исчерпан, доходность еврооблигаций уже близка к средней. Нужен позитив для того, чтобы FXRB показал еще раз доходность в 23,5% — снятие санкций, повышение рейтинга, взрыв Йеллоустоуна. :)

Итак, вооруженные этими знаниями, теперь будем улучшать наши еврооблигации на стероидах. Мы знаем, как работает этот СП и почему он так работает. Вот, применим знания для нетрудового обогащения. В смысле — завтра применим.

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

Во-вторых, цена фьючерса, до экспирации которого осталось еще время, выше цены базового актива на «безрисковую ставку» (в годовом выражении).

Тут непонятно сформулировано, сейчас будут примеры, и всё станет ясно.

Пусть до окончания обращения фьючерса на акции Х остался ровно 1 год. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 101 рубль. При этом безрисковая ставка составляет 10% годовых. Тогда, если я куплю акцию Х и продам фьючерс, то через год (при любом поведении цены акции в течении года) я заработаю 1 рубль. Или, 1/100 = 1% годовых. В то же время, если я вложу эти 100 рублей под ставку 10%, я через год заработаю 10 рублей. Вывод — мне не выгодно совершать описанную выше арбитражную операцию по таким ценам. Я буду совершать другую арбитражную операцию: куплю фьючерс, продам акцию в шорт, и деньги, полученные при продаже акции — положу в банк на год под 10% годовых. Через год продавец фьючерса мне поставит акцию, я отдам акцию тому, у кого ее занял, и заберу деньги из банка. Итого, я потеряю на фьючерсной позиции 1 рубль, но заработаю на депозите 10 (за минусом платы за шорт, здесь она не учтена). Т.е. мои (и не только) сделки будут «раздвигать» спред между ценами на акцию и фьючерс, пока он не станет таким большим, что мне станет невыгодно совершать такую операцию.

Теперь пусть акция опять стоит 100 рублей. Но допустим, что фьючерс Х стоит 125 рублей. При этом безрисковая ставка составляет те же 10% годовых. Тогда, если я куплю акцию Х и продам фьючерс, то через год (при любом поведении цены акции в течении года) я заработаю 25 рублей. Или, 25/100 = 25% годовых. Это выгоднее, чем дать деньги под 10%, следовательно я буду совершать такую арбитражную сделку. И не только я! В результате арбитражеры, покупая акцию Х и одновременно продавая фьючерс Х двинут цену акции вверх, а фьючерса вниз. И будут это делать, пока доходность от арбитражных сделок будет выше, чем безрисковая ставка (в данном случае — выше 10% годовых).

Таким образом, получается, что:

1. Фьючерс всегда должен стоить дороже базового актива. Это нормальная ситуация, и она называется «контанго». Иногда фьючерсы стоят дешевле базового актива (это называется «бэквордация») — если акция дешевеет и масса спекулянтов ожидают, что она будет дешеветь и дальше, тогда становится выгодно продавать фьючерсы в надежде на то, что цена акции упадет еще сильнее. Также сейчас по миру распространяются отрицательные % ставки, при них бэквордация тоже становится нормальным явлением (если от арбитража мы теряем меньше, чем положив деньги в банк, гггг).

2. Цена фьючерса = цена базового актива * доходность по безрисковой ставке. Это, конечно, в среднем, в нормальных (спокойных) рыночных условиях. Отклонение цены фьючерса от «нормальной» («правильной») показывает «силу спекулянтов».

Теперь реальный пример — рассмотрим фьючерс на акции Сбербанка. Расчеты здесь.

Дополнительно нужно учесть, что 12.04.2016-го совет директоров объявил рекомендацию по дивидендам — 1,97 рублей на акцию (отсечка 14 июня, с 10-го июня акция торгуется без дивиденда из-за режима торгов Т+2). То есть до 12.04 фьючерс должен учитывать только цену акции, с 12.04 по 9.06 — цену акции + дивиденд, и с 10.06 — опять только цену акции. Не забываем, что 1 фьючерс = 100 акций. Вот график:

Видно, что:

1. Цена фьючерса стабильно выше цены акции (левая шкала).

2. Доходность (в % годовых) сначала ниже безрисковой ставки, потом нормализуется, и перед экспирацией уходит в дикий расколбас.

Попытаюсь объяснить пункт 2 (я не уверен в правильности, если кто знает точно — поправьте плиз). Очень похоже, что это попытка учесть дивиденд, и при этом — удачная! Видно, что доходность нормализуется после объявления размера дивиденда. Если добавить дивиденд 1,97 с начала периода (т.е. до даты его официального объявления), то получится вот так:

Как рынок мог знать размер дивиденда до даты его объявления??? а) Инсайд (тогда крупные игроки заработали на арбитраже). б) Расчет. Правительство объявило, что заставит госкомпании платить 50% от прибыли, прибыль Сбербанка известна (или можно достаточно хорошо предсказать), следовательно можно довольно точно угадать дивиденд и до официального объявления. в) На самом деле — имейте в виду, что я не знаю, как так получилось. Но получилось же как-то… :)

Расколбас доходности перед экспирацией связан:

1. Дивидендный гэп.

2. Он только выглядит страшным, на самом деле там абсолютная разница меньше рубля (меньше 0,5% к цене акции), такую разницу могут спекулянты обеспечить. В общем, золотая пора для арбитражеров — примерно неделя до экспирации. Только абсолютная прибыльность на таких коротких сроках низкая, и случается это всего 4 раза в год, нет смысла заморачиваться.

Ну и 2-й реальный пример, непосредственно связанный с нашим структурным продуктом «FinEx на стероидах — еврооблигации». Сейчас посмотрим, по какой доходности торговался фьючерс на доллар (по отношению к курсу доллара).

Тут лучше видно абсолютную разницу между ценой фьючерса и базового актива. И доходность сглажена (средняя за 20 торговых дней). При этом видно, что доходность стабильно ниже безрисковой ставки примерно на 1,5-2 % годовых. Я думаю (поправьте меня), что это объясняется ставкой валютного свопа, и арбитражем между долларом, валютным свопом и безрисковой ставкой.

Опять возвращаюсь к структурному продукту и беру эти слова назад: «Кстати, замечу, что если создать этот структурный продукт сейчас, то через год мы обгоним по доходности FXRB». ФинЭкс хеджирует свои валютные продукты валютными свопами овернайт, то есть, в пересчете на рубли — почти точно по безрисковой ставке. А мы не можем продать фьючерс по такой доходности! Поэтому FXRB всегда будет обгонять наш СП «FinEx на стероидах — еврооблигации». Если предположить, что мы бы делали СП не 14.07.15 (как в прошлом посте), а 08.10.15 (когда контанго и доходность фьючерса были максимальными), то мы бы получили такую же доходность, как и по FXRB, те же 23,5% годовых (я считал). А так мы как раз и отстали на 2%, на которые в среднем доходность фьючерса отстает от безрисковой доходности. Но такое «сидение в засаде» не наш метод (и вообще плохая идея для создания структурного продукта), тем более что нужная доходность была очень ограниченное время, и это было вызвано сильными колебаниями курса.

Теперь часть 2: гипотеза «возврата к среднему».

Гипотеза основана на разумном предположении, что на рынке есть некоторые «средние» значения, и отклонения от них — временное явление. При этом многими совершается одна фатальная ошибка. Если набрать в Гугле «возврат к среднему», и почитать статьи, то там в основном будет написано, что «цены возвращаются к среднему». Это неправильное понимание! К среднему возвращаются не цены, а коэффициенты! Например, всем известный P/E. В среднем за 150 лет в США этот коэффициент равен 15. Если рынок от него значительно отклоняется, то разумно предположить, что он к нему вернется. Или, средняя реальная доходность рынка США ~6% годовых. Если доходность 10 лет подряд сильно выше, то разумно ожидать краха и восстановления рынка (который приведет доходность к средней), или длительного нахождения рынка на одном уровне. Например, Япония: 20 лет рынок стоит на месте. Но перед этим он рос с дикой скоростью, показав огромную доходность! Вот это «стояние на месте» и является одним из вариантов «возврата к среднему» (к нормальной доходности на очень длительном промежутке времени).

Или, очень интересный индикатор — CAPE («P/E Шиллера», «циклически корректируемым коэффициент цена/прибыль»). Почитайте: assetallocation.ru/emerging-markets/ assetallocation.ru/investing_vs_flipping/ assetallocation.ru/us-stock-long-term-returns/ и вот тут совсем подробно: assetallocation.ru/cape/

Гипотеза «возврата к среднему» по CAPE говорит, что рынок США очень сильно переоценен. И в следующие 10 лет доходность ожидается очень маленькой, ~1% годовых. Варианты — длительное стояние на месте (по типу Японии) или крах с восстановлением. А CAPE российского рынка самый низкий в мире (или уже на 2-м месте снизу). Что подразумевает нехилый такой рост для возврата российского CAPE к «средним» значениям развивающихся рынков.

Поэтому сейчас нельзя говорить «рынок РФ у максимальных значений, он должен снизиться, чтобы цены вернулись к средним». Наоборот, доходность и коэффициенты нашего рынка в последние годы были ниже средних, и текущий рост — это как раз и есть попытка «вернуться к среднему»! Т.е. если не будет какого-нибудь мирового кризиса, то рост этого года — только начало! Если даже рынок вырастет в 2 раза — то все равно относительно дешевым останется!

Запомните и другим расскажите — «возвращаются к среднему» не цены, а коэффициенты (то есть — статистические величины, описывающие рынки или конкретные инструменты)! Да прямо здесь же картинка по фьючерсу на доллар — увеличение доходности в начале и возврат доходности к средней (с колебанием вокруг средней). И по фьючерсу на сбер то же самое — доходность колеблется туда-сюда, но вокруг среднего значения.

Конечно, сами средние могут меняться (с изменением экономики), но это процессы очень длительные и непредсказуемые.

Вернемся к нашему «FinEx на стероидах — еврооблигации». Почему он показал такую доходность (и FXRB тоже)? Введение санкций, конфронтация и снижение рейтингов РФ вызвало панику у буржуев основных — держателей наших еврооблигаций. Они кинулись продавать и загнали цену слишком низко (т.е. загнали доходность сильно выше среднего). Пик обвала пришелся на начало 15-го года (см график FXRB). Потом все подуспокоились, грызня с Западом вошла в «рабочее русло», буржуи опомнились и начали покупать дешевые российские бумаги. Доходность еврооблигаций начала «возвращаться к среднему» (до сих пор еще не вернулась, но потенциал уже небольшой).

Именно этим и объясняется такая большая доходность по структурному продукту и по FXRB. И поэтому я сказал, что сейчас такой доходности уже не получить — потенциал роста почти исчерпан, доходность еврооблигаций уже близка к средней. Нужен позитив для того, чтобы FXRB показал еще раз доходность в 23,5% — снятие санкций, повышение рейтинга, взрыв Йеллоустоуна. :)

Итак, вооруженные этими знаниями, теперь будем улучшать наши еврооблигации на стероидах. Мы знаем, как работает этот СП и почему он так работает. Вот, применим знания для нетрудового обогащения. В смысле — завтра применим.

4.4К |

Читайте на SMART-LAB:

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

12 марта Группа Ренессанс страхование опубликует МСФО за 2025 год

Напоминаем, что 12 марта 2026 года RENI опубликует МСФО Группы за 2025 год, а также проведет День инвестора, чтобы рассказать о ситуации на...

13:40

теги блога Dem Oppositus

- Asset Allocation

- ETF

- finex

- mutual fund

- арбитраж

- волатильность

- дисперсия

- доллар

- доходность

- инвестиции

- курс доллара

- марковиц

- ММВБ

- моделирование

- МосБиржа

- опционы

- пассивные инвестиции

- портфельная теория Марковица

- программа

- распределение активов

- ребалансировка портфеля

- риск

- роботорговля

- современная портфельная теория

- статистика

- Структурные продукты

- фьюерсы

- фьючерсы

- хедж

- хеджирование

Добавлю что статья отлична уже тем что вызвала обсуждение темы а не собачек шувалова.

-отменяет тот факт что человек эту статью написал

этот факт имеет отрицательную ценность, ибо данная статья вводит читателей в заблуждение. если ты реально считаешь, что афтар прав — готов продать тебе фьючи sru7 по ставке 9% годовых от спота. соглашайся, ведь если верить афтару — это мега выгодная сделка(при текущей ставке цб 10.5%)! ;)

- ну возьми напиши что нибудь действительно интересное и полезное

у меня полон блог таких постов.

-вместо того что ты пишешь в своем блоге.

значит ты просто еще не дорос, чтоб понять их...

до конца не дочитал

Согласен, буков много. И информация, действительно, начального уровня. Но я сразу предупредил, что откровений не будет, и это всё пишется для тех, кто хочет разобраться с начального уровня, и примерно до «среднего».

Спасибо. Планирую написать, как бы это сказать, «курс». После прочтения которого человек сможет получить знания среднего уровня и понять, куда копать дальше.

При этом планирую ограничить математическую часть уровнем 9-го класса, даже когда дойдем до опционов. :) Самое сложное, что будет — расчет годовых %.

А вы не могли бы указать парочку? Спасибо.

Совсем не так.

бред. если фьюч на акции — есть еще дивы. если на другие типы Б.А. — то там вообще могут быть какие угодно сложные формулы.

Не обязательно. поставка не всегда происходит в день экспирации, так что опять таки дивы...

и.т.д. и т.п.

Дивы и поставка Т+2 — это мелочи, которые на модель влияют мало. Эффекты 2-го порядка При этом про дивы в посте я даже «картинку нарисовал» ©. Они моделью учитываются точно (после того, как стали известны рынку).

Нет, не могут, кроме случаев когда арбитраж затруднен (индекс RTS vs фьючерс — сложно и дорого «купить» индекс), или невозможен (фьюч на индекс волатильности — волатильность нельзя «купить» непосредственно, тут уже начинаются рисковые арбитражи на опционах). А если я могу легко купить/продать линейный БА и открыть противоположную фьючерсную позицию — то никаких сложный формул, только безрисковая доходность!

То есть, ваши уточнения я принимаю. Можно было о них написать. Но тогда объем статьи бы утроился. Вообще, об этом книги пишут, на что я не претендую. Моя же цель — дать средний уровень грамотности. Тогда человек сам сможет понять границы применимости моделей.

lol тебе матчасть еще учить и учить ;) в нормальной ситуации дивы дают гораздо больший вклад в цене фьюча, чем ставка ;)

еще как могут.

арбитраж «затруднен» чуть реже, чем всегда ;) Но даже если арбитраж тривиально делается, формула прайсинга фьюча может быть очень сложной(см. фьючи на облиги ;). вобщем, деточка, тебе еще учить и учить матчасть ;)Я бы сказал средний уровень безграмотности местной аудитории)) на срачлабики кол-во пользователей, кто способен правильно написать формулу фьюча на простейшие БА можно сосчитать по пальцам одной руки ;)

1. Дивы дадут больший, чем ставка, вклад в цену фьючерса только если ДД больше ставки. А это нифига не нормальная ситуация.

2. Дивы начинают влиять на цену фьючерса только после объявления, до этого они неизвестны. С объявления до выплаты проходит примерно 3-4 месяца. То есть большую часть года рулит только ставка.

3. Фьючи на облигации — да что там сложного? Вычитаем дисконтированную доходность, получаем форвардную цену. Базовая формула та же. И у меня вообще нет цели залазить в такие дебри и рассказывать все возможные случаи. Тем, кто заинтересуется темой все равно придется книги читать, прежде чем самому приступать.

хватит уже нести эту чушь, я счас живот надорву))

вобщем я тебе сказал как оно обстоит на самом деле, а послушать умных более компетентных людей, или продолжать нести свою ахинею выставляя себя на посмешешье — это уже твое дело ;)

сколько в их базисе (таких фьючей) ОТ «безрисковой ставки» (а скока от ДД), думаю, понятно

Видимо ему не понравилось про то что росрынок недооценён, а амеры перекуплены (по CAPE).

trader2014.blogspot.com/2016/05/blog-post.html

Есть статистика, какие рынки лучше «возвращаются к среднему», а какие хуже.

Но доходность росс. еврооблиг — это это вопиющий пример. Загнать доходность под 10+% годовых при том, что долг развитых стран торгуется под отрицательный процент… Такое долго не продержится ни при каком раскладе.

По бондам — это безрисковая доходность. Нормальная все-таки повыше. Нормальная для развивающихся рынков — еще повыше. Насчет странового риска — реально он не очень высокий. Это страха много, т.е. рынком правит не расчет, а психология.

Я нигде не сравнивал российский рынок с развитыми. Наоборот, я написал «Что подразумевает нехилый такой рост для возврата российского CAPE к «средним» значениям развивающихся рынков.». Прошу вас быть внимательнее.

Затем пожалуйста прочитайте вот это: http://assetallocation.ru/emerging-markets/ плюс это: http://www.starcapital.de/research/stockmarketvaluation

Вот именно на этом основании и делаю вывод, что доходность РФ должна вернуться с «средней по САРЕ» для развивающихся рынков.

Ну так можно сказать, что доходность по нефти вернулась к среднему и напряженность тоже.

Я тут говорю про среднесрочную и долгосрочную mean reversion, никак не про спекулятивную. Если наш рынок сейчас упадет, я от радости подпрыгну. :)

Посмотрите, например, на P/B Газпрома (0.3), Лукойла (0.7) и остальных. Кто скажет, что это нормально — первый может бросить в меня камень. Оно обязательно вернется к нормальному (среднему). Только не спрашивайте, когда, я не знаю, но готов подождать.

Если под ФА вы имеете в виду фундаментальный анализ, то у меня для вас плохая новость. Долгосрочно рулит только распределение активов (asset allocation).

Вот чем объясняется прибыльность взаимных фондов:

Gary P.Brinson, L.Randolph Hood, Gilbert: «Determinants of Portfolio Performance»

Коротко тут: ec-analysis.livejournal.com/12377.html

Я не спекулянт и никому не советую. Я тут вообще не про трейдинг, а про вот это: Some asset classes, such as exchange rates, are observed to be mean reverting; however, this process may last for years and thus is not of value to a short-term investor.

Ну хорошо, давайте применим P/B. :) Сейчас Газпром 0.3, Лукойл 0.7. Это не может быть «дорого» ни с какой точки зрения. Или посмотрим на див. доходность. Доходность индекса ММВБ ~5%, то есть всего за 20 лет он станет бесплатным. Где это видано, чтобы такое могло долго продолжаться?

Нет, именно P/B — Цена / Балансовая стоимость. Он может быть меньше 1, если рынок ожидает банкротство компании, или значительное снижение прибылей, или еще какие шоки: http://www.investopedia.com/terms/p/price-to-bookratio.asp То есть не наш случай.

Если предположить, что в «норме», с учетом странового риска РФ, P/B будет примерно 1..1,5 (а так и есть для многих наших крупных компаний), Газпром получается в районе 465. :)

- Доходность индекса ММВБ ~5%

Это в этом году она такая, а что будет через 20 лет — никто не знает. нет ни каких гарантий, что такие дивы будут в последствии, у компаний могут значительно упасть прибыли или вообще разориться.

blogs.ft.com/andrew-smithers/2014/06/why-the-cyclically-adjusted-pe-usually-fails-for-non-us-stock-markets-part-2/

вообще часть статьи про mean reversion слабовата, а про фьючерсы материалу тут самое место!

Простым языком по делу, без понтов.

Чтение тонны де… арсагеры на смартлабе за неделю окупилось с лихвой!

Спасибо.

Но, поверьте, это далеко не весь смартлаб!

Стыдно, конечно, что тут так много… но что поделать =(

У меня действительно могут быть ошибки. И если на них укажут (конкретно), то будет лучше всем.

А так — если хоть кому-то будет полезно, то уже всё окупится. :) Я на смарт-лабе зарегался именно потому, что тут больше заинтересованных людей прочитают.

К сожалению, по ссылке регистрацию требует, наверное денег хочет. :(

Ага, нашел в другом месте, сейчас почитаю.

Но сразу замечу, что оно про CAPE. А в топике и про доходность росс. еврооблиг было. Ну не может такого быть (долго), чтобы нормальные облиги торговались по 10+% при том, что ААА торгуется по 0 или вообще отрицательно. Это тоже вариант «возврата к среднему».

Про волатильность будет, когда начну рассказывать про опционы. Даже картинку нарисую. :)

Настолько глубоко закапываться в математику не буду. Я хочу дать базу, чтобы читатель понимал базовые модели и границы их применимости. А дальше — уже книги читать. Я на такой уровень даже не замахиваюсь.

Пожалуйста. :)

Интересно, Но в самом начале, как мне показалось, заложена фатальная ошибка. Что бы продать акцию, ее надо с начало купить.

Мне кажется такая операция не возможна. Потому что надо с начало купить акцию. А это уже деньги, которые вы не куда не положите. Если же вы делаете шорт, то у вас не было акции, а значит вы ее берете у кого то и платите за нее без рисковую ставку тому у кого ее взяли, но это то же не возможно потому что будете платить еще больше! И далее, максимум что можно сделать из этой операции — это быть инвестором. Т.е. жить на % со сдачи акции в аренду в виде шорта под без рисковый % + % чуть выше средне накруточного в банковском бизнесе и хеджироваться фьючем от падения. Но тут самое интетересное то, что когда вы акцию сдаете в аренду, вам не дают 100% ее стоимости, а дают только арендный%, хватит ли его на продажу фьюча? т.е. в этой операции мы можем потерять еще и часть дивидендов если не все, т.к. при падении рынка го по фьючам поднимают. И тут стоит вопрос как бы остаться хотя бы при своих.

Т.е. Мы снова возвращаемся к линейному заработку, купили акцию она выросла или сдали ее в аренду и попробовали на эти деньги захеджироваться фьючем ., в случаи ожидаемого падения. И тут много вопросов, а угадаете ли когда начнется падение, что бы правильно захеджироваться? А покроет ли доход по акции все эти расходы? И останьтесь ли вы в итоге хотя бы в 0? По этому этот вариант с продажей акции похожа на хрень.

Единственный вариант- это рассмотреть какие ни будь опционно — фьючерсные конструкции. Это выглядит хоть как более адекватным.

Да, тут акция продается в шорт. В примере я плату за шорт не учел. Если учесть плату за шорт акций, то такой арбитраж становится выгоден, если фьючерс стоит дешевле акции. Полная схема такая.

0. Допустим, акция стоит 100 р, фьючерс 99, дивидендов нет, ставка 10%.

1. Продажа акции в шорт по 100, плата за шорт 10%.

2. На наш счет поступают деньги от проданной акции, мы их размещаем на депозит под 10%.

3. Покупка фьючерса по 99.

Через год:

4. Снимаем деньги с депозита (110 р.).

5. Нам поставляют акцию по фьючерсу. Прибыль от арбитража 1 рубль.

6. Отдаем акцию и плату за шорт 10р.

7. По итогу имеем 1 безрисковый рубль.

Если вы посмотрите на графики в посте, то отрицательной доходности не увидите (кроме редких моментов).

Чтобы точно посчитать арбитраж, нужно учесть % ставку, по которой крупняк может реально занимать, плату за шорты (или ставки РЕПО, или — брокер может у своих клиентов бесплатно/очень дешево акции в шорт брать). Отсюда можно вывести цены, при которых крупным игрокам становится выгоден арбитраж.

Что же касается доп. заработка на акции. Есть такая техника (ею разные фонды занимаются) — продаете опционы колл (далеко вне денег) на свои акции. Если цена акции не дойдет до страйка — премия ваша. Если дойдет, то вы просто отдаете акции покупателю опциона, но по такой цене вы бы их и так продали. Конечно, это добавит немного денег, но на эффективных рынках профучастники за каждый лишний цент борятся.

lol

чем дальше в лес, тем суровей партизаны))

У меня к вам предложение.

1. Вы что-нибудь почитаете по теме. Например вот: http://www.investopedia.com/terms/c/coveredcall.asp

2. Вы прекращаете спамить бессмысленными коментами типа процитированного.

3. Если есть что сказать по делу — пожалуйста.

1. как не обзови её, обычной продажей опциона она не перестанет быть. Положительного матожидания такая продажа не имеет(только если у тебя нету вью, что волотильность рынком переоценина и в реальности она окажется ниже).

Это две разные позы(инвесторская от покупки акций и лудоманская от продажи опциона). Никакой синергии от их совмещения не будет.

2. бесмысленные они лишь сточки зрения недалеких людей вродя тебя. с точки зрения людей, шарящих в данном вопросе, они единственные осмысленные в этой ветке.

3, уже полно сказано. жаль, что ты не осилил их понять..

(facepalm)

smart-lab.ru/blog/340653.php#comment6015284

Это мы — физики. А проф. участник возьмет акцию через РЕПО, продаст в рынок и получит реальные деньги. :)

Я знаю, что не даст. Это модель, понимаете? Которая показывает арбитражные стратегии для начинающих. Что можно в одну сторону, а можно и в другую.

Потом, кому интересно, пойдет и почитает в книжке как этот арбитраж точно рассчитывается. И все платы за шорт и учет див. доходности / купонов там будут.

А тут — принципы, как оно работает, без конкретики.

Вы про покрытые коллы?

1. У вас портфель, в котором вы распределяете акции по критериям риска.

2. Допустим, у вас есть акция А (цена сейчас 150). При росте акции А до цены 200 вы должны ее ребалансировать. Скажем, продать все А, или половину А, или 10% А.

3. Вы продаете опционы колл на акцию А (покрытые) со страйком 200. Или на все 100% акций, или на 50%, или на 10% — т.е. на размер ребалансировки.

Сценарии:

1. Цена не доходит до 200 — вы забираете премию.

2. Цена доходит до 200 или выше. Вы отдаете акции (которые вы бы все равно продали по 200!), но получаете доп прибыль в размере премии.

Риск — на сильном росте акций А вы имеете доходность меньше, чем могли бы.

То есть, вы не от балды продаете опционы, а как часть стратегии ребалансировок.

Дополнительно — у нас на Мосбирже такое будет работать плохо, так как опционы маржируемые. Тут нужны классические опционы, где вся премия платится сразу. Ну и риск-модуль биржи должен понимать, что ваши коллы покрытые и не маржинколить вас.

- Цена доходит до 200 или выше. Вы отдаете акции (которые вы бы все равно продали по 200!), но получаете доп прибыль в размере премии.

лишь в твоих мечтах, а на самом деле отдаешь акции + несешь лося в виде возросшей в несколько раз размера премии опциона.

Нет, я не несу лося. Тут речь вообще не наши московские маржируемые опционы на фьючерсы на акции, а про буржуйские опционы на акции.

Только на падении у нас нет реального лося, потому что БА у нас акция, а не фьючерс.

Вы попробуйте читать то, что я пишу 2 раза, если с 1-го не получается.

мда, случай сильно запущенный… причем тут вообще маржируемый/немарижруемый, если пнл от маржируемости низависит вообще никак. детский сад какой-то, а не срачлабик...

И причем тут этот граффик пнл суммарной позы, если я тебе говорю про пнл опциона? да и у сумарной позы пнл будет ниже, потому что получишь лося на опционе и профит на акции. а без продажи опциона был бы только профит по акции.

Теперь прочитайте то, что я написал, 2-й раз: http://smart-lab.ru/blog/340653.php#comment6015284

Там написано, как, когда и зачем так делается.

При том, что мы работаем от суммарной позы.

У вас с головой порядок? Я сам там написал, что мы рискуем недобрать профит. И там же написал, зачем мы так делаем.

На этом мы с вами прощаемся.

всего лишь риск профиль продажи покрытых колов на 100% акций в портфеле

Это физику он 15% годовых стоит. Профучастник репанется дешевле. А брокер может втихую акции у клиентов взять вообще бесплатно, или за 5%.

Арбитраж по шорту подробно вот: http://smart-lab.ru/blog/340653.php#comment6015135 подставляете ставки и смотрите, где зона прибыльности.

Заметьте, что фьюч по Сберу в отрицательную доходность (почти) не уходил. Его туда как раз арбитражеры не пускали. И отнюдь не мелкие физики, а крупняк.

Но ведь в этом случае брокер берет дешевле рынка. Все эти предложения, типа «депозит из акций», «дополнительная доходность на портфель акций» — это же оно? Брокер берет по 5 и репует по 11 (или дает своим клиентам-шортистам по 15). Я не ошибаюсь? То есть, брокер в принципе может найти бумаги дешевле рыночных ставок?

Хорошо, буду аккуратнее.

Обойдемся без дифуров. Их за нас комп посчитает. :)

Поставочные. Должна же от них хоть какая-то польза быть. :)

"… рынок США очень сильно переоценен. И в следующие 10 лет доходность ожидается очень маленькой, ~1% годовых."

Привет из 21 года, рынок вырос вдвое![]()