Избранное трейдера Vinnivoker

Технический анализ не работает?

- 19 июля 2019, 14:42

- |

Приходилось слышать и не раз:

1)каждый финансовый актив имеет особенный характер и к его анализу стоит подходить с набором особенных инструментов

2)рынок меняется, а значит ни один набор инструментов не гарантирует его работоспособность в будущем

3)если инструменты не работают, надо сменить их вовремя

А теперь представим паука, который под каждую муху подбирает особую паутину и бегает вслед за ней по комнате. Думаю, что если бы такая стратегия приносила успех, то нынешние пауки, скорее всего обладали бы крыльями и носились за мухами каждый со своей паутиной.

Но наблюдение за насекомыми, позволяет предположить, что паук предпочитает для всех мух использовать одну и туже паутину. Его расчет на то, что рано или поздно муха, пусть и не каждая, но залетит в гости сама.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

финансы и кредит. Квартира за чужой счет.

- 14 июля 2019, 14:50

- |

Ниже — кредитный калькулятор, забивая в который стоимость ипотеки 10%, срок до погашения 180 месяцев, тип платежей аннуитетный, предполагаемый размер инфляции 9%(средняя за последние 15 лет(180 месяцев)) получаем стоимость к погашению через 15 лет кредитного миллиона в 1 935 267.

https://fincalculator.ru/kreditnyj-kalkulyator

А теперь посмотрим, сколько фактически переплатит заемщик за 15 лет использования чужих денег — его реальная стоимость к погашению с учетом инфляции за 15 лет составит 1 081 925 или 455 рублей переплаты в месяц. 81 925 рублей — плата за использование чужих средств в течении 15 лет. Фактически инвестор получает квартиру в рассрочку с гарантией и начинает жить здесь и сейчас.

( Читать дальше )

Управление капиталом. Банковский вклад.

- 30 июня 2019, 13:58

- |

Однако, на этом преимущества вклада заканчиваются, т.к. на длительных горизонтах деньги съедает инфляция образуя, как я называю, банковский аллигатор.

Чтобы объяснить как он работает я сравнил два графика: график накопленного дохода на банковском депозите и график накопленной инфляции начиная с 1998 года, ведь если вы собираетесь инвестировать в депозит врага нужно знать в лицо.

Как видно на графике враг достаточно коварен и непредсказуем — мало кто уверен, что инфляция за очередной инвестиционный период не перекроет обещанный банковский процент.

Инвестор в депозит превращается в обычного игрока на финансовых рынках, причем с отрицательным математическим ожиданием.

Именно поэтому, свои инвестиционные предпочтения я максимально пытаюсь сместить в зону других инвестиций, которые не так сильно страдают от инфляции.

Сознательный уход от игры с инфляцией — вот первый урок управления финансовым капиталом.

Трейдинг. Нужно ли читать книги?

- 29 июня 2019, 16:08

- |

Любая профессия — это скорее устойчивый навык, который безусловно вбирает в себя прошлый опыт, но опыт этот скорее приобретается при достижении определенного числа многократных повторений.

Возьмем, к примеру навык вождения. На освоение этого навыка уходит не более 3 месяцев, а затем идет этап самосовершенствования. Представьте, что вместо автошколы будущий водитель обложится полным собранием сочинений на эту тему. Боюсь, его путь в становлении займет не меньше времени, чем путь создателя первого велосипеда.

В книгах, безусловно, аккумулируется весь прежний опыт, изучая который человек стремится попасть на новый этап эволюции, совершить прорыв в новое и ранее не изведанное. Однако трейдинг — это обычная профессия и мало отличается от всех других. Для овладения ею нужен навык, который можно приобрести под руководством узкого специалиста и совершенствовать до полного автоматизма.

Трейдера, как и любого другого профессионала отличает скорость и точность принятия решений, а не тонны энциклопедических знаний, которые уместны только в викторине Что? Где? Когда? и вряд ли могут пригодиться при совершении прибыльных операций на бирже.

Управление капиталом. Не верь, не бойся, не проси. Уровень 2.

- 24 июня 2019, 18:26

- |

Перераспределение финансов между личной и внешней экономикой называется инвестициями и как сами понимаете финансы 2 сильно зависят от того, в какую именно экономику мы разместили финансы 1.

Финансы 2 зависят и от реинвестирования вновь созданных финансов, которые появляются в результате роста курсовой стоимости инвестиций и начисленных процентов, купонов и дивидендов. И если обещанные проценты можно рассчитать заранее — они как правило позволяет защитить капитал от инфляции, то рост курсовой стоимости это единственный механизм получения реального прироста новой экономики.

( Читать дальше )

Управление капиталом. Уровень 1.

- 23 июня 2019, 23:55

- |

Не буду занудствовать на тему социальной несправедливости и скажу прямо, что при капитализме вопрос управления финансами во многом делегирован на уровень граждан.

Чтобы понимать, сегодня гражданин сам может вкладывать часть заработанных средств в экономику, чтобы застраховать личный капитал от непредвиденных и маловероятных или предвиденных и высоковероятных событий в будущем.

Ошибка многих, что люди продолжают надеяться на государство, а оно в свою очередь на высокие цены на нефть. И пока нефть 60, государство получает в шесть раз больше доходов чем при нефти по 10, все хорошо и гладко. Однако, для любого гражданина такая диверсификация может сослужить плохую службу, когда и личный капитал на рынке труда уже не нужен и государство прижмет расходы на выплаты для новых пенсионеров.

( Читать дальше )

Почему Семен Семеныч потерял деньги на бирже?

- 17 июня 2019, 23:07

- |

Семен Семеныч работал кассиром и решил позаимствовать кассу инвестируя раз от разу на фондовой бирже, а Иван Иваныч, будучи директором фирмы, обнаружил недостачу.

На ковре СС признался, что когда акции росли, он покупал ТУТ, а когда падали — продавал ЗДЕСЬ. Дурак ты СС, сказал ему ИИ, покупать надо ЗДЕСЬ, а продавать ТУТ(график внизу).

Мультимиллионер Джон Морган за несколько часов до очередного биржевого кризиса сбросил акции компаний-аутсайдеров. «Как вы догадались, от каких активов надо избавляться?» — спрашивали его — Просто каждое утро я чищу ботинки у одного и того же мальчишки. Накануне он похвастался, что прикупил акции железнодорожных компаний. Вот тут-то я понял, что, раз на биржу приходят чистильщики, ловить там нечего и пора выводить капитал».

В байках о бирже скрыт смысл, почему одни всегда терпят неудачу, а другие зарабатывают. Когда акции покупать больше некому, они валятся, а когда продавать — растут.

Залог успешного инвестирования — покупать ЗДЕСЬ, когда большинство в панике фиксирует убытки, а продавать ТУТ, когда они надеются присоединиться к растущим историям.

( Читать дальше )

Стопы, усреднения, пирамидинг, эквити, прогрессия и т.д.

- 13 декабря 2018, 19:16

- |

Дальше. Почему вы ставите стоп на 2 % а усредняетесь на весь депозит? Попробуйте торгануть со стопом на весь депозит — результат будет тот же. В любой финансовой деятельности важна работа с рисками, ошибка большинства что они думают что за счет усреднения затащат любое движение — потому начинают вести беспорядочную торговлю. У всех бывали серии убыточных сделок, то же самое с усреднением, вы так же можете схлопатать убыток по всем ордерам, если вместо того что бы думать, будете тыкать по клавишам.

Дальше. На длинной дистанции по моему мнению усреднение менее затратно чем отдавать на откуп стопам. Опять же не забываем что нельзя брать большую нагрузку на депозит одним активом и вляпываться на все одним движением. Достаточно 5-10% на актив, причем этот процент высчитывается заранее на размер сделки с возможностью движения против себя до начала следующей волны.

( Читать дальше )

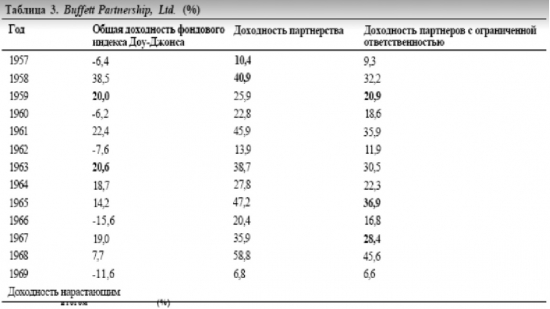

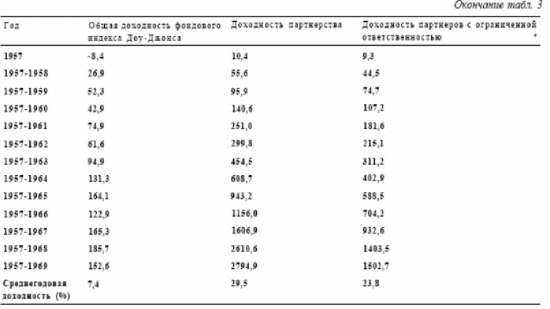

Суперинвесторы из деревни Грэма и Додда. Часть 4.

- 28 октября 2016, 11:08

- |

( Читать дальше )

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал