Избранное трейдера Вестников (Витковский)

Инвестиционные вычеты – видео для инвестора (как получить, документы, сроки)

- 12 декабря 2019, 10:07

- |

Добрый день, друзья. Как я и обещала, сделала видео, в котором рассказываю о видах инвестиционного вычета, о том, какие документы надо собирать, чтобы его получить, как внести данные в программу «Декларация», чтобы заполнить декларацию 3-НДФЛ.

( Читать дальше )

- комментировать

- 6.1К | ★91

- Комментарии ( 42 )

Алготрейдинг и его эмоциональная составляющая

- 11 декабря 2019, 16:31

- |

Содержание

1. С какими эмоциями сталкивается алгоритмический трейдер?

2. Воздействие эмоций на поведение алготрейдера

3. Как снизить влияние эмоций на автоматизированную торговлю?

4. Выводы

1. С какими эмоциями сталкивается алгоритмический трейдер?

Если вы думаете, что алгоритмический трейдинг психологически комфортная профессия, то вы ошибаетесь. Первоначально создается впечатление, что робот — это набор строк кода или кубиков, описывающих торговый алгоритм. Или железяка бездушно и четко выполняющая команды. Однако по итогам накопившегося алго-опыта эмоциональное напряжение ничуть не уступает «ручному» трейдингу.

Далее опишу переживания, которые испытал на себе, так и теоретические заключения. Как и в «ручном» трейдинге основополагающие эмоции — страх и жадность. От них идут остальные производные чувства. Для упрощения, понятия «эмоции» и «чувства» используются как синонимы.

Итак, перейдем к страхам:

— страх того, что алгоритм перестал работать. Причины две: переоптимизация параметров, поменялся рынок и идея перестала приносить доход

— страх того, что алгоритм вычислит/ вычислил брокер иное лицо. Глупо, но такая мысль тоже витала

— страх низкой диверсификации портфеля. Высокая концентрации рисков по инструменту, алгоритмам

— страх того, что свое представление о рынке, о торговых системах, о возможности стабильного заработка, о своих способностях это иллюзия

— страх потери части депозита, выраженная в неправильно рассчитанной сумме, которой готов рискнуть. При просадке возникает страх потерять больше запланированного. Например, план потери 30%, но при достижении просадки в 20% боль потерь становится нестерпимой

Ну как вам, жутко? Это еще не все. Жадность:

— жадность, выраженная в желании получить нереальный доход. Принятие слишком высоких рисков, что ведет к значительным просадкам

— жадность, выраженная в неадекватности поставленных целей по времени получения запланированного дохода. Как и в первом случае – принимаются завышенные риски

— жадность, выраженная в спешке создания, тестирования, предварительного обката роботов на реале для подсчета проскальзывания и правильной логики работы скрипта

— жадность, выраженная в желании отыграться. Не остановить торговлю робота при достижении запланированной просадки, а в момент просадки повысить риски

Далее отчаяние, сожаление и стыд:

— отчаяние, выраженное в бессилии поменять что-то в торговле, когда счет тает

— сожаление в профессиональной нереализованности. Потрачено много времени на исследования и разработку алгоритмов. Упущенное время тяготит, так как нет развития в других областях жизни

— стыд перед друзьями, родственниками, клиентами, сообществом трейдеров и т.д.

2. Влияние эмоций на поведение алготрейдера

( Читать дальше )

Опционы? Да легко

- 28 ноября 2019, 21:44

- |

Вот тут давно описана моя система продажи путового месячного «края» и приведены ее тесты с 2008 по 2013:

www.howtotrade.ru/nw/index.php?p=1380184332

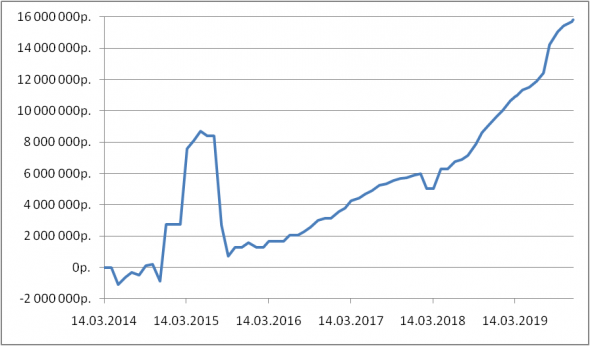

Вскоре после той публикации эта система начала торговаться в реале на объеме в почти 1000 контрактов в сумме (на фирме 960 контрактов). 3 марта 2014 торговля этой системы была закрыта. Почему? Ссылку на это дам в конце (я уже об этом тут писал), потому что это будет хорошим резюме к нижеизложенному.

Собственно расчет вариационной маржи для 960 контрактов я продолжил и после прекращения торговли. Эдакий out-of-sample. И что получается? А вот что по дням экспирации (мы помним, что продаваемые опционы месячные)

График в рублях, потому что я не знаю к чему отнести накопленную вармаржу. Ну до сентября 2015-го выглядит не очень красиво, я бы такое не торговал, но с 15 сентября 2015-го очень даже симпатично

( Читать дальше )

чем мерить удава ?

- 23 ноября 2019, 15:55

- |

Самая большая экономическая школа в мире — это школа «наив», школа экономического наивизма. От последователей этого всепобеждающего наивного течения в экономике (раньше они иногда назывались «вульгарным буржуазными экономистами») часто можно услышать что-то вроде «нефть упала в цене и вызвала у нас экономический спад» или «ставка Центробанка не может быть ниже уровня инфляции» (почему?!!! кто запретил?!) или что-то ещё, того же впечатляющего высоко-научного уровня.

При этом эксперту достаточно держать в памяти цифры хотя бы за последние десять лет (уж будьте любезны, если вы экономист, или, прости господи, «эксперт»), чтобы видеть, что нефть вовсе не «упала в цене», как это везде утверждают сейчас, а напротив, неуклонно дорожает — в долларах за тонну.

Да, людей отупляют новости — точнее, индустрия новостей. Да, из новостей можно узнать лишь то, насколько изменилась цена нефти «на сегодняшних торгах». Но это не более чем рябь на поверхности экономического моря, и именно эту мелкую рябь многочисленные «эксперты» выдают нам за важную суть происходящих процессов.

( Читать дальше )

Несколько наблюдений из истории доходности фондового рынка США

- 20 ноября 2019, 17:39

- |

1. Успех инвестиций будет сильно зависеть от эпохи в которую начинает инвестор. Если бы Баффет начинал не в 50-е, а в 70-е, то, скорее всего, о нем бы никто не узнал, так как рынок в эти годы стагнировал.

2. Лучший результат для рынка США — 50-е годы, среднегодовая доходность тогда единственный раз превысила 20%.

3. В худшие десятилетия, когда инвестору не повезет застать Великую депрессию или Великую рецессию, на 10-летнем горизонте можно получить среднегодовой убыток в 1%.

4. Если бы инвестору повезло начать инвестировать после Великой депрессии, то следующего убыточного десятилетия пришлось бы ждать 70 лет.

5. Медианная среднегодовая доходность рынка за десятилетие — 8,8%. С вероятностью 50% доходность инвестора будет выше, с такой же — ниже.

6. Лишь однажды два десятилетия подряд среднегодовая доходность была двузначной: в 80-е и 90-е.

7. 51% доходности рынка за всю истории был обеспечен ростом прибыли компании, 42% — дивидендами, 7,7% — изменением мультипликатора цена/прибыль

( Читать дальше )

Если вам нужно доверительное управление, значит вам нужен Чубайс

- 18 ноября 2019, 21:58

- |

Наблюдения и размышления об управлении на финансовых рынках, все совпадения чисто случайные.

По договору доверительного управления имуществом учредитель управления передает доверительному управляющему имущество в доверительное управление, который обязуется осуществлять управление этим имуществом в интересах учредителя управления.

В жизни, скорее всего, нет идеальных учредителей и управляющих. Идеальный учредитель сам должен не только уметь управлять имуществом, но и контролировать деятельность управляющего. В противном случае, управляющий начинает управлять имуществом в собственных интересах.

На финансовых рынках управляющие могут просто открывать для разных клиентов разнонаправленные позиции, вследствии чего часть клиентов получат убыток (извините, дорогие, рыночный риск реализовался), другая часть получит прибыль и заплатит управляющему за его «ум» и «высокую квалификацию». Впрочем, на линейных инструментах типа акций и фьючерсов такой тактикой управляющему быстро не заработать, потому что не возникает дисбаланс открытых позиций в отношении маркетмейкера и цена может просто стоять около открытых позиций.

( Читать дальше )

Кто играет в хоккей?

- 13 ноября 2019, 20:25

- |

Многие наверное помнят разговоры в 70 годы в союзе о том что у нас мол хоккеисты любители, а у них мол далеко за океаном профессионалы. Любители хоккеисты раньше с большим уважением отзывались о профессионалах, они их правда не видели, с ними не играли, но как-никак уважали. Профессионалы хоккеисты плевать конечно не хотели на любителей, они с ними тоже не играли, но все равно не уважаю Любителям конечно платили мало, у профессионалов говорили были миллионы. Правда о том кто-есть кто стала ясна после первой серии игр, после которой все поняли играть в хоккей наши (ваши) любители могут.

Мы с вами, друзья, — любители, учившиеся трейдингу не на биржах, а на книжках после работы, с маленькими счетами, с большими комиссионными, со слабыми нервами, двигаясь не зная куда в темноте, как слепые котята в надежде найти сосок, а на самом деле находя частенько сами знаете что

Но, где-то там, хрен его знает где, говорят есть профессионалы. Они работают на большие финансовые компании, торгуют круто на биржах, управляют большими деньгами, зашибают большие комиссионные, зарплаты бонусы, не говоря уже о прочих пенках и сливках.

( Читать дальше )

Толика азарта?... по книге Иоанны Хмелевской «Азарт» - продолжение

- 03 ноября 2019, 14:58

- |

Продолжение начатого в предыдущем посте — про женскую психологию и её отношении к азарту… (мужчинам тоже может пригодиться).

«Так вот: сама мать-природа предусмотрела честное разделение труда. Разумеется, есть разные варианты, но совсем не в них дело. Львицы рожает и вскармливает детенышей, а лев, хочется ему этого или нет, обязан изловить антилопу и приволочь в дом еду, но не наоборот.

Правда, у птиц наседкой не всегда бывает мамаша, и в этом тоже заложен свой смысл: надо же и бабе хоть немножко полетать. Ну, а жуках-богомолах мы здесь слишком обширно распространяться не станем.

Итак, как правило, женская особь погрязает в детях, а мужская берет на себя все остальное. Или, по крайней мере, ОБЯЗАНА, брать.

Возможно, именно по причине природной предрасположенности женщин к различного рода обязанностям, у них есть некий внутренний биологический барьер.

Вам ведь никогда не приходилось слышать о женщине, главном бухгалтере или кассире, проигравшей на бегах казённые деньги и покончившей с жизнью выстрелом в висок. Не было в мировой истории такого случая. А как на счет главбухов и кассиров мужского пола? Ого-го!

( Читать дальше )

О рекламе околорынка

- 18 октября 2019, 18:12

- |

Есть старая байка маркетологов и копирайтеров, что идеальный слоган должен хорошо читаться, если исходный товар заменить на слово «презерватив». И это работает, как показывают приведенные ниже примеры.

Наверное рекламу околорынка тоже стоит тестировать таким способом.

Примеры:

Презервативы «МТС» — Ты знаешь, что можешь!

Презервативы «Nivea Men» — День начинается с тебя.

Презервативы «Доширак» — Вкус от которого тепло на душе.

Презервативы «M&Ms» — Всегда веселее вместе.

Презервативы «Милка» — Нежность внутри.

Презервативы «Седальгин Плюс» — Я больше боли не боюсь.

Презервативы «Кальве» — Потому, что вкусно.

Презервативы «Рексона» — Никогда не подведет.

Презервативы «Но-Шпа» — Боли нет в моих планах.

Презервативы «Хилак Форте» — с «Хилаком Форте» кишечнику комфортно.

( Читать дальше )

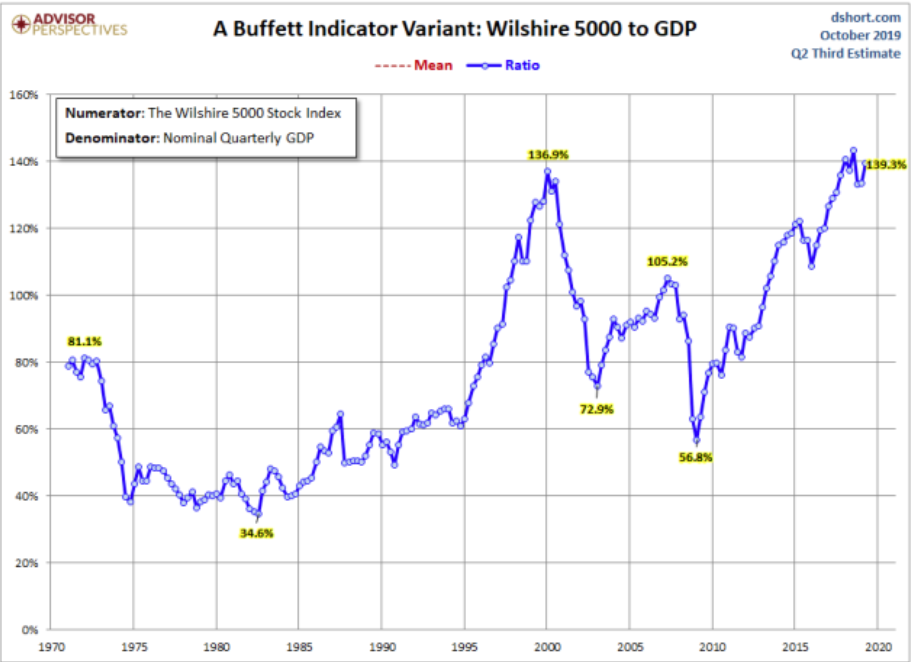

Индикатор Баффета.

- 16 октября 2019, 08:54

- |

«Индикатор Баффета» -

отношение стоимости рыночных активов к экономике страны (ВВП):

1998 год — пузырь доткомов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал