Избранное трейдера V K

Сургутнефтегаз, отчет 2023, записная книжка #SNGS

- 01 мая 2024, 14:53

- |

опер прибыль 534 млрд

курсовые разницы +844 млрд

бакс 70,34->89,69 (+27,5%)

обратный пересчет дает 3,91 трлн руб валюты на 31.12.23 или $43,6 млрд

прибыль 1,32 трлн (EPS = 34 руб на акцию, стоимостью 35 руб😁)

Прибыль без валютной переоценки = 619 млрд

Скорректированная на кубышку прибыль = 430 млрд.

Чистые финансовые доходы = 239 млрд

Капитализация = 1,77 трлн

Кубышка и кэш = 5,97 трлн

P/E(без кубышки) = 4,1

P/E(без валютной переоценки) = 2,85

P/B = 0,25

P/FCF = 2,8

smart-lab.ru/q/SNGS/f/y/

- комментировать

- ★4

- Комментарии ( 14 )

Как купить акции Сбера и захеджировать их бесплатно

- 19 октября 2023, 13:31

- |

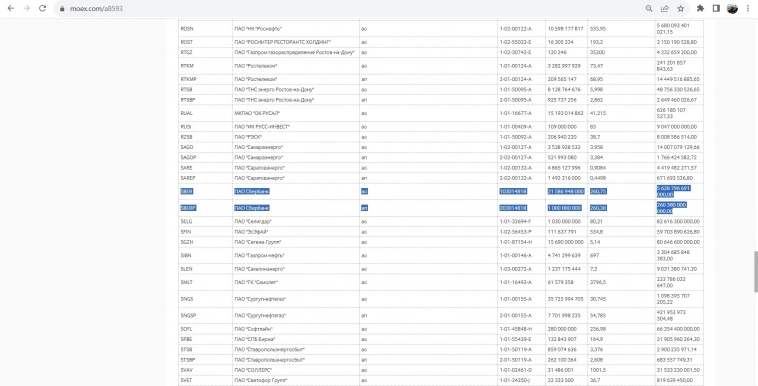

По акциям Сбера выплачивают неплохие дивиденды. В 2023г было выплачено 25р на акцию – 565млрд. По РСБУ Сбер уже заработал 1,13млрд руб. Греф говорил о приверженности банка своей дивидендной политике – 50% от МСФО, обычно данные по РСБУ меньше, чем по МСФО. Это предполагает выплату не менее 25р, у Сбера 21 586 948 000 обычных и 1 млрд префов.

Так же Греф говорил, что акция может стоить 323руб. А в кулуарах еще активно обсуждается предложение о выкупе у нерезидентов по сценарию Магнита и Лукойла. Помимо позитивных факторов есть геополитика, способная обвалить не то что акции Сбера, но и рынок в целом, причем быстро. Помним ещё про повышение ставок, возврат к обязательной продаже валюты и прочие факторы риска. Как всегда есть факторы как ЗА РОСТ, так и ЗА СНИЖЕНИЕ. В этой статье мы постараемся изложить несколько иной принцип удержания позиции — динамическое хеджирование, которое отсекает бесплатно зону риска.

Напомним, что на акции Сбера на срочном рынке есть CLT опционы (премиальные опционы), с помощью которых можно сделать следующую конструкцию. Например, если у вас есть акции Сбера по 270р, то на них можно продать опцион колл на 290 страйке за 2,70р за акцию (опцион имеет лот=1лот акций).

( Читать дальше )

Рекордный квартал Эталона!

- 11 октября 2023, 13:26

- |

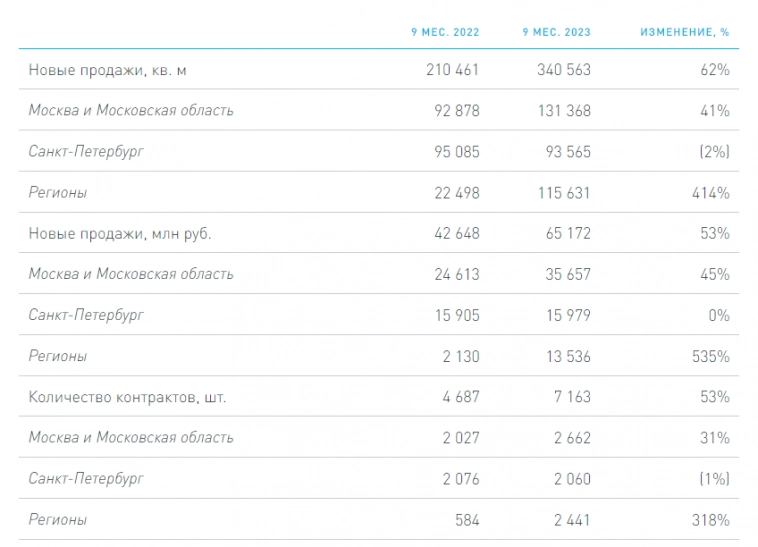

Эталон опубликовал отличные операционные результаты по итогам 9 месяцев. Нарастив продажи на 62% до 340,6 тысяч квадратных метров и на 53% в деньгах до 65,2 млрд рублей.

В 3-ем квартале компании удалось достичь рекордных показателей и нарастить продажи на 134% до 31,2 млрд рублей:

( Читать дальше )

Медь как спасательный круг или как инвестиция.💹

- 29 сентября 2023, 16:15

- |

А больше статей в боем блоге на Дзен! - Мой ДЗЕН

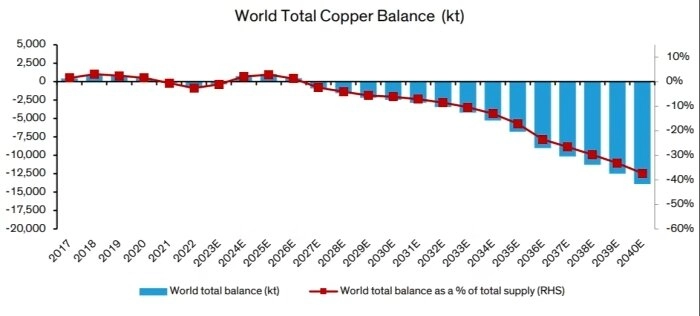

Декарбонизация мировых электросетей и автопарков приведет к росту спроса на медь. Электромобили потребляют много меди, а электроэнергию от солнечных электростанций и ветряных мельниц необходимо передавать по медным проводам туда, где находятся потребители электроэнергии.

В то же время поставки меди находятся под угрозой, поскольку мировые медные рудники стареют и становятся менее производительными. Новые рудники становятся все более удаленными или политически нестабильными. Там, где можно было легко добыть медь, она уже добыта.

В результате существует множество отраслевых диаграмм, примерно похожих на эту (от Alliance Bernstein). На графиках, зачастую, показан рынок, где за 10 лет предложение превысит спрос примерно на 20 процентов:

Мировой баланс меди 2040Е, тыс. тн

Мировой баланс меди 2040Е, тыс. тнКонечно, спрос и предложение всегда находят способ удовлетворить друг друга; предложение должно равняться спросу. Вопрос в том, как повышение цен, увеличение спроса и новое предложение сочетаются для достижения такого равенства.

( Читать дальше )

🚂 Глобалтранс: денежная кубышка и долгожданный переезд

- 26 сентября 2023, 18:48

- |

🎉 После продолжительной паузы, на российском рынке наконец-то пошли реальные подвижки в вопросах редомициляции. Одним из первых эмитентов, кто вынес вопрос переезда на повестку ВОСА, стал Глобалтранс.

❗️Вот только есть один нюанс. Переезжать компания будет не в Россию, а в ОАЭ. К сожалению, такая схема не позволит в моменте возобновить выплату дивидендов, зато позволит материнскому холдингу спокойно получать деньги от российских дочек. Кажется, что переезд в ОАЭ выглядит, как временная мера. С одной стороны, это уже существенный прогресс, но с другой стороны, пока не будет разблокирована возможность выплаты дивидендов всем держателям ГДР, говорить о законченности истории не приходится.

🚀 На новостях о переезде акции Глобалтранса раллировали вместе с рынком и сейчас котировки уже находятся на уровнях выше, чем до СВО. И этому есть объяснение, ведь помимо подвижек с переездом, компания продолжает демонстрировать уверенные финансовые результаты.

📊 Выручка по итогам 1 полугодия выросла на 2% г/г, EBITDA сократилась на 6% г/г на фоне роста операционных расходов на 14% г/г. Главное влияние на расходы оказывает растущий тариф РЖД.

( Читать дальше )

Про рубль: почему увидим и по 90 за доллар, и выше.

- 29 июня 2023, 17:52

- |

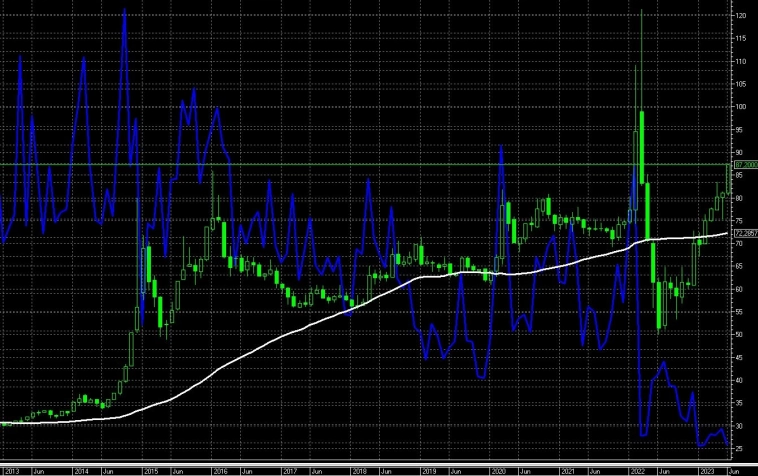

По месяцам за последние 10 лет

USDRUB_TOM

Многие считают, что рубль около 90р. — это не на долго и будет укрепление рубля.

Узкая денежная база (нал плюс резервы, тут более 90% — это нал):

рост в темпе около 30% годовых

( Читать дальше )

Сургутнефтегаз – одна из ключевых идей портфеля, бенефициар ослабления рубля с потенциальной див. доходностью 25-30% (!) по итогам года

- 29 июня 2023, 10:22

- |

Посмотрели внимательнее на отчет Сургутнефтегаза по РСБУ за 2022 год

Кубышка сохранилась и составила 4.4 трлн руб, главный вопрос – осталась ли она валютной?

Для понимания этого сделали сравнение прогнозной и фактической валютной переоценки за разные годы. Во все года разница не превышала 68 млрд руб, кроме 2022 года, где она составила 371 млрд руб, что выбивается из общей статистики и могло бы свидетельствовать о сделках с кубышкой

С 2022 года, согласно новым правилам РСБУ, компания провела тест на обесценение основных средств, поэтому прошло списание активов, убыток от которого составил 358 млрд руб, что может объяснить полученное нами расхождение в 371 млрд руб

( Читать дальше )

Привилегированные акции Сургута по 40. Что дальше?

- 28 июня 2023, 17:21

- |

Подпишитесь на мой телеграм-канал и читайте десятки обзоров российских компаний: t.me/Vlad_pro_dengi

Аналитики Тинькофф были правы, а я ошибся, когда продал часть бумаг по 32 руб. за штуку из-за опасений того, что Сургут конвертировал кубышку в рубли по невыгодному курсу, зафиксировал +15% тогда. Теперь Сургут стоит 40. Кубышка на месте. Оказалось, что были иные расходы, которые съели прибыль.

Что дальше?

Прибыль Сургута, из которой он платит дивиденды, состоит из 3-х частей:

1️⃣ операционная деятельность (продажа нефти и нефтепродуктов)

2️⃣ проценты по кубышке

3️⃣ прибыль от переоценки кубышки в валюте

Мои ожидания по прибыли Сургута в 2023 году

• 395 млрд руб. операционной прибыли (на уровне 2021 года с учетом цен на нефть, в 2022 была 524 млрд руб.)

• 167 млрд руб. процентов к получению (как в 2022 году)

Прибыль от валютной переоценки зависит от курса доллара на конец года. 31 декабря 2022 года курс был 70,33 руб. за штуку. Сейчас доллар торгуется около 85 руб. При закрытии доллара 31 декабря 2023 на уровне:

( Читать дальше )

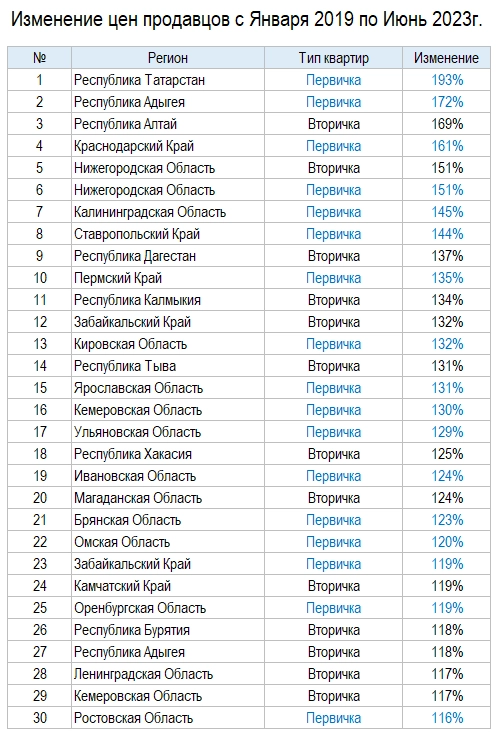

Рейтинг региональных рынков недвижимости по изменению цен

- 18 июня 2023, 17:35

- |

На базе накопленной статистики с Домклик составил рейтинг региональных рынков недвижимости по росту цен продавцов квартир за 53 месяца. Возможно, эта информация будет полезна инвесторам.

Топ-30 по росту:

и Топ-30 худших по росту:

( Читать дальше )

Рекордная прибыль за первый квартал: почему Совкомфлот — компания будущего?

- 14 июня 2023, 13:06

- |

Компания имеет порядка 110 судов и перевозит около 15% всей экспортируемой Россией нефти, остальное до сих пор перевозится иностранными судовладельцами, в том числе из «недружественных» стран.

☝️Поэтому любое усиление санкций повышает значимость и перспективы Совкомфлота, он по сути монополист!

Все мы слышали о дисконтах на российскую нефть – так вот большая часть дисконта как раз таки обусловлена стоимостью доставки, на которой зарабатывает Совкомфлот!

Теперь энергоресурсы нужно возить в Индию 30-60 дней вместо Европы за 5-7 дней. Поэтому услуги Совкомфлота невероятно востребованы и дорожают!

По СевМорПути суда могут перевозить груз только с разрешения правительства. У Совкомфлота с этим проблем нет + есть большое количество танкеров ледового класса.

Перспективы СевМорПути разбирали здесь, обязательно прочитайте:smart-lab.ru/blog/905227.php

❗❗ В прошлом месяце компания отчиталась о рекордной прибыли – более 9 рублей на 1 акцию и это за 1 квартал, что неудивительно, учитывая описанные выше факторы!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал