Избранное трейдера Trendovik

Российские банки помогают регуляторам сдерживать падение рубля?

- 23 ноября 2018, 15:04

- |

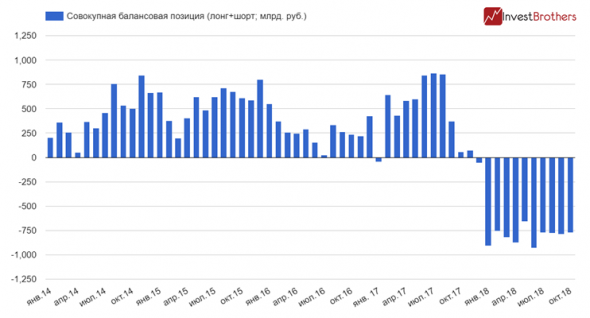

Несмотря на падение рубля, которое состоялось в августе-сентябре 2018 г., российские банки продолжают держать длинные позиции по национальной валюте.

В связи с чем вызваны действия кредитных организация страны не совсем понятно, но на протяжении всего нынешнего года они находились в «шорте» по доллару, тогда как в конце 2014 и 2015 гг., активно играли на понижении российской валюты.

Согласно данным Банка России, к началу октября совокупная чистая балансовая позиция банков по американскому доллару была равна -774,4 млрд руб., то есть был открыт «шорт».

Средняя чистая короткая позиция с января текущего года была равна 806,1 млрд рублей. Апрельские с августовскими санкциями так и не заставили российские банки поменять свои ставки.

Резюме

Учитывая крепость рубля на фоне обвала нефтяных котировок, возникает мысль о какой-то договоренности среди крупнейших участников рынка.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

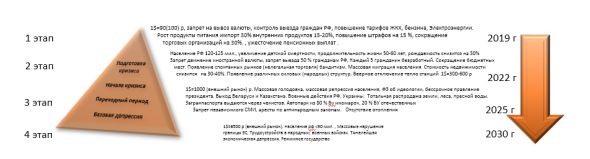

К чему мы можем прийти до 2030 года?

- 23 ноября 2018, 13:28

- |

Попробуем представить самый пессимистический вариант развития экономики в РФ

Пишите свои виды вариантам (предположения) по срокам или уровням.

Прошу Вас не писать позитивные идеи, так как хочется представить наихудший, кошмарный вид развития, для подготовки к его решению.

Перспективы нефти на горизонте.

- 23 ноября 2018, 11:30

- |

Начнем пожалуй с нефти. По данным Американского Института Нефти\American Petroleum Institute, в США 43% нефтепродуктов используется в качестве топлива для автомобилей, 9% — в качестве авиатоплива, 11% — как дизельное топливо, 16% — идет на изготовление асфальта, пластика, масел и т.п. 4% — используется для отопления домов, 5% — в качестве корабельного топлива, 12% — для иных нужд. За период с 1990-2000 годов структура потребления нефти практически не изменилась. Возможно данные немного не верные или не точные.

По научному развитию последнего десятилетия, а это солнечные панели, электромобили, дроны и т.д. перспектива нефти на горизонте туманна. Существует очень много противников электромобилей, утверждающих что электромобили это не практично и т.д. по ряду факторов, таких как: холод, малый заряд батареи, отсутствие электрозаправок. Но давайте оглянемся на 50-100 назад и что мы видим, перспективы ДВС были так же туманны, но они все равно вытеснили лошадиную тягу. Я за свои годы жизни ни разу не прокатился на живой лошади, а мой ребенок на данный момент покатался на лошадке только в парке развлечений, да и то она была пластиковая.

( Читать дальше )

8,7 трлн руб на покупку валюты

- 22 ноября 2018, 19:19

- |

Смущает, что новость размещена на finanz.ru. Но все же 8,7 трлн/750 рабочих дней за три года=11,6 млрд ежедневно.

Чуть более широкий взгляд на американский рынок, чем у JP Morgan

- 22 ноября 2018, 17:27

- |

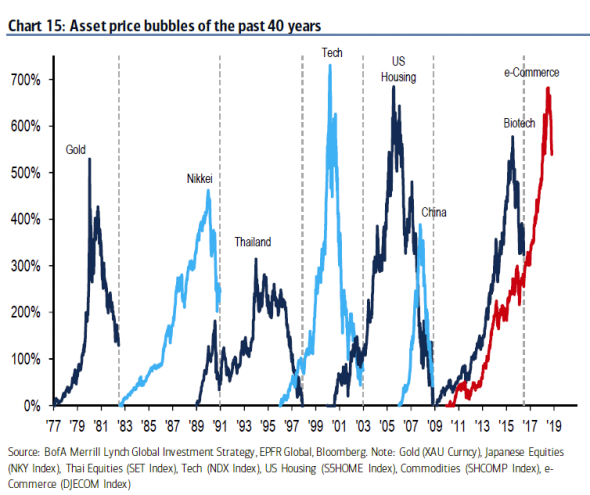

Только что я представил вам оптимистичные аргументы от банка JPMorgan в пользу роста рынка. Ну а теперь несколько расширенный взгляд на вещи. Эти факты и сведения я позаимствовал из глобальной инвестиционной стратегии Merrill Lynch от 4 ноября.

- ФРС начала ужесточение политики + сокращение баланса (забирают ликвидность по $50 млрд в мес)

- Пока было QE, лучше рынка были активы: акции, технологический сектор, облигации, развивающиеся рынки, REITs; хуже рынка были: кэш, сырье, волатильность, USD.

- QE закончилось, начался QT (quantitative tightening). Это означает что волатильность, бакс и кэш должны начать расти в цене, а акции облигации, техносектор и недвижка будут сдуваться.

- Балансы глобальных ЦБ достигли пика в марте 2018 на уровне $16,6 трлн и теперь сокращаются.

- По этой причине корреляция между акциями и облигациями стала положительной (редкое событие), последний раз такое было в 2006 году.

- Раньше QE и низкие ставки «сплющивали» волатильность на рынке. Теперь такой поддержки нет.

- DJ E-Commerce Index +682% c 2009 года — третий по величине пузырь за 40 лет! И пока еще не сдулся.

- Корпоративный долг с 2008 по 2018 вырос на 62%, госдолг на 73%.

- Глобальный долг на рекордном уровне за всю историю = $233 трлн = 318% от мирового ВВП

- Процентные ставки растут, а амер.компании должны погасить бондов на $1,3 трлн до 2020 (20% от общего долга)

- S&P500 за последние 2 года совершает максимальный отрыв от динамики мирового фондового рынка за всю историю

- 1880 из 2767 глобальных акций в этом году зашли в медвежий рынок (>20% падение)

- Распродажа Treasuries -10% в этом году — третья по величине за 50 лет.

- BofAML Bull&Bear индикатор показывает, что американский рынок слишком пессимистичен (2,8 против 8,6 на хаях в январе). Если индикатор <2, значит рынок перепродан и его надо покупать.

- Аллокация клиентов BofAML в акциях = 59,7% — минимум за 18 месяцев. Бонды и кэш = 23,7% — 14 мес хай.

- Выкуп акций в США вырос с $275 млрд в 2008 до $4,8 трлн в 2018 (хз откуда такая цифра, насколько я помню там около трилика должно быть)

- Экономический оптимизм в США завышен — выше на 1,6 стандартного отклонения — макс. за десятилетия. Кредитные спреды экстремально узкие

- Замедление роста экспорта Китая ниже 5% говорит о том, что глобальный EPS может стать отрицательным.

- Важно следить за глобальным PMI — если упадет ниже 50 (сейчас 52,1) то это тоже сигнал к падению глобальных прибылей.

- Обычно повышение ставок заканчивается «финансовым событием» (когда что-то конкретно ломается)

- Инверсии кривой доходности пока нет, она предшествовала 7 из 7 последних рецессий. Но осталось всего 31бп.

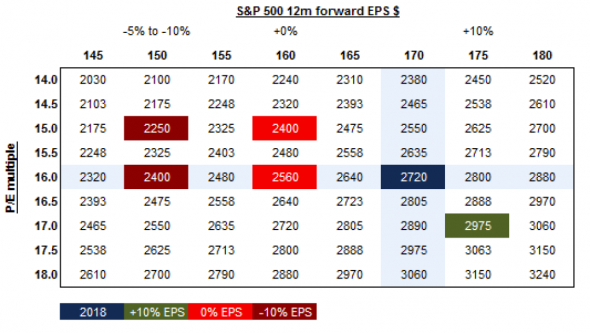

Следующая картинка показывает, где можно ждать S&P500 при определенных темпах роста EPS и при мультипликаторе P/E

О чем она мне лично говорит? Что если рынок ошибется с прогнозом по экономике, то он ошибется с прогнозом по росту корп прибылей (EPS), а также P/E тоже начнет сужаться. В этом смысле ничто не мешает рынку сходить на 2400 по индексу.

соц.-эконом. положение январь-октябрь 2018

- 20 ноября 2018, 20:44

- |

Росстат опубликовал данные за октябрь:

небольшая выжимка (в % к соответств. периоду 2017):

пром. производство: +3%

добыча ископаемых: +3.3%

пр-во машины и оборуд.: +0.4%

обрабатывающие пр-ва: +3.2%

пр-во пищ. продуктов: +4.7%

пр-во текстильных изд.: +4.2%

пр-во одежды: +5.7%

пр-во бумаги: +13.2%

полиграфия: +14.7%

пр-во хим. прод.: +2.3%

лекарства и медикаменты: +7.3%

пр-во металлург.: +2.3%

пр-во резины и пластмассы: +5.3%

пр-во электрич. оборуд.: +3.8%

транспорт: +14.4%

пр-во мебели: +5.8%

пр-во древесины +9.3%

пр-во энергии: +1.2%

грузооборот: +2.6%

оборот розницы: +2.6%

реальные доходы: +1.6%

стагнация:

пр-во компьютеры и электроника: -3.9%

сельское хоз-во: -1.3%

пр-во изд. из кожи: -2.9%

жил. строительство: -3.6%

строительство: -0.1%

кросспост rffx.ru

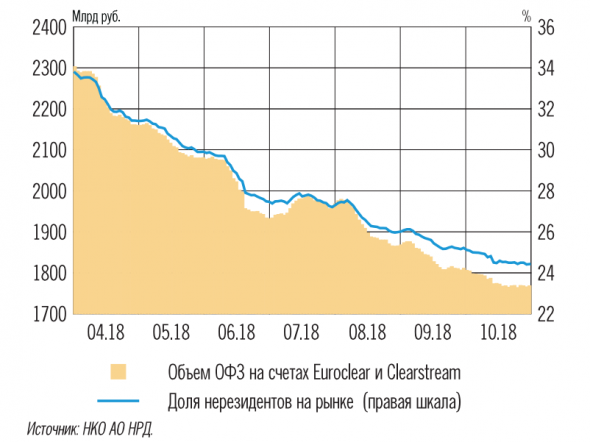

Нерезиденты перестали бежать из ОФЗ

- 20 ноября 2018, 20:38

- |

Иностранные инвесторы сделали паузу в распродаже российских ОФЗ, отметили в ЦБ.

По данным Банка России с 19 октября 2018 г. и до конца месяца «объем остатков ОФЗ на счетах иностранных депозитариев сохранялся на одном уровне (девять дней подряд)». Таким образом, была сделана передышка в распродажах гособлигаций России.

Также регулятор отметил смену настроений нерезидентов на рынке ОФЗ: они сократили объемы продаж на вторичном рынке госдолга и в некоторые периоды даже были нетто-покупателями. Помимо этого они стали покупать бумаги и на аукционах Минфина РФ — за весь месяц 26,3 млрд рублей.

В октябре на вторичном биржевом рынке нерезиденты продали ОФЗ на 16,2 млрд рублей, в сентябре на 39,7 млрд, в августе — на 86,1 млрд. «Важно отметить, что во второй

половине октября дочерние иностранные банки впервые с первой половины июля стали нетто-покупателями ОФЗ (4,7 млрд руб.)», сообщили в ЦБ.

( Читать дальше )

4 фактора, определяющие дефолт по государственным облигациям.

- 20 ноября 2018, 13:57

- |

«Существует три дороги к гибели: азартные игры — самая короткая, женщины — самая приятная и следование советам специалистов — самая надежная».

Шарль де Голль

Государство – самый надежный заемщик на нашем финансовом рынке.

Государственные облигации – самый лучший и удобный инструмент для консервативного инвестора.

Такие фразы часто встречаются в интернете, и также часто мы это слышим от наших аналитиков и брокеров. Но, настолько ли надежно наше государство в выполнении своих долговых обязательств? Давайте разберемся.

( Читать дальше )

Сравнение активов за 20 лет, почему акции?

- 20 ноября 2018, 13:52

- |

Видно, что максимальную прибыль принесли акции. Но главное — не это, а с каким отрывом они обгоняют все остальные традиционные инструменты инвестирования.

В данном случае под «акциями» понималась корзина из десяти акций индекса ММВБ10 с реинвестированными дивидендами (полученные дивиденды снова вкладывались в этот же портфель). Данные по доходности ОФЗ на данном отрезке отсутствуют, но для понимания того, какой была бы доходность консервативного инвестора если бы ОФЗ существовали на протяжении всего этого времени, можно брать доходность банковского вклада.

Среднегеометрическая доходность рассматриваемых инструментов:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал