Избранное трейдера Tigraf

Дивиденды. Эмоционально заряженная идея

- 03 июня 2020, 10:51

- |

…даже убежденные сторонники принятия решений на основе фундаментальных факторов обнаружат, что в отношении фундаментальных факторов тоже существует мода. А это свидетельствует о том, что фундаментальные факторы не такие уж фундаментальные.

Юджин Леви

В 2006 году пришел на рынок. В числе многих. Очень многих. Дело в том, после того, как в 2005 году индекс ММВБ почти удвоился, не открыл счет на бирже только ленивый. Толпа пошла на рынок. Заработала крохи и была наказана в 2008. За что? За то, что, следовала моде. Социальное доказательство на рынке НЕ РАБОТАЕТ.

К чему такое вступление? К тому, что сейчас история повторяется. Та же мода на открытие счета. Новый инвестор, не испытавший боли 2008 года. Разгул инфобизнеса, делающего деньги на наивности этого инвестора. Та же стадия уже нового цикла.

Сегодня хочу поговорить про моду в квадрате. Про те инструменты на рынке, которые модны на этом инвестиционном хайпе. Про дивидендные истории…

Дивидендная идея эмоционально заряжена. Почему? Многие новые инвесторы приходят на рынок из условно «зарплатной реальности». Привыкли получать зарплату месяц за месяцем, год за годом. И на рынке подсознательно хотят получить того же.

( Читать дальше )

- комментировать

- 7.4К | ★10

- Комментарии ( 91 )

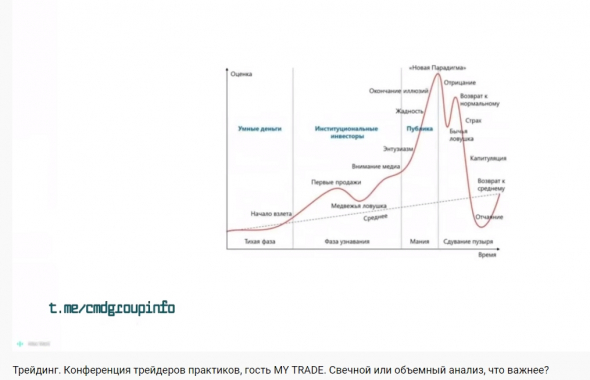

27 Тезисов "My Trade" - Трейдинг. Конференция трейдеров практиков.

- 25 мая 2020, 17:22

- |

В этот слаболиквидный день прослушал свежее видео с участием, одного из уважаемых мной трейдера — Алексея Мартьянова (My Trade). Видео заняло 2 ч. 33 м. моего драгоценного времени… самое главное зарядился позитивными эмоциями от смеха Май Трейда :DDD

Трейдеры Capital Market Diversification:

— Рынок создан, чтобы забирать деньги. Чтобы забирать с него деньги.

— Объемы это такая вещь… много вопросов, кто его нарисовал в этой платформе.

— Для входа нужно изучать не точку, а диапазон.

— Конечно объем, это как пенек под жопой, но меня интересует больше объем в скорости, в инициативе.

— Думать по паттернам — страшное зло. Нужно в моменте понимать что тут кого-то обманывают. И нужно входить с этими умными ребятами, именно там где страшно заходить.

( Читать дальше )

Новый челлендж, "Превратись в физика, но не стань ИМ!"

- 25 мая 2020, 16:39

- |

Помнится лет 10 назад на FullTiltPoker 4-х кратный обладатель браслетов WSOP Крис Фергюсон устроил сам себе челлендж. Смысл сводился к тому, сможет ли он с банкроллом ноль долларов, соблюдая все правила работы с капиталом, нарастить счет до 10000 долл.

После долгих мытарств на низких лимитах, где ему было очень неудобно и постоянно нарушались мелкие правила, Крис-таки смог добраться до цели через 1,5 года. Причем его график после достижения 100 долл. стал напоминать экспоненту.

http://www.poker-wiki.ru/poker/Задача_для_Криса_Фергюсона

Так вот мы в своей Компании решили замутить что-то подобное. Не то чтобы скучно нам стало! Хотя можно заметить, что мои последние посты были на тему литературы.

https://smart-lab.ru/blog/612585.php

https://smart-lab.ru/blog/617279.php

А до этого вообще года два ничего не писал сюда.

( Читать дальше )

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 57 )

Кто не понял, тот поймёт или Деньги не пaxнут, если их не нюxaть.

- 14 мая 2020, 09:00

- |

--------------------

На сегодняшний день в России количество заёмщиков, имеющих один или несколько необеспеченных кредитов составляет около 28 млн. человек, то есть около 40% от экономически активного населения. НАПКА

--------------------

Топ-10 российских компаний по капитализации на 8 мая 2020, в $ млрд.

1. Газпром 59.9

2. Сбербанк 57.8

3. Роснефть 50.1

4. Лукойл 45.5

5. Норникель 43.7

6. Новатэк 42.2

7. Полюс 22.0

8. Газпромнефть 21.4

9. Сургутнефтегаз 18.1

10. Татнефть 17.3

--------------------

Топ-10 российских компаний по капитализации на 31 января 2020, в $ млрд.

1. Сбербанк 89.51

2. Газпром 86.57

3. Роснефть 80.54

4. Лукойл 72.76

5. Новатэк 57.84

6. НорНикель 53.95

7. Газпромнефть 34.52

8. Татнефть 28.97

9. Сургутнефтегаз 27.34

10. Транснефть 18.93

--------------------

Расходы Москвы

( Читать дальше )

Познавательно для всех. Фундаментальный анализ. И что такое цена сейчас на рынке.

- 11 мая 2020, 19:26

- |

Вижу много заблуждений в отношении влияния фундаментальных показателей на цену. Как и понимание — что такое цена именно сейчас.

Я выделяю три вида фундаментальных оценок. Первые – ожидание. Второе – публичные события. Третье трендовые события. Самая распространенное мнение. Что существуют некие балансовые оценки компании, стоимости товара, или экономики в целом. К которым цена должна стремиться. Но этого не происходит и не понимают почему. Рынком движут ожидания. И именно они регулируют цену сейчас в первую очередь. Прежде чем дам описание оценок. Вернемся в прошлое. И посмотрим – что такое биржа.

Биржа зародилась в Бельгии, далее исчезла. Потом появилась в Амстердаме. Но в Европе были ограничения. Поэтому самая известная, старейшая и популярная появилась в Америке. Это все вы прочитаете в википедии и других источниках. Выделю главное – биржа появилась для торговли товарами. И компаниями, которые влияют на их стоимость в первую очередь. Именно в условиях, когда риск потери был максимальный. В Европе плавали корабли и они возили товары. Корабль мог не доплыть, и это происходило часто. Оставим корабли в стороне. Возьмем рынок сельскохозяйственных товаров. И оценим пользу биржевых торгов для развития его. Представьте – вы владелец земель. Сейчас весна. Вы можете засеять поля. Но чем? Картошкой, зерном, помидорами? Вам все равно чем. Главное, что бы это кто то купил потом. А что если продать уже сейчас? Для вас это просто неоспоримая польза в условиях. Когда вы занимаетесь самым сложным и недооцененным трудом. Вы идете на биржу и смотрите на стоимость товаров. Продаете то, что сейчас будете сажать. Кому вы продаете для вас не важно. Но это важно для понимания биржи. Да, есть потребители товара – переработчики, склады и т.д… И они тоже что то возможно купят. Что бы зафиксировать цену. Но не они главные покупатели. Покупают спекулянты. И что они покупают? Вот тут важно – они покупают будущее. По их оценкам товар должен стоить 50 рублей осенью. Соответственно они готовы купить его сейчас за 40 рублей. Где 5 рублей – это их прибыль. А 5 рублей оценка на риск. Вдруг цена будет дешевле. Т.е они сейчас будут толкать цену к 40 рублям. Если сейчас ожидают 50 осенью. А что будет, если сейчас 40 рублей. Ждут засухи и предполагают некоторые. Что стоимость составит 80 рублей? Они еще более активнее начнут скупки толкая цену. По мере продвижения цены скорость будет падать. И на 60 перестанут покупать. Почему? До этого их устраивала наценка 10 рублей. А сейчас на 20 уже никто не хочет брать? Расширение спреда в результате роста волатильности. Другие скажут – это так влияет цена в 50 рублей. Если она влияет, почему на ней и не остановились? Их не волнует реальная цена. Только прибыль и риск. Это два показателя. Которые оценивают технические спекулянты. Понимаете? Та цена. Которую вы видите сейчас – это цена будущего минус прибыли на риск. Как только будет осень. Тогда сообщат сколько стоит товар. И стоимость товара мгновенно придёт к его реальной стоимости (насколько это возможно на рынке). Это публичное событие. После него ожидания перестает влиять на рынок. Покупай на слухах, продавай на фактах. Публичное событие оказывает влияние на цену обычно от одного часа до трех дней. Если больше – это трендовое событие. Трендовые события – прежде всего изменение фундаментального показателя во времени. Т.е. рынок уже оценен наперед в будущее. Но при этом экспирация события тянет цену к некой отметке. Т.е. фундаментально цена неизбежно приходит к некой равновесной фундаментальной оценке. На которые многие из нас ориентировались. Но всегда ошибались. Потому что ни одному спекулянту не интересно покупать по цене 50. Они на этом не заработают. Ни одному инвестору. Который оценивает компанию по ее стоимости не интересно. Сколько реально стоит компания. Его не интересуют события, которые оказывают в моменте на ее стоимость. Его интересует та прибыль. Которая оценивается обычно на годовом росте до этого. Если так оценивают инвесторы в большинстве своем случае (а валио инвестирование это не менее 80% от всех инвестиций). То что говорить про товарный и другой рынок? Цена движется за ожиданиями. Само движение может создавать ожидания. Новостной фон обычно сопровождает движение, не замечали? И только в моменты отсутствия их рынок потихоньку сползает к средней величине. Которую вы можете вычислить используя фундаментальные показатели, факторы и т.д. Да, всегда есть те. Кто знают сколько должен стоить товар или акция (Баффет к примеру) И они окажут влияние на цену. Но это влияние и похоже на тенденциальное сползание цены. Которое будет замедлять или ускорять движение. В зависимости от того. Как далеко ожидаемо оценивается стоимость и толкает цену уже сейчас ожидания. На которые ориентируются спекулянты.

( Читать дальше )

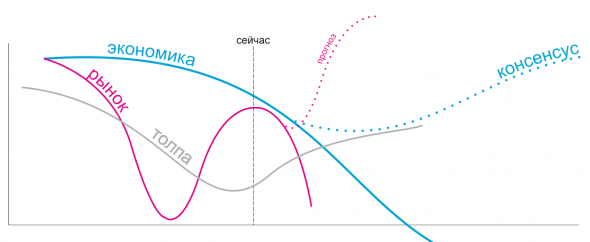

Почему рынок не падает и почему толпа купит нож во второй раз

- 24 апреля 2020, 19:17

- |

Пообщались, пришли к мнению что рынок неадекватно оценен относительно того, что нас ждёт.

Мы немного подискутировали о том, почему так происходит, но не пришли к единому мнению.

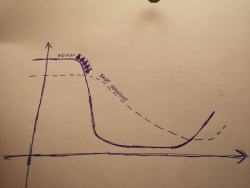

Я напомню, некоторое время назад я выкладывал такую картинку:

Эта картинка по моей задумке объясняла, почему люди покупают ножи.

Сейчас модель надо было доработать и я предложил отрисовать таким способом:

Представим экономику ждет серьезный продолжительный спад (моя гипотеза) — голубая линия.

Рынок испугался спада, акции упали в цене.

Толпа купила первый нож где пересеклись красная и серая линии.

( Читать дальше )

легкий бизнес для домохозяйки-2

- 14 апреля 2020, 13:40

- |

Привет всем!

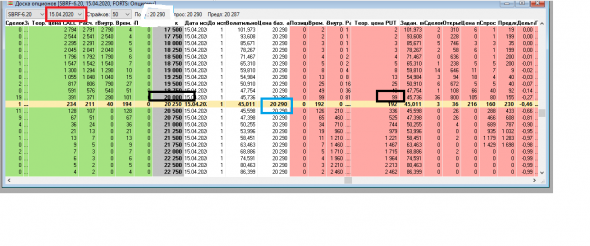

Теперь самая приятная практическая часть нашего легкого бизнеса для домохозяйки. Не поленитесь изучить теоретическую часть, чтобы все было понятно.

Внизу инструкция, если что-то непонятно.

Итак, домашний небольшой бизнес по страхованию, с капиталом в 1000 долларов без знаний. Если женщина научилась водить машину, то обучится этому методу в 10 раз легче.

Завтра наши ванильные опционы (страховки) истекают. Лучше закрывать месячные страховки за день до истечения (экспирации), если вы в плюсе. У нас именно такая ситуация.

Первый способ: Сейчас Сбербанк стоит 20290 (синее). И наши страховки, которые мы раньше продали по 708 рублей- сейчас стоит всего лишь 99 рублей (черное)… Отнимаем от 708 нынешние 99= 609, которые надо умножить на 2= 1218. ведь продавали две страховки и прибавим предыдущую прибыль в 5230=6448.

( Читать дальше )

США. Опционы на акции. Мастер класс

- 27 марта 2020, 13:50

- |

США. Опционы на акции.

В этом посте основы по опционам.

На примерах простых стратегий опцион Путт и опцион Колл.

Опцион (option)

Производный инструмент, предоставляющий своему владельцу (держателю) право покупки или продажи некоего актива, в определённое время по установленной цене. Продавец опциона при этом принимает на себя обязательство осуществить сделку с активом на указанных в опционном контракте условиях.

Основные характеристики опционов

Стандартизированный опционный контракт – биржевой инструмент, параметры создания и обращения которого соответствуют правилам принятым организатором биржевых торгов, имеющий свободное обращение в биржевой системе.

Базовый актив – биржевой инструмент, являющийся предметом сделки при исполнении опционного контракта.

Дата окончания обращения (дата погашения, expirationdate) –установленная в опционном контракте дата, после наступления которой покупатель не имеет права требовать от продавца выполнения предусмотренных опционным контрактом обязательств.

( Читать дальше )

Почему COVID-19 так опасен? На примере системы здравоохранения Испании.

- 19 марта 2020, 12:20

- |

Почему COVID-19 так опасен? На примере системы здравоохранения Испании.

(В противоположность — пост, о бесполезности карантинов и закрытия границ против коронавируса https://smart-lab.ru/blog/604789.php )

Вероятно, в ближайшие 3-4 месяца мы все заразимся COVID-19.

Из 1000 заражённых у 900 он пройдёт бесследно, а у 100 будут симптомы и госпитализация. Из этих 100 человек, 80 пройдут через болезнь как при тяжелом гриппе: сухой кашель, мышечные и головные боли, в общем 2-3 недели дома.

Из оставшихся 20 больных, у 15 разовьется двухсторонняя пневмония с дыхательной недостаточностью, обязательной к госпитализации для введения кислорода, бронходилататоров и кортикоидов.

У 5 оставшихся разовьётся легочный фиброз, который потребует немедленной реанимации и механической вентиляцией. Из этих 5 — трое умрут. Другие двое будут иметь такие последствия, которые можно решить только трансплантацией легких.

После этих цифр он уже не кажется таким опасным и серьёзным, правда?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал