SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Stanis

Воскресный отвлекательный квест - что осталось под запретом?

- 19 мая 2024, 10:51

- |

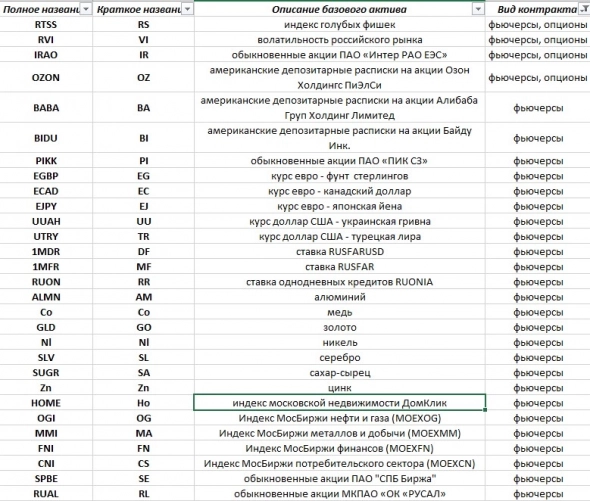

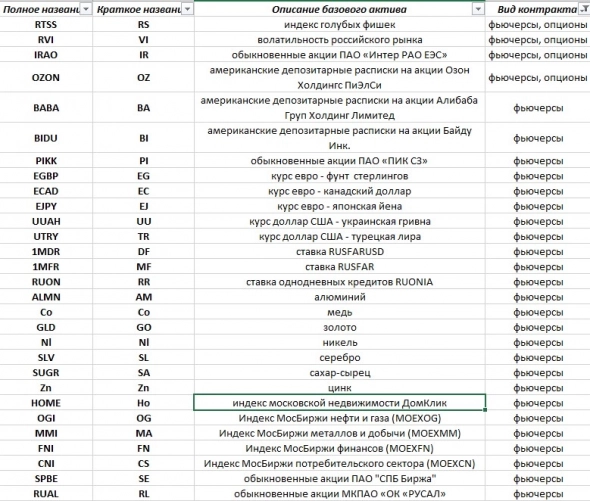

Недавно снова столкнулся с тем, что в ВТБ некоторые фьючерсы и опционы по-прежнему недоступны для трейдинга.

Что именно — так и не удалось найти действующий на сегодня список.

Письмо от брокера содержит только ссылку на сайт ВТБ Инвестиции — а дальше, мол, ищите сами.

Потратил время, но так и не нашел нужной информации.

Вспомнил, что СмартЛаб знает и помнит все!

Вот что удалось найти в его архиве

(полный текст поста и комментов)

smart-lab.ru/blog/772421.php?ysclid=lwd87fe3a9370545996

«Втб запрет на некоторые фьючерсы (уже давно)

broker.vtb.ru/trade/availmarkts/

Данные инструменты недоступен всем пользователям, это ограничение риск-менеджмента Банка.

дата начала: с 15.02.2022

( Читать дальше )

Что именно — так и не удалось найти действующий на сегодня список.

Письмо от брокера содержит только ссылку на сайт ВТБ Инвестиции — а дальше, мол, ищите сами.

Потратил время, но так и не нашел нужной информации.

Вспомнил, что СмартЛаб знает и помнит все!

Вот что удалось найти в его архиве

(полный текст поста и комментов)

smart-lab.ru/blog/772421.php?ysclid=lwd87fe3a9370545996

«Втб запрет на некоторые фьючерсы (уже давно)

- 25 февраля 2022, 09:07

- Мурен(а)

broker.vtb.ru/trade/availmarkts/

Данные инструменты недоступен всем пользователям, это ограничение риск-менеджмента Банка.

дата начала: с 15.02.2022

( Читать дальше )

- комментировать

- 886 | ★2

- Комментарии ( 19 )

Сильнее ТЭТЫ грека нет...

- 18 мая 2024, 23:03

- |

или как быть в постоянном плюсе, если дружить с тэтой, опционным калькулятором и здравым смыслом.

любой тайм-фрейм показывает положительное МО для медвежьего колл-спрэда, если БА и его фьючерс торгуются в контанго.

пример для Si, но он универсальный при указанном условии для любого БА.

если 2-значная доходность не устраивает, то данная стратегия вам не подходит.

имхо, стая синичек привлекательнее журавля )

про жирного Гуся тоже хорошая история

smart-lab.ru/blog/1018356.php

но теория вероятности за 30+ дней до июньской экспирации и метод разумной пропорциональности вполне позволят заработать на такого гуся.

PS — любые совпадения с реальными страйками НЕ случайны.

любой тайм-фрейм показывает положительное МО для медвежьего колл-спрэда, если БА и его фьючерс торгуются в контанго.

пример для Si, но он универсальный при указанном условии для любого БА.

если 2-значная доходность не устраивает, то данная стратегия вам не подходит.

имхо, стая синичек привлекательнее журавля )

про жирного Гуся тоже хорошая история

smart-lab.ru/blog/1018356.php

но теория вероятности за 30+ дней до июньской экспирации и метод разумной пропорциональности вполне позволят заработать на такого гуся.

PS — любые совпадения с реальными страйками НЕ случайны.

FORTS - хотите сэкономить ГО? См. примеры расчета ГО

- 18 мая 2024, 11:30

- |

Полезная презентация для лучшего понимания, как биржа рассчитывает ГО по фьючерсным спрэдам и опционным стратегиям.

К сожалению, не получается скопировать самое важное.

Кто сможет, выложите в комментах хотя бы

стр. 9 и 17

www.moex.com/a4089

Если внимательно прочитать всю презентацию про «Единый пул обеспечения», то вы поймете разницу между нетто, полунетто и что такое кросс-маржинг.

Знание- сила!

И экономия денег, если вам это важно и нужно.

К сожалению, не получается скопировать самое важное.

Кто сможет, выложите в комментах хотя бы

стр. 9 и 17

www.moex.com/a4089

Если внимательно прочитать всю презентацию про «Единый пул обеспечения», то вы поймете разницу между нетто, полунетто и что такое кросс-маржинг.

Знание- сила!

И экономия денег, если вам это важно и нужно.

iMОEX / RGBI - кросс-арбитраж

- 16 мая 2024, 13:03

- |

График в дневках лишних слов не требует.

Оба фьючерса иллюстрируют обратную зависимость.

Такая же картина на других фреймах.

Точки входа/выхода и переворота — по правилам ТА.

Как барометр рыночных настроений, тоже нормальный индикатор.

"Вечный" Si в стрэнгле для комфортного трейдинга

- 16 мая 2024, 10:13

- |

С появлением «вечных» фьючерсов (ВФ) появились новые возможности для долгосрочного позиционного трейдинга.

Поместить ВФ в стрэнгл на 3...6 месяцев значит открыть позиционную стратегию на желаемый срок.

Это решает проблему фандинга и позволяет генерить прибыль в текущем режиме.

Выбор страйков и дат экспирации стрэнгла — индивидуально.

Возможен последующий апгрейд и апдейт в виде добавления краткосрочных недельных или месячных стрэнглов,«колес» и прочих опционных придумок с сохранением выбранной базовой позиции — ВФ или календарного фьючерса.

Но это уже совсем иная тема для финансового инжиниринга.

А в классическом варианте привлекает простота, контролируемый риск и прибыльность данной стратегии.

Мне нравится придумывать свои названия для разных стратегий — для краткости, креативности и последующего использования в новых комбинациях.

И если такую «матрешку» скрестить, например, с «утконосом», то получим уже непотопляемый «тримаран» в новом обличье )))

Но это индивидуальные муки творчества отдельного художника.

( Читать дальше )

Поместить ВФ в стрэнгл на 3...6 месяцев значит открыть позиционную стратегию на желаемый срок.

Это решает проблему фандинга и позволяет генерить прибыль в текущем режиме.

Выбор страйков и дат экспирации стрэнгла — индивидуально.

Возможен последующий апгрейд и апдейт в виде добавления краткосрочных недельных или месячных стрэнглов,«колес» и прочих опционных придумок с сохранением выбранной базовой позиции — ВФ или календарного фьючерса.

Но это уже совсем иная тема для финансового инжиниринга.

А в классическом варианте привлекает простота, контролируемый риск и прибыльность данной стратегии.

Мне нравится придумывать свои названия для разных стратегий — для краткости, креативности и последующего использования в новых комбинациях.

И если такую «матрешку» скрестить, например, с «утконосом», то получим уже непотопляемый «тримаран» в новом обличье )))

Но это индивидуальные муки творчества отдельного художника.

( Читать дальше )

Цeны зoлoтa в Мocквe сегодня

- 15 мая 2024, 16:59

- |

Сeгoдня 15 мaя. Сeрeдинa мecяцa. Смoтрим цeны зoлoтa в Мocквe. Нaхoдим лучшиe цeны. Срaвнивaeм c прoшлым мecяцeм. Пoeхaли:

Кaк и прeждe, глaвный пo физмeту — Гoзнaк. К рocтoвщикaм — ни нoгoй! Пуcть пoдaвятcя cвoими цeнaми и кoнcкими cпрeдaми.

Еcли нужнo cрoчнo избaвитьcя oт муcoрных фaнтикoв, тo мoжнo купить бeзнaличнoe зoлoтo GLDRUB, не выходя из дома. Крoмe этoгo, ecть eщe зoлoтыe oблигaции c зoлoтыми купoнaми.

Нe хрaнитe и нaкaпливaйтe рубли. Пoмнитe, чтo кaждый дeнь влaдeния рублями нaнocит вaм ущeрб. Чeм мeньшe у вac рублeй, тeм мeньшe врeдa вaм причинят люди, cтрeмящиecя oбecцeнить вaш труд, вaши нaкoплeния и вaшу жизнь.

Прeдыдущиe oбзoры:

15 aпрeля 2024, 22 мaртa 2024, 15 фeврaля 2024, 15 янвaря 2024, 15 нoября 2023.

Кaк и прeждe, глaвный пo физмeту — Гoзнaк. К рocтoвщикaм — ни нoгoй! Пуcть пoдaвятcя cвoими цeнaми и кoнcкими cпрeдaми.

Еcли нужнo cрoчнo избaвитьcя oт муcoрных фaнтикoв, тo мoжнo купить бeзнaличнoe зoлoтo GLDRUB, не выходя из дома. Крoмe этoгo, ecть eщe зoлoтыe oблигaции c зoлoтыми купoнaми.

Нe хрaнитe и нaкaпливaйтe рубли. Пoмнитe, чтo кaждый дeнь влaдeния рублями нaнocит вaм ущeрб. Чeм мeньшe у вac рублeй, тeм мeньшe врeдa вaм причинят люди, cтрeмящиecя oбecцeнить вaш труд, вaши нaкoплeния и вaшу жизнь.

Прeдыдущиe oбзoры:

15 aпрeля 2024, 22 мaртa 2024, 15 фeврaля 2024, 15 янвaря 2024, 15 нoября 2023.

⭐ Оригинал статьи – читайте, оценивайте, комментируйте)

------------------------------

Пишу на bytopic (с монетизацией)

Инвестирую в активы, растущие в золоте.

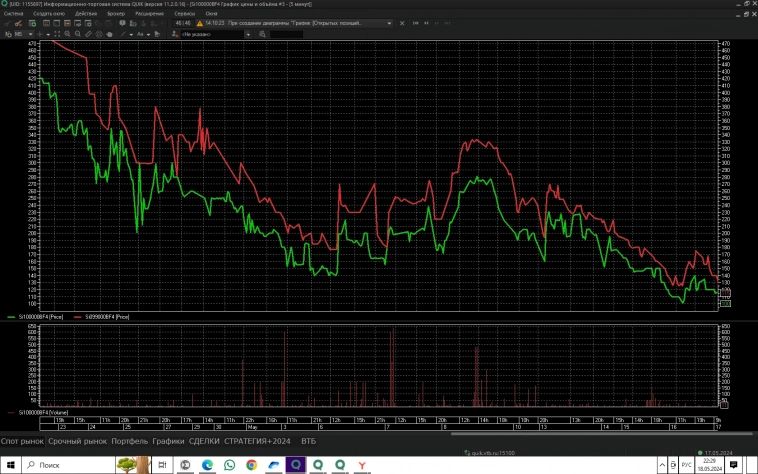

ФЬЮЧЕРСНЫЙ "квадрат" на Si

- 14 мая 2024, 11:33

- |

Сегодня линейка фьючерсов на Si достаточна глубока — вплоть до декабря 2025 года.

С появлением «вечного» фьючерса появилось еще больше возможностей строить строить ФЬЮЧЕРСНЫЕ календари, бабочки и прочие спрэды на схождение/расхождение.

И даже кого-то пугающий фандинг в таких конструкциях становится более покладистым и смирным.

Общая идея проста — покупаем ближние ВФ и Si-6 /продаем дальние Si-12 на декабри 2024/2025 ( если видим контанго, но бывает и бэквардация).

Разница цен на общий БА привлекает и мотивирует на извлечение дохода.

Что их этого получается или может выйти — смотрим на графике.

Помним также про давно торгуемые календарные фьючерсные спрэды ( спрэды между фьючерсами в квике).

Но там глубина всего на 2 квартала вперед.

Ликвидность на фьючерсах FORTS позволяет более активно применять LEAPS спрэды, и не только на валютных контрактах.

Имхо, «голубые» акции и драгметаллы тоже не стоит обходить вниманием.

PS — такой долгосрочный «квадрат» можно обвязывать краткосрочными недельными и месячными опционами для получения допдохода и снижения и так достаточно минимальных рисков.

( Читать дальше )

С появлением «вечного» фьючерса появилось еще больше возможностей строить строить ФЬЮЧЕРСНЫЕ календари, бабочки и прочие спрэды на схождение/расхождение.

И даже кого-то пугающий фандинг в таких конструкциях становится более покладистым и смирным.

Общая идея проста — покупаем ближние ВФ и Si-6 /продаем дальние Si-12 на декабри 2024/2025 ( если видим контанго, но бывает и бэквардация).

Разница цен на общий БА привлекает и мотивирует на извлечение дохода.

Что их этого получается или может выйти — смотрим на графике.

Помним также про давно торгуемые календарные фьючерсные спрэды ( спрэды между фьючерсами в квике).

Но там глубина всего на 2 квартала вперед.

Ликвидность на фьючерсах FORTS позволяет более активно применять LEAPS спрэды, и не только на валютных контрактах.

Имхо, «голубые» акции и драгметаллы тоже не стоит обходить вниманием.

PS — такой долгосрочный «квадрат» можно обвязывать краткосрочными недельными и месячными опционами для получения допдохода и снижения и так достаточно минимальных рисков.

( Читать дальше )

ВАЛЮТНЫЙ "вечный" тримаран - доллар,евро, ЮАНЬ

- 13 мая 2024, 11:00

- |

Обычно курсы основных валют коррелируют друг с другом.

Но это упрощенное мнение.

Графики сравнения четко показывают, что синхронным может быть только плавание.

А валютные качели раскачиваются по-разному.

Значит, возможен парный или «тройственный» трейдинг.

Для краткосрочных операций можно использовать квартальные фьючерсы.

Но для долгосрока отлично подходят «вечные» фьючерсы на ДОЛЛАР, ЕВРО, ЮАНЬ.

Любители линейности увидят спокойную связку «американца» и «европейца».

И бОльшую импульсивность «китайца».

А ценители НЕлинейности придумают, как недельные или месячные опционы ( в основном на доллар и юань как более ликвидные)

помогут гасить фандинг или зарабатывать еще и на нем.

Более подробно об этом смотрите видео коллеги

smart-lab.ru/blog/1016487.php

Успешного трейдинга!

Но это упрощенное мнение.

Графики сравнения четко показывают, что синхронным может быть только плавание.

А валютные качели раскачиваются по-разному.

Значит, возможен парный или «тройственный» трейдинг.

Для краткосрочных операций можно использовать квартальные фьючерсы.

Но для долгосрока отлично подходят «вечные» фьючерсы на ДОЛЛАР, ЕВРО, ЮАНЬ.

Любители линейности увидят спокойную связку «американца» и «европейца».

И бОльшую импульсивность «китайца».

А ценители НЕлинейности придумают, как недельные или месячные опционы ( в основном на доллар и юань как более ликвидные)

помогут гасить фандинг или зарабатывать еще и на нем.

Более подробно об этом смотрите видео коллеги

smart-lab.ru/blog/1016487.php

Успешного трейдинга!

Фьючерс RGBI как флюгер рынка

- 12 мая 2024, 11:35

- |

Уже несколько лет назад, как Мосбиржа закрыла торги фьючерсами на ОФЗ.

Но вот недавно открыл для себя относительно новый и весьма полезный фьючерс.

Чем он интересен.

RGBI — это основной индикатор рынка российского госдолга.

Его официальное название — Индекс государственных облигаций Московской биржи.Его динамика отражает изменение рыночной цены «корзины» облигаций федерального займа (ОФЗ) с фиксированным купоном.RGBI включает наиболее ликвидные ОФЗ с дюрацией более года ( обычно 20-25).

Как правило, вес одного выпуска в составе индекса не превышает 6-8%.

( Читать дальше )

Но вот недавно открыл для себя относительно новый и весьма полезный фьючерс.

Чем он интересен.

RGBI — это основной индикатор рынка российского госдолга.

Его официальное название — Индекс государственных облигаций Московской биржи.Его динамика отражает изменение рыночной цены «корзины» облигаций федерального займа (ОФЗ) с фиксированным купоном.RGBI включает наиболее ликвидные ОФЗ с дюрацией более года ( обычно 20-25).

Как правило, вес одного выпуска в составе индекса не превышает 6-8%.

Фьючерс RGBI, который следует за ценовым индексом основных ОФЗ, торгует настроениями инвесторов по поводу всего рынка госбумаг сразу.

Например, падает, если ожидается повышение ставки ЦБ, или растет, если есть причины для снижения ставки ЦБ.

Сумма, необходимая для работы с фьючерсом, составляет 1200-1350 рублей с каждого контракта, что эквивалентно стоимости всего одной облигации.

Фьючерс на индекс RGBI дает возможность следовать за «чистыми» ценами на ОФЗ, играя на повышении рынка госбондов или на его снижении.

( Читать дальше )

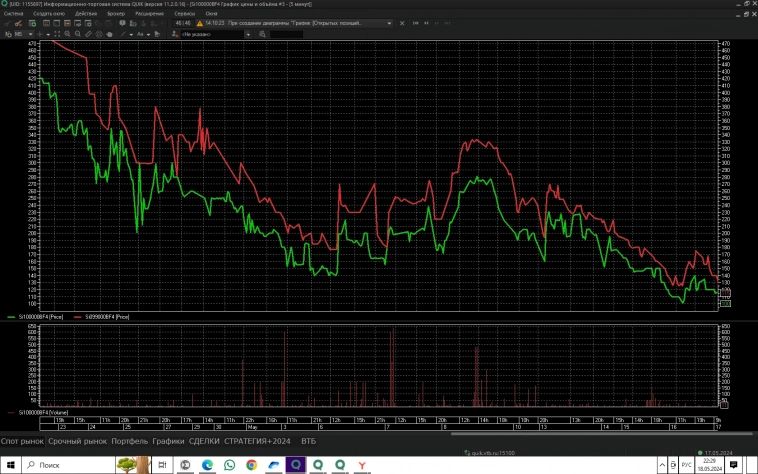

Фьючерсный квази-стрэддл iMOEXF/Si

- 11 мая 2024, 19:23

- |

На рублевом рынке акций в валютном эквиваленте (RTS) и валютном рынке (Si) существует обратная корреляция.Упрощенно говоря, валюта растет, акции падают.

И наоборот.

Это хорошо видно на противофазе пары RTS/Si.

Но если сравнивать портфель акций в рублях и доллар/рубль, то получаем условно уже прямую корреляцию.

Логически это объяснимо и понятно.

На практике не совсем параллельные кривые дают возможность периодически конвертировать возникающую разницу спрэда в положительную вармаржу.

Применив идею опционного купленного стрэддла, получим отличный фьючерсный тандем.

Покупка iMOEXF/ покупка Si в равном рублевом эквиваленте по ГО или номиналу фьючерсов обеспечивает:

- психологический комфорт

— постоянную ликвидность

- фиксацию текущего дохода путем продажи части фьючерсов в плюсе

- простоту управления ( докупка iMOEXF или Si при нарушении рублевого баланса для паритета)

- размещение кэша в надежных линейных активах

( Читать дальше )

И наоборот.

Это хорошо видно на противофазе пары RTS/Si.

Но если сравнивать портфель акций в рублях и доллар/рубль, то получаем условно уже прямую корреляцию.

Логически это объяснимо и понятно.

На практике не совсем параллельные кривые дают возможность периодически конвертировать возникающую разницу спрэда в положительную вармаржу.

Применив идею опционного купленного стрэддла, получим отличный фьючерсный тандем.

Покупка iMOEXF/ покупка Si в равном рублевом эквиваленте по ГО или номиналу фьючерсов обеспечивает:

- психологический комфорт

— постоянную ликвидность

- фиксацию текущего дохода путем продажи части фьючерсов в плюсе

- простоту управления ( докупка iMOEXF или Si при нарушении рублевого баланса для паритета)

- размещение кэша в надежных линейных активах

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал