Избранное трейдера Grigory Saveliev

Выходи из гонки, но не выходи на пенсию

- 18 ноября 2025, 01:10

- |

Когда в твоей жизни слишком много людей, ты, к сожалению, не можешь быть внимателен к кому-то одному.

Когда много задач, ты не можешь качественно довести до ума одно дело.

Когда одновременно много людей вокруг, сложно установить созидательный доверительный контакт, уйти в глубину.

Мне становиться стыдно за себя, потому что я проявляю себя как невнимательный к людям человек.

Даже когда человек мне интересен, я не успеваю зацепиться за него.

Он подлетает, цепляется по касательной, и бурный поток времени уносит его за поворот бесконечной череды событий.

Надо ограничивать число контактов, повышать качество контакта.

Снижать число дел, повышать качество выполнения задач.

Мне надо впустить в свою жизнь больше тишины и скуки.

Выходи из гонки, не выходя на пенсию😂

- комментировать

- 3.8К | ★5

- Комментарии ( 17 )

🏋️Ипотечная нагрузка (Теория против практики)

- 18 ноября 2025, 00:06

- |

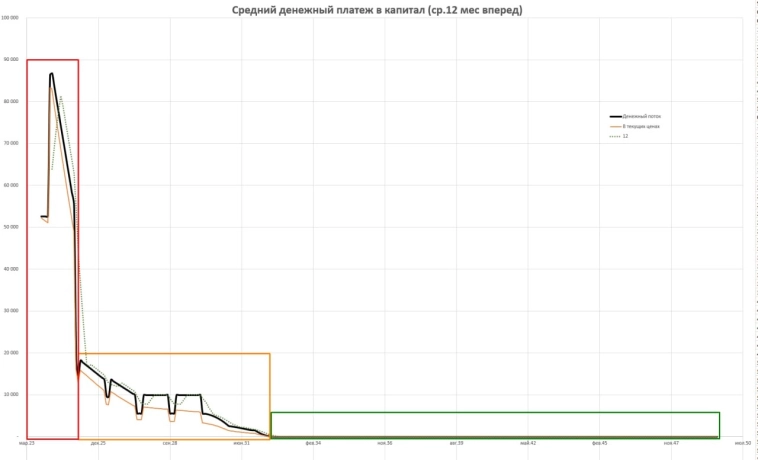

Два года назад я писал о денежной нагрузке при покупке квартиру в ипотеку. Тезисы из нее:

-Пиковая (1-1.5 года): Строительство, первый взнос, ремонт и мебель.

-Умеренная (5-10 лет): Аренда почти полностью покрывает ипотеку; разницу легко компенсировать.

-Нулевая (через 8+ лет): Инфляция и рост аренды «съедают» фиксированный платеж, и квартира начинает приносить чистый пассивный доход.

Уже прошел почти год, как получил и сдаю студию. Есть возможность сравнить модель из поста и данные на практике.

Ниже привожу График необходимых платежей после оплаты первоначального взноса:

( Читать дальше )

Цена на российскую нефть падает, Лукойл опять под ударом, ПИК сдал назад🔥Акции и инвестиции

- 17 ноября 2025, 18:47

- |

📈ПИК +10.9% Победа миноритарных акционеров👉ПИК отказывается от обратного сплита акций и пересматривает дивидендную политику. Согласно сообщению на сайте раскрытия информации, собрание акционеров не приняло решение об обратном сплите. «Компания прислушивается к пожеланиям миноритарных инвесторов. По результатам общего собрания акционеров подавляющее большинство голосов было отдано за непроведение обратного сплита акций», — прокомментировали это решение в «ПИКе».

Помимо этого, девелопер решил пересмотреть дивидендную политику👍

📉Лукойл -4.1% Крупные проекты Казахстана с участием «Лукойла» исключили из списка санкций США. Об этом в ходе пресс-конференции заявил глава казахстанского Министерства энергетики Ерлан Аккенженов.

Консультанты «КазМунайГаза» (КМГ) и «ЛУКОЙЛа» все еще ведут переговоры о судьбе казахстанских активов подпавшей под санкции российской компании, простых решений не ожидается, заявил председатель правления госфонда «Самрук-Казына» (в состав которого входит КМГ) Нурлан Жакупов😔

📉IMOEX -0.6% Bloomberg сообщает, что дисконт российской нефти Urals уже превышает 20$ за баррель после санкций на Лукойл и Роснефть.

Цена на нефть марки Urals в черноморском порту Новороссийск в четверг упала до 36,61 доллара за баррель, достигнув минимума с марта 2023 года. По данным Argus Media, аналогичная тенденция наблюдалась и на Балтике😔

📈ВсеИнструменты.ру +5.3% МСФО 9 мес 2025г👉 выручка ₽134,33 млрд (+11,6% г/г), чистая прибыль ₽1,39 млрд (рост в 11,5 раз г/г).

Все инструменты.ру ожидают выручку в 2025г на уровне 179-183 млрд руб, чистую прибыль — 1,8-2,5 млрд руб, к 2028 году — рост прибыли в 2,5-3,5 раза относительно LTM на 30 сентября 2025г🧐

📈Европлан +2.3% 📈ЭсЭФАй +1.4% Страховая компания «ВСК» опровергла информацию о продаже компании, назвав эти утверждения не имеющими оснований.… «Компания не комментирует не имеющие оснований утверждения», — сообщили в ВСК в ответ на запрос🤔

📉Яндекс -1.1% СД Яндекса определил цену допэмиссии для Программы мотивации 👉3980,5 руб/акция🤔

📉Алроса -0.9% Чистый импорт алмазного сырья в Индию в октябре 2025 года оценивается в $363 млн, следует из предварительных данных Совета по содействию экспорту драгоценных камней и ювелирных изделий Индии. Импорт алмазов в стоимостном выражении оказался на 45% ниже данных годичной давности😔

📉Татнефть -0.6% СД Татнефти рекомендовал дивиденды за III кв. в размере 8,13 руб. на акцию, ВОСА назначено на 24 декабря🤑

Глобальная денежная масса

- 16 ноября 2025, 22:09

- |

Мировая денежная масса ставит рекорды как в номинальном, так и в реальном выражении.

Номинальная денежная масса

Просуммируем крупнейшие денежные массы (Китай, США, Еврозона, Япония, Британия), добавив к ним ещё несколько стран, информация по которым легко доступна (Россия, Бразилия, Мексика, Турция, ЮАР, Аргентина, Украина). Мы получим порядка 90% мировой денежной массы. Это близкий аналог мировой денежной массы.

В дальнейшем, для краткости, будем этот показатель называть “мировой денежной массой” или “глобальной денежной массой”.

В сентябре глобальная денежная масса составила 105 трлн в долларовом эквиваленте.

Это новый исторический рекорд.

Мировая инфляция

Чтобы посчитать реальную (не номинальную) динамику, мы также считаем мировую инфляцию по своей методике. В августе она составила 1,2% годовых.

( Читать дальше )

Необходимость инвестиций. Что не так с нашим рынком?

- 15 ноября 2025, 09:26

- |

На днях мне попалась статистика, которая в очередной раз подтвердила, что без инвестиций в нашем мире не обойтись.

Эксперты подсчитали, что с начала года глобальная денежная масса выросла на 9,1% — теперь ее объем составляет 142 трлн. долларов. А если взять период с 2000 года, то за четверть века денежная масса прибавила безумные 446%!

И со временем этот процесс только набирает обороты. Сначала это было оправдано — мировая экономика развивалась, и ее нужно было подпитывать деньгами. Но с 2010 года денег стали печатать столько, что никакая экономика за ними уже не поспевает.

То есть, что рост этой денежной массы ничем не обеспечен… И что еще хуже, денег сейчас гораздо больше, чем реальных товаров и услуг. Поэтому деньги быстро обесцениваются — и чтобы не потерять накопления, их нужно вкладывать в реальные активы.

Это может быть земля, золото, нефтяная вышка и прочее. Но мировая практика показывает, что выгоднее владеть долей в бизнесе — за ним стоят активы и персонал, которые приносят прибыль. Поэтому с ростом денежной массы растут и цены акций.

( Читать дальше )

⭐️Что ждет ДОМ РФ от цен на новостройки? Какой 👊удар ждет рынок недвижимости в 2027? 🥊

- 15 ноября 2025, 09:06

- |

Разбираясь в огромном массиве информации к IPO Дом РФ, наткнулись на странный всплеск ожиданий роста цен на новостройки в 2027 году. Да, недвижимость всегда растёт, и тем более к IPO нужно показать уверенный взгляд в будущее, но… чем выделяется именно 2027? Почему не 2028, или 2026?

❗️Друзья, мы больше трех лет публикуем материалы в открытом доступе. Поддержите нас, поставив лайк этому посту, и подписавшись на наш канал ❤️

В Дом РФ прогнозируют средний рост цен на первичное жильё на уровне 4-7% в год до 2030. Это на уровне инфляции, за которой идут цены, если смотреть ретроспективу. Но в 2027 году закладывается особенный сценарий: рост цен на 10-15% при инфляции 4,4%. Дальше – снова стабильность. Что за аномалия в 2027?

📈Мы нашли 2 фактора, которые могут образовать комбо удар по рынку:

🔹смягчение денежно-кредитной политики ЦБ. Последний среднесрочный прогноз предполагает полную стабилизацию бушующей инфляции как раз к 2027 году. Если ожидаемая средняя ❗️ключевая ставка в 2026 в диапазоне 13-15%, то в 2027 году уже 7,5-8,5%. Т.е. это будет первый год, когда ставки по ипотеке могут оказаться ниже 10%

( Читать дальше )

Дмитрий Хотимский - Наживемся на кризисе капитализма

- 15 ноября 2025, 00:40

- |

Безумно веселое и интересное чтиво оказалось) любимые цитаты:

Технический анализ:

Если в мире существует полный бред, то технический анализ является лучшим его воплощением. Вам показывают тысячи диаграмм и графиков. В них видят какие-то японские свечи, фигуры животных и так далее – по списку. На основании этого «анализа» решают – надо покупать! Или продавать.

Запомните: технический анализ – это антинаука. А точнее, маркетинговое средство для вовлечения наивных дурачков в манящий мир инвестиций.

Понятно, что смотреть на красивые картинки легче, чем прогнозировать реальную прибыль компаний. Но не стоит поддаваться искушению, пытаясь облегчить себе жизнь. Это стопроцентная потеря денег.

Есть три способа разориться: самый быстрый – скачки, самый приятный – женщины, а самый надежный – сельское хозяйство» — (Мажор Русагро подтвердит)

В блоке благодарностей меня убило тут:

Женя Йоффе – помогал «Вимм-Билль-Данну» поглотить наш молочный завод. «Жизнь прекрасна и удивительна!» – говорил он всегда, когда не мог объяснить, почему мы должны так дешево продать свой актив.

( Читать дальше )

❗️❗️Продать «Сегежу» через 5 лет или держать 15 лет или как горизонт инвестирования меняет вашу стратегию.

- 14 ноября 2025, 20:05

- |

Горизонт инвестирования значим для распределения портфеля по классам активов, и его длина не означает, что условная Сегежа при пятилетнем горизонте инвестирования неприемлема, а при пятнадцатилетнем — приемлема. Нет. Горизонт инвестирования — это про стратегию в целом и про том, что с пятилетним горизонтом инвестирования и такой целью портфеля, как, например, покупка недвижимости, инвестору надо быть более консервативным и держать в портфеле, например, 50% облигаций уже на старте, постепенно увеличивая их долю до девяноста процентов к окончанию срока инвестирования.

А при пятнадцатилетнем горизонте инвестирования и такой цели портфеля, как, например, дивидендная пенсия инвестору может подойти и более низкая доля облигаций. Длинный срок позволяет ему игнорировать временные рыночные колебания, так как у рынка есть множество циклов, чтобы оправиться от любых спадов. Поэтому на старте доля облигаций может составлять лишь 10-20% для подстраховки и ребалансировки, а основная часть капитала будет работать в акциях для максимального роста. К моменту выхода на дивидендную пенсию доля облигаций, безусловно, должна подрасти для стабилизации потока выплат, но она не достигнет консервативных девяноста процентов, поскольку цель — не изъятие всей суммы, а сохранение портфеля, генерирующего доход.

( Читать дальше )

ДОМ.РФ озвучил параметры IPO🔥Акции и инвестиции

- 14 ноября 2025, 18:51

- |

📉IMOEX -0.7% Рынок продолжает потихоньку сползать вниз. Есть мнение, что сегодня падаем из-за IPO ДОМ.РФ. Участники рынка продают акции чтобы подать заявку на участие в IPO🤔

Лично мне кажется это странным, кто же на свои деньги в ИПО участвует?! Обычно в кредит. С такой переподпиской неизвестно сколько нальют🤷♂️

📈Лукойл +1.1% «ЛУКОЙЛ» проводит переговоры о продаже международных активов с несколькими потенциальными покупателями. О конкретной сделке будет объявлено после достижения финальных договоренностей и получения необходимых согласований от регуляторов, отмечает НК.

При этом компания стремится, чтобы в процессе продажи и передачи активов новым собственникам была обеспечена непрерывность деятельности предприятий👍

📈ДОМ.РФ - Книга заявок «ДОМ.РФ» покрыта по верхней границе ценового диапазона 1650-1750 рублей за акцию, рассказал источник «Интерфакса» на финансовом рынке. По его словам, книга заявок покрылась за первые 3 часа с момента ее открытия.

Предлагаемый рыночным инвесторам объем размещения в ходе IPO ПАО «ДОМ.РФ» составит не менее 20 млрд рублей, акции на общую 10 млрд рублей намерены приобрести якорные инвесторы, говорится в сообщении компании💪

📉ИнтерРАО-0.2%«Интер РАО» увеличило чистую прибыль по МСФО за 9 мес. на 2,6%. Рост показателя EBITDA по итогам года может составить 10% или чуть более. Компания не планирует выводить на рынок свои компании энергомашиностроения и инжиниринга🧐

📉Селигдар-3.2% В лидерах снижения после публикации отчётности 👉 выручка ₽61,82 млрд (+43,8% г/г), убыток ₽7,67 млрд против убытка ₽10,1 млрд годом ранее.

Дополнительным негативом становится падение золота, которое сегодня теряет более 2%🧐

📉Русал-1.8% Суверенный фонд Эфиопии подписал с Русалом меморандум о строительстве алюминиевого завода, первый этап оценивается в $1 млрд. Алюминий также сегодня чувствует себя плохо🤔

📉Совкомбанк -1.8% Совкомбанку нужен капитал для роста бизнеса в 2026 году, второй выплаты дивидендов за 2024 год может и не быть, заявил управляющий директор банка Андрей Оснос.

«Менеджмент будет рекомендовать не выплачивать вторую часть дивидендов в силу нескольких причин: в частности, это для того, чтобы сохранить запас капитала для роста в следующем году в ситуации макроэкономической неопределенности, которая сохраняется», — сообщил он журналистам в пятницу.

Совкомбанк за 9 месяцев сократил чистую прибыль по МСФО до 35,4 млрд руб., в III кв. оставил на уровне 17,8 млрд руб🧐

📈Группа Позитив +1.6% IT-отрасль вновь просит сохранить для нее налоговые льготы и пересмотреть предложения Минфина, несмотря на то что правительство, первоначально собиравшееся значительно урезать преференции, и так уже пошло на уступки. Среди новых предложений IT-бизнеса – постепенное увеличение страховых выплат вместо моментального роста с 2026 г., списание задолженности при формировании отрицательного сальдо, а также сохранение привилегий для IT-компаний😁

📈НоваБев Групп +1.8% Растёт на спекуляциях о возможном IPO Винлаба🤔

📈ЭсЭФАй +1.5% Инвестхолдинг SFI (ПАО «ЭсЭфАй») продал неназванному инвестору 716 тыс. 846 собственных акций, находившихся в его распоряжении, что составляет 1,4269% капитала общества, сообщается в официальном сообщении инвестхолдинга🧐

Процентная маржа Совкомбанка расширяется!

- 14 ноября 2025, 16:59

- |

📈 Процентная маржа Совкомбанка расширяется

✔️ Уже 5,7% в 3-м квартале, хорошая динамика.

❌ Трансляцию в нормальную постоянную прибыль мы пока не видим из-за высокого резервирования (26,9 млрд руб. против 25,1 млрд руб. во 2-м квартале).

✔️❌ Прибыль акционеров 3-го квартала = 16,5 млрд руб. (при этом, около 9 млрд руб. из них — разовые статьи, связанные с переоценкой портфеля, валюты и прочие операционные доходы)

Отчет, скорее, хороший. Один пункт в уравнении высокой прибыли 2026 года уже есть (маржа выросла), теперь нужно подождать пока реализуется второй пункт (снижение резервов).

Отчет Сбера разобрал для вас тут: t.me/Vlad_pro_dengi/2020

Отчет Т-Банка разберу на следующей неделе, подпишитесь на канал, чтобы не пропустить!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал