Избранное трейдера Seroja

3-НДФЛ по дивам без боли и мучений: автоматический расчёт налога

- 08 января 2021, 15:32

- |

При наличии табличных данных по выплатам за год у вас уйдёт 5-10 минут на заполнение 3-НДФЛ по иностранным дивидендам с любым количеством этих самых выплат. В общем я замутил в Google таблицах Приложение к декларации 3-НДФЛ, которое само всё считает и которое можно сохранить в pdf и отправить в налоговую. Вот делюсь с вами)

Здесь я не буду подробно останавливаться на обязанности доплаты НДФЛ по полученным дивидендам от иностранных компаний. Ограничимся фактом, что обязанность такая есть: большинство торгующихся на СПб бирже компаний зарегистрированы в США, и если вы подписали форму W8-BEN, то с вас удержат 10% налога по ставке США (кроме акций REIT). Получается,

( Читать дальше )

- комментировать

- 9.8К | ★119

- Комментарии ( 57 )

Топ полезных фильмов об инвестициях и финансах

- 06 января 2021, 10:08

- |

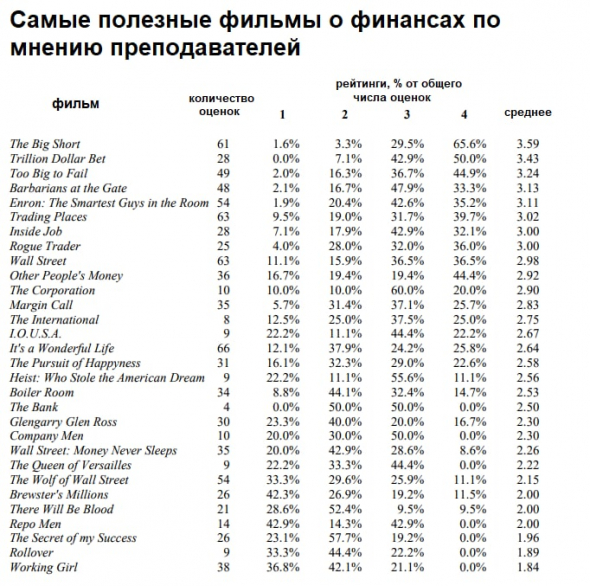

Можно найти много подборок фильмов о бирже, но какие из них полезны для получения знаний? В CFA Institute опубликовали исследование, в котором 334 преподавателя финансов по 4-бальной шкале оценивают пользу самых известных кинопроизведений.

1. Игра на понижение/The Big Short (2015)

Оценка: 3,59

Экранизация книги Майкла Льюиса о крахе ипотечного рынка в США в 2007 году. В центре внимания управляющий хедж-фондом Майкл Бьюрри (Кристиан Бэйл), поставивший на падение стоимости ипотечных облигаций. В фильме есть не только увлекательный сюжет, но и Нобелевский лауреат Ричард Талер, рассказывающий о принципе работы рынка субстандартных ценных бумаг.

2. Ставка на триллион/Trillion Dollar Bet (2000)

( Читать дальше )

уильям о,нил как делать деньги на фондовом рынке

- 01 января 2021, 13:05

- |

есть время для анализа своих действий на рынке.

есть время для увеличения знаний.

рекомендую к чтению Уильяма.

хорошая книга. хотя и не новая.

если Макс Гюнтер помогает распрощаться с иллюзиями, то Уильям учит анализу и покупкам.

как не слушать аналитиков которые сами не торгуют, как не лезть в шлаки, как найти растущее, как вовремя войти и выйти.

прекрасная книга.

из устаревшего — показатель роста прибыли на акцию больше не работает.

кампания может приносить убыток, но её акции вполне успешно растут.

есть и другие устаревшие моменты. но рынок не любит повторяться и каждый раз всё по новому.

моё мнение с автором схоже в плате того что следует избегать старых кампаний, в которых рулят консерваторы с огромным окладом.

а если они ещё и не владеют акциями, то тем более. ( сам в такой конторе работаю и каждый день вижу этот тухляк изнутри )

приобретать тех кто выкупает свои акции. привет, Лукойл! спасибо Алекперову который усердно увеличивает свою долю и до свидания Белуга

( Читать дальше )

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

- 15 октября 2020, 23:42

- |

Если честно, удивлён интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

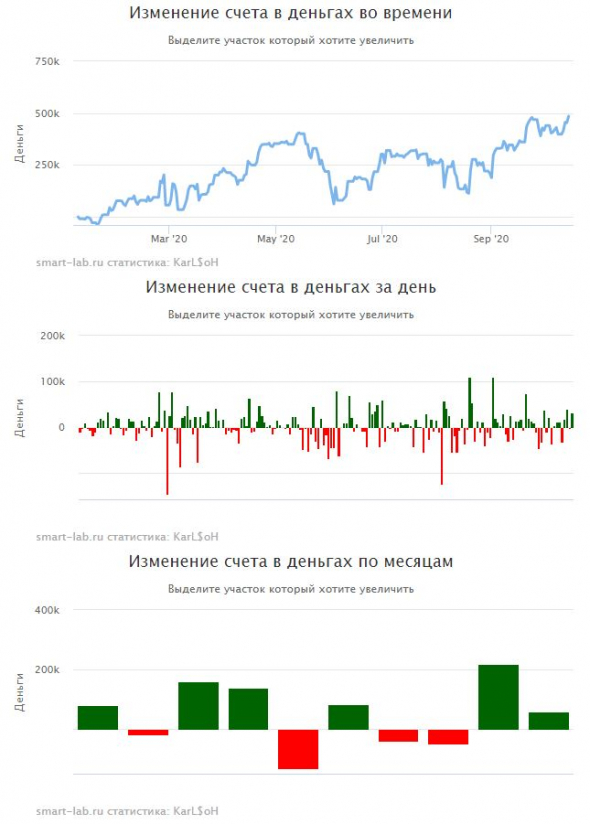

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Напомню, стартовал в этом году с 173К, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

( Читать дальше )

P/E>50, много это или мало?

- 11 октября 2020, 22:20

- |

Решил свой ответ на эту тему оформить в виде отдельного поста.

P/E по сути означает время окупаемости вложений. Будете вы вкладывать на 50 лет? Навряд ли. Если кратко то это МММ пока люди готовы вкладываться оно растет, люди прекращают вкладываться — все рушится, главное тут успеть вовремя выйти. Для активных биржевых игроков, которые могут своевременно среагировать возможно это и подойдет, но думаю подавляющее большинство в час X останется в дураках.

Чтобы понять почему нет смысла вкладываться на 50 лет, то отвечу так, что по исследованию (честно говоря сам пока не читал, перешел сразу к выводам, но позже обязательно прочту статью полностью) большинство компаний находились в индексе Доу Джонса в среднем 10 лет. Исключения существуют, но их еще угадать надо. Это конечно не значит, что все выпавшие из индекса компании обанкротились (хотя это касается не малой части), это означает, что куда как быстрее росли другие компании.

( Читать дальше )

Выборы брокера при ETF стратегии

- 04 сентября 2020, 00:34

- |

Что имеем: 12000$ (не перечисляю то, что на остальных счетах, сейчас речь не о них). Опыт торговли 3 года, ну как опыт, скорее «наблюдение за рыбками». Квал.

Есть три варианта.

ФИНАМ — до жути скрытые непонятные на первый и на десятый взгляд комиссии, которые специалисты сами не могут до конца пояснить. Нет порога входа по ETF как у Тинькофф.

Тинькофф Премиум. Комиссия 0.25%. Порог входа при покупке внебиржевых ETF — 3000$ (можно забыть о ежемесячном пополнении)

Interactive brokers. Про комиссии писать не буду, просто напомню, что 120$ в год на Fixed.

Примерный портфель

| Monthly | YELD,% | ||||

| VOO | 30% | $3,600.00 | 11 | $320.07 | 1.88% |

| TLT | |||||

( Читать дальше )

Акции немецких компаний на Санкт-Петербургской бирже

- 21 августа 2020, 13:37

- |

Сегодня для нас знаменательный день — на Санкт-Петербургской бирже начались торги европейским ценными бумагами. Первые пять акций с приставкой @DE уже сегодня многие из вас смогут увидеть в своем торговом интерфейсе. Торги и расчеты проводятся в евро, а в остальном практически никаких отличий от торгов другими иностранными ценными бумагами вы не увидите. Торговая сессия, как и в Европе, будет проходить с 10 утра до 18:45 по московскому времени.

Итак, почему же именно немецкие акции? Германия — это в первую очередь ведущая европейская экономика, да и одна из крупнейших в мире. ФРГ занимает третье место в мире по объемам экспорта, уступая пальму первенства только Китаю и США. Кроме того, Германия — сильнейший игрок на рынке инноваций и безусловный лидер в R&D в Европе.

Страна, занимающая такие сильные позиции в мире, имеет и собственные голубые фишки на фондовом рынке. Аналогом американскому Dow Jones выступает немецкий индекс DAX, в который входят 30 крупнейших и наиболее ликвидных компаний, допущенных к торгам на Франкфуртской фондовой бирже в сегменте Prime Standard. DAX учитывает дивидендную доходность входящих в него компаний, таким образом полностью отражая фактическую эффективность инвестиций в портфель индекса.

( Читать дальше )

Реакция трейдеров на опционный рынок МосБиржи, которые раньше торговали только Америку. Челлендж "Не стань физиком!"

- 17 августа 2020, 11:42

- |

Начну издалека. Сейчас идет Кубок Стэнли в НХЛ. И на Западе в серии с Колорадо очень блекло смотрится Аризона. Колорадо вообще по-моему явный фаворит Западной конференции и в первых двух матчах с Койотами вопросов не возникало никаких.

И вот на третий матч Аризона, у которой по сути шансов почти нет, делает психологический ход конем. Когда совсем все идет через зад, надо что-то менять. И они поменяли на третий матч форму и лого, вспомнив свой очень старый вариант конца 90-х, когда в команде (тогда называлась она Финикс Койотис) играли Реник и Ткачук.

И о чудо! Эвеланш видимо так были заняты разглядыванием их новой формы, а Аризона как будто сбросила с себя старые одежды, что третий матч выиграла. Правда, по-моему, серия все равно останется за Эвеланш, которых я пока прогнозирую в финал Кубка Стэнли. На Востоке фаворитами смотрятся Филадельфия и Бостон.

С какого ляда я тут про НХЛ начал писать?

А все просто, знаете для чего я затеял этот как будто «дурацкий» челлендж «Не стань физиком!»?

( Читать дальше )

★Антитезисы к посту про 1M_Dollars

- 27 июля 2020, 18:03

- |

1M_Dollars был скальпером, может поэтому 90 %% изложенного с позиций системного дейтрейдинга смотрится очень мутно и сомнительно. Повторюсь: он был скальпером: интуитивный ручной скальпинг… Но для внутридневной торговли в пику его тезисам это звучит так:

1. стоплоссный РискМенеджмент (РМ) научит тебя НЕ терять деньги на бирже

2. никакой МаниМенеджмент (ММ) не поможет, если у Вашей торговой системы (ТС) НЕположительное математическое ожидание (МО)

3. а вот если у Вашей ТС МО >0, то для каждой такой ТС есть ОПТИМАЛЬНЫЙ РАЗМЕР ПОЗИЦИИ («загрузка счета»), который МАКСИМИЗИРУЕТ ПРИБЫЛЬ ТС

4. в общем случае величина стоплосса по РМ не есть величина постоянная! Постоянная величина стоплосса — это частный случай лишь в самых простых ТС

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал