Избранное трейдера ssss

Внешний долг РФ упал до уровня докризисного 2007 года. Радуемся - сдержанно

- 14 апреля 2020, 07:23

- |

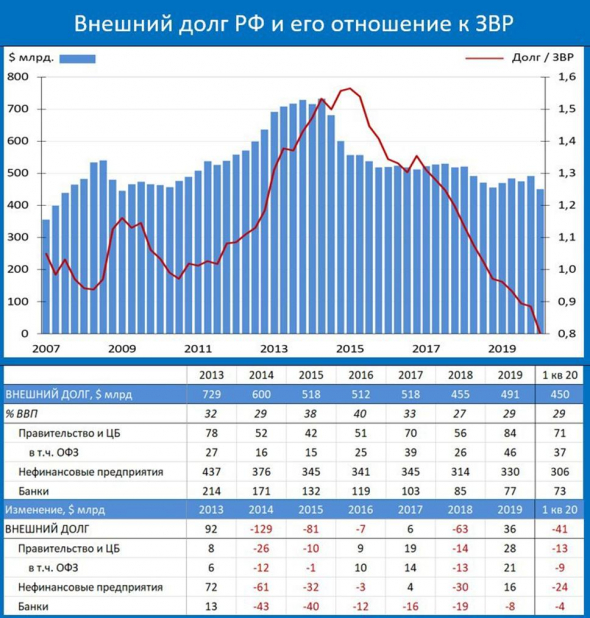

Внешний долг России (государственный и корпоративный) по состоянию на 1 апреля снизился до 450 млрд.долл. (-40,8 млрд., или -8,3% с начала года), следует из релиза ЦБ РФ (https://www.cbr.ru/statistics/macro_itm/svs/ext-debt/). Отличную инфографику на эту тему предлагает канал MMI (https://t.me/russianmacro/7276). И отражает она три вполне противоречивых вывода.

Первый. Низкий российский долг на фоне, в целом, растущего глобального – следствие инвестиционной непривлекательности страны. Закономерное и резкое сокращение отечественного, в первую очередь, корпоративного долга произошло в 2014 году, после Крыма и санкций. С тех пор санкционное давление, фактически, не увеличивалось, а снабжение России иностранными деньгами, как видим, продолжало сокращаться. Гордость на тему того, что Россия – супер-заемщик, оправданна лишь отчасти. Да, долгов мало, и да, просто, не дают в долг.

Второй вывод положителен. Какой бы неэффективной ни была наша экономика, низкое долговое обременение в период глобального экономического кризиса (который, видимо, еще только начинается), это, как минимум, плюс к стабильности национальной валюты. Низкий долг – это автоматическая стабильность финансовой системы. Даже если стабильность вызвана затуханием самих финансовых функций. В 2008 году ослабление рубля было намного меньшим, чем в 2014-м, когда принудительное отключение России от мирового рынка долга и инвестиций вызвало беспрецедентное предложение российских активов и спрос на базовые валюты фондирования.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 107 )

Великая депрессия началась? Нефть и SP500. Новые возможности на бирже

- 13 апреля 2020, 13:08

- |

После падения на 35% индекс SP500 уже отскочил от дна на 50%. В начале 2020 года американский рынок был сильно перекуплен, особенно по доткомам и IT-проектам. Тогда я предполагал коррекцию длительностью в полгода- год. Но нас ждало резкое падение, а сейчас мы наблюдаем такой же резкий отскок.

После 12 летнего роста, текущее падение коснулось уровня 2017 года. Сейчас, на моменте отскока, мы находимся на уровне начала 2019 года. Если подрастем до уровня середины 2019 года, то значение SP500 снова придет к прежнему уровню перекупленности!

Для сравнения — в кризис 2002 года индекс SP500 вернулся на свои предыдущие «хаи» только через 8 лет! В идеале, мы должны увидеть такую же картину и сейчас – все должно обвалиться, потом отскочить и зависнуть в боковике на длительное время. Если говорить про наш рынок, то он был дешевый в прошлом году, и он был супер-дешевый на дне. В целом, он все еще дешевый и сейчас, если вы инвестируете с горизонтом от 5-ти лет. Но я бы подождал коррекции.

( Читать дальше )

Бэнкинг по-русски: Банки предложат ЦБ запустить контроль за расходами граждан

- 13 апреля 2020, 12:10

- |

Крупные банки предлагают создать инфраструктуру, которая позволит моделировать оценку дохода заемщика в зависимости от его операций по картам, выпущенным всеми банками, и от движения средств по счетам

Проект предполагает, что банки передают в БКИ данные о держателях карт и номера самих карт в зашифрованном виде, на их основе создается уникальный номер пользователя, и платежные системы собирают данные о платежах в привязке к этому идентификатору, без имени клиента.

----------

Общий смысл в том, что по закону о кредитных каникулах заемщик может декларативно сказать о снижении дохода на 30%, а проверить это законодательно непросто — доход кстати это не только зп, пенсии и прочее..

по сути материальная помощь, это тоже доход, и даже продажа валюты — доход..

В итоге все это может обернуться построение глобальной системы тотального контроля за расходами… вот это и пугает…

документы по этой проблеме можно поизучать тут https://smart-lab.ru/blog/612891.php

Для истории. Верю в Россию.

- 12 апреля 2020, 06:49

- |

По своим взглядам - ватник, патриот, за Путина, работаю в ГМК Норильский никель в Норильске, в инвестициях и финансах с 2010, англосаксов не люблю. Взгляды созвучны моим: Инвестиции — Баффет, Клоченок, Морозова, Спирин, Элвис. Экономика — Хазин, Спайдел, Кримсон- Альтер. Политика — социо: Хазин, Михеев, Сатановский, Осташко, Семин, Стариков, Фрицморген и т.д. ( созвучны не значит что я полностью копирую или доверяю модели на 100%, это единомышленники в той или иной степени)

Взляд в будуще ( даже моя вера в это ): кратко — европа и сша в кромешной попе как и их экономика, доллар — гиперок, переформатирование экономики мировой полное ( ну по США бегают банды негров за ящик тушенки отстреливающие друг друга и тд). Мы выстоим в этой заварушке, и выйдем из нее сильнее чем зашли, и с Китаем занимаем безоговорочное лидерства. период 1-2 года. Экономика на подьеме. Кормить и спасать будем всех ( но не бесплатно).

( Читать дальше )

Слезли с иглы

- 12 апреля 2020, 00:24

- |

Теперь добыча будет 8,5 а сами будем жечь 2,5. На экспорт 6 по 30 = 180 млн. долл в сутки.

И надо квоты поделить. ИИИ например Роснефть должна Китаю вроде 45 млрд. долл. И должна платить нефть за долги, то есть продавать по нулю.

По газу — а газ уже грубо 100 долл вместо 450 когда-то. А что такое 100 — это когда половина уходит на доставку. то есть продажа по 50. А есть еще и себестоимость добычи.

В общем нефтегаз без профита остался года на два.

А что с ОАК — а он был убыточным — несколько лет назад имел плановый убыток на 500 млн. долл в год. Но без проифита нефти закупать самолеты военные уже не получится. Гражданская авиация не взлетела. Убыток у ОАК будет космический а покрывать чем непонятно.

Космос половину денег имел с коммерческих заказчиков из-за бугра. Но они растаяли и Маск их почти забрал. А значит Роскосмос чтоб жил надо бюджету тратить в два раза больше иначе кирдык.

( Читать дальше )

Че все ноют что Россия прогнулась?....

- 11 апреля 2020, 04:57

- |

Кстати. Просьба к тем кто следит:

Опубликуйте на смарте прайс когда арабцы выложат. Спасибо

Достали вопли о бизнесменах 2

- 09 апреля 2020, 02:01

- |

Посмотрел заметку "Достали вопли о бизнесменах". Увидел схожие с моими мыслями, которые высказывал, но не тут. Кратко

1. Бизнес- это деятельность с целью извлечения прибыли на свой страх и риск. То есть учитывать риски бизнесмен должен сам. Должен. Примерно также как плотник должен уметь работать с деревом, а инженер производить технические расчёты.

2.Берем список форбс. Львиная доля -это бизнесмены. В бизнесе возможно взлететь очень высоко. Куда выше чем может взлететь даже самый лучший молекулярный биолог или кардиохирург. При этом не так давно мы наблюдали, как и учёные со степенью «опускались» -если не до состояния бомжей, то до необходимости подработать торговлей на рынке. При этом это люди которые работают в найме и которые выбрали не возможности огромного заработка, а стабильность. Вопрос- с хрена мы должны за счет средств общества спасать бизнесменов? Людей которые вместо создание резервов расширялись скупая конкурентов и увеличивая долговое плече, которые покупали себе майбахи на выведенную с предприятия прибыль, а отдыхать летали на куршавель. Может лучше бомжу помочь? или учёному молодому (особенно если мы хотим науку иметь в стране, а не что бы он в бизнес ушел или зарубеж эмигрировал). Или учителю из депрессивного моногородка который работает куда больше чем бизнесмен средний, а получает- меньше (=соотношение того что человек обществу отдает и что забирает)?

( Читать дальше )

Человек продал убыточные позиции, а его ИФНС потащила в суд и выиграла

- 06 апреля 2020, 14:55

- |

Схема то давно известная. Что ж именно этого так раскрутили?

Обычно 2НДФЛ от брокера подаёшь и всё, отчёт по сделкам никто не просит.

В суде Челябинской области рассматривался случай, когда инвестор, как физическое лицо, перед тем, как подать декларацию 3-НДФЛ, продал пакет облигаций, чтобы показать расходы, а затем выкупил их обратно. Это сильно снизило базу по налогу и инспектора вменили необоснованную налоговую выгоду, как раз соответственно п. 2 статьи 54.1. Сделки объявили мнимыми, доначислили налоги, как если бы той самой убыточной сделки не было.

www.klerk.ru/blogs/budni-buhgaltera/497315/

PS Плюсаните для рейтинга, пожалуйста.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал