Избранное трейдера Muzikant

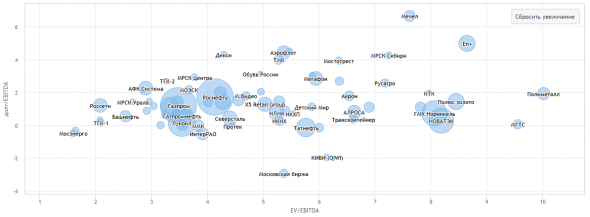

Завтра стартует сезон отчетов российских компаний. Чего ждать?

- 30 января 2020, 20:48

- |

1. Рубль укреплялся весь год и 4й квартал — не должно быть очень хорошо для экспортеров

2. Внутренняя экономика слабая, доходы населения не растут, внутренний спрос слабый.

ГМК Норникель. Может быть очень сильный отчет. Важно, что ГМК не публикует отчет за 9 мес, поэтому тут даже больше сюрпризов. Цены на металлы были высокими, особенно палладий. Кроме того Гамак мог распродать пал из запасов. Правда, основные дивы за 2019 уже были выплачены, останется немного совсем.

Полюс. Очевидный бенифициар того, что происходит на рынке золота. Интересно, насколько сильно опережающими темпами будет расти прибыль по сравнению с ценой на золото. Цена акций и так уже отыграла весь позитив, так что отчет не повлияет сильно.

Банки. Можно рассматривать как супер-сектор. Почему? Нищающий народ берет больше кредитов и пока платит по ним — банки купаются в золоте. Рубль крепкий, стоимость фондирования дешевеет весь год. Ставки по выдаваемым кредитам с опозданием идут, поэтому временно у банков в отчетах все будет хорошо. Временно.

QIWI. Я бы смотрел пристально за QIWI. Это неликвид, который ужасно хорошо ходил в этом году на своих квартальных отчетах. Потому что прибыль QIWI начала резко расти — не удивительно, ведь Солонин хочет продать свой небольшой кусочек компании.

Газпром. Тут я уже давно жду слабый перформанс, и жду, что дивиденды за 2019 будут ниже 2018, так как во всем параметрам год обязан быть хуже, чем предыдущий, и ситуация плавно ухудшалась каждый квартал. Наш расчетный дивиденд по Газпрому составляет 13 рублей 57 коп, что дает ДД =5,9%. ВТБ Капитал посчитал 13,84 рублей, что почти так же как и у нас.

Единственное позитивное в 4 квартале — это укрепление рубля приведет к росту прибыли от переоценки валютного долга. Это будет на бумаге. Порядка $0,7 млрд.

Новатэк. Тоже самое. Конъюнктура слабая. Разве что объемы продаж Новатэка могут расти от года к году. Цены рухнули по всему рынку на 40-50% в Азии и Европе.

Татнефть. Ожидается лучший отчет среди всех НК.

Сургут. Отчет вообще никак не повлияет.

Роснефть. Орловский втарил, надо смотреть. Значит тут все может быть неплохо.

Металлурги. Пока не вижу ничего хорошего, не думаю что отчеты повлияют. Жду ослабления бизнеса в 2020 году. Смотрим на растущие капексы и издержки и жду падения маржи у всех по всем фронтам. Дивы будут плавно идти вниз. Дивиденд Северстали, объявленный сегодня — минимальный с 2 квартала 2017 года.

Алроса. Цены и объемы 4 квартала восстановились немного. Добра не жду, думаю что ситуация в Китае будет и дальше тормозить алмазный спрос. В целом, год слабый, дивы будут копеечные.

ТМК. Слабые операционные результаты 4 кв.2019. Не вижу вообще драйверов у трубников сейчас. Позитив от продажи IPSCO отыгран.

Аэрофлот. Бумага может быть волатильна на отчете, часто такое наблюдали в прошлом. Чаще акции падали, чем росли. В целом, если операционные издержки были под контролем, то пока все выглядит благоприятно по итогам года: крепкий рубль, цены на топливо, трафик.

Удобрения. Цены слабые, мягко говоря. Результаты должны быть не очень. Сектор неликвид, так что летать может в обе стороны.

Ритейл. Все затаились и ждут, когда же будет перелом, когда чистая маржа у ритейлеров перестанет идти вниз. Вот и мне любоапытно. Я думаю, что акции Магнита могут быть чувствительны к отчету, особенно если будет позитивный сюрприз. Но в него пока не верю.

Детский Мир. Евтушенков не успел слить контору целиком, но я думаю ее ждет неизбежное торможение роста из-за выхода на полку. Смотрим на маржу чистой прибыли. Она тут самая высокая в российском ритейле и может неприятно удивить.

Русагро. В прошлом я любил эту контору, но любовь окончилась. С/Х рынок слаб, сахар тотально слаб. Майонез, который они купили, тоже слаб.

Энергетика. Денежные потоки на пике у многих (ТГК-1, ОГК-2), вопрос в том, как они распорядятся. Если эти повысят норму выплат до 50%, то есть зазор для роста позитива, хотя его и так в немалой степени уже отыграли ростом цены акций в этом году. Тож самое — будет ли сюрприз в ИнтерРАО? Пока не было. Посмотрим.

Русгидро. Отчет покажет, был ли фундамент у разгона бумаги. Я пока не особо в нее верю, думаю что отчет должен опустить пыль на землю. Конечно главный драйвер — не отчет, а спекуляции о реструктуризации компании.

График: https://smart-lab.ru/q/shares_fundamental2/

- комментировать

- ★13

- Комментарии ( 19 )

Как правильно докупать акции?

- 30 января 2020, 11:25

- |

И вот, что интересно, еще несколько лет назад я с легкостью покупал-добирал любую подходящую мне бумагу. Просто они реально все были дешевы. Слава санкциям! Ну или конкретным людям, как в случае с Системой и Яндексом.

Начиная с 2019г. картинка изменилась. Многие бумаги подошли к своим историческим максимумам, а некоторые даже их и переписали. И вот тут я столкнулся с тем, что я психологически не готов докупать бумаги по таким ценам. Продавать могу, а покупать нет! Что я и делал, продавал, перетряхивал портфель, убирал ненужное, если случались проливы, что-то подбирал. Портфель облигаций рос, портфель акций уменьшался.

Решение было найдено совершенно случайно. Примерно в середине года я увидел, что продажа бумаг привела к тому, что НДФЛ достигал около 300тыс.

Это вот так, просто возьми и отдай. Что я делаю. Я стал уменьшать доходность. Старый испытанный способ. Берешь акции перед отсечкой, продаешь после. Результат был достигнут. Но сейчас не об этом…

( Читать дальше )

Фундаментальный анализ акций на смартлабе. Все ссылки.

- 29 января 2020, 13:26

- |

ФУНДАМЕНТ

Страница с дивидендами российских компаний >>>>>

Список опубликованных отчетов последнего отчетного периода >>>>>

Фундаментальные показатели Газпрома (таблица) >>>>>

Фундаментальный анализ — таблица мультипликаторов по годам >>>>>

Фундаментальный анализ — таблица мультипликаторов по данным за последние 4 квартала >>>>>

Любой фундаментальный показатель за 10 лет по всем компаниям >>>>>

НОВОСТИ

Лента новостей по акциям >>>>>

Календарь с событиями по акциям российских компаний >>>>>

Лента раскрытия информации по акциям >>>>>

КОТИРОВКИ

Котировки акций + скринер >>>>>

Котировки облигаций + скринер >>>>>

УДОБСТВА

Виртуальный портфель акций и облигаций >>>>>

Вочлист — список ваших избранных котировок >>>>>

ОБСУЖДЕНИЕ

Форум акций >>>>>

Чат акций >>>>>

Лабиринт: искусство принимать решения. Павел Мотыль. Саммари книги: Вступление.

- 13 января 2020, 19:45

- |

Павел Мотыль Лабиринт: искусство принимать решения Издательство «Питер», 2020.

Описание:

Любое решение, которое вы принимаете, меняет вашу жизнь.

Роковое слияние «Даймлера» и «Крайслера». Банкротство «Miramax». Авария на «Аполлоне-13».

Что объединяет все эти события? Ошибки, которых можно было избежать на этапе принятия решений.

Каждый наш шаг – это выбор, но мы редко задумываемся над ним. Международный эксперт по лидерству Павел Мотыль описывает 16 правил эффективного принятия решений, которые заставят вас измениться. Он анализирует не только примеры из мира бизнеса, но и нетривиальные случаи из жизни альпинистов, астронавтов, военных и… мафиози.

Скорость жизни стремительно растет, а мы блуждаем в сложном лабиринте решений. 16 простых и практичных правил помогут справиться с самыми рискованными ситуациями и найти выход из самого запутанного лабиринта.

( Читать дальше )

Книга "Инновации: разбор полетов" Как ошибаются российские технологические предприниматели

- 23 декабря 2019, 12:05

- |

Журнал об инновациях в России «Стимул» при поддержке фонда «Иннопрактика» выпустил необычную книгу. Это скрупулезный разбор российских технологических проектов, потерпевших неудачу: не «выстреливших», провалившихся либо скоропостижно почивших в бозе уже, казалось бы, непотопляемых бизнесов с инновационной начинкой. Собранные под одной обложкой 15 драматических историй неуспеха читаются как детектив и вызывают богатую гамму эмоций с двумя главными доминантами: досадой и сопереживанием. Особенно яркими потому, что очерки делались на основе глубинных интервью с самими героями, нашедшими в себе достаточно мужества, чтобы под диктофон порефлексировать о причинах провала своих проектов.

Инновации: разбор полетов. Как ошибаются российские инновационные предприниматели / под ред. Д. С. Медовникова. — М.: Стимул, 2019.

Файл книги в pdf доступен по ссылке:

https://stimul.online/innovatsii-razbor-poletov/

Рекомендую к прочтению.

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

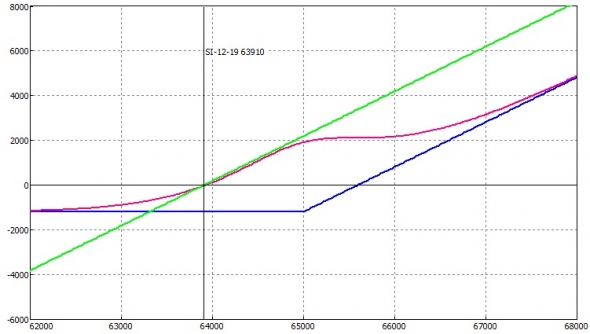

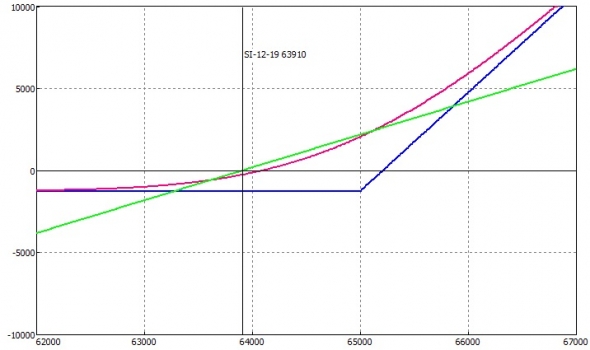

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Как посчитать популярные мультипликаторы без знания МСФО за минуту. Очень полезные короткие видео для начинающих.

- 03 сентября 2019, 11:18

- |

Видео разбиты на серии стиле «а как посчитать…?» знание МСФО не требуется! К концу, вы научитесь строить и считать большинство мультов за минуту и не больше. Видосики короткие и без воды.

Рекомендуем самостоятельно собрать файл или просто скачать готовый пример из видео.

Темы:

1. Как посчитать, сколько годовых прибылей стоит компания.

2. Как посчитать чистый долг.

3. Как посчитать полную стоимость компании EV.

4. Что такое EBITDA и как это считать.

5. Как посчитать свободный денежный поток.

6. Как посчитать мультипликатор P/BV.

7. Как построить пузырьковую диаграмму.

Внимание! Данный метод не является методическим пособием или последней инстанцией. Сообщество не несет ответственности за все сказанное в данном видео и тем более за сделки, заключенные на его основе.

Данный метод является поверхностным и упрощенным для понимания начинающих инвесторов.

( Читать дальше )

Моя стратегия торговли

- 26 июня 2019, 14:12

- |

Расскажу о своей стратегии торговли на рынке акций. Я рад что выбрал ее в самом начале, когда знал о рынке очень мало. Она не только позволила не потерять, но и хорошо заработать. Думаю новичкам стоит взять ее на заметку. Также жду комментариев от опытных инвесторов, возможно стоит что-то в ней улучшить.

— Когда появляются деньги для инвестирования, трачу несколько дней на фильтрацию всех акций ММВБ, выбираю несколько из разных отраслей, по критерию P/E (чем меньше тем лучше), див. доходности, стабильности и по аналитике. Каждая акция получает 10-30% в зависимости от того насколько она мне нравится.

— Когда приходят дивиденды, докупаю текущего фаворита. Фаворит меняется когда он закуплен (дошел до 25% портфеля), либо когда цена на него улетела вверх, либо когда его показатели резко пошли вниз.

— ИИС 1 типа пополняю дивидендами + синхронно продаю и покупаю с основного счета другие бумаги. Не меняю продаваемое на фаворита т.к. частенько то что продашь идет в рост. Продаю так, чтобы не попадать на налог, т.е. как правило 2 акции, убыточную и прибыльную, в 0. Каждые 3 года ИИС закрывается.

( Читать дальше )

Как я выбираю акции.

- 09 мая 2019, 13:52

- |

Итак — задача набирать акции с минимальным риском:

- Если акция в индексе это плюс.

- Дивиденды должны быть, тогда не так грустно пересиживать просадку, лучше если дивиденды выше банковского депозита и платиться должны постоянно, а не через раз.

- Смотрим (или считаем) P/E, должен быть ниже среднего по рынку и желательно ниже среднего по отрасли.

- Смотрим рост прибыли — должен быть стабильным.

- Смотрим долги. Долг должен хорошо покрываться прибылью. Если долгов нет, или мало по сравнению с прибылью, или долг сокращается лет пять уже — это плюс.

- Смотрим график. Если акция ведёт себя циклически, то желательно чтобы цена в данный момент была в нижней части цикла.

- Смотрим на каком уровне большой объем покупок, этот уровень вероятно важен для крупных покупателей, и проваливаться ниже они не дадут скорее всего.

- Если акция недавно падала, смотрим на чём. Если это вышел отчёт чуть хуже ожиданий, но в целом хороший — это плюс

- Смотрим новостной фон, прогнозы — если благоприятно — это хорошо, в России особенно негативно — ссора компании с государством.

О влиянии денежно-кредитной политики на фондовый рынок

- 23 апреля 2019, 23:21

- |

В качестве показателя «жесткости» монетарной политики мы будем рассматривать изменение денежной базы с 1.02 по 01.12 каждого года. Почему? Во-первых, корреляция помесячных процентных приращений денежной базы с М2 больше 0,9 и потому это взаимозаменяемые показатели денежно-кредитной политики. Но почему с 01.02 по 01.12? Дело в том, что оба эти показателя имеют ярко выраженную сезонность: сильный рост в декабре и падение в январе. Но этот одномесячный рост не является показателем «жесткости- мягкости» монетарной политики, потому что инфляция не обладает такой сезонностью, да и кредитование бизнесу и населению нужно не только в декабре. Поэтому реальная монетизация экономики определяется именно динамикой между этими декабрьско-январскими всплесками вверх-вниз. А какая она у нас была? Данные по этой динамике и сравнительной динамики индекса Мосбиржи с небольшими уточняющими справками представлены в следующей таблице

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал