Избранное трейдера Mityan

Практическое использование нейросетей на рынке 2. На примере трансформеров.

- 14 января 2022, 09:48

- |

Таки собрался дописать вторую часть своих результатов применения трансформеров для предсказания на российском фондовом рынке. Может и хорошо что не спешил, так как пафос первой части о трансформерах дающих какие то уникальные результаты по сравнению с другими архитектурами нейросетей, оказался несколько преувеличенным, по крайней мере LSTM дал вполне сравнимый результат с трансформерами. Потом я попробовал градиентный бустинг, дерево решений и вновь получил схожий результат. Так что подавайте в нейросеть правильные признаки и многие модели покажут положительный результат. Тем не менее, раз я начал с трансформерах, и так как их архитектура хорошо отражает рынкок, о них и продолжу.

Для любителей вопросов о «таймфреймах, на чем обучал, какие акции, что в качестве таргета, какие параметры, время удержании позиции» итп итд. Акции МосБиржы, из числа наиболее ликвидных. Данные у меня с 2011 до 2021 (и это увы необходимость, так как именно с 2011 года время работы биржи стало 9 часов). Прогнозы строил следующим образом — выкидывал один год (это out-sample), а из оставшихся делал разбивку на train и test. Таким образом получил 10 одногодичных прогнозов. Для меня важно получить доходность на сделку пусть поменьше, но чтобы прибыльность подтверждалась на как можно большем диапазоне, и на всех акциях. Такое чтобы для каждой акции своя модель — для меня неприемлемо. И само собой никаких убыточных годов, как минимум. Знаю многие меняют системы каждые 3 года и для них это нормально, я предпочитаю вылавливать аномалии которые работают десятилетиями. Тут я никого не учу, рынок сам рассудит.

( Читать дальше )

- комментировать

- 2.8К | ★7

- Комментарии ( 34 )

Исследование ЦБ РФ: Портрет клиента брокера...

- 10 января 2022, 14:06

- |

Не так уж и часто я пишу всякий копипаст, но, что удивительно, он обычно привлекает значительно больше плюсов, нежели собственная аналитика на тему риск-менеджмента и ставкам денежного рынка…

Что конкретно демотивирует, и я в раздумьях куда писать (ну кроме проф.изданий)...

Собственно, сегодня наткнулся на интересное исследование, опубликованное на cbr.ru

«Портрет клиента брокера», где, как это часто бывает, самое интересное в массиве данных:

Да простит меня «зеркальце Венеры», буду писать про статистику по «щиту Марса»...

Доли количества клиентов соответствующей группы по размеру активов на брокерском счете:

- Пустые счета: мах концентрация 12,4% — 20-30 лет и 12,3% — 30-40 лет.

- 0 — 10к: мах концентрация 4% — 20-30 лет.

- 10к — 100к: мах концентрация 1,6% — 30-40 лет.

- 100к — 1млн.: мах концентрация 1,9% — там же.

- 1-6 млн.: 0,7% — там же

- 6-10 млн.: по 0,1% у 3х групп: 30-40, 40-50, 50-60.

- 10-100 млн. (интересная вилка): по 0,1% у 4 групп: 30-40, 40-50, 50-60 и ну и 60+.

- 100+ млн.: 0,01% у 3х групп: 40-50, 50-60 и 60+.

( Читать дальше )

50 законов инвестирования

- 30 декабря 2021, 13:08

- |

На самом деле начать инвестировать не так сложно, как многие думают. Мы перевели 50 простых правил инвестирования от английского журналиста и финансового эксперта Робина Пауэла, которые все расставят на свои места и уберегут инвесторов от многих ошибок.

Инвестировать непросто, но при этом не особо сложно (по крайней мере, сложно быть не должно). Уильям Бернстайн в своей книге The Four Pillars of Investing писал: «Объем знаний, которыми должен овладеть индивидуальный инвестор или даже профессионал, очень мал».

Бен Карлсон и Робин Пауэлл в этом году опубликовали книгу Invest Your Way to Financial Freedom и намеренно сделали ее достаточно короткой (около 200 страниц), чтобы ее можно было прочитать за один присест.

Но можно ли еще сильнее упростить инвестирование? Робин Пауэл попробовал это сделать и сформулировал 50 законов инвестирования. Они не расположены в каком-то определенном порядке, и, как заявляет сам автор, это далеко не полный список. Но если вы будете помнить об этих основных законах, вы избежите ошибок при инвестировании.

- Прогнозы почти всегда неточны, их лучше всего игнорировать.

( Читать дальше )

Как проиграть 12 квартир за 12 лет

- 24 декабря 2021, 11:35

- |

Много лет моя единственная квартира, в моём родном провинциальном городке, размером 33 кв.м, сдавалась одной квартирантке, о чём часто упоминал в блоге, например https://smart-lab.ru/blog/586790.php. Ренту можно назвать успешной, т.к. платежи приходили вовремя и не было простоя. Но не всё так замечательно.

В начале этого года ожидаемо сработал стоп-лосс https://smart-lab.ru/blog/677136.php.

Но с продажей я не спешил по двум причинам:

1) квартирантка оплачивала ренту и все ком.платежи;

2) было ожидание роста цены.

В середине ноября квартирантка купила квартиру в ипотеку, а мою квартиру освободила. Вот теперь пришло время продавать.

Сразу после освобождения квартиры, ключи были переданы риелтору с просьбой продать за 1.8 млн.руб. Значительного ремонта не было 12 лет, но были небольшие локальные ремонты во время проживания квартирантки. Вложений перед продажей 0₽. Я даже не заезжал ни разу и не смотрел, что там и как. Спустя 1.5 недели квартира не была продана.

( Читать дальше )

Начну инвестировать, когда рынок упадет. Часть 1

- 17 декабря 2021, 11:00

- |

Моя стратегия ограничивает уровень моих страданий, когда речь заходит об упущенной выгоде. Если сразу после моего месячного закупа произойдет обвал на 50%, то моя упущенная выгода в моменте составит 650$ х 0,5 = 325$. Убиваться из-за того, что я не смог предвидеть удачную точку входа в течение месяца и упустил при этом 325$ как-то глупо. Гораздо больший психологический дискомфорт мне доставляет большой объем наличных денег, который не участвует в росте рынка. Прелесть в том, что мне не нужно думать когда и в какие активы выгоднее всего направить запас кэша.

( Читать дальше )

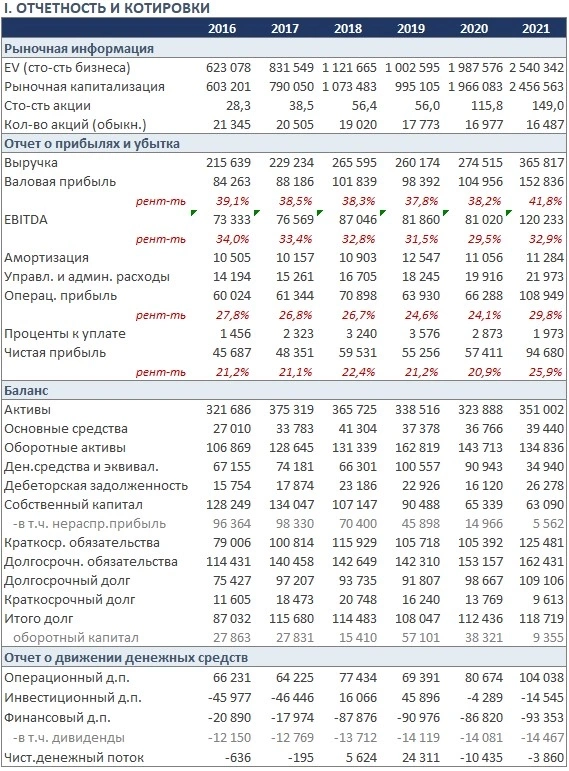

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

УРА, ТОВАРИЩИ! Наконец-то второе пришествие очищающего начала обрушения руссо индексо...

- 22 ноября 2021, 23:10

- |

А кто не успел, тот опоздал!

Все, кто успели своевременно примерно вместе со мной выпрыгнуть после прочтения моих предупреждений — поздравляю, кто услышали меня и успели запрыгнуть в доллар — поздравляю вдвойне.

Все остальные — без обид, с людьми вроде меня можно спорить бесконечно, подсказывающими таким, как вы, что-то из жалости, великодушия и милосердия… но с каждым годом я всё больше убеждаюсь, что малолетние дебилы понимают сугубо через то, что в ближайшее время огребут на рынке ура-патриоты, ватники и прочие фанатики… и что самым умным малолетним великовозрастным дебилам, считающим себя умнее всех, лишний раз ничего не нужно подсказывать.

Наконец-то в ближайшее время начнутся, а то и уже начались истошные вопли, недо-инвесторы, недо-трейдеры, ватники и ура-патриоты с прочими фанатиками просрут свои депо и свалят с рынков… и из ютубчика, да и с этого форума, что не менее позитивно — перестанут засорять эфир своими безумными идеями, а заодно и желчью в адрес понимающих хотя бы сильно больше, чем нихрена...

( Читать дальше )

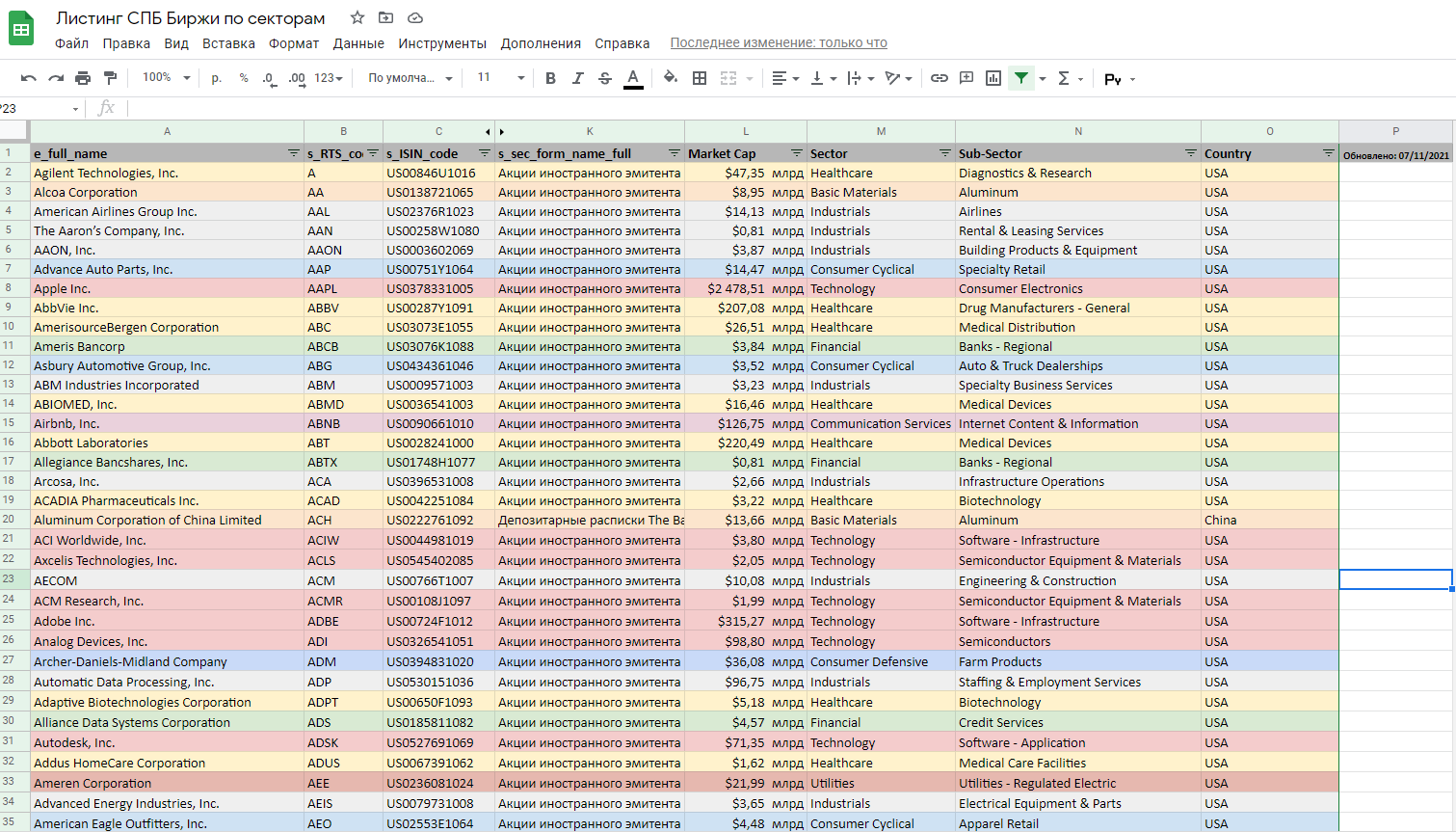

🔥 1855 компаний с листингом на СПБ Бирже: данные по секторам, отраслям и странам в одной таблице

- 08 ноября 2021, 09:40

- |

Сначала я хотел сделать отраслевой разбор всего списка ценных бумаг, допущенных к торгам на СПБ Бирже, но получилось нечто большее. Получилась таблица, в которой для каждой компании, имеющей листинг, проставлена принадлежность к сектору, отрасли и стране, где компания базируется. Данные о секторах и отраслях проставлены в соответствии с международным стандартом классификации GICS, разработанным агентствами MSCI и S&P Global. Теперь вам не нужно читать отраслевой анализ. Вы можете его сделать сами, потратив 5 минут.

Доступ к таблице получить нетрудно.

Если вам просто посмотреть, то можно использовать эту ссылку.

Если вы хотите скопировать и «поковырять» (например, использовать фильтры), то лучше использовать эту ссылку. Если таблица не предложила сделать копию, это надо сделать самостоятельно, нажав меню «Файл -> Создать копию».

( Читать дальше )

Есть ли будущее у Apple? 5 причин не покупать

- 29 октября 2021, 10:45

- |

С начала 2020 года акции AAPL выросли в 3 раза, что делает эту компанию одной из лидеров по темпам роста. Именно на эту компанию сделал в свое время ставку Уоррен Баффет — доля в портфеле Berkshire Hathaway более 40%.

Но есть ли у Apple потенциал для дальнейшего роста?

Выручка за 2021 год (компания закрывает финансовый год в сентябре) выросла на 33%. Прибыль выросла в 1,5 раза.

Квартальный отчет в целом примерно на уровне конценсус прогнозов аналитиков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал