Избранное трейдера Друг из шкафа

Бойня на рынке нефти

- 23 апреля 2020, 11:40

- |

Бойня на рынке нефти (падение до минус 37 $)

Даже не знаю, с чего начать… Об этой ситуации уже много раз писали (см. ссылки в конце поста), и заново повторять всё нет смысла. Но всё же не могу обойти стороной. Поэтому просто расскажу, что делал в эти дни я. А я тоже активно торговал нефтью, хотя это была не самая крупная битва для меня.

Вначале что произошло в двух словах:

20 апреля ближайший фьючерс на нефть сорта WTI в США упал до минус 37 долларов. На нашей бирже тоже торгуется фьючерс на нефть, привязанный к этому американскому фьючерсу. Цена исполнения нашего контракта – это цена фьючерса в США. Когда в США началось падение, наш фьючерс уперся в 19-00 в планку на уровне 8 долларов, а американский фьючерс полетел ниже на минус 37 долларов. На планке многие наши российские инвесторы застряли с лонгами. Они ничего не могли поделать — только купить. На рынке были только ордера на продажу. Когда планку убрали и зафиксировали цену исполнения – она стала равной минус 37 долларов. Все, кто сидел с лонгами, сразу получили громадный убыток. Те, кто купили по 10$, остались с убытком -10 — 37= — 47 долларов на один контракт! От их капитала ничего не осталось. Кроме того, они еще и остались должны.

( Читать дальше )

- комментировать

- 6.4К | ★8

- Комментарии ( 39 )

Отрицательная цена на нефть Брент на Мосбирже - возможна

- 21 апреля 2020, 19:35

- |

TLDR:

1) Возможна

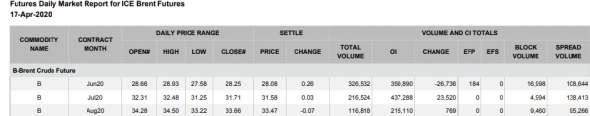

2) Цену экспирации на ММВБ дает лондонская биржа ICE;

3) Берутся средние данные с 10:30 до 19:30 (лондонское время) предыдущего рабочего дня;

4) Короткий провал (возможно) будет отсеян.

Для начала скажу, что в теории вполне возможно стечение обстоятельств, когда цена на любой из контрактов, входящих в индекс может торговаться по отрицательной цене. Способ определения цены на Brent примерно такой же, как на Crude Light. Если все, кто желает отказаться от поставки ломанутся на выход, то цена может упасть до любого отрицательного уровня за небольшое время.

Теперь давайте разберемся, как определяется цена экспирации на фьючерс на Brent на ММВБ. Для начала откроем спецификацию контракта на сайте мосбиржи:

https://www.moex.com/ru/contract.aspx?code=BR-5.20

по этой ссылке спецификация полностью:

https://fs.moex.com/files/3243/21741

Цитирую:

В целях определения Обязательства по расчетам текущая Расчетная цена (цена исполнения Контракта) считается равной значению индекса на нефть сорта «

( Читать дальше )

Повторится ли сегодняшняя ситуация с WTI на экспирации Brent?

- 20 апреля 2020, 14:55

- |

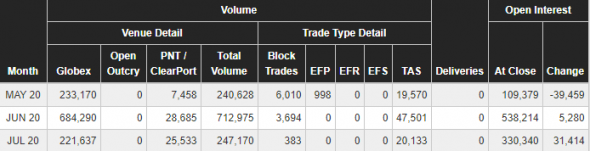

По состоянию на 17 апреля открытый интерес в WTI составлял 109к контрактов

По состоянию на 17 апреля открытый интерес в Brent составляет 350к контрактов

( Читать дальше )

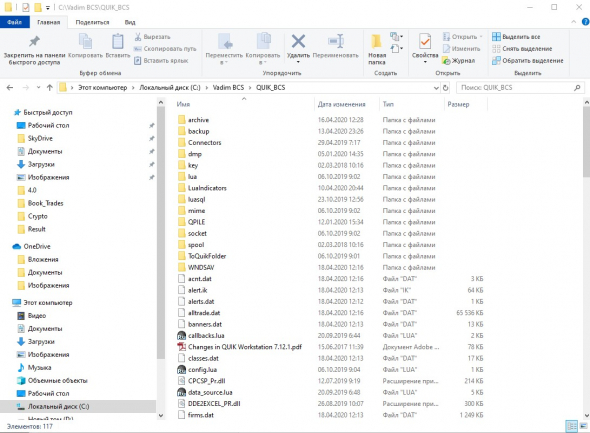

Как ускорить терминал Квик

- 18 апреля 2020, 15:25

- |

Всем привет.

Все кто давно пользуется терминалом Квик – знают, что со временем он начинает «подтормаживать», долго загружаться, медленно переключаться между вкладками, а в особо тяжёлых случаях проводить заявки с задержкой. А это уже чревато потерей реальных денег….

В этой статье мы рассмотрим простые действия для ускорения работы Квика, которые нужно проводить регулярно, как сервисное обслуживание в автомобиле. А чтобы был спортивный интерес – проведем замер скорости загрузки терминала.

Поехали!

Итак – включаем секундомер и делаем первоначальные замеры:

Результат времени загрузки до появления окна загрузить новую версию

1 минута 21 секунда.

Ну что ж…. За работу:

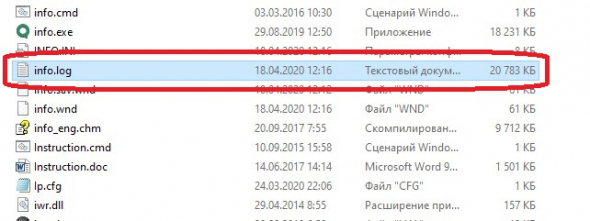

1-е что мы сделаем удалим лог файл, который больше всего влияет на загрузку. Переходим в папку с Квиком

( Читать дальше )

Психология в трейдинге: база

- 16 апреля 2020, 12:24

- |

Психология в трейдинге: база

Часто слышу разные утверждения на тему того, играет ли психология роль в трейдинге. Давайте раз и навсегда внесём ясность и в этот вопрос.

Есть два варианта:

1. Если вы торгуете дискреционно (т.е. руками, по ситуации), то трейдинг — это сплошная психология.

2. Если торговля у вас на 100% систематизирована, т.е. торгуют роботы, то психологии тут почти нет. Хочу подчеркнуть слово «почти»: какая-то доля психология остается всегда.

Почти все частные трейдеры (80-90%) торгуют дискреционно, что бы там ни говорили, поэтому психология имеет для вас огромную роль.

Еще раз, у двух подходов есть свои плюсы и минусы.

Дискреционный трейдинг:

+: гибкость, большой потенциал прибыли, мгновенная реакция на происходящее, быстрая адаптация

–: колоссальная психологическая нагрузка, потеря самоконтроля

Системный трейдинг:

+: нет влияния эмоций, долгосрочная ориентированность

–: скованность правилами, моральное устаревание торговых систем

( Читать дальше )

10 вещей, которые нужно знать о «медвежьем» рынке

- 11 апреля 2020, 18:05

- |

10 вещей, которые Вам нужно знать о «медвежьем» рынке

1. Рынок считается «медвежьим», если происходит падение от пика больше, чем на 20%.

Всё, что от 10 до 19.9% — это коррекция. «Бычьим» рынок называется, если происходит рост от минимумов на 20%.

2. «Медвежий» рынок падает в среднем на 36%.

«Бычий» рынок прибавляет в среднем 112%.

3. Рынок «медведей» – норма.

С 1928 года было 25 «медвежьих» рынков.

4. Средняя продолжительность медвежьего рынка – 299 дней (10 мес.)

Бычий рынок в среднем длится 1003 дня (2.75 года).

5. В среднем падения рынка больше, чем на 20%, происходят каждые 3,6 года.

6. Медвежий рынок стал более редким явлением после Второй Мировой Войны.

С 1928 по 1945 он возникал 1 раз каждые 1,4 года, после 1945 — 1 раз в 5.7 лет.

7. Половина самых сильных дней (роста) S&P за последние 20 лет случались именно во время медвежьего рынка.

8. Медвежий рынок необязательно означает рецессию в реальной экономике.

( Читать дальше )

9 СОВЕТОВ ДЛЯ НАЧИНАЮЩИХ ТРЕЙДЕРОВ

- 03 апреля 2020, 11:12

- |

Биржевая торговля является предпринимательской профессией, которая требует, чтобы вы рисковали деньгами. Чтобы сделать деньги, стоит придерживаться рационального консервативного подхода по отношению к рынку. Ниже следуют некоторые советы для трейдеров, которые готовятся окунуться в торговлю с головой — причем основное внимание уделяется сохранению капитала и рассудка, а не тому, чтобы разбогатеть побыстрее.

1. Не спешите торговать

Рынок будет существовать завтра, на следующей неделе, в следующем году и в следующем десятилетии. Не беспокойтесь о том, что, пока торгуете на демо-счете без реальных денег, вы можете упустить движение, выпадающее раз в жизни. Возможности будут всегда — вы ничего не теряете, инвестируя свое время в образование и подготовку.

2. Не торгуйте без причины

( Читать дальше )

Классическая ошибка в каждом кризисе.

- 27 марта 2020, 10:22

- |

Еще немного об актуальных закономерностях, существующих практически в каждом финансово-экономическом кризисе.

Сегодня расскажу об очень важной вещи, которую многие недооценивают и от этого совершают в кризис классические ошибки. Речь пойдет о его величестве Временном Лаге)

В каждом кризисе наступает момент, когда финансовые рынки резко отлетают от дна и начинают расти (вот как сейчас — посмотрите на график S&P, схожие графики сейчас имеем по большинству отечественных и зарубежных акций). Казалось бы- самое время покупать. Падения уже нет. На графике явно произошел разворот.От низов отскочили на 10-20-30% но до возврата к начальным уровням еще имеем очень большой апсайд. Но при этом ….акции почти никто не покупает и в разворот почти никто не верит. Почему? Потому, что существует двойная инерция.

Во-первых, люди психологически напуганы и растеряны.Еще недавно все рушилось, мы полны кортизола, нашими эмоциями управляет страх.В этот момент резко перестроить мозги на позитив и начать покупки – это удел очень немногих единиц, умеющих контролировать свои эмоции. Именно эти люди (наряду с теми, кто выкупал последовательно все падение частями, как я вам рассказывал в предыдущих статьях, пока падал рынок), и зарабатывают в кризис самые большие деньги, в отличии от большинства, кто покупает рынок гораздо выше, когда новостной фон выравнивается и/или становится позитивным.

Но помимо психологии есть и вторая инерция, мешающая людям покупать. Это совершенно справедливые мысли о том, что мы еще не видели проблем, которые произойдут в реальном секторе. Череду банкротств, убытков, безработицу и т.д. Все, что приносит с собой кризис. Да, банкротства будут. Да, это происходит к каждом кризисе.Но приведет ли это к обязательному падению рынков, ко второй волне? НЕТ, чаще всего — не приводит. Почему?

( Читать дальше )

Когда покупать подешевевшие акции?

- 26 марта 2020, 20:09

- |

Недавнее снижение на рынке американских акций стало самым быстрым со времен Великой депрессии. В связи с чем многие инвесторы ставят на такой же быстрый возврат к росту. Сейчас мы наблюдаем восстановление рынка. Но высока вероятность того, что это будет отскок, а не возврат к долгосрочному росту.

( Читать дальше )

5 индикаторов, которые помогут определить максимумы и минимумы рынка

- 26 марта 2020, 13:16

- |

Рассказываю о полезных инструментах, которые используют долгосрочные инвесторы. Эти инструменты дают дополнительную информацию и помогают прогнозировать рынок.

Purchasing Managers' Index (PMI)

PMI — это индекс деловой активности, который рассчитывается на основе опроса менеджеров по закупкам из различных компаний. Ежемесячно сотрудников снабжения спрашивают про экономическую ситуацию в стране, а ответы обрабатывают специальным алгоритмом.

Затем формируется «индекс оптимизма». Если большинство менеджеров считают, что все хорошо, и экономика улучшается, то индекс растет. Если они говорят, что все плохо, то индекс падает. При этом обычно формируются два индекса — один для сферы промышленности (основной), а другой — для сферы услуг (дополнительный).

Нейтральное значение индекса составляет 50 пунктов. Значения выше говорят о росте деловой активности. Значения ниже предупреждают о падении. Если индекс опускается ниже 40 пунктов, то наступает рецессия.

PMI опережает максимумы и минимумы деловой активности на 2-6 месяцев. Рыночные экстремумы он опережает не всегда, но тоже часто. В целом, PMI хорошо подходит, чтобы прогнозировать окончания крупных кризисов и рецессий.

Индикатор удобно смотреть на площадке TradingView. Для этого нужно:

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 6 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал