Избранное трейдера Sergey

Key points – 24/03/2020

- 24 марта 2020, 16:46

- |

Key points – 24/03/2020

• Европа: индекс IHS Markit – коллапс до 31.4. Это указывает примерно на 8% снижение ВВП. PMI индекс – 28.4 (самое низкое значение за всю историю). Эти индексы отражают ожидания экономических субъектов. Значения были посчитаны до закрытия всего и вся, значит они могли быть еще хуже.

• Goldman Sachs: ВВП Европы в этом году сократится на 9%.

• Однако в данный момент на рынках позитив. Рынок в целом почти забыл про выход экономических индикаторов. Растут рынки на том, что ввели QE, а также на ожиданиях о скором принятии пакета гос. поддержки в США на 2 трлн. долл.

• Китай: снимают ограничения в провинции Hubei.

• 12 стран обратились за помощью к МВФ.

• Министр финансов Франции: экономика оперирует на уровне 25% от нормы.

• Трамп начал говорить, что сильный доллар – это плохо.

• Goldman Sachs: «время покупать золото». Золото кстати выстрелило, чуть ли не перебив максимум. Ну про золото я уже много писал. Если спросите, до какого момента держать, отвечу: до смерти:)

• REITs (real estate investment trusts) – фонды, которые инвестируют в ипотечные облигации – в эпицентре кризиса. Три крупнейших фонда упали почти вдвое. То же самое было в 2008.

( Читать дальше )

- комментировать

- 4.4К | ★2

- Комментарии ( 0 )

Unlimited QE и разъяснение, что это такое

- 24 марта 2020, 12:04

- |

Unlimited QE и разъяснение, что это такое

Итак, ФРС: unlimited QE. Беспрецедентный ход. Будут покупать «as much as necessary»: US Treasuries, ипотечные облигации, корпоративный долг, бумаги, обеспеченные студенческими кредитами, авто-займами и т.п. На первичном и вторичном рынке. Результат: облигации – ралли. Золото – ралли. Рынок акций: непонятка. Теперь ФРС стала похожа на Банк Японии. После таких базук дальнейшее направление рынка акций становится неочевидно.

▫️справка для тех, кто не в теме, простыми словами:

QE (quantitative easing – «количественное смягчение») = грубо говоря, насыщение экономики деньгами. Печатает их ФРС – центральный банк США. Вливание денег происходит через покупку на рынке центральным банком ценных бумаг: в основном, облигаций, выпускаемых правительством, но также и других бумаг, которые в кризисные периоды падают.

В кризис все боятся, что им не отдадут долги. Растёт риск дефолтов. Бумаги займа падают в цене. Их держат пенсионные фонды и другие. Появляется системный риск. Вот эти проблемные бумаги и скупает массово ФРС. QE означает рост предложения денег. За этим, по идее, должна следовать переоценка активов. Ну допустим, стало в системе денег в два раза больше – цены на активы тоже должны вырасти в два раза. Это грубо. НЕ ВСЕГДА, однако, QE приводит к инфляции в реальной экономике, потому что все напечатанные деньги устремляются в финансовые инструменты: акции, облигации и т.п. Валюта той страны, которая запускает QE, как правило падает относительно других валют. Но сейчас QE запустили все главные ЦБ мира.

( Читать дальше )

Есть ли еще куда падать? - часть II.

- 23 марта 2020, 18:34

- |

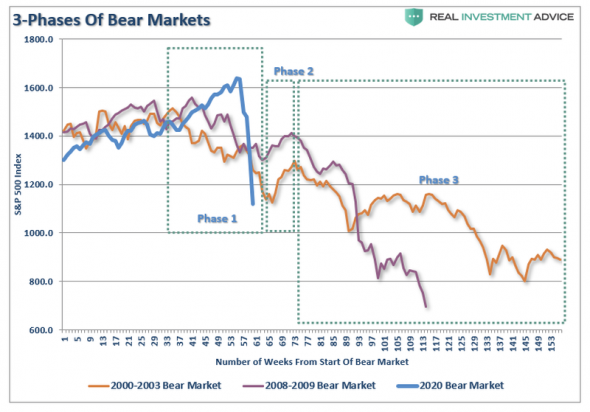

Теория волн Доу: рынок двигается тремя волнами с коррекциями (как у Эллиота). Медвежий в том числе.

С этой точки зрения интересно провести аналогию с падениями dot-com бума и финансового кризиса 2008 (см. график ниже).

Медвежий рынок заканчивается не тогда, когда имеется оптимизм. Он заканчивается тогда, на рынках полное отчаяние.

Время покупать акции – это такой момент, когда вы НЕ ХОТИТЕ этого делать.

Медвежий рынок и рецессии длятся в среднем 18 месяцев.

P.S. Конечно, на этот раз может быть и по-другому ввиду того, что ФРС уже просто заливает систему деньгами.

______________________

telegram: renat_vv

Как платить налоги. Рассчитываем налог при работе с зарубежным брокером.

- 23 марта 2020, 11:09

- |

Рассчитываем налог при работе с зарубежным брокером.

Показываю на примере брокера InteractiveBrokers.

(но у других брокеров примерно аналогично)

Информация актуальна только для резидентов России,

что касается нерезидентов, то есть нюансы.

Разные страны и разные законы и правила.

( Читать дальше )

Держать или покупать золото, несмотря на достижение новых максимумов с 2012 года?

- 22 марта 2020, 16:21

- |

Читатели telegram чата/канала AmerikaPlus задали вопрос по золоту,

наша команда его проанализировала и вот наше мнение:

1. Фундаментальные причины

В текущей ситуации, когда рынок залит ликвидностью и есть угроза долговых пузырей, золото — один из инструментов “safe heaven”, поэтому чтобы обезопасить себя, инвесторы будут держать золото.

— Ставки центробанков на нуле, и нет никаких предпосылок для их роста

— Доходность 10-летних облигаций США упала до 0,8% — рекорд!

— На долговом рынке пузырь, в случае возникновения цепочки банкротств или череды неплатежей, бежать больше некуда. Возможен кредитный кризис.

Рынки закладываются в дополнительные снижения ставки со стороны ФРС.

Можно докупаться на коррекции и спокойно сидеть дальше. Но не закупать всю позицию прямо сейчас.

Доля золота в портфеле не должна быть более 10%

Случившийся факт: ФРС режет ставку на 0.50%, золото идёт вверх на 1700!

Однако нужно добавить: Золото в кризис уже не раз ведет себя не как «защитный» актив, как многие думают, который будет расти несмотря ни на что.

Смысл «защитного» — что он упадет меньше и меньше будет волатильность по нему.

( Читать дальше )

Где брать качественную информацию по рынку

- 22 марта 2020, 12:47

- |

Откуда я черпаю информацию?

Есть несколько источников: интернет-сайты, телеграмм-каналы, приложения, радио, Твиттер, Instagram, Research банков, TV. Все источники должны работать на вас 24 часа в сутки.

Сайты:

- ft.com

- wsj.com

- zerohedge.com

- forexlive.com — если хотите хедлайны по форексу, да по рынку в целом, вам сюда. Этот сайт у меня включён всегда.

- finance.yahoo.com – тут можно быстро получить картину, как открывается рынок США

- www.investing.com – тут смотрю данные CFTC.

- www.bloomberg.com

- marketwatch.com

- economist.com

- smart-lab.ru

- rbc.ru

Надо понимать: российские ресурсы очень слабые. Их недостаточно. Новости в них рассчитаны на широкую массу, они запаздывают. Поэтому нужно учить английский. Это

( Читать дальше )

Рассчитываем налог при работе с зарубежным брокером. С примерами.

- 21 марта 2020, 12:33

- |

Вроде бы уже многократно обсуждали тему, но все равно остаются вопросы. Пишу эту статью для того, что бы в одном месте собрать информацию о том как самостоятельно расчитать налог при работе с иностранным брокером. С примерами, использую отчеты InteractiveBrokers. Если у кого то есть дополнительные примеры — пишите в комментариях, я добавлю их в статью. Так же готов расписать подробнее, если некоторые пункты будут непонятны.

Я исхожу из следующих постулатов.

1) Делю категории налогов на дивиденды и все остальное.

2) По дивидендам я исхожу из того, что подписана форма w8-ben

3) Пересчитываю прибыль с учетом курса ЦБ. Если это сделка, то пересчитываю курсы и покупки и продажи на соответствующие даты.

4) Разбираю отчеты Activity Statement в формате csv

5) В примерах первая строка – это заголовки из csv (жирный курсив). Вторая строка – сами данные (просто курсив).

( Читать дальше )

Меня опубликовали на РБК!

- 19 марта 2020, 10:52

- |

По мотивам одного из моих постов на канале мне предложили написать статью для РБК, что я с удовольствием и сделал.

quote.rbc.ru/news/article/5e724e599a79474acb8b891a

Статью, конечно, сильно урезали, т.к. написал я в три раза больше, чем нужно. Полный оригинал статьи см. ниже.

Этот материал я, пожалуй, вставлю во вторую книгу.

__________________

ГЛАВНЫЙ ВОПРОС

Итак, наступает момент истины. Трейдерам по всему миру, недавно забредшим на финансовый рынок новичкам, консультантам-дилетантам-умникам и другим искателям приключений пришло время показать, кто на что способен. Резкой хваткой кризис бесцеремонно сдёргивает с человека всё лишнее и показывает его настоящего, его суть: как он ведёт себя в критической ситуации, как противостоит стрессу. Многие могут удачно прокатиться на бычьем рынке: заскочить в поезд восходящего инертного тренда, проехаться одну-две остановки и быстренько выскочить, но не каждый понимает, как быть, когда этот поезд начинает колошматить вдоль и поперек всей Транссибирской магистрали, да еще и со скоростью телепорта.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 43 )

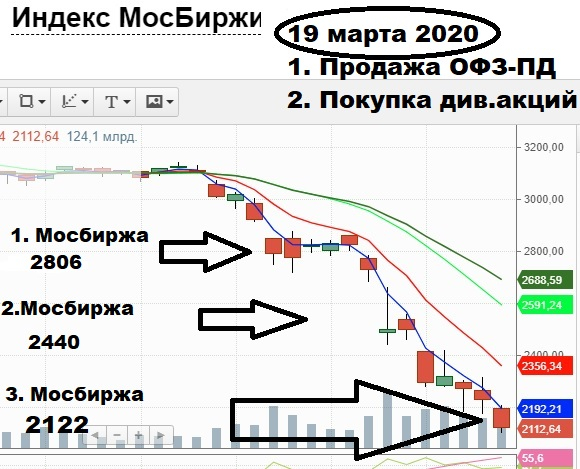

❤ На пенсию в 65(60). Третья "планка" в мой 8 кризис. Чтобы купить дешевый актив, приходится продавать ОФЗ-ПД. Третья планка нарисовалась очень быстро, через 6 дней, после второй.

- 19 марта 2020, 04:28

- |

Кризис идет и цветет! Я на фондовом рынке РФ с 1992 г., времен ваучерной приватизации. На рынке недвижимости Уфы с августа 1993 года.

На бирже (ММВБ, Мосбиржа) с 2006 г. Поэтому пережил падения фондового рынка РФ: 1998, 2009, 2010, 2011, 2014, 2017, 2018.

Теперь 2020 г.

smart-lab.ru/profile/Elshet1969/

Я пишу по 2 причинам на смарт-лабе

1. Причина самая важная, поступление дивидендов. Статью всегда пишу после получения дивидендов.

2. В кризис приходится покупать чаще, чем 1 раз в месяц (после перечисления с ЗП 3 тыр.). Срабатывает моя «планка». Об этом ниже.

smart-lab.ru/blog/602462.php

Лирическое отступление.

Дивидендные акции — ваша безусловная частная собственность.

Их у вас никто не отнимет, вы их можете продать, психология рулит!

В отличие от недвижимости, при владении акциями вы не несете издержек (налог на имущество, ЖКХ и др.).

Есть одна проблема, чтобы купить дешево акции — нужны деньги. Но эту проблему каждый решает самостоятельно.

Я через зарплату (риэлтор), экономию собственных средств, а также продажи из портфеля облигаций ОФЗ-ПД.

Также стал преподавать риэлторам Уфы курс как «Создать и управлять собственным Пенсионным фондом „Кубышка“.

Деньги небольшие, но мне приятно, что мое хобби стало давать монетизацию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал