Избранное трейдера Lizz Moore

2018-2019

- 27 декабря 2018, 21:24

- |

Добрый вечер, уважаемые читатели, рад вас приветствовать.

Традиционно в конце года хочется наметить план на следующий год и сказать несколько слов напоследок.

( Читать дальше )

- комментировать

- 9.5К | ★24

- Комментарии ( 87 )

К чему приводит изменение ключевой ставки

- 19 декабря 2018, 18:59

- |

К чему приводит изменение ключевой ставки

Введение

Каждый, кто хоть когда-то изучал экономику, знает классическую формулу: повышение Центральным банком ключевой ставки должно приводить к укреплению курса национальной валюты. Соответственно и наоборот, снижение ключевой ставки, должно приводить к ослаблению национальной валюты. Это классика, которая прописана во всех экономических учебниках.

Логика подобных рассуждений вполне понятна: при повышении ключевой ставки, растет процент, под который Центробанк занимает деньги другим банкам, а чем выше подобный процент, тем дороже деньги, соответственно и курс национальной валюты растет, при снижении же ключевой ставки все в точности наоборот.

Казалось бы, все просто и понятно. Только те, кто торгует на валютном рынке или просто следит за курсом рубля, могли заметить, что на практике почему-то все происходит совсем не так.

( Читать дальше )

ИИС - что если просто положить денег?

- 15 декабря 2018, 21:54

- |

В пятницу позвонил какой то консультант с Финама, предложил залить денег на ИИС. По его словам делать надо так: до нового года заливаешь деньги до 400000 руб. на счёт, после нового года можно их уже снять и получать налоговый вычет в 13%. Говорит что это действует даже если не совершал ни одной сделки и ничего не заработал. Х.з. действительно так? Или это какая то очерендная ихняя разводилка?

Если кто в курсе — откликнитесь.

Что ждет МРСК Волги в будущие два года по дивам? Изучаем финплан

- 14 декабря 2018, 08:10

- |

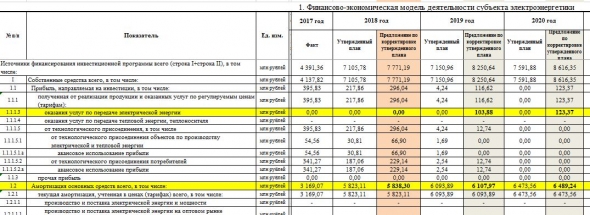

Финплан:

Составил табличку по данным последнего финплана и по моему прогнозу по чистой прибыли и амортизации а также формуле из дивполитики:

( Читать дальше )

Лучшие бумаги недели. Выпуск 1 – обновления для среды

- 05 декабря 2018, 06:59

- |

Лучшие бумаги недели. Выпуск 1 – обновления для среды

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 27.11.2018 по 04.12.2018. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 05.12.2018.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по средам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы еще не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Взгляд Григория Кемайкина на 2019 год

- 04 декабря 2018, 16:27

- |

https://vk.com/doc1162849_484438588

- Продал Распад к-й держал 3 года на новостях об отсутствии дивидендов. Не ждет дивидендов по итогам 2018, думает, что Распад купит вместо них «Сибуглемет». Мечтает взять Распад в мае по 100 руб.

- Покупал АФК Систему по 9-12 руб. Не ждет дивидендов по итогам 2018, но ждет полной выплаты по итогам 2019. Риск — санкции против Евтушенкова. Акции по 8,5 нравятся сейчас. Ждет утроения в течение 3-5 лет.

- Покупал Русал 35-36 руб под идею включения в MSCI в мае 2018

- В сентябре сдавал Русал по 28-29 и переложился в En+

- Вышел из ВТБ, переложился в Сбер

- Вера в Русгидро, ниже 0,5 не ждет

- Не верит в Фосагро. Список Белоусова, неэффективный капекс, возможно падение цен на удобрения. Держу, но уралкалий нравится больше.

- ТГК-1 нравится, будет наращивать при цене ниже 0,009. Ждет что ГЭХ начнет платить 50% дивиденды по мере снижения капекса.

- БСПБ — участвует в байбеках

- ЛСР — ждет дивиденды 78 руб на акцию

- Рискованный венчур — облигации ФиансАвиа — 8% от номинала

- Мечел-преф. Если повезет и все будет хорошо, дивиденды 2024 будут равны текущей стоимости. Пока ждет дивидендов 12-15 руб.

- Есть риск, что ТГК-2 купит Квадру.

- MRKV, KRKNP, LSNGP — дивиденды могут быть 12-15%, но предпочитаю те, которые заплатят много в будущем: ENPL, HYDR, AFKS, TGKA, GAZP.

- Жду Русгидро и ТГК-1 в 2019 на 50% выше текущих, чтобы их продать там.

- На паническом сливе хочу докупить Сбер, Газпром, АФК и Распад

- Хочется купить, но чуть дешевле: MOEX,AGRO,AFLT,RTKMP,NMTP,TRNFP,MGNT.

Самые эффективные паттерны технического анализа

- 29 ноября 2018, 13:54

- |

Графический паттерн “Объемная свеча”

Данный паттерн является свечной моделью состоящей всего из одной свечи.

Паттерн представляет собой свечу с малым телом или вообще без тела и очень длинными тенями (фитилями). Объемной данная свеча называется потому, что в момент ее формирования, на рынке присутствуют довольно большие противоборствующие объёмы. И к моменту закрытия свечи, рынок еще не определился с новой тенденцией, так как спрос и предложение практически равны. Однако, равенство не может продолжаться вечно, и покупатель либо продавец в итоге побеждают, что заставляет цену довольно динамично двигаться в заданном направлении. В скором времени, цена преодолеет минимум или максимум объемной свечи, что даст нам сигнал для входа в рынок и отработки паттерна.

В классическом анализе, данная модель практически не встречается, так как была найдена ещё в далёкие 90-е годы, и в настоящее время давно забыта. Так что, в текущей интерпретации, модель является скорее авторской, и все уровни ордеров рассчитаны и протестированы неоднократно мной самим.

( Читать дальше )

Как вывести деньги с ИИС

- 29 ноября 2018, 12:14

- |

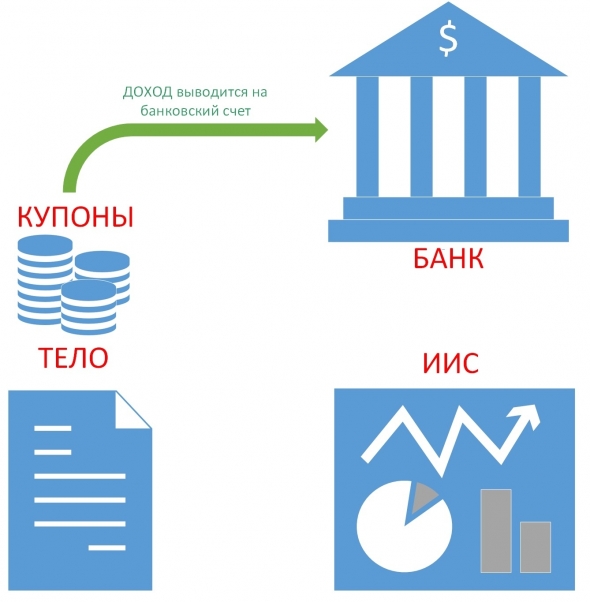

Как все знают, деньги с ИИС нельзя выводить в течение 3х лет. Это — единственная причина, почему ИИС ещё не открыл каждый работающий россиянин :) На самом деле, способы вывода денег с ИИС есть. Их три, и каждый из них имеет свои особенности:

- Дивидендный комбайн

- Купонный комбайн

- «Свистящие» облигации

Дивидендный комбайн

Первый способ, открытый и опробованный на практике в 2016 году. Для работоспособности нужно, чтобы брокер позволял выводить дивиденды на банковский счёт, а такую возможность дают не все брокеры. Суть в том, чтобы заходить в акцию перед отсечкой. Далее акция попадает на дивидендный гэп, который плюс-минус равен дивиденду, полученному на банковский счёт с учётом налогов. Акция продаётся сразу на гэпе.

В результате сальдо не меняется (или меняется несущественно), а деньги просто перемещаются из левого кармана инвестора в правый.

( Читать дальше )

Сводка по эмитентам. Итоги 9 месяцев 2018 года

- 28 ноября 2018, 16:48

- |

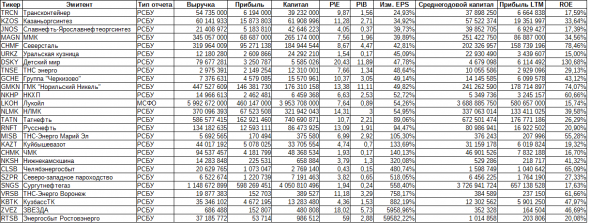

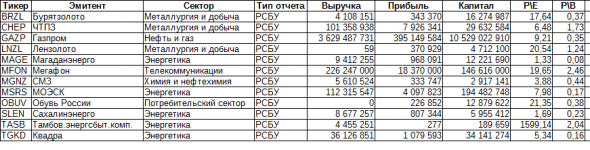

ROE и прибыль

В этом списке те компании, которые показывают хороший ROE (>15%) и прибыль выше на 20% и больше по сравнению с 9 месяцами 2017 года (картинка увеличивается, если на неё кликнуть).

ROE считается как отношение заработанной чистой прибыли за последние 12 месяцев («Прибыль LTM») к среднегодовому капиталу. В этом и следующем рейтинге коэффициенты P\E и P\B рассчитывались по котировкам 27.11.2018.

Вышли в прибыль

В этот список попали компании, которые показали прибыль по сравнению с убытками за соответствующий квартал прошлого года.

( Читать дальше )

Таймфрейм графика: ключ от всех дверей

- 28 ноября 2018, 10:36

- |

Почему ваша прибыль напрямую зависит от правильного выбора таймфрейма?

Добрый день, уважаемые читатели!

Сегодня я решил начать с истоков и сделать крайне подробный разбор временных промежутков графика и разобрать страшное слово таймфрейм для новичка. В данном обзоре обсудим само понятие временной промежуток графика (таймфрейм), а также подробно разберем, как зависит ваша прибыль от выбора таймфрейма. В процессе прочтения вы получите ответы на множество вопросов и сможете повысить понимание торгового процесса.В чем разница между таймфреймами на графике цены? Как изменяются графики при смене промежутков? Как отличается движение цены при выборе разных масштабов графика цены? В чем разница и особенности торговли на разных таймфреймах? Как правильно подобрать таймфрейм под свой стиль торговли? Ответы на эти и другие популярные вопросы вы найдете в данной статье.

Что такое таймфрейм графика?

Таймфреймом в техническом анализе принято называть интервал времени используемый для группировки котировок при построении элементов ценового графика, баров, свечей или точек линейного графика. Это крайне важный параметр в любой стратегии при торговле на бирже.

( Читать дальше )

- комментировать

- 22.9К |

- Комментарии ( 4 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал