SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера БИРЖЕВОЙ МАКЛЕР

Самокаты – не серьезный бизнес

- 08 мая 2023, 23:56

- |

«Самокаты – не серьезный бизнес» – скажет рядовой человек. «Что там по денежным потокам и оценке?» — Спросит инвестор.

Да, сегодня кратенько пробежимся по Whoosh – шеринг средств индивидуальной мобильности (СИМ). Вышел годовой отчет, который почти ничем не отличается от презентации для IPO – все же из-за сезонности бизнеса компания не получает выручку в зимние месяцы. На деньги от IPO Whoosh пополнила парк самокатов, доведя числом с 80 до 120 тысяч.

👀 Немного не разделяю видение Б1 рынка кикшеринга в РФ. Они прогнозируют 34 млн пользователей к 2026 году при всех возможных пользователях 54 млн. Рост рынка до 96 млрд рублей и если вуш сохранит долю рынка, то будет иметь выручку в 44 млрд на конец 2026 года. Для этого ему придется расти на 60-70% в год, что пока что в ближайшее время выглядит возможным. С учетом стремления властей запрещать поездки на самокатах в отдельных районах, а не создавать для них инфраструктуру – идея роста рынка до таких размеров выглядит несколько оптимистично.

( Читать дальше )

Да, сегодня кратенько пробежимся по Whoosh – шеринг средств индивидуальной мобильности (СИМ). Вышел годовой отчет, который почти ничем не отличается от презентации для IPO – все же из-за сезонности бизнеса компания не получает выручку в зимние месяцы. На деньги от IPO Whoosh пополнила парк самокатов, доведя числом с 80 до 120 тысяч.

👀 Немного не разделяю видение Б1 рынка кикшеринга в РФ. Они прогнозируют 34 млн пользователей к 2026 году при всех возможных пользователях 54 млн. Рост рынка до 96 млрд рублей и если вуш сохранит долю рынка, то будет иметь выручку в 44 млрд на конец 2026 года. Для этого ему придется расти на 60-70% в год, что пока что в ближайшее время выглядит возможным. С учетом стремления властей запрещать поездки на самокатах в отдельных районах, а не создавать для них инфраструктуру – идея роста рынка до таких размеров выглядит несколько оптимистично.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Яркая компания с мутными перспективами.

- 05 мая 2023, 08:32

- |

У Яндекса вышел отчет за 1й квартал 23 года. Сперва давайте сравним с 1 кв 22:

🟢 Общая выручка +54% до 163.3 млрд. рублей.

🟢 Скорректированная Ebitda в 10 раз до 12.8 млрд – но это за счет низкой базы.

🟢 Скорректированная чистая прибыль 2.6 млрд вместо убытка 8.1 млрд.

☑️ Поиск и портал – основной кормилец группы – вырос на 54% по выручке и на 77% по Ebitda до 67.5 и 34.7 млрд соответственно. Очень классная маржинальность Ебитда сегмента в 51.4%. Продолжается тенденция на сокращение доли сегмента в структуре всей выручки. Если раньше Яндекс был наполовину поиском, то теперь лишь на треть.

☑️ Райдтех, он же такси, самокаты и каршеринг, вырос по выручке на 23% до 32.5 млрд. Не так давно Яндекс выкупил долю Uber в такси за 700 млн долларов. Таким образом, 100% такси Яндекс оценил примерно в 193.5 млрд рублей. По P/S 1.5 взяли – в принципе не дурно.

Электронная коммерция удвоилась до 40.8 млрд рублей по выручке. GMV за квартал составил 107.8 млрд рублей, увеличившись на 67%. Яндекс маркет – третий по величине маркетплейс после Озона и Вайлдберриз.

( Читать дальше )

🟢 Общая выручка +54% до 163.3 млрд. рублей.

🟢 Скорректированная Ebitda в 10 раз до 12.8 млрд – но это за счет низкой базы.

🟢 Скорректированная чистая прибыль 2.6 млрд вместо убытка 8.1 млрд.

☑️ Поиск и портал – основной кормилец группы – вырос на 54% по выручке и на 77% по Ebitda до 67.5 и 34.7 млрд соответственно. Очень классная маржинальность Ебитда сегмента в 51.4%. Продолжается тенденция на сокращение доли сегмента в структуре всей выручки. Если раньше Яндекс был наполовину поиском, то теперь лишь на треть.

☑️ Райдтех, он же такси, самокаты и каршеринг, вырос по выручке на 23% до 32.5 млрд. Не так давно Яндекс выкупил долю Uber в такси за 700 млн долларов. Таким образом, 100% такси Яндекс оценил примерно в 193.5 млрд рублей. По P/S 1.5 взяли – в принципе не дурно.

Электронная коммерция удвоилась до 40.8 млрд рублей по выручке. GMV за квартал составил 107.8 млрд рублей, увеличившись на 67%. Яндекс маркет – третий по величине маркетплейс после Озона и Вайлдберриз.

( Читать дальше )

Так-то застройщик, но в душе – ✈️ САМОЛЕТ!

- 02 мая 2023, 11:38

- |

Вышли отчеты всех крупных девелоперов за 2022 год, кроме ПИК, который принципиально не отчитывается. Несмотря на депрессивный рынок, все показали приемлемые результаты, кроме Самолета. Он показал фантастические результаты 🫡 Мне действительно стало интересно в чем его преимущество, которое обеспечивает такой рост относительно конкурентов. Достаточно было просто посетить сайты компаний с точки зрения покупателя, чтобы понять: Самолет – это не девелопер, а целый комплекс услуг, заточенный под привлечение клиентов и продажи. Только здесь я увидел возможность не просто покупки квартиры, а полноценный Проп-теч. Вместе с квартирой можно взять дизайнерскую отделку, мебель, технику, кухню и даже каршеринг – все в ипотеку под низкую ставку. Иначе говоря, клиент может за вечер выбрать опции и заложить их в цену квартиры, а после получить ключи и спокойно жить. Самолет стал одним из крупнейших продавцов мебели — такой внезапный поворот. Оптовые закупки позволяют предлагать комфортные цены потребителю.

( Читать дальше )

Это вам не «Пятак»

- 30 апреля 2023, 07:08

- |

Х5 отчиталась за 1 кв 2023 года – звезды сошлись чтобы ее посмотреть.

За Х5 скрываются привычные нам Пятерочки и Перекрестки. Не так давно были Карусели, но компания отказалась от гипермаркетов в пользу Чижиков – жестких дискаунтеров. Тренд последнего времени – переход от гипермаркетов к магазинам малого формата и он-лайн продажам. В этом ключе и действует Х5 – наращивает магазины малых форматов, закрывает крупные форматы.

Пятерочка – основной актив ритейлера. Магазины у дома генерируют 79% всей выручки. Сама выручка в данном сегменте выросла на 18.4% год к году. Рентабельность Ebitda – 8%. Сопоставимые продажи выросли на 7%. Рост числа покупателей на 8.9%. По итогам 1 квартала количество магазинов такого типа увеличилось до 19549 – почти на 400 штук стало больше.

Перекресток – 15% выручки. Здесь уже идет рост выручки в 10% год к году, а маржинальность Ebitda составила 7.3%. Сопоставимые продажи +4.1%, а число покупателей +1.7% — теперь вы понимаете почему Х5 приветствует магазины у дома. За первый квартал количество супермаркетов сократилось на 15 штук до 956. Все в рамках стратегии компании.

( Читать дальше )

За Х5 скрываются привычные нам Пятерочки и Перекрестки. Не так давно были Карусели, но компания отказалась от гипермаркетов в пользу Чижиков – жестких дискаунтеров. Тренд последнего времени – переход от гипермаркетов к магазинам малого формата и он-лайн продажам. В этом ключе и действует Х5 – наращивает магазины малых форматов, закрывает крупные форматы.

Пятерочка – основной актив ритейлера. Магазины у дома генерируют 79% всей выручки. Сама выручка в данном сегменте выросла на 18.4% год к году. Рентабельность Ebitda – 8%. Сопоставимые продажи выросли на 7%. Рост числа покупателей на 8.9%. По итогам 1 квартала количество магазинов такого типа увеличилось до 19549 – почти на 400 штук стало больше.

Перекресток – 15% выручки. Здесь уже идет рост выручки в 10% год к году, а маржинальность Ebitda составила 7.3%. Сопоставимые продажи +4.1%, а число покупателей +1.7% — теперь вы понимаете почему Х5 приветствует магазины у дома. За первый квартал количество супермаркетов сократилось на 15 штук до 956. Все в рамках стратегии компании.

( Читать дальше )

Русал, кто ты без Норникеля?

- 27 апреля 2023, 10:19

- |

На мой взгляд, логичным продолжением разбора Норникеля (https://t.me/birzhevoymakler/1125) станет разбор Русала. Это алюминиевый гигант, которому долгое время были жизненно необходимы дивиденды Норникеля. Именно он в лице главного акционера продавливал щедрую дивидендную политику. Интересно посмотреть, как справляется компания с текущими вызовами и надежно ли оторвалась от сторонних денежных вливаний.

( Читать дальше )

Горячая пора холодного Норильска

- 24 апреля 2023, 22:03

- |

Настала пора сказать несколько слов по Норильскому никелю, его перспективах и возможностях на рынке цветных металлов. Традиционно, основные моменты по отчету:

🔽 Выручка за 2022 год снизилась на 14%, при этом во втором полугодии произошло снижение на 30% относительно первого. Интересно проследить ее структуру. Относительно 21 года выручка по регионам в первом полугодии почти не изменилась, но во втором выручка из Европы снизилась на 10%, из Америк на 4%, из Азии выросла на 8%, остальное аккумулировал местный рынок. Несмотря на отсутствие санкций, создается впечатление о переносе рынков сбыта. Норникель — это 38% мирового производства палладия и 17% высококачественного никеля. Выключить такие объемы с рынка невозможно, заместить увеличением производства – тоже. С другой стороны, Азиатский рынок уже наполнен никелем из Индонезии. Это довольно грязное производство из-за слабого экологического контроля со стороны правительства, но в Азии людей это заботит не так, как европейцев.

🔽 Себестоимость выросла на 14%. Основной рост показали расходы на персонал и НДПИ. Судя по всему, новый уровень себестоимости с нами навсегда. Здесь перевозки тоже выросли двукратно, но из-за высокой удельной цены самих товаров, такие затраты теряются в списке.

( Читать дальше )

🔽 Выручка за 2022 год снизилась на 14%, при этом во втором полугодии произошло снижение на 30% относительно первого. Интересно проследить ее структуру. Относительно 21 года выручка по регионам в первом полугодии почти не изменилась, но во втором выручка из Европы снизилась на 10%, из Америк на 4%, из Азии выросла на 8%, остальное аккумулировал местный рынок. Несмотря на отсутствие санкций, создается впечатление о переносе рынков сбыта. Норникель — это 38% мирового производства палладия и 17% высококачественного никеля. Выключить такие объемы с рынка невозможно, заместить увеличением производства – тоже. С другой стороны, Азиатский рынок уже наполнен никелем из Индонезии. Это довольно грязное производство из-за слабого экологического контроля со стороны правительства, но в Азии людей это заботит не так, как европейцев.

🔽 Себестоимость выросла на 14%. Основной рост показали расходы на персонал и НДПИ. Судя по всему, новый уровень себестоимости с нами навсегда. Здесь перевозки тоже выросли двукратно, но из-за высокой удельной цены самих товаров, такие затраты теряются в списке.

( Читать дальше )

На шахте распадской случился пожар.

- 19 апреля 2023, 18:23

- |

Все горняки были эвакуированы на поверхность. Производство остановлено, работают аварийно-спасательные службы.

Шахта Распадская занимает 21% в общей добыче угля в компании. О размерах пожара пока нет официальных комментариев. В любом случае значительных отклонений в производственных показателях от инцидента не жду.

Мой телеграмм

t.me/+AJdFfAmGDQNmZTYy

#RASP #новости

Шахта Распадская занимает 21% в общей добыче угля в компании. О размерах пожара пока нет официальных комментариев. В любом случае значительных отклонений в производственных показателях от инцидента не жду.

Мой телеграмм

t.me/+AJdFfAmGDQNmZTYy

#RASP #новости

Хочется чего-то авантюрнее Genetico? Есть!

- 19 апреля 2023, 09:11

- |

🧬 ИСКЧ, пожалуй, одна из самых запутанных историй на московской бирже. Этому способствуют и многочисленные направления деятельности в рамках одной отрасли, и тяжело воспринимаемые для частного инвестора медицинские термины. Чем больше погружаюсь в анализ компании, тем интереснее становится наблюдать за ней в будущем. В прошлый раз мы разбирались с выходящей на IPO Genetico, сегодня хотел бы поговорить о другой дочке ИСКЧ — РБТ – «развитие БиоТехнологий». Что интересно, данная компания – чистый венчур, который в эти дни проводит пре-IPO по закрытой подписке. Поэтому она может быть интересна и с точки зрения привлекательности акций ИСКЧ как основного бенефициара, так и долгосрочным инвесторам в случае интереса участия в пре-IPO.

💉РБТ занимается разработкой вакцин. На данный момент до стадий клинических исследований дошли вакцина от COVID-19, вакцина от гриппа и комбинированная вакцина от гриппа и ковида. Последняя – довольно интересный кейс, поскольку позволяет делать один укол вместо двух. В масштабах сотен тысяч доз имеет ощутимую экономию расходников и времени. На скриншоте приведена инфографика позиций на текущем рынке.

( Читать дальше )

💉РБТ занимается разработкой вакцин. На данный момент до стадий клинических исследований дошли вакцина от COVID-19, вакцина от гриппа и комбинированная вакцина от гриппа и ковида. Последняя – довольно интересный кейс, поскольку позволяет делать один укол вместо двух. В масштабах сотен тысяч доз имеет ощутимую экономию расходников и времени. На скриншоте приведена инфографика позиций на текущем рынке.

( Читать дальше )

Genetico – выбор сочуствующих и благотворителей.

- 17 апреля 2023, 11:20

- |

IPO в наше время – редкость, и проходить мимо таких событий не проанализировав компанию, мы просто не имеем права.

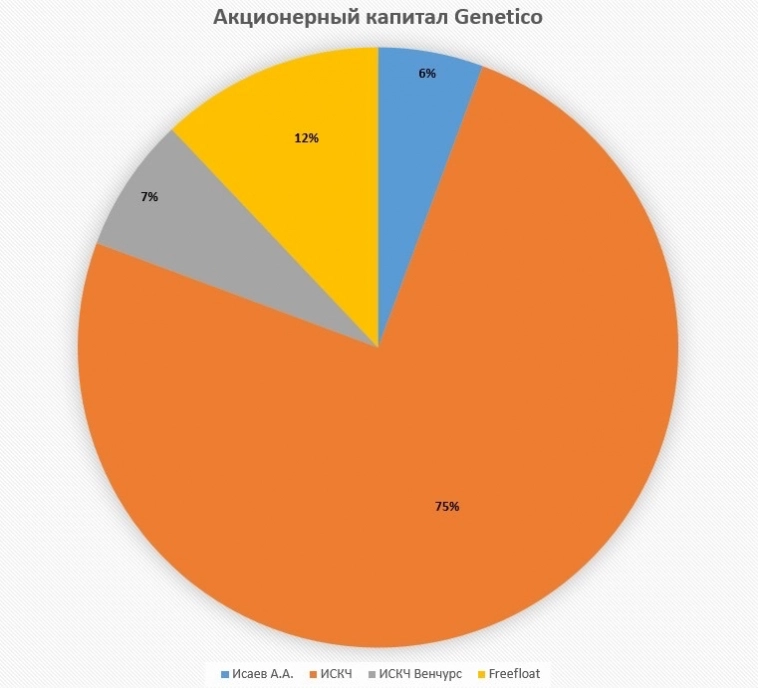

🧬 Институт Стволовых Клеток Человека дает возможность частным инвесторам зайти в капитал своей дочки – Genetico. Компания работает в области медицинской генетики, предоставляет решения диагностики, профилактики и лечения генетических заболеваний. Имеет 4 лаборатории по направлениям деятельности:

🟣 Секвенирование ДНК методом NGS – считывание генетического кода для выявления в нем мутаций.

🟣Неинвазивное пренатальное тестирование (НИПТ) – исследование крови беременной женщины для выявления риска хромосомных патологий у плода.

🟣Онкологические тестирования – исследования существующих опухолей позволяет подобрать индивидуальное лечение. Тестирование на наследственную предрасположенность к раку.

🟣Генотипирование – разработка тестов моногенных заболеваний, генетических факторов бесплодия, вероятности развития заболеваний, преимплантационное генетическое тестирование (ПГТ).

Помимо этого, компания разрабатывает препараты для лечения редких (орфанных) заболеваний. Уверен, что большинство здесь не генетики и нас больше интересует инвестиционная привлекательность компании, поэтому больше никаких медицинских терминов 🤓

( Читать дальше )

Большая семья 👨👨👧👧 АФК Система

- 12 апреля 2023, 12:45

- |

20 февраля высказал мнение по АФК Система, что компанию можно подбирать в долгосрочные портфели и первое время она будет двигаться вместе с рынком. В целом так и оказалось – рынок вырос на 19%, Система на 20%. Теперь же вышел отчет за 22 год и это повод обсудить его и перспективы на остаток года. Относительно Системы стоит понимать, что ее консолидированный отчет – компиляция консолидированных отчетностей дочерних компаний, кроме Озона.

Кратенько по отчету:

🟢 Выручка выросла на 18% до 912,7 млрд рублей, где 60.2 млрд – консолидация выручки от Эталона, контроль над которым Система получила в мае 2022 года. Справедливо было бы считать, что сами компании в холдинге выросли в среднем на 10%. Основной тормоз роста и в то же время питающий всю Систему денежный мешок – МТС – вырос на 2.4%. Здесь освежите в памяти структуру портфеля компании.

🔴 Себестоимость и коммерческие расходы росли опережающими темпами на 25% год к году, в следствии чего операционная прибыль выросла всего на 3.5% до 161.2 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал