Избранное трейдера Hunter2k

Почему нужно посмотреть Интервью с Элвисом Марламовым: как стать «крепким парнем» на рынке РФ

- 21 января 2019, 09:26

- |

Хотя вебинар «Интервью с Элвисом Марламовым: как стать «крепким парнем» на рынке РФ» от 17 января 2019 года длится 3 часа, очень рекомендую потратить на него своё время. Тем более, что можно скачать видео, например, при помощи Video DownloadHelper и посмотреть в ускоренном режиме (на скорости 1,8 большая часть вебинара слушается вполне комфортно). Вебинар бесплатный, если что.

Тех, кто прочитал в каких-нибудь Ведомостях или Коммерсанте об инсайдерской торговле Элвиса Марламова, спешу успокоить тем, что генпрокуратура дело закрыла (Ведомости об этом писали). Правда, ЦБ так и не разморозил пока счета, чем нанёс колоссальный ущерб этому трейдеру.

Если вас интересуют конкретные рекомендации, то можно сразу перелистать на последний час. Здесь вы узнаете о лидерах Марламова на 2019 год: АФК Система, Магнит, ТГК-1. Также вы узнаете мнение Элвиса о Ленэнерго, Нижнекамскнефтехим, Трансконтейнер, ЛСР, Яндекс, Сургутнефтегазе, ФСК, ГМК Норникель. Проскользнёт здесь и Башнефть, Мечел, Распадская, МРСК Волги, Россети и даже самая переоценённая бумага, по мнению Марламова, — Татнефть. Рассказывает Элвис и про псевдооблигации — акции Фосагро, Русгидро.

( Читать дальше )

- комментировать

- 4.8К | ★19

- Комментарии ( 30 )

Нефть. Обзор компании Schlumberger

- 20 января 2019, 23:14

- |

Здесь говорят только за нефтегаз. Не переключайте канал.

К сожалению или к счастью мой прогноз о торговле ниже 60 $ за бочку не сработал. Казалось в понедельник-среду торги еще достаточно обнадеживали медведей и мы наблюдали снижение до 59,5, но после нескончаемых публикаций оптимизма, цены закончили неделю на 62,5.

Произошел по сути шорт-сквиз. Почему я так считаю — 1) медведи очень хорошо обокрали быков за последние 3 месяца, при этом напугали до усрачки :).

2) Мега позитив и покупки усилились именно в среду к вечеру после выхода данных по запасам НЕФТИ!!

Как уже повелось вначале поговорим о новостях про нефть:

( Читать дальше )

Лучшие и худшие месяцы для индекса МосБиржи

- 20 января 2019, 16:05

- |

Лучшие и худшие месяцы для индекса МосБиржи

Введение

Многие из вас слышали, наверное, эту фразу: “sell in May and go away” или наш ее российский аналог: “продавай в мае и уходи”. Уходить предлагается с рынка, т.е. продавать все активы и на время летних месяцев брать паузу в торговле. Так же наверняка вы слышали про такое понятие как “Рождественское ралли” или “Новогоднее ралли”. При этом предполагается, что в этот период происходит рост рынка. Что же стоит за этими наблюдениями: трейдерская мудрость или просто нелепые предрассудки?

В данной статье мне бы хотелось проследить насколько эти советы и наблюдения соответствуют реальной действительности на примере изменения индекса МосБиржи на месячном интервале.

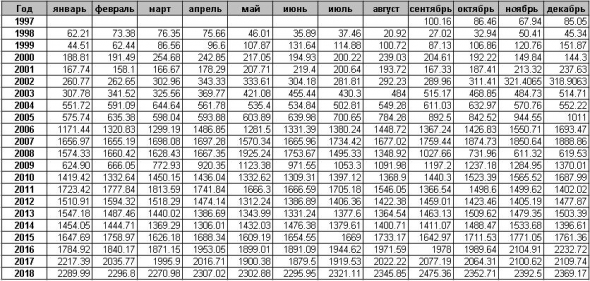

Месячная статистика индекса МосБиржи

Торговля на фондовом рынке ММВБ (сейчас МосБиржа) началась в далеком 1997 году 22 сентября. В таблице 1 собрана месячная статистика по индексу МосБиржи на текущий момент за все время торгов.

( Читать дальше )

Цены на продукты. Строим графики на fedstat.ru

- 19 января 2019, 17:19

- |

В интернете полно историй про ужасы российской инфляции. Ораторы смеются над цифрами Росстата (4,2% в год) и называют более крупные цифры, вплоть до 50% в год. Я им говорю: покажите чеки из супермаркетов, талоны за проезд, платёжки ЖКХ, которые подтверждают эти цифры. Показывать надо с разницей 12 месяцев, к примеру декабрь 2018 в сравнении с декабрём 2017. На этом спикеры сдуваются и уводят разговор в сторону или начинают на меня обзываться.

Ещё одно распространённое заблуждение — полагать, что если бензин вырос на 15%, значит и инфляция в РФ равна 15%. Или ещё ошибка: если доллар вырос на x%, значит и инфляция такая же.

Прекратим эти споры раз и навсегда. Есть сайт, на который выкладывается история цен на продукты питания и другие товары.

https://www.fedstat.ru/indicator/31448 (федстат). На основе этих цифр Росстат считает инфляцию.

Тут можно смотреть всю Россию целиком, а можно отдельный регион.

( Читать дальше )

Оформляем возврат на ИИС в 2019 году через личный кабинет сайта nalog.ru

- 14 января 2019, 16:49

- |

Итак по по порядку:

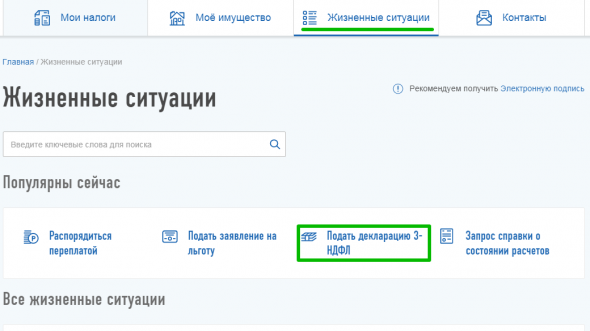

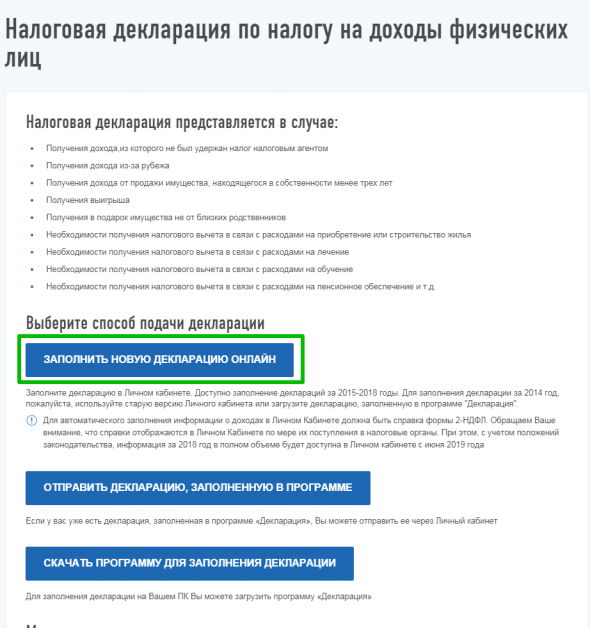

1) Заходим в личный кабинет на сайт nalog.ru, через: либо подтвержденную запись на госуслугах, либо через учетную запись полученную именно в налоговой службе.

2) Выбираем «Заполнить декларацию онлайн».

( Читать дальше )

- комментировать

- 28.2К |

- Комментарии ( 94 )

Алан Гринспен - Эпоха потрясений (Цитаты)

- 14 января 2019, 16:30

- |

Про «голландскую болезнь»

«Через десять лет или через двадцать, но это обязательно случится: нефть погубит нас» — так в 1970-х годах обрисовал перспективу бывший министр нефти Венесуэлы и один из учредителей ОПЕК, Хуан Пабло Перес Альфонсо. Он видел неспособность практически всех стран ОПЕК использовать свое богатство на что-либо иное, кроме производства нефти и нефтепродуктов. Помимо искажения реальной стоимости валюты сырьевое богатство имеет отрицательный социальный эффект. Легкое богатство, как оказывается, снижает производительность. Некоторые страны Персидского залива

представляют своим гражданам столько благ, что те, у кого нет врожденной потребности работать, просто не работают. Земные задачи перекладываются на плечи иммигрантов и иностранных рабочих, которые с радостью соглашаются на хорошую, по их представлениям, заработную плату. Есть и политический эффект: правители могут направлять часть доходов на умиротворение населения и предотвращение выступлений против режима. ..... Природа распределила свои богатства без учета масштаба и уровня развития национальной экономики, а избыток ресурсов в большей мере сдерживает рост ВВП развивающихся стран, чем развитых. Обычно если страна является «развитой» в момент обнаружения богатых месторождений полезных ископаемых, то она обладает устойчивостью к долговременным вредным эффектам.

( Читать дальше )

Нефть. Огромный разбор компании ExxonMobil

- 13 января 2019, 22:58

- |

Вот и новое воскресение, а это значит новая статья. Рад тем, кому реально интересны раскопки за нефтегаз. Считайте, что мой блог — как некий факультатив. Он не обязуется озолотить трейдера. Но уж точно заставит сомневаться и взвешивать риски.

Главная задача статей — финансовая грамотность. Разумеется в первую очередь грамоту изучает ваш покорный слуга — Я :).

Я уже писал в мини отчете, что прошедшая неделя принесла очень хороший и для некоторых долгожданный позитив. Нефть как и предполагалось пришла к заветной 60$ за бочку.

Но что дальше ??

Какие мысли? Начнем разумеется с новостей, благо за неделю их понакопилось.

1) КТК транспортировал за 2018 год нефти больше на 6 млн тонн. Ркорд — 61 млн тонн из которых 54 млн нероссийской нефти!!!. Так что для снижения добычи Россией на 12 млн тонн в год (220 тыс баррелей) имеется объективая причина. Основные поставщики в трубу КТК — Тенгиз, Кашаган, Карачаганак.

( Читать дальше )

Справочник Инвестора (январь 2019)

- 12 января 2019, 19:33

- |

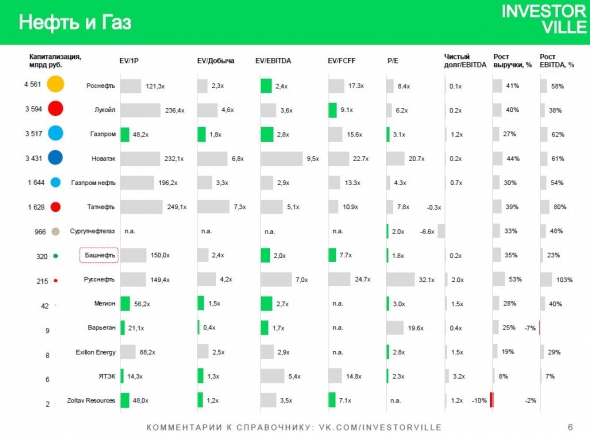

Лист из справочника про нефть и газ выглядит примерно так:

Проделал очень большую работу, надеюсь всем понравится. Информация будет очень полезна тем, кто использует и понимает фундаментальный анализ

Если что-то непонятно — спрашивайте, буду рад подсказать, конструктивная критика — велком)

Ссылка на полную версию в пдф: http://investorville.ru/wp-content/uploads/2019/01/Справочник-Инвестора_январь_2019.pdf

Разбор Ленэнерго. Считаем дивиденды.

- 12 января 2019, 17:43

- |

Как я и обещал в декабрьском обзоре портфеля, делаю обзор на компанию Ленэнерго.

Ленэнерго некогда посредственная сетевая компаний, работающая в Санкт-Петербурге и Ленинградской области. Так было до докапитализации компании в 2015 г.

Причиной докапитализации компании было преступное решение топ-менеджеров Ленэнерго Андрея Сорокина и Дениса Слепова. В 2013-2014 г. по их решению компания разместила 13,4 млрд. руб в банке «Таврический», на тот момент около 10% активов компании. Через год банку потребовалась санация ЦБ, в результате чего деньги Ленэнерго были замороженные до 2035 г., а 1,4 млрд. руб были похищены.

( Читать дальше )

Как всепогодный портфель Александра Кашина обыграл ПИФы и инфляцию

- 12 января 2019, 17:07

- |

Разумный и осмотрительный человек всегда отличался желанием «подложить соломинку». В сфере инвестиций это означает, чтобы в любой ситуации, будь то падение, рецессия или рост, инвестиционный портфель эффективно работал и не сильно проседал в цене.

Попытки создать модель пассивного портфеля, который будет отвечать на все ситуации в экономике, предпринимались много раз на западе. Например, «Постоянный портфель Гарри Брауна», или «Всесезонный портфель Рэя Далио». Но я подумал, почему не создать инвестиционный модельный портфель именно под российскую специфику, и назвать его своим именем. Чем я хуже… Ничем!)

О всепогодном портфеле читайте далее..

Ключевыми особенностями российской экономики являются:

- постоянное падение курса рубля к доллару

- частые и продолжительные кризисы

- высокая инфляция

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал