Избранное трейдера Роман Т

Как увидеть Сигму?

- 29 апреля 2020, 15:25

- |

HV, IV, RV, LV, SV – каких только волатильностей не напридумывали….

Куда опционщику смотреть? Что брать за основу? Это я еще про методы измерения не упомянул. Хотя с методами измерения HV – более-менее сошлись во мнении, что Yang-Zhang рулит. Вроде как адекватно описывает.

Не будем оспаривать, по крайней мере не в этой статье.

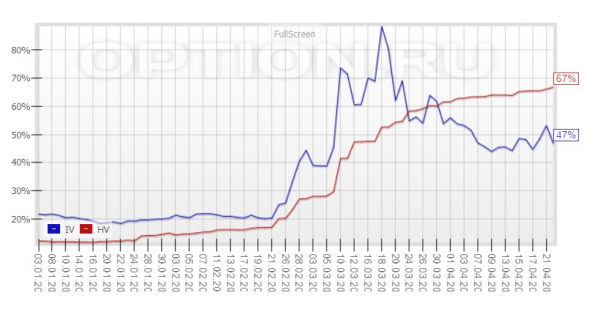

Я за другое – КАК ЭТО ВСЕ УВИДЕТЬ? В книжках учат наложить два графика друг на друга – HV на IV (ну или на оборот). Посмотреть кто выше – того продать, кто ниже – того купить:

Волатильность — это «медленная цена» или просто стоимость. Т.е. цена опциона зависит от базового актива, дней до экспиры и уровня страха трейдеров. Меняется она очень быстро. Чтобы оценивать именно стоимость опциона (страховки) – как раз и используется IV волатильность. Далее трейдерам нужно понять какая «медленная цена» у самого базового актива – HV волатильность. Вот для нее придумали формулы измерения исторической волатильности. Если погружаться в эти формулы, то начинают появляться новые параметры – приращение доходности, дисперсия и среднеквадратичное отклонение — сигма. Если первые два параметра это промежуточные вычисления, то сигма используется уже более активно. Господин Гаусс когда-то доказал, что в нормально распределенных случайных процессах в 68% случаев изменение величины (у нас это приращение доходности) от среднего не превысит одной сигмы. Те, кто давно в рынке скажут – рынок ни капли не нормально распределяет свои приращения и поправят Гаусса до величины 58%. Всё это интересно, занимательно, но заставляет нас ворошить знания по теорверу и статистике. А нам – трейдерам – дайте лучше кнопку «БАБЛО», а не вот это вот все…..

( Читать дальше )

- комментировать

- 5.2К | ★24

- Комментарии ( 6 )

Новичкам. Опционы и Гауссово (нормальное) распределение.

- 25 апреля 2020, 17:35

- |

Продолжаем грызть тему опционов по книгам Саймона и Натенберга, сегодня добрались до темы волатильность.

Волатильность — это то, что отличает торговлю фьючерсами от опционов. Кто не знает как работает волатильность, по каким законам она живет, не сможет работать с опционами. Там, где волатильность, там есть и теория вероятности, а там, где теория вероятности — сидит определенный математический аппарат.

Именно в этой точке гуманитарий опускает руки, потому что не может разобраться как работать с моделью Блэка-Шоулза, не знает элементарных понятий из теории вероятности, не знает как работает Гауссово распределение.

Будем двигаться понемногу, сегодня разберемся именно с Гауссовым распределением, я покажу на пальцах что это такое и уже потом будем постепенно углубляться в модель Блэка-Шоулза (да-да, уважаемые новички, без понимания как работает эта модель вы будете терять деньги на опционном рынке).

( Читать дальше )

А еще , на опционах можно зарабатывать такими стратегиями.

- 17 апреля 2020, 17:51

- |

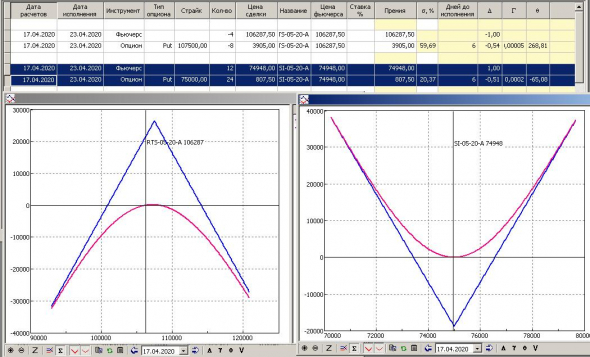

Сегодня сделал извращение на волатильностях Si и RTS. Это были недельные опционы с экспирацией 23/04/2020. На центральном 107500 страйке RTS волатильность была 60 , а на центральном 75000 страйке Si волатильность опустилась до 20.

Волатильность Si я купил, а RTS продал. Сделал я это через стредлы.

Пропорции выбирал следующим образом. Фьючерс RTS в рублях стоит 158709 руб., а фьючерс Si =75000 руб. На один RTS приходится 2,116 Si .

Поскольку Si я покупал, а RTS продавал, то пропорцию взял с запасом 1:3

Дальше подразумевалось дельтахеджирование по следующим правилам:

Когда у RTS дельта становится 1, выравнивать ее в ноль, и в этот же момент выравнивать в ноль позицию Si. Ведущей должна быть проданная позиция.

Позицию я сделал в 12:30, а к 16:20 волатильности немного сошлись. Закрыл позицию с прибылью 5400 руб.

Ждать не стал, поскольку у меня нет математического описания для таких позиций. Делаю я так редко и по интуиции. Но если в рублях выразить центры стредлов, то Si примерно на 18-19 тыс. руб. дешевле, чем RTS. Так что, 5 тысяч мне для получения удовольствия вполне хвалило. Жадничать не надо.

Как торговать календарный арбитраж волатильности?

- 12 апреля 2020, 22:18

- |

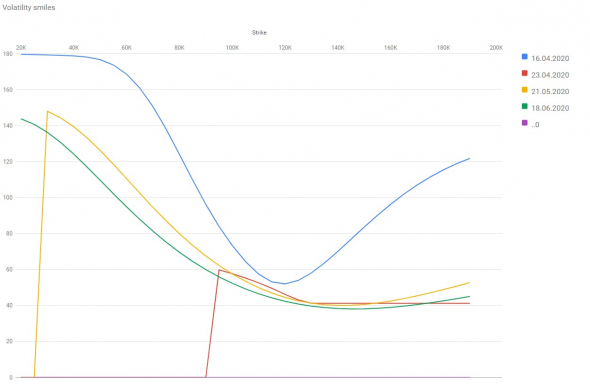

В рынке очень часто дальняя серия опционов имеет меньшую волатильность, по сравнению с ближней. Т.е., например, недельные опционы имеют более высокую IV волатильность, чем месячные или квартальные. Недавно в свой Delta PRO добавил возможность выводить графики улыбок для разных дат экспирации:

Сегодня выходной и не все данные подгрузились – поэтому две улыбки получились урезанные.

В таком виде – хорошо видны различия в волатильностях для каждой даты экспирации. Синий график – это неделька (16.04.2020). Зелёный график – это кварталка (18.06.2020). Разница на центральном страйке достигает 9%. На краях и того выше, но там денег мало.

Отчего так происходит? Недавно рынок накрыл кризис. Колебания уже начинают успокаиваться, но о стабильности еще нет и речи:

( Читать дальше )

Простая опционная стратегия

- 13 марта 2020, 00:11

- |

Как торговать опционами не зная греков?

И при этом не направленно? Вот хочу чтоб было пофиг куда рынок пойдёт и все равно зарабатывать! А еще хочу не смотреть безотрывно в терминал, а спать спокойно. Есть одна старая стратегия. Проста, легка, но правда нужен простенький робот.

Решил я ее затестировать на истории — и был приятно удивлён!

Ну в общем, палю грааль!

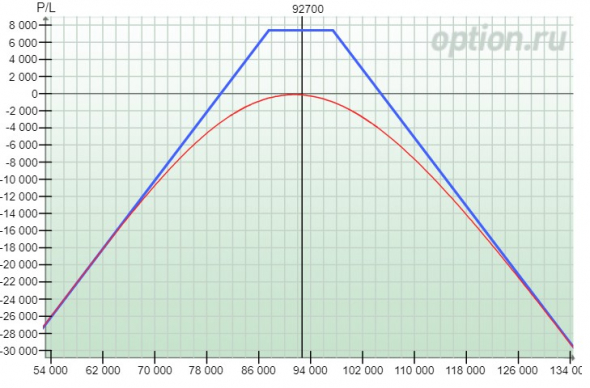

Берём простого робота по скользящей средней. Ставим его на часовике. Период 14. Типа 14 часов в торговом дне — вот и вся логика.

Если цена закрывается выше машки — покупаем, если закрылась ниже — продаём. Ничего особенного и прибыльного.

Но! Сначала мы продаём месячные опционы пут и колл на расстоянии два страйка от текущей цены. Как только опционы проданы, включаем нашего робота на машке. Что у нас происходит? Мы продали стренгл и ждём с него тетту, т.е. временную стоимость. А фьючерсный робот нас хеджирует. Если цена вдруг соберется вверх, он купит фьючерс и прикроет нам колл. Если цена развернётся вниз, робот закроет бай и продаст в селл. Тем самым прикроет нам пут.

Проданный стренгл:

Купили к стренглу фьючерс:

( Читать дальше )

Практическая теория. (философская часть).

- 08 марта 2020, 16:55

- |

Перед тем как выкладывать результаты проданных опционов, надо посвятить время немного философии и анализу. А то будет не понятно, что я делаю.

Итак кризис. Так как мы знаем, что он неизбежен как крах коммунизма, то мы про него помним и всегда к нему готовы. Но будет значительно лучше, если мы не будем его ждать, а сделаем сами. Тогда мы заранее можем подготовится. А если за ранее, то управляемо. И это очень хорошая идея. Если мы знаем, что кризисы бывают, то зачем нам ждать. Потом, проводить ночные совещания. Давайте запустим его сами.

Информационный повод, как из фильмов про зомби. Все знают, что есть такое заболевание как Грипп. И он не лечится. В том смысле, что сама имунная система организма от него избавляется. Чем слабее имунитет, тем тяжелее проходит заболевание и сильнее осложнения. Переход в другие болезни. В общем, ни чего необычного. Но повод есть. Тем более в Китае, главном конкуренте. Таким образом, появилась страшилка.

Под эту страшилку мы нарисуем сценарий. Подчистим балансы, прижмем конкурентов. Ну и те страны, которые не в достаточной степени будут бороться с гриппом, попадут в изгои. Мы их вообще закроем. Наличман отменим, к нему хорошо вирус пристает. На товарах, откуда надо, тоже вирус найдем. Такое изобретение Анищенко. В Грузии буза, значит их вино не отвечает нашим стандартам. Теперь нам надо технично сдуть рынок.

( Читать дальше )

Практическая теория 6

- 01 марта 2020, 16:33

- |

Отчет за неделю с 24 по 2 файл: https://cloud.mail.ru/public/To3o/CuRVP4Dv1

Если вы заметили, то рынок немного изменился. Ну как немного? По нашему индексу финансового сектора XLF от припал на 15%. И это при том, что мы продавали опционы. При этом, несколько выросла волатильность. Ну так с 15, где мы продали, до 48, где мы сейчас. И это может показаться жопой. Поэтому, я даже не знаю о чем писать. Просто я на XLFbook смотрю и сам не понимаю, что происходит. Но давайте по порядку.

Главный параметр стратегии у нас это доллар-гамма. И она от нас постоянно убегала. А убегает она по параболе. Потому что, гамма * цену^2. Что бы поддерживать ее, необходимо было продавать опционы. И если я думал, что наш эксперимент будет крутиться вокруг 2 страйков, то, по факту, у нас задействовано 7 страйков. Цена шла вниз и мы продавали опционы. При этом ДХ особо делать не пришлось. У нас сумма на БА крутится вокруг 10 000 тыс. Просто продаем опционов с нужной дельтой и все само выравнивается. Проблемы были в другом.

( Читать дальше )

Новичкам. Сложные опционные стратегии: календарный и диагональные спреды.

- 01 марта 2020, 14:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Сложные опционные стратегии», изучим пока лишь две: календарный и диагональный спред.

Календарный спред.

Он же горизонтальный спред. Чтобы не путаться, сразу вспоминаем ранее изученный вертикальный спред.

А что же мы знаем про вертикальный спред? Помним, что вертикальный спред состоит из двух опционов с одинаковой датой истечения, но разными ценами исполнения.

А вот календарный спред, напротив, состоит из двух опционов с одинаковой ценой исполнения, но разными датами истечения.

Календарные спреды используют для «игры по восходящему/нисходящему тренду», когда трейдер полагает, что определенный актив будет расти/падать в цене, но делать это медленно.

Рассмотрим на примере. Сейчас очень много «отскочистов», которые думают, что Ri вернется к отметке 140 000. Что можно предпринять в данной ситуации?

( Читать дальше )

Практическая теория 5

- 24 февраля 2020, 15:15

- |

24,02,20 https://cloud.mail.ru/public/35ut/2yrBEbR6h

Начались движения. За эту неделю нам удалось продать. 7 опционов 31 стр по 48.28 в среднем и два опциона 28 стр по 9. Это все происходило в течении недели. Против этих опционов мы покупали/продавали БА (таблица 5). За неделю, наше сетка сработала 2 раза. На 31.165 и 30.74. Наша целевая доллар гамма 200 000. В таблице 7 мы можем видеть тетту опциона и БА. Временной распад опциона и потери от ДХ одинаковые. А вот волатильность плавно растет от 0,152 до 0,1677, что приносит нам минус.

В общем, у нас получается стратегия маркет мейкера. Мы занейтралили тетту и торгуем волатильностью. Теперь мы плавно продаем волатильность по мерее ее роста. И поможет нам в этом доллар гамма. Сама вола растет не только из за движений БА. Там начинают накапливаться дивиденды. Так как в БШ нет отдельного расчета по ним, то это должно отражаться в стоимости опциона, а соответственно в его волатильности.

Сегодня замечательный день. Торги еще не начались, а рынок уже рухнул на 3% и оказался около 30 страйка. Ордера нашей сетки активировались, но не сработали. Доллар гамма упала. Нам нужен прогноз на открытие рынка.

( Читать дальше )

Практическая теория 4

- 19 февраля 2020, 17:48

- |

Ну, погнали. Продаем 31 страйк 20 марта XLF опционов. Я буду выделять синим изменения, которые я сегодня 18,02 вносил. https://cloud.mail.ru/public/35ut/2yrBEbR6h

1 блок. Страйк 3100 и вола 0,152 по которой продал.

2 блок. Центр у меня получается 30.79 это второй блок. Так же я прикинул, сколько акций надо будит купить продать, если цена придет к нашим 3х дневным барьерам. Записал. Дней до экспари, я написал около 3 блока. Так будет удобнее вам менять дни в опционах.

4 блок. Продано 6 опционов (для вас 6, что бы ваши лимиты вложится), по средней цене 46.66. Ниже сразу пишу цену, по которой можно их закрыть прямо сейчас. Беру ее из доски опционов. Расчетную цену считает блок 1. От нее я тоже отнимаю цену покупки. Получаю финрез по опционам с рынка и теоретический.

5 блок. Куплено 276 акций по цене 30,81. В конце расчет, на сколько изменится портфель акций. 6 блок. Суммируем портфель акций и опционов и получаем фин рез, автоматически.

7 блок. Записываю дату. Текущую волу опциона. Центральную цену (цена где дельта 0), суммарную гамму и все остальное считается автоматически. Сегодня открываем новый день 19.02. Копируем новую строку. Старую, переписываем, то есть фиксируем значения. И уменьшаем дней до экспари.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал