Избранное трейдера Gregori

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

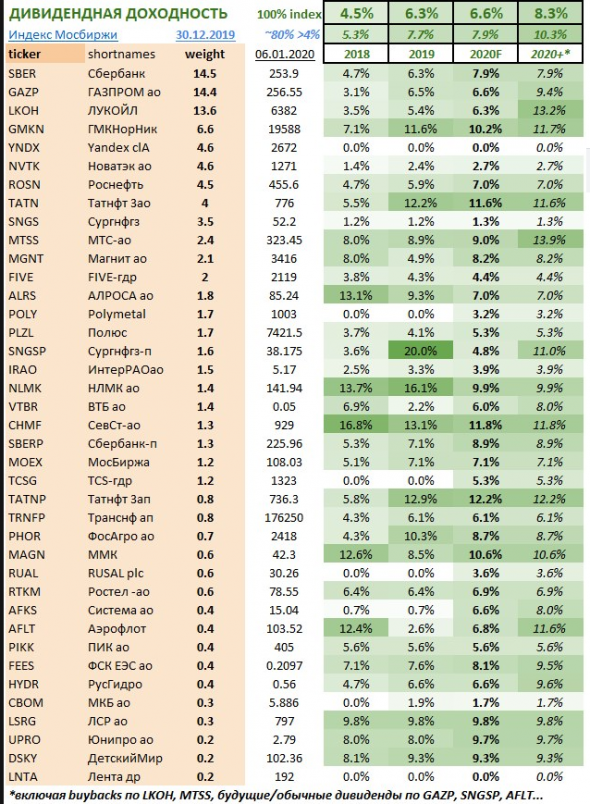

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

( Читать дальше )

- комментировать

- 5.7К | ★56

- Комментарии ( 8 )

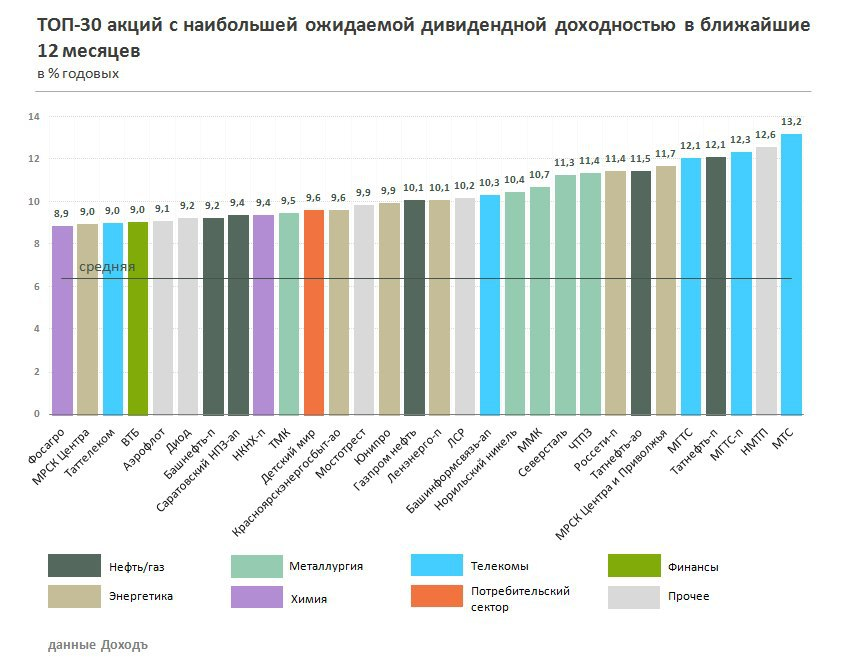

ТОП-30 акций с наиб ожид див доходностью

- 05 января 2020, 22:59

- |

Мой канал https://t.me/vardashkinblog

Материал по опционам. Раздаю. Качайте. ВСЕ БЕСПЛАТНО!!!

- 30 декабря 2019, 14:09

- |

В материале около 40 видео файлов.

В видео файлах есть субтитры с переводом. Так же к каждому видео файлу написанный перевод в ворде и пдф формате. Так что даже если без субтитров все будет понятно о чем там речь.

ВСЕ БЕСПЛАТНО!!! ОТ ВАС ТОЛЬКО СПАСИБО)))

КАЧАЙТЕ СМОТРИТЕ, ИЗУЧАЙТЕ!!!

НУ У ОДНОГО ГУРУ ВЫ СТОЛЬКО МАТЕРИАЛЕ НЕ НАЙДЕТЕ И СТОЛЬКО ВАМ НЕ ДАСТ И НЕ РАССКАЖЕТ!!!

Раздачу разбил на две части. 0-6 модуль, 7-11 модуль.

Внутри модуля.

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 62 )

Булыгина Ира. 10 уроков, качайте, раздаю. Мой вам подарок на НГ))) Голосуем.

- 29 декабря 2019, 12:55

- |

Вот вам мой подарок перед новым годом.

Но завтра будет главный подарок. Решайте сами что вам выложить на раздачу.

1. Трилогия теханализа. Виктор Тарасов. 3 урока по 2 часа тех анализа.

2. Артем Срибный КУPС ПО ТРEЙДИНГУ. Курс для начинающих 50 часов материала.

( Читать дальше )

Несколько слов о том, как читать отчетность эмитентов облигаций

- 18 декабря 2019, 07:24

- |

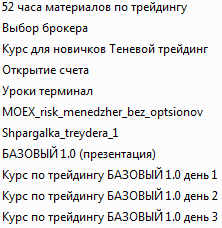

На рисунках: МСФО за 6 мес. 2019 ПАО «ОР»

Финансовая отчетность — сильный инструмент мониторинга развития и состояния любой компании. Существует два типа отчетности: по российским стандартам (РСБУ) и по международным (МСФО). Публичные корпорации, как правило, отчитываются по МСФО, что очень упрощает восприятие. В первую очередь, необходимо обратить внимание на капитал рассматриваемой компании. Это число отражает, сколько собственных средств вложено в бизнес компании. Если этот показатель большой относительно всего баланса (от 30% — сильный показатель), акционеры существенно отвечают своими деньгами, что особенно важно, если Вы инвестируете в долговые инструменты (грубо говоря, большая мотивация расплатиться по долгам и не терять свой капитал). Однако важно не просто изучить размер капитала, но и посмотреть, из чего он состоит. Если основа собственных средств компании — переоценки активов или нематериальные активы, это повод усомниться в реальности показателей

( Читать дальше )

Эксперимент: торговая система на базе глубокого обучения от начала до реальных торгов.

- 20 ноября 2019, 21:12

- |

В последнее время, все больше и больше, то тут то там, люди поднимают тему машинного обучения и нейронных сетей примениельно к торговле на рынке. На фоне всего этого, я решил начать лайв эксперемент по созданию торговой стратегии на базе нейронных сетей, ну и заодно всеже попробовать полностью tfx pipeline в домашних условиях для выкатывания моделей. :)

В общем вот видюшка для затравки

( Читать дальше )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

- комментировать

- 45.5К |

- Комментарии ( 34 )

Последовательность Демарка в S&P 18.11.2019

- 18 ноября 2019, 19:05

- |

Коллеги, вечер добрый!

Я люблю читать, но тем не менее книги Томаса Демарка для меня тяжелы. В его идеи приходится вчитываться и пробовать применить на практике, иначе ничего не поймешь. Сегодня снова принялся перечитывать его и у нас есть шанс опробовать последовательность Демарка на индексе S&P. Эта последовательность призвана указать пункты, где тренд потерял силу и рынок готов к развороту, и является весьма оригинальным индикатором перекупленности/перепроданности.

Вот его условия для продажи:

1) Начальная стади. Начальная стадия предполагает девять и более последовательных закрытий выше соответствующих закрытий 4-мя торговыми днями ранее.

2) Точка пересечения. Это условие требует, чтобы минимум любого дня после восьмого дня начальной стадии и далее, был ниже максимума торговой сессии тремя днями (или более) ранее.

( Читать дальше )

Топ-8 дивидендных аристократов для покупки прямо сейчас

- 18 ноября 2019, 01:44

- |

Конечно, в период рыночной неопределенности можно перевести все деньги в кэш. Тем не менее история доказала, что это наихудший вариант. Так что обратите лучше внимание на качественные дивидендные компании.

Как известно, в периоды «медвежьего» рынка компании, генерирующие пассивный доход, обычно работают лучше, чем быстрорастущие фирмы. Кроме того, даже если акции перестанут приносить желаемую прибыль, вы по-прежнему продолжите получать стабильную доходность в виде дивидендных выплат. Надежные дивидендные компании обычно осуществляют свою деятельность в устойчивых к кризисам отраслях.

( Читать дальше )

Как разобраться в 18000 акциях США

- 28 октября 2019, 13:22

- |

На американском рынке торгуется более 18000 эмитентов. Когда матёрым русским инвесторам задают вопрос почему они смотрят только на наш рынок, то обычно получают следующий ответ:

Там слишком много компаний. Чтобы их изучить, уйдут столетия.

Не поспоришь. У меня на беглый анализ одного годового отчета уходит не меньше часа. А тут их надо отсматривать тысячами. И делать какие-то выводы. Где взять столько времени?

Я задал себе вопрос, а можно ли сузить этот круг до нескольких десятков компаний? И как это сделать?

Как оказалось, рецепты есть. Вам понадобятся:

- Google поиск

- Google Translate

- Коллективный разум

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал