Блог им. smartlab

Компании выплачивают акционерам более 8% текущей стоимости.

- 10 января 2020, 09:22

- |

Дивидендная доходность российских акций по индексу Мосбиржи 6-7% годовых, а если добавить выкупы акций (Лукойл, МТС), рост дивидендов в будущем (Газпром и др.), то компании выплачивают акционерам более 8% текущей стоимости.

За 2019 год индекс Мосбиржи вырос на 28,6% до 3046 пунктов, полная доходность с учетом дивидендов составила 37,1% — на 6,7% выше. Примерно 159 пунктов в индексе принесли дивиденды за вычетом налога (в чистом виде акционеры-резиденты России получают на 13% меньше, хотя некоторые компании уменьшают налог за счёт уплаченного в дочках).

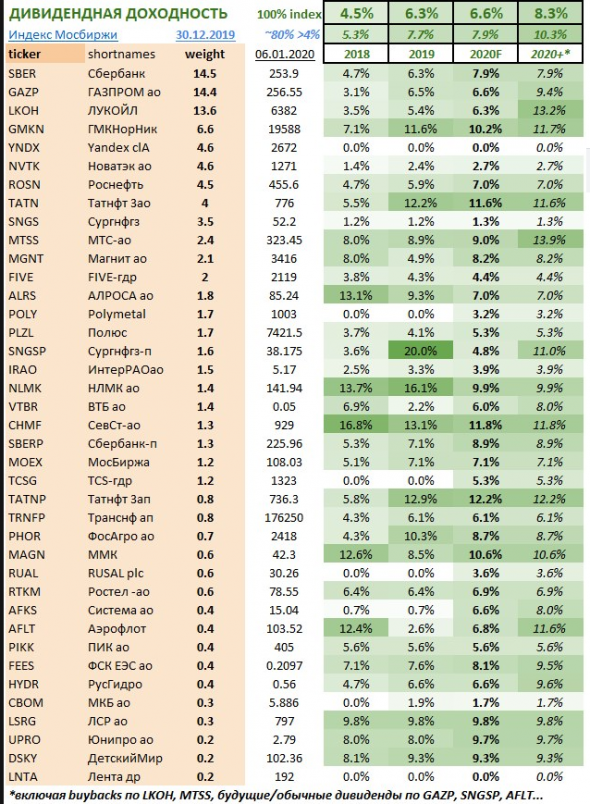

Я собрал данные о дивидендах по всем 39 акциям, входящим в индекс Мосбиржи. В текущей структуре индекса дивиденды в течение 2019 года принесли 6,3%, а за 2020 по моим оценкам будет 6,6% (без вычета налога). Если иметь в портфеле только акции, которые платят относительно высокие дивиденды (>4%, а это ~80% индекса), то средняя дивидендная доходность достигнет 8%. Данные обновляются автоматически в таблице с модельным портфелем и целями по акциям https://docs.google.com/…/1EqDg2cC5NCLC0oH-qjpwkWdH1u…/edit… (требует авторизации). Кстати, многие цели и сам портфель обновлены на конец 2019.

Новая цель по индексу Мосбиржи на конец 2020 года 3500 (на конец 2019 было 3200) подразумевает рост индекса на 13% от текущих уровня и исторического максимума в 3100. Плюс дивиденды и будет 20+%. Взвешенный по индексу коэффициент P/E увеличится с ~8 до ~9, а средняя дивидендная доходность опустится до 6% и будет соответствовать доходности ОФЗ. Российские компании распределяют лишь 60-70% прибыли (если взвешивать по индексу) – остальная часть прибыли теоретически должна увеличивать будущий потенциал роста.

Прогнозы динамики рынка акций на год – дело, конечно, пустое. Для долгосрочных вложений важнее не цель через год, а сравнительные характеристики и премии за риск.

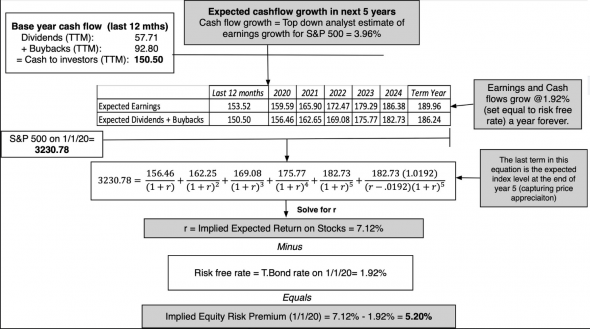

Известный финансист и ученый Асват Дамодаран много лет публикует оценку риск-премии по американским акциям. https://twitter.com/AswathDamod…/status/1213488891811921920… Текущее значение 3230 индекса S&P 500 предполагает 5,2% премии за риск сверх доходности 10-летних американских казначейских облигаций (1,9%). В модели Дамодарана прибыли компаний растут по 4% в первые 5 лет и на 2% в будущем. Скромный прогноз, сопоставимый с темпами роста экономики США, но меньше номинального роста мирового ВВП (компании из S&P много заработают за пределами США).

Итак, модельные расчёты показывают, что акции в США могут приносить 7,1% ежегодно, в том числе до 2% за счет дивидендов и до 3% за счет выкупов акций. Американские компании в среднем распределяют почти всю прибыль в пользу акционеров. Коэффициент P/E на 2020 ~20. Такие оценки прибыли и премии за риск предполагают возможность дальнейшего быстрого роста акций за счёт сокращения премии за риск. Исторически средняя премия за риск по акциям ~4%, временами опускалась до ~3%, причем при более высокой доходности облигаций.

Если премия за риск снизится до 4%, то индекс S&P должен быть на ~30% выше при прочих равных. Аналогичный рост возможен и по индексу Мосбиржи — тогда дивидендная доходность снизится до нормальных 5% в год, а средний коэффициент P/E превысит 10. Какую относительную динамику акций в России и США ожидаете в будущем? Какой индекс быстрее достигнет 3500?

ИСТОЧНИК: Facebook Виктор Тунёв

теги блога sMart-lab

- bitcoin

- cbonds

- Globaltrans

- IPO

- IPO 2021

- IPO 2024

- mozgovik

- Ozon

- S&P500

- S&P500 фьючерс

- smartlabonline

- softline

- tesla

- акции

- аналитика

- АПРИ

- Аэрофлот

- Байден

- Банк Санкт-Петербург

- банки

- биткоин

- брокеры

- ВТБ

- втб брокер

- Газпром

- ГМК НорНикель

- Группа Позитив

- дайджест смартлаба за неделю

- движение рынка

- Делимобиль

- день инвестора

- дивиденды

- Доллар Рубль

- золото

- инвестиции

- инфляция

- инфляция в США

- ИСКЧ

- итоги дня

- итоги недели

- ифк солид

- календарь

- китай

- конкурс

- конкурс смартлаб

- конфа

- конфа Смартлаба

- конфасмартлаба

- Конференции смартлаба

- конференция в Санкт-Петербурге

- конференция смартлаба

- коронавирус

- кризис

- кризис 2020

- криптовалюта

- лучший автор месяца

- лчи

- ЛЧИ 2019

- ЛЧИ-2019

- М.видео

- Магнит

- Мать и Дитя

- Мосгорломбард

- Нефть

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- опрос

- опционная конференция

- отчетность

- отчеты мсфо

- ОФЗ

- Полиметалл

- причина падения акций

- причины роста акций

- прогноз

- прогноз по акциям

- промышленные металлы на Мосбирже

- русская аквакультура

- Самолет

- санкции

- сбербанк

- Селигдар

- смартлаб

- смартлаб конкурс

- Совкомфлот

- Тинькофф

- Тинькофф Банк

- трейдинг

- Украина

- форекс

- ФРС

- ЦБ РФ

- экономика

- ЭсЭфАй

- Эталон

- Яндекс

И года не прошло)

не «более 8% текущей стоимости.» скорее цены (капитализации)

стоимость — термин больше относится к фундаментальному, внутреннему, внешние оценки измеряются в рыночной цене