Избранное трейдера Игорь Димов

ОЖИДАНИЯ 3

- 16 февраля 2022, 17:26

- |

Отмечу что основная точка на 3400-3412 была определена верно.

Ее удержание — как указывалось ранее активировало движение к 3700.

Сегодня показали хай на 3683.

От 3600-3610 возможна финальная попытка добить до 3720-40.

Там снова беру хеджи к лонгам. И в домик

После этого — лонг пока под запретом. Приоритет шорту.

Сегодня сократил снова лонги среднесрок, в том числе неприкасаемых — распадская и мечел ап.

Доля среднесрок снова снижена к 70.

Годовой план выполнен. Лишних рисков не беру.

Удачи

vk.com/id448095944

- комментировать

- ★10

- Комментарии ( 84 )

В помощь тем, кто копит на пенсию

- 16 февраля 2022, 16:57

- |

На самом деле это даже не совсем книга, это скорее исследования различных инвестиционных портфелей, построенных на принципах Asset Alocation.

Много таблиц, графиков и расчетов. Удобно всё агрегировано, и может служить своеобразной таблицей Брадиса только для мира инвестиций. Как можно догадаться из начала моей рецензии здесь все упирается в индексное инвестирование со всеми его плюсами и минусами. Поскольку мой подход это совмещение индексного инвестирования с некоторыми элементами активного управления, то я с удовольствием прочел книгу. Не могу сказать, что я в ней нашел какие-то концептуально новые идеи, или того чего не было сказано в других книгах, посвященных этому вопросу, но определенно могу сказать что автор проделал большую работу и собрал все данные в одном месте. И только уже за это его стоит уважать, а данную книгу держать в своей библиотеки.

Повторюсь, если Ваша цель в инвестициях — это накопить на старость, и вы ещё достаточно молоды, то она точно будет очень полезна. Берите готовые рецепты и используйте их.

Доходность ОФЗ выросла до 10%. Какие облигации стоит покупать?

- 16 февраля 2022, 09:54

- |

Нынешнюю просадку на российском фондовом рынке использую для ребалансировки портфелей. На днях перекладывался в облигации и изучал доходности гособлигаций.

Для меня вложения в ОФЗ прежде всего:

✔️ Защитный актив, который сохраняет деньги при турбулентности на финансовых рынках.

✔️ Компенсирует потерю от инфляции.

✔️ Снижают общий риск портфеля.

✔️ Средство накопления денег для последующих вложений в другие активы при удобном случае.

То есть это не столько способ заработать, сколько возможность сохранить капитал как часть подушки безопасности и как денежный запас для будущих приобретений.

Годовая доходность ОФЗ достигла 10%!

Во многом этому способствовало неоднократное повышение ключевой ставки Банком России, которая достигла уровня в 9,5%. Ну а та в свою очередь обусловлена высокой инфляцией, которая по официальным данным достигла 8,7%.

Напомню, что год назад из-за низкой ставки доходность облигаций не превышала и 5%.

( Читать дальше )

Налогообложение при продаже иностранной валюты .

- 16 февраля 2022, 08:51

- |

Иностранная валюта - это имущество (ст. 141 ГК РФ). На этом настаивает и Минфин (см., например, письмо от 20.02.2015 № 03-04-06/8370). А при продаже любого имущества физлица должны платить налог на доходы и самостоятельно отчитываться о полученной прибыли (ст. 228 НК РФ). Отчет подается по форме 3-НДФЛ в срок до 30 апреля года, следующего за отчетным. Например, если продали валюту в 2020 году, то отчитаться нужно до 30.04.2021.»

А на сайте налоговой службы такую: "

( Читать дальше )

Как заработать на дивидендах

- 15 февраля 2022, 19:12

- |

Стать дивидендным рантье в наше время может каждый, у кого мало-мальски имеется финансовый запас.

Помойка Bloomberg сообщила, что шутка Зеленского обвалила рынок. Но забыла добавить, что обвалились не только рынки, но и остаток репутации этой лживой газетёнки. Но мы с вами не об этом. Ведь это заявление внушило смелость в руки с деньгами и эти руки уже потянулись за российскими акциями. Поэтому предлагаю взглянуть на подборку дивидендный акций, которые уже в этом году могут осыпать акционеров щедрыми дивидендами, которые будут выше доходности депозита.

Газпром

Купить акции Газпрома сегодня кажется отличной идеей. Акции Газпрома растут на 8% по итогам двух дней и может случится, что это только начало. Ранее было анонсирование размера дивидендов компании, где прозвучала цифра около 45 рублей, район которых подтверждают множественные расчёты аналитиков. Даже если купить акции Газпрома сегодня, можно смело рассчитывать на дивидендную доходность в 13,7%( Читать дальше )

Налоги с инвестиций. Какие налоги платит инвестор? ВАЖНО ЗНАТЬ каждому инвестору!

- 15 февраля 2022, 18:43

- |

ETF: альтернативы ETF среди БПИФ и налоги

- 15 февраля 2022, 17:35

- |

В связи с ситуацией на российском рынке и текущих высоких ценах на энергоносители мы наблюдаем повышенный интерес и спрос на инструменты с широкой экспозицией на российский рынок, в т.ч. через ETF.

Сама идея покупки российского рынка акций с расчетом на длинный горизонт нам нравится, несмотря на очевидные краткосрочные риски. Но покупка российских акций российским инвестором через ETF (например, ERUS или RSX) – худший способ реализовать эту идею.

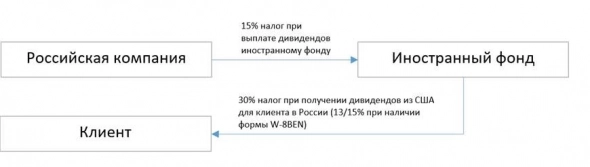

Дело в высокой дивидендной доходности российского рынка акций и связанной с этим высокой дивидендной доходностью ETF (они обычно выплачивают полученные дивиденды пайщикам), а также в том, как происходит налогообложение этих денежных потоков. Российский инвестор в ETF платит налоги на дивиденды два раза. Причем налоги эти НЕ сальдируются с тем, что выходит при изменении стоимости пая.

Схематично это выглядит следующим образом:

( Читать дальше )

Как купить ETF на московской бирже

- 15 февраля 2022, 16:26

- |

Всем привет! Сегодня расскажу вам про такой инструмент как ETF, который последнее время становится всё популярнее. Я часто читаю о нем в различных блогах посвященных теме инвестиций, а особое внимание к ETF привлек после многократного обсуждения с одним из своих читателей.

Он инвестирует в ИТФы примерно с нового года, доходность уже превысила 5%. Довольно неплохо для консервативного вложения. Давайте разберемся как купить ETF на московской бирже.

Для начала безусловно понадобиться открыть брокерский счет, без него доступ к любым финансовым инструментам, в том числе ETF, закрыт.

Что такое ETF?ETF это фонд, в состав которого входят десятки, или даже сотни акций, торгующихся на бирже. Покупать их по отдельности безумно сложно и просто нереально для людей с небольшими деньгами.

Другими словами это аналог привычных нам ПИФов, только в разы удобнее и выгоднее. Купить ETF, значит купить готовый, сформированный инвестиционный портфель, в котором уже собраны лучшие ценные бумаги.

( Читать дальше )

Новые фьючерсы на акции – подробности

- 15 февраля 2022, 11:45

- |

Сегодня мы запустили торги новыми фьючерсами на российские акции: «Детский мир», «Самолет», «Газпром Нефть», «СПБ Биржа» и другие. Трейдерам доступны мартовская и июньская серии контрактов. Ниже – их краткие коды:

- «СПБ Биржа» (SPBE): SEH2, SEM2

- «Русал» (RUAL): RLH2, RLM2

- «ФосАгро» (PHOR): PHH2, PHM2

- «Детский мир» (DSKY): DYH2, DYM2

- «Самолет» (SMLT): SSH2, SSM2

- «Мечел» (MTLR): MCH2, MCM2

- «Россетти» (RSTI): REH2, REM2

- «Газпром Нефть» (SIBN): SOH2, SOM2

Минимальный шаг цены для всех контрактов – 1 ₽.

Фьючерсы поставочные, бумаги появляются на счете автоматически путем заключения сделки на рынке акций Мосбиржи. Расчеты происходят на второй день после экспирации.

Ждем лайков за хорошую новость! Какие еще инструменты добавить?

Усреднение стоимости Эдлесона. Стратегия для турбулентного рынка

- 15 февраля 2022, 11:30

- |

На днях на полках интернет-магазинов появилась книга, однозначно заслуживающая внимания любого, интересующегося инвестициями. Это перевод довольно старой работы «Value Averaging» американского исследователя Майкла Эдлесона. Исследование было опубликовано в конце 1980-х и в следующие десятилетия доказало свою эффективность.

Так совпало, что в своем паблике в инста уже второй год ежемесячно инвестирую в портфель, в основе которого именно метод VA. И сегодня в рецензии расскажу не только о принципе работы стратегии, но и о практической реализации данного метода в российских реалиях.

Цель демонстрационного портфеля — показать системный подход, серьезно снижающий расход эмоциональной энергии при участии в рынке. И не дающий инфобизнесменам подобраться к нашим деньгам со своими преимущественно бесполезными предложениями.

Вначале пару слов об российском издании, активное участие в котором принимал Сергей Спирин. Это не первая книга (предыдущая — «Глобальное распределение активов» Меба Фабера), к которой он приложил руку. Снова описываются адекватные реалии рынка, занижающие ожидания до средних.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал