Блог компании Альфа Капитал | ETF: альтернативы ETF среди БПИФ и налоги

- 15 февраля 2022, 17:35

- |

В связи с ситуацией на российском рынке и текущих высоких ценах на энергоносители мы наблюдаем повышенный интерес и спрос на инструменты с широкой экспозицией на российский рынок, в т.ч. через ETF.

Сама идея покупки российского рынка акций с расчетом на длинный горизонт нам нравится, несмотря на очевидные краткосрочные риски. Но покупка российских акций российским инвестором через ETF (например, ERUS или RSX) – худший способ реализовать эту идею.

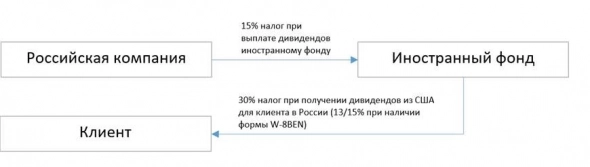

Дело в высокой дивидендной доходности российского рынка акций и связанной с этим высокой дивидендной доходностью ETF (они обычно выплачивают полученные дивиденды пайщикам), а также в том, как происходит налогообложение этих денежных потоков. Российский инвестор в ETF платит налоги на дивиденды два раза. Причем налоги эти НЕ сальдируются с тем, что выходит при изменении стоимости пая.

Схематично это выглядит следующим образом:

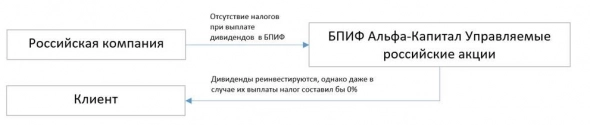

В БПИФ на российские акции, например, в БПИФ Альфа-Капитал Управляемые российские акции (тикер на бирже AKME):

Во-первых, не возникает налога при выплате дивидендов компаниями внутри фонда

Во-вторых, так как БПИФ не выплачивает дивиденды (они реинвестируются), а значит, учитываются в общем финансовом результате.

В-третьих, если пай удерживается более 3 лет, то возникает налоговый вычет (под вычет попадает 3 млн. инвестиционного дохода за каждый год).

Текущая дивидендная доходность фондов на российский рынок превышает 10%, поэтому БПИФ дает огромные преимущества для клиента, намного превышающие разницу в комиссиях.

Для сравнения ниже общая доходность ERUS/RSX и Альфа-Капитал Управляемые российские акции с даты запуска БПИФа,при этом для ERUS/RSX не учтены налоги на дивиденды – фактическая доходность для российского инвестора окажется меньше. Также напомним, что изменение пая уже учитывает комиссии внутри БПИФ и ETF!

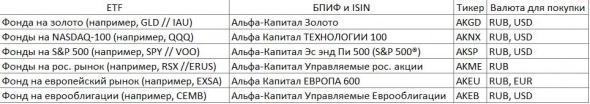

Аналогично с фондом на Россию среди наших БПИФов есть аналоги и на другие популярные ETF. Зачастую комиссии БПИФов выше по сравнению с комиссиями ETF, однако в случае долгосрочного владения БПИФы могут оказаться намного привлекательнее с точки зрения налогов. Так как БПИФ – ценная бумага, обращающаяся на организованных торгах в РФ, то на нее распространяется налоговый вычет НДФЛ в случае владения дольше 3 лет.

Список ETF, для которых есть прямые аналоги среди наших БПИФов:

теги блога Альфа Капитал

- CDS

- cds Russia

- ETF

- RGBI

- акции

- Альфа капитал

- биржевой фонд

- биржевые фонды

- БПИФ

- БПИФ АЛЬФА_КАП ЕВРОПА 600

- газ

- дивиденды

- евро

- еврооблигации

- европа

- европейские акции

- европейский рынок

- евросоюз

- ЕЦБ

- инфляция

- Китай

- китайская экономика

- китайские акции

- китайский рынок акций

- корпоративные облигации

- Нефть

- Облигации

- роснано

- российские акции

- санкции

- ставка

- ставка ФРС

- ставка ЦБ

- фонд

- ФРС

- фьючерс mix

- ЦБ

Новости тг-канал

Новости тг-канал

Бумага не обязана быть российской, чтобы на неё это распространялась, она должна торговаться на организованных торгах в России. На ирландские ETF от Финэкса это тоже работает.

+1

Это другое — Вы не поняли!

Гадкий госдеп специально делает комиссии на свои фонды 0,3%, мать их процента, что бы опорочить заботливых и щедрых к клиентам, российских БПИФ. Россияне - они такие, не могут 1,75/0,3 = ?

Ах да! НДФЛ жеж! Тока ETF платят дивы и удерживают с них 10%. А чего там классики про сложный процент писали?

Ах да! БПИФ же их реинвестирует без налогов! Вот смотришь на РТС — и понимаешь, как повезло в это инвестировать…

Тише Воды Ниже Травы, если позволите, то сравним активный фонд AKME с пассивными индексными:

Репрезентативность срока — зачастую понятие достаточно субъективное, данные сопоставлены от 18.12.2020 (дата создания AKME) по 14.02.2022.

Результат AKME 20,11%, результат ближайшего индексного фонда 12,7% (все комиссии учтены). В данном случае мы не хотим сказать о том, что индексные фонды хуже, как Вы правильно заметили — каждому свое. Но наши результаты оправдывают вознаграждение и мы видим, что элемент активного управления действительно создает ценность.