Избранное трейдера FromDeepSpace666

Лето 2020!Куда инвестировать и на какой срок. Мой личный портфель.

- 01 июня 2020, 16:42

- |

К середине года сложился уже, по-крайней мере, у меня некий тренд на ближайшие полгода-9 месяцев. Оптимизм, вызванный победой над коронавирусом и выходом из карантина в ближайший месяц придаст некий краткосрочный импульс нашему рынку, плюс все рынки так залили деньгами, что их куда-то ведь нужно девать! Но факты — вещь упрямая, хотя перезапуск основных мировых экономик в июне отложит наступление глобального мирового кризиса на несколько месяцев, не более, но эффект «базы 2019» в финансовых отчетах Ко за полугодие и 9 месяцев 2020 года как раз скоро начнет проявляться. По итогам 2020 года вообще возможны череда банкротств и крахов.Но до этого времени можно попробовать краткосрочно неплохо заработать и создать «подушку безопасности» на конец года — зима то не так и далеко).

Итак, разделил акции на 3 группы, в зависимости от времени и вероятности получения дохода. Срок владения у всех до ноября 2020 — время выборов нового президента в США.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Отчет МТС за 1 квартал. Подвожу итоги.

- 01 июня 2020, 15:52

- |

👉МТС — стаб.дивидендная бумажка. Акционеру нужны бабки, выкачивает все подчистую. Плюс выкуп акций.

👉Последние 3 года умудряются выплачивать ДД 9,5-13%.

👉По прошлому году была ДД 13% благодаря продаже дочки на Украине что дало +26,5 млрд руб.

👉Драйверов роста особо нет, только если повышать цены, но этому мешает жесткая конкуренция.

👉ARPU с абонентов в 2019 355 руб. а в 2014 году он был 326 руб. Это ср.годовой рост 1,7%.

👉В 1к 2019 выручка +9% до 120 ярдов. +2 ярда = банк +2,5 Облачный сервис. +5 телеком.

👉Профит 17,7 без изменений, но была бы на 7 ярдов меньше, если бы не курс.разницы.

👉Мобильный бизнес +6,9% = давно такого роста не было, наверное рост цен спасибо Яровой)

👉МТС банк активы уже 200 ярдов! и ЧПД = 3,6 млрд руб.

Как повлиял ковид:

В общем, МТС — хорошая альтернатива облигациям. Если ставки будут дальше в пол, должны расти эти акции выше.

НО! Если ставки начнут расти, МТС, как и облигации, надо сливать сразу. Так как у них еще и долга чистого 285 млрд руб.

Отчет Мечела за 1 квартал. Summary

- 01 июня 2020, 15:24

- |

Мечел Долг/EBITDA=9, правда в 14 году доходил до 14. 2 года долг/ебитда растет.

Судя по ценам на уголь, 2 квартал будет слабее 1-го. Цены на сталь упали на треть примерно, но не сказать что слишком сильно.

Убыток, но FCF положительный, 1,2 млрд руб.

Весь убыток 1 квартала 37 млрд во многом обусловлен валютной переоценкой долга.

Скачок валютных курсов увеличил долг на 35 млрд рублей, хотя только 39% долга Мечела в валюте.

Очевидно, что по 2 кварталу на месте убытка будет прибыль, так как рубль укрепляется (пока).

Долга 427 млрд. Снижается он крайне медленно, по 10 ярдов в год.

Продажи крупнейшего актива — Эльги должна снизить нагрузку на 145 млрд руб.

Причем Мечел сам потратил на развитие актива $2 млрд

Маржа (EBITDA) в стальном сегменте: 10%, Маржа в продажах угля: 24%.

Жара у Мечела начнется когда цены на уголь или сталь пойдут вверх. Я лично этого не предвижу.

Обычка Мечела никому уже 10 лет не нужна, так как компания работает на банки-кредиторы. 30 млрд руб. процентных платежей в год!

Дивы последний раз в 2011 году были.

А вот на преф мечел платит большие дивиденды, т.к. устав 20% прибыли отдает.

Дивы за 19 год 3,48. ДД=4,6%.

Будут ли дивы за 2020? Возможно, но вряд ли больше чем за 2019.

Снижение % ставки ЦБ — однозначно ключевой позитив для Мечела, если конечно кто-то перезаймет им под более низкий процент (тут вопрос).

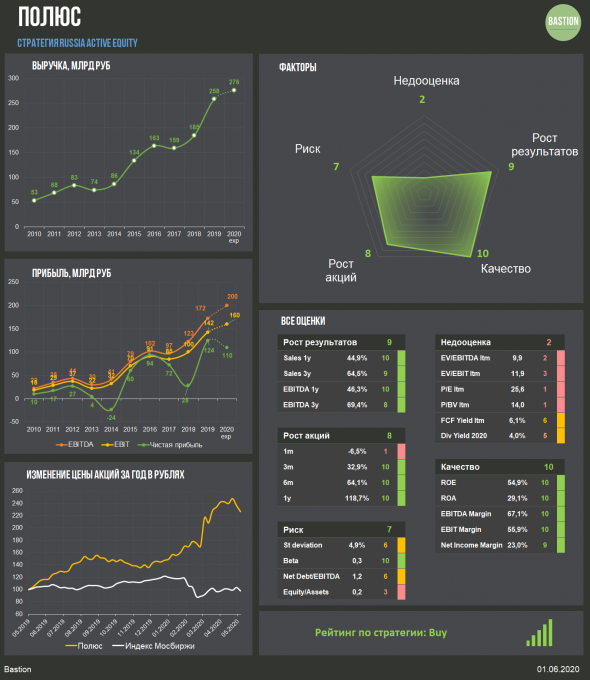

Полюс: откуда убыток?

- 01 июня 2020, 12:29

- |

▪️Убыток при рекордных ценах на золото

Крупнейшая золотодобывающая компания РФ преподнесла неприятные новости. Несмотря на рост выручки и EBITDA по итогам I квартала более чем на 20% г/г, убыток Полюса составил ₽28 млрд против прибыли в ₽35 млрд годом ранее. Причиной ухудшения результата стали убытки по курсовым разницам (₽24 млрд) и от переоценки производных финансовых инструментов (₽37 млрд).

▪️Курсовые разницы и производные инструменты

При снижении курса рубля долларовый долг Полюса растет в рублевом выражении. Это приводит к его переоценке и «бумажному» убытку от курсовых разниц. С производными немного сложнее. С помощью валютных свопов компания страхуется от укрепления курса рубля. При росте российской валюты Полюс теряет экспортную выручку и доходом от деривативов снижает потери. При падении рубля, наоборот, компании нужно заплатить по деривативу, что означает недополучение прибыли.

( Читать дальше )

Аэрофлот сегодня рос на +5% на фоне снятия ограничений на заполняемость самолетов

- 01 июня 2020, 12:26

- |

Итак, акции Аэрофлота выстрелили. Причина следующая:

Сейчас что имеем?

- был запрет занимать не более 50% мест в салоне

- его отменили пишет коммерсант

- окупаемость полета наступает только при заполненности 70%

- положение авиакомпаний всё еще тяжелое

- это станет понятно когда завтра выйдет отчет за 1 квартал

- хотя очевидно, что основной удар пришелся на 2 квартал

- как быстро восстановится авиасоообщение — неизвестно

Но:

- акции аэрофлота недорогие

- люди думают, что худшее позади, значит акции дешевле уже не будут

- по рынку бегает толпа физиков с кучей кэша, ищут что дешево

- думаю, что аэрофлот берут в основном физики, чисто спекулятивно

Почему я лично наблюдаю за Арой, потому что эта компания является одной из самых сильно финансово пострадавших от того, что случилось в марте-мае.

Только по рынку. Поток рушащихся активов, затем цунами инфляции.

- 01 июня 2020, 10:05

- |

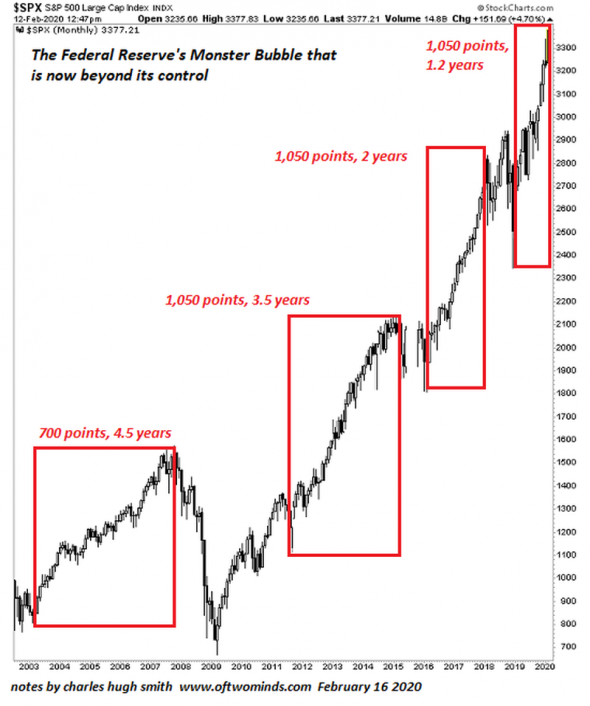

Как только количество дураков на рынке иссякнет акции рухнут независимо от того, что будет делать ФРС.

ФРС создающая триллионы долларов из воздуха, вызовет инфляцию. Не так быстро. Создание триллионов долларов из воздуха в конечном итоге обесценивает покупательную способность каждого доллара, но сначала лопнут все беспрецедентные пузыри активов.

На графике выше изображены недавние пузыри фондового рынка, внимание на крайнюю высоту текущего пузыря.

Домохозяйства, корпорации и правительство заняли астрономические суммы денег, чтобы удержать экономику пузыря. Все, что имело ценность недвижимость, искусство, акции, было куплено на заемные деньги как хранилище ценности или как источник дохода.

Проценты и основная сумма долга должны быть выплачены. Вот в чем загвоздка с покупкой активов на заемные деньги.

( Читать дальше )

Проект "Иволга"

- 01 июня 2020, 07:34

- |

Попробую в нескольких тезисах сформулировать подход к инвестициям, который у нас сложился, особенно с оглядкой на пандемический кризис.

Попробую в нескольких тезисах сформулировать подход к инвестициям, который у нас сложился, особенно с оглядкой на пандемический кризис.Мы изначально не ставили целью специализироваться именно на организации облигационных выпусков или выпусков акций. Компания, безусловно, размещает и будет размещать ценные бумаги. Но идея в другом и на вид она проста – обеспечивать инвесторам стабильный доход в 2-3 депозитные ставки, сейчас это 10-15% годовых.

Простой она, правда, останется до первого дефолта или преддефолтного падения. Дефолт, даже череда дефолтов вряд ли значимо обесценят портфель, но они обнулят доходность.

Российский долговой рынок серьезно не страдал с 2008-9 годов. Одиннадцати-двенадцати лет достаточно для накопления существенных и не вполне предсказуемых рисков. С учетом нынешнего кризиса ряд дефолтов в этом году нам едва ли не гарантирован.

( Читать дальше )

Прогнозы на неделю. Стагнация акций, неоднородность и риски облигаций и укрепление рубля

- 01 июня 2020, 07:28

- |

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.

Прошедшая неделя затормозила или откорректировала рост российских акций и облигаций. Наибольшее снижение наблюдалось в пятницу и было поддержано снижением на мировых площадках.Возможно, дальнейший откат котировок мы получим и сегодня. Вообще, рост последний 2,5 месяцев почти во всех фондовых активах почти не имел остановок или коррекций. И время для этого неплохое. Биржевой рынок парадоксален, и начинающееся восстановление деловой активности может послужить тем фактом, на котором и надо продавать.

Но потенциал возможного снижения акций или облигаций считаю ограниченным. Глубокие погружения рынков происходят в случаях, когда панически настроения возникают с большой задержкой. Сейчас и пары дней падения хватит на то, чтобы участники рынка запаниковали.

( Читать дальше )

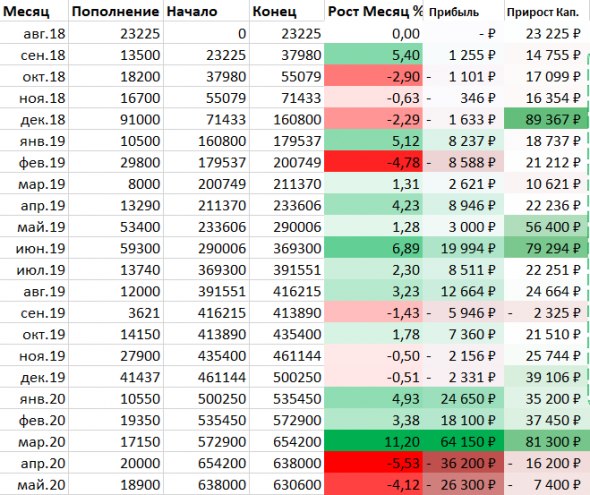

На пенсию в 25. Итоги мая и не только :)

- 31 мая 2020, 16:26

- |

Всем привет! Смотрю многие решили поделиться своими результатами, ну а что я буду отставать?

Закончился 21 месяц моего инвестирования. Не могу назвать его успешным, несмотря на то, что рынок за май вырос, мой портфель просел на 4,12% в рублях. Связано это с тем, что еще в феврале у меня была достаточно большая часть в долларовом кэше, а сейчас так вообще портфель 86% долларовый кэш, 2% золото и 12% рублевый кэш — короткие рублевые облигации. Но майская и апрельская просадка все равно не утянули меня ниже индекса мос.биржи (FXRL), а до (FXUS), так вообще еще падать прилично, но кто знает, что там впереди.

Вот такой путь моего портфеля.

Пополнения и рост/падение

Сравнение с индексами. При этом доходность портфеля за все время составила 28,38%, а за последние 12 месяцев 21,63%

( Читать дальше )

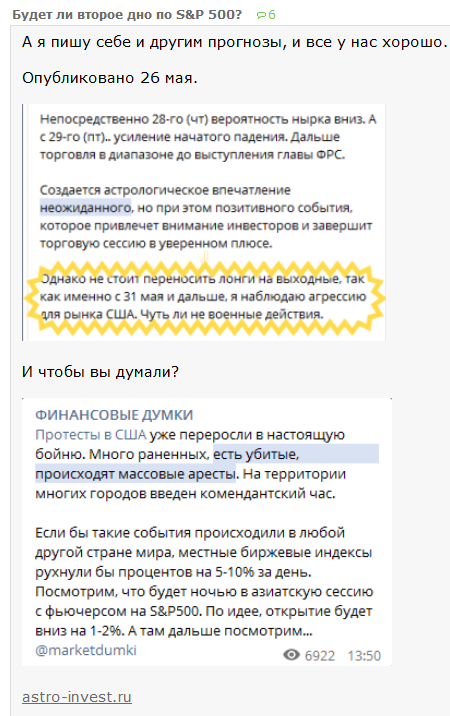

Будет-ли третье дно по SP500? Астро финансовые прогнозы на июнь.

- 31 мая 2020, 16:15

- |

Однако, тема второго ДНА по Америке волнует многих. Но пока до него доплывем, надо пробить по сипе важный психологический уровень 3000 пунтов, и уйти ниже 200 дневной скользящей.

Как в этом случае может помогать астрология?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал