Блог им. VladimirKiselev

Полюс: откуда убыток?

- 01 июня 2020, 12:29

- |

▪️Убыток при рекордных ценах на золото

Крупнейшая золотодобывающая компания РФ преподнесла неприятные новости. Несмотря на рост выручки и EBITDA по итогам I квартала более чем на 20% г/г, убыток Полюса составил ₽28 млрд против прибыли в ₽35 млрд годом ранее. Причиной ухудшения результата стали убытки по курсовым разницам (₽24 млрд) и от переоценки производных финансовых инструментов (₽37 млрд).

▪️Курсовые разницы и производные инструменты

При снижении курса рубля долларовый долг Полюса растет в рублевом выражении. Это приводит к его переоценке и «бумажному» убытку от курсовых разниц. С производными немного сложнее. С помощью валютных свопов компания страхуется от укрепления курса рубля. При росте российской валюты Полюс теряет экспортную выручку и доходом от деривативов снижает потери. При падении рубля, наоборот, компании нужно заплатить по деривативу, что означает недополучение прибыли.

▪️Во II квартале чистая прибыль будет большой

Из-за такого хеджирования Полюса рост экспортной выручки и EBITDA нейтрализован убытком по деривативам. Позитивная новость — c укреплением рубля во II квартале компания, наоборот, зафиксирует прибыль по производным инструментам. Бизнес результаты Полюса из-за этих операций больше зависят от цен на золото и меньше от динамики курса рубля. По итогам всего 2020 года компания все равно зафиксирует прибыль >₽100 млрд, но она будет меньше, чем если бы Полюс не хеджировал риск укрепления рубля.

▪️Долги

Долговая нагрузка Полюса остается на среднем для российского рынка уровне. Коэффициент «Чистый долг/EBITDA» составляет 1,2x. Кэш на балансе компании достиг ₽146 млрд. Компания может в дальнейшем направить его на дивиденды или погашение задолженности.

▪️Дивиденды (#DivRus — Hold)

Полюс направляет на дивиденды 30% от EBITDA. В базовом сценарии EBITDA Полюса в 2020 году составит ₽200 млрд, ожидаемые дивиденды по итогам года — ₽447 на акцию, текущая доходность 4%. Это ниже среднего уровня для российского рынка. Компания не проходит в портфель по дивидендной стратегии.

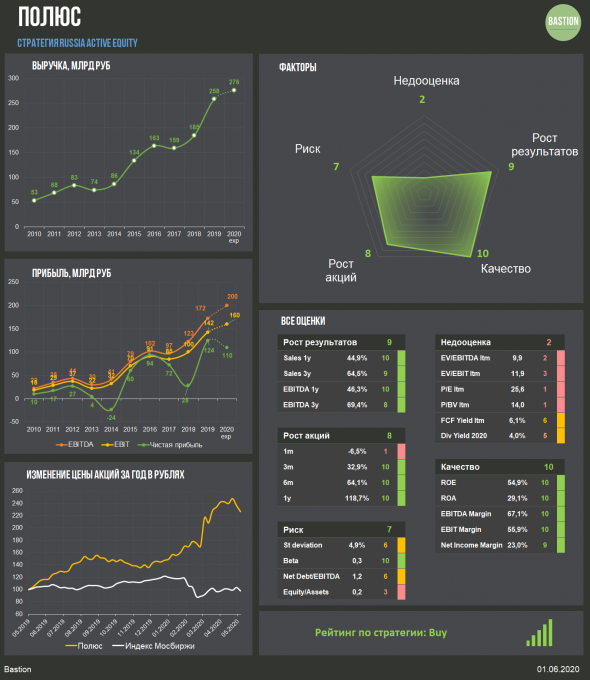

▪️Оценки (#RussiaActive — Buy)

Полюс — одна из самых дорогих компаний рынка РФ: P/E =26, EV/EBITDA=10. Оценка объясняется высокой эффективностью, ориентацией на экспорт и перспективами роста цен на золото. Эти факторы оправдывают нахождение Полюса в портфеле по активной стратегии. Тем не менее рекомендуемая доля — небольшая. Бизнес компании сильно зависит от колебаний мировых цен на золото.

Telegram Bastion

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс

з.ы. понятно, что коммент касался вопроса про убытки.