Избранное трейдера WiseInvest

Ренессанс Страхование: бенефициар высоких ставок или аналог Berkshire Hathaway?

- 17 апреля 2024, 11:03

- |

Акции страховых компаний нередко удваиваются в цене после повышения ставок и удваиваются ещё раз, когда за счёт более высоких ставок увеличиваются доходы. © Питер Линч

На российской бирже публичных страхований раз-два и обчелся, кроме Ренессанс Страхования и выделить некого (Росгосстрах не в счет).

Попытался разобраться в бизнесе страховых компаний и ответить для себя на вопрос — интересно ли покупать акции RENI по текущим

Бизнес-модель любой страховой компании достаточно прост — собираем деньги от клиентов дабы защитить их от непредвиденных ситуаций (страховка авто, недвижимости, жизни и тд) -> часть денег выплачиваем пострадавшим.

Как это выглядит в масштабах России (данные ЦБ) видно на этом слайде — страховщики собирают 2,3 трлн руб, а выплачивают за страховые случаи только 1 трлн руб

( Читать дальше )

- комментировать

- 7.4К | ★8

- Комментарии ( 25 )

Кто знает какая судьба у Аналитика из Сбера, который Газпром обидел?

- 17 апреля 2024, 09:47

- |

может книгу написал?

в сша уже бы майкл льюис написал бы про него книгу — свобода слова и демократия

эх, я бы почитал о его работе — может работа в сбере ни разу не покер лжецов и не ту биг ту фейл..

строгая зеленая корп культура и гимн сбера ровно 8-55 каждый день)

Почему я не люблю акции застройщиков и жилую недвижимость в принципе?

- 03 января 2024, 12:47

- |

👨💻 В постах в канале я периодически рассказываю про то, что не стоит покупать акции застройщиков, и что к теме недвижимости РФ я в принципе отношусь с большим скепсисом.

Это скорее субъективное мнение, потому что многие инвестбанки рекомендуют покупать Самолет, Эталон и акции прочих компаний, да и отчитываются они неплохо, несмотря на высокую ставку.

Тем не менее, выскажу свою точку зрения ниже:

1️⃣ Перенасыщение рынка

• Несмотря на то, что статистические и консалтинговые агентства (Б1, ДОМ РФ и тд) свидетельствуют о балансе спроса и предложения на рынке новостроек, если покопаться в статистике самому, то получается как будто не все так гладко.

🧮 Вот вам сразу несколько интересных цифр:

По итогам 2023 года было введено в эксплуатацию более 100 миллионов квадратных метров жилья по РФ!!! Это рекорд за все время.

При этом по состоянию на декабрь 2023 года объем нераспроданного жилья составил 70млн квадратных метров: это больше, чем было введено за целый год в 2022!

( Читать дальше )

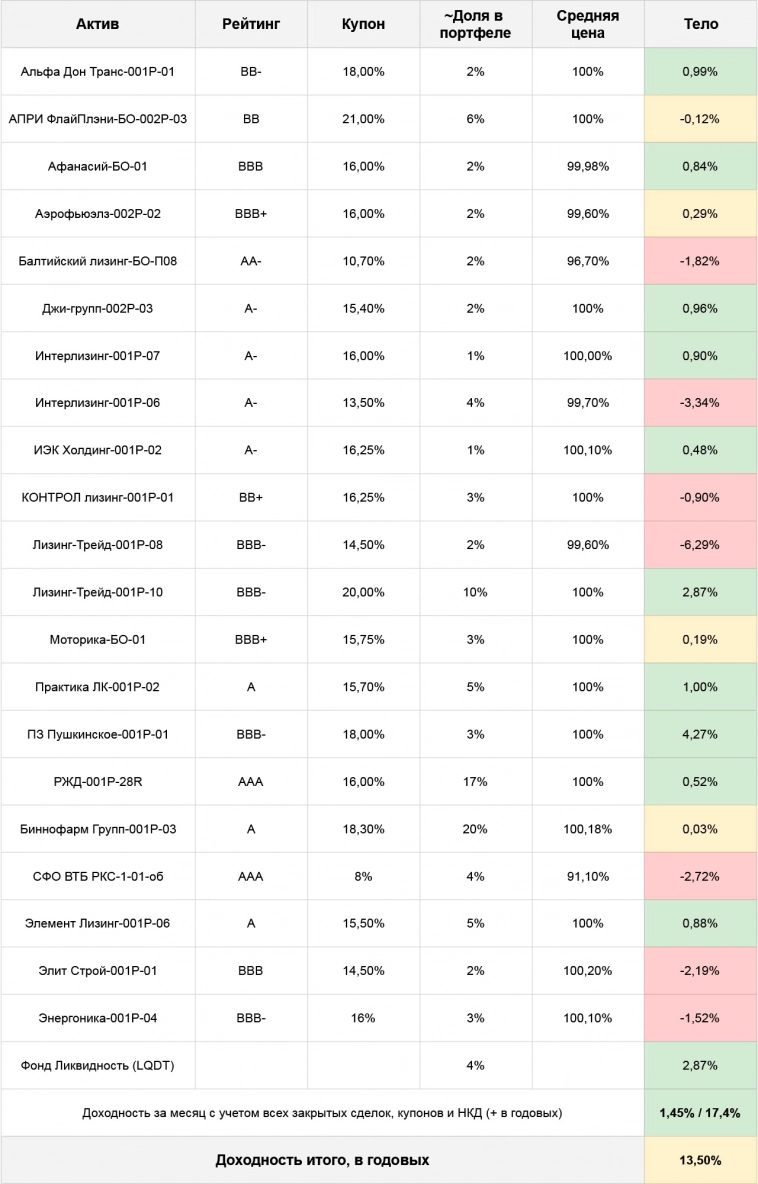

Длинный портфель облигаций: итоги четвертого месяца, планы и сделки

- 30 декабря 2023, 14:39

- |

- Доля бумаг с фикс купоном – 60%, флоатеров и денег – 40% (почти без изменений, небольшая разница только за счет приходящих купонов)

- Доходность за месяц – 1,49% (~17,4% годовых)

- Текущая купонная доходность портфеля – 16,8%

⚠️Сидя целиком во флоатерах в моменте можно было бы иметь чуть больше с купонов и чуть меньше кредитного риска, но:

- разница не настолько существенная. Доля A-грейда в портфеле и так выше – 59%, а BB – менее 11%

- потенциал роста по телу у флоатеров небольшой, а вот потерять лишнее, когда все одновременно пойдут на выход, чтобы переложиться в фикс, – очень даже можно

Бенчмарки:

- Банковские депозиты ~14,5%. Чем дальше, тем сложнее становится их оценивать. Для простоты буду брать среднюю ставку ЦБ -50 б.п. (дисконт отражает некоторый лаг с выходом новых предложений и неудобство от периодического перекладывания между наиболее выгодными из них) Доходность, конечно, меньше, но вполне соразмерна меньшим рискам – инструмент вполне адекватный и сбалансированный

( Читать дальше )

Почему не стоит пропускать оферты в облигациях?- вас могут кинуть на деньги. Разбираем на примере.

- 28 декабря 2023, 08:13

- |

Когда акулы рынка проигрывают, они меняют правила

- 22 декабря 2023, 13:59

- |

В январе 2021 года на фондовом рынке США произошло интересное событие — американский брокер Robinhood запретил пользователям открывать длинные позиции по акциям GameStop, AMC, Nokia и Bed Bath & Beyond.

Эти акции выросли на сотни процентов благодаря флешмобу на форуме Reddit — его участники решили разогреть их и заработать тем самым на крупных хедж-фондах, которые ставили на падение этих бумаг.

Управляющим пришлось закрывать свои короткие позиции, что привело к еще большему росту стоимости этих акций – такой разгон со стороны розничных инвесторов стоил хедж-фондам десятков миллиардов долларов.

Но их убытки были бы еще больше, если бы Robinhood и другие брокерские фирмы вдруг не запретили покупать эти акции — тем самым они спасли капиталы китов Уолл-стрит и наплевали на розничных инвесторов.

Когда крупные игроки начали проигрывать, они просто поменяли правила игры — в этом нет ничего нового, потому что похожая история произошла ровно столетие назад.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #64 (20.12.2023)

- 20 декабря 2023, 15:12

- |

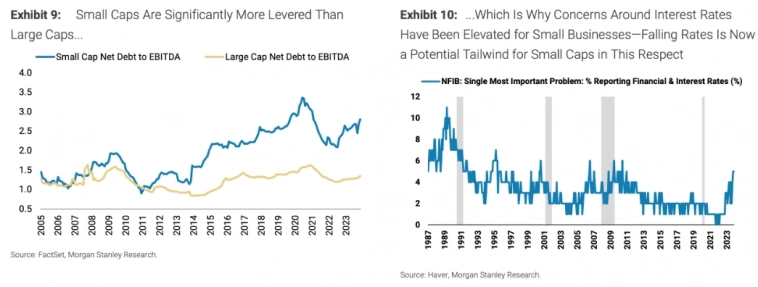

У малого бизнеса значительно больше кредитов, чем у крупного. Почему опасения по поводу процентных ставок отразились именно в оценках акций малых компаний — падение ставок в настоящее время является потенциальным попутным ветром для малого бизнеса в этом отношении:

Размер задолженности крупных и малых компаний по отношению к EBITDA и опасения малого бизнеса по поводу роста процентных ставок

Размер задолженности крупных и малых компаний по отношению к EBITDA и опасения малого бизнеса по поводу роста процентных ставок

Макро

Индекс настроений домостроителей улучшился впервые за 5 месяцев: индекс NAHB вырос с 34 до 37 (консенсус 36):

( Читать дальше )

Самые отбитые облигации: подборка дефолтов со доходностью >100%

- 20 декабря 2023, 07:42

- |

Подборка облигаций с доходностью >100%, которые точно не расплатятся. Разбираем дефолты. Грустный выпуск

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о мусорных облигациях. Такие бумаги высокодоходны лишь в теории, при условии, что они расплатятся по своим облигация. В нашей подборке 4 дефолта. 3 из них вряд ли имеют даже небольшой шанс выжить.

Не повторять! Это действительно высокорискованные бумаги!

«ОбъединениеАгроЭлита»

Доходность >100%. Дефолт. Торгуется по 44% от номинала

( Читать дальше )

Что общего между покером и трейдингом?

- 06 декабря 2023, 15:00

- |

Во второй части Market Wizards есть довольно много интервью с бывшими выходцами из покера и блэкджека. Некоторые из них в итоге создали громадные компании по торговле опционами. Я не большой мастер в покер, но люблю поиграть, хотя, по мне, слишком серьёзное увлечение такими играми губительно.

Так что же общего между покером и трейдингом?

1. Раздачи = это рыночные ситуации (по-другому, паттерны). Некоторые раздачи слабые (2+7), некоторые сильные (A+K). Пожалуй, это самая прямая параллель с трейдингом. Хороший трейдер, как хороший игрок в покер, ждёт хорошей раздачи. Пожалуй, это один из краеугольных камней как в покере, так и в трейдинге.

2. Допустим, вы хотите купить акции, но они падают. Или хотите купить опцион, и другая сторона продаёт его за гроши. Ничего не настораживает? Видимо, «другая сторона» что-то знает. Как в покере, так и в трейдинге, у вас есть оппонент — это рынок, или другой трейдер. Порой некоторые умозаключения можно делать по его поведению. Если акция, которую вы находите привлекательной, так хороша, почему она уже не растёт/не выросла?

( Читать дальше )

Планы на бычий рынок.

- 01 декабря 2023, 16:31

- |

🔖 Предлагаю вашему вниманию перевод аналитической заметки от команды 3Fourteen Research (минимальная подписка от 5000$ в год).

“Однородность порождает слабость: теоретические слепые зоны, устаревшие парадигмы, менталитет эхо-камеры и культы личности”. – В.С. Рамачандран

“Данные обладают раздражающей способностью подстраиваться под выгодную нам точку зрения”. – Клейтон Кристенсен

“Мы не получаем мудрость просто так. Мы должны открыть ее для себя сами после путешествия, которое никто не может у нас отнять или отделить от нас”. – Марсель Пруст

“Быть полностью честным с самим собой — хорошее упражнение”. – Зигмунд Фрейд

“На горизонте нет ничего обнадеживающего”. – Обзор перспектив производства ФРБ Далласа и Техаса за ноябрь 2023 года

“Перспективы тревожные. Стратегия — осторожность. Федеральная резервная система слишком агрессивна”. – Обзор перспектив производства ФРС Далласа и Техаса за ноябрь 2022 года

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал