Блог им. MKrrr

Почему не стоит пропускать оферты в облигациях?- вас могут кинуть на деньги. Разбираем на примере.

- 28 декабря 2023, 08:13

- |

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о неэтичных инвестициях.

Представим собирательный образ частного инвестора — Иннокентия, у которого нет CFA (очень крутой сертификат по финансам). Иннокентий 15 лет продает обувь и делает это хорошо, поэтому он скопил некоторую сумму, которую он раньше держал на счете в банке.

В 2021 году появилось много рекламы, призывающая обратить внимание на инвестиции. Причем это делают не МММ и Forex-брокеры, а уважаемые и надежные компании и банки.

Иннокентий прошел «Школу начинающего инвестора» от Тинькофф, просмотрел обучающий курс от ВТБ.Инвестиций, прочитал все сториз в Альфе.

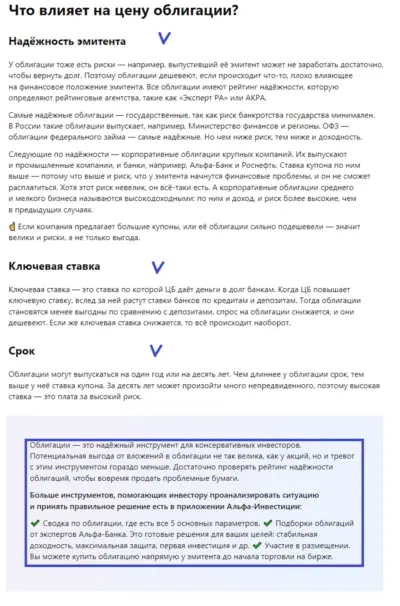

Иннокентий реалист и понимает, что акции это рискованно, поэтому решил свои первые шаги сделать в облигациях. Из обучающих материалов он помнит, что классические риски облигаций: кредитный риск, процентный риск, риск ликвидности, и т.д. ниже скрин одного из курсов (без имен, и никого не ругаю, курсы классные)

пример курса

-------------------------------------------

Спонсор статьи — ⭐ Криптообменник 369change

--------------------------------------------

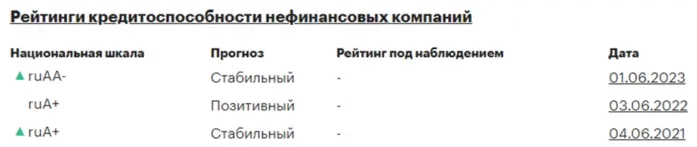

Облигации – это надежно, если выбрать надежную компанию и держать до погашения – так решил наш герой. Поэтому он выбрал компанию с рейтингом с рейтингом ruAA-. Это четвертое место из 21, максимально близко к высшему рейтингу надежности.

И потерял деньги!!!

Что случилось?

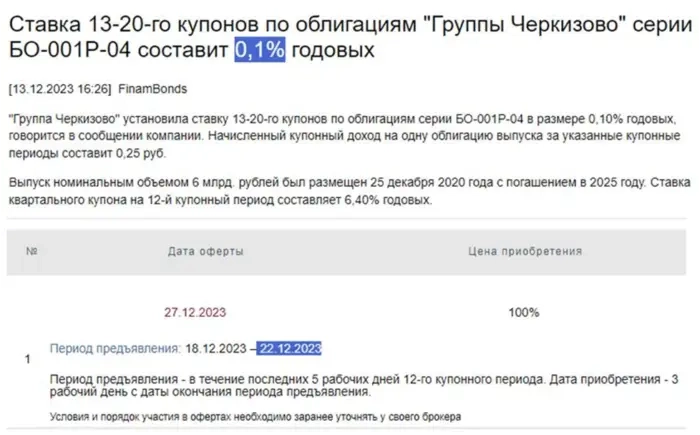

22 февраля завершился прием облигаций Черкизово выпуск 4 по оферте. Неделей ранее ставка по следующим купонам была установлена в размере 0,1% годовых. Т.е. очевидно, что Черкизово собиралась выкупить весь выпуск и стимулировала своих бонд-холдеров участвовать в оферте.

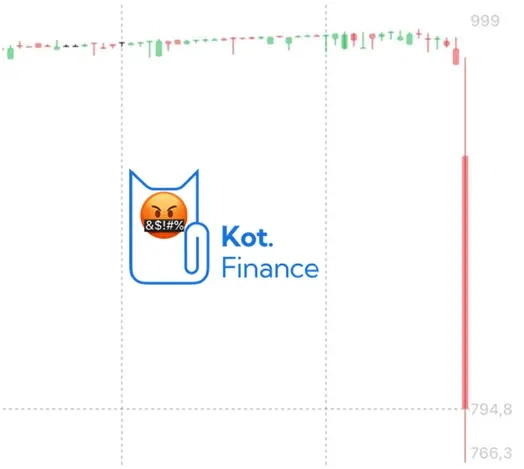

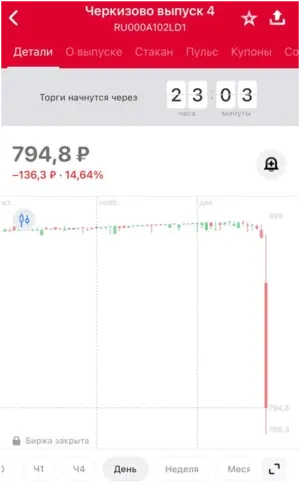

Как оказалось на практике, не все успели (или даже знали) о ней. На Смартлабе, в Пульсе встретил много инвесторов, которые несколько удивились такому движению котировок

В облигациях все ждали ровного роста и купонов. А получили -20% одним днем. Причем, компания не дефолтная.

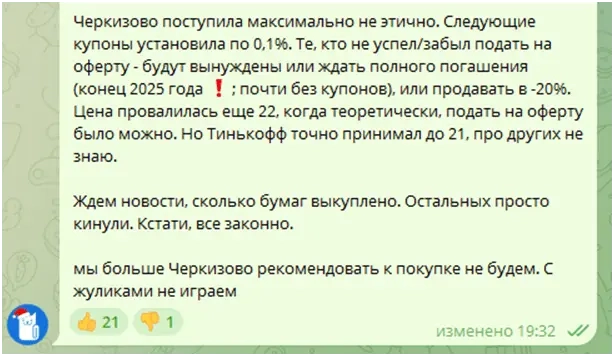

Когда обсуждали эту тему в канале, помимо своего мнения, что такой подход убивает рынок и веру частного инвестора в него

Встретили и альтернативную точку зрения

Значит, есть категория людей, которые считают, что такой подход имеет место быть на рынке. Обращу внимание, это рынок облигаций. Мы видим, как частный инвестор выбирает облигации:

— смотрит рейтинг

— смотрит срок

— смотрит ставку

И это еще не плохо. Иногда ведь никуда не смотрит, кроме доходности.

В примере с Черкизово: если инвестор купил бумагу год назад, то если он проспал оферту – получит минус 6% годовых. И это в надежных бумагах с рейтингом АА-

Мы подумали, что так криво с такой нормальной компанией быть не должно и написали короткое письмо в IR, где спросили, будет ли возможность выкупа у частных инвесторов, кто не предъявил бумаги по оферте.

На которое получили шаблонный ответ: мы действуем в интересах своих инвесторов и в соответствии с законом.

Правда, владелец облигации — инвестор. И если с законностью не поспоришь, то про интересы стоило промолчать.

Ничего не напоминает?

Леди и джентельмены, меня зовут Джон Уорсон, и я подготовил для вас заявление от имени телекомпании:

«Идите все на ***. Благодарю вас леди и джентельмены. Если у вас есть вопросы – задавайте их вон той кирпичной стене

м/ф Южный парк

(все сравнения – вымышлены)

В цифрах

Выпуск 001-Р-04 на 6 млн бумаг номиналом по 1 тысячи. Выкуплено 5 866 490 облигаций. Значит остальные держатели 133 510 облигаций в моменте получили -20%. Цена репутации Черкизово, предположительно 27 млн. руб. (0,2х133к)

Факты

(1) Это законно. Компания имела право дать понять рынку, что хочет выкупить вест выпуск

(2) Предупреждали заранее: сообщение опубликовано 13 декабря, было чуть больше недели, чтобы увидеть сообщение и предпринять действия

Но я убежден, что это не правильно ни с точки зрения этики, ни с точки зрения корпоративного управления, ни с точки зрения взаимоотношений с инвесторами. Такой подход уничтожает глобальную работу по популяризации инвестиций, по формированию представления о надежности рынка (мы говорим про бумаги А-класса и об облигациях)

Могла ли компания сделать иначе? – конечно: можно было поставить бид по номиналу в стакан, и все, кто забыл про оферту – мог бы продать в рынок.

И мы до сих пор наивно верим, что Черкизово предложит своим держателям, проспавшим оферту выкупить их по номиналу.

А какое мнение у вас, друзья?

---

До встречи в канале Кот.Финанс.

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор

законно — да?

красиво? — нет

в интересах инвесторов — нет

в интересах акционеров — да

сколько доп.заработали? 27 млн. красавцы

По проспекту эмиссии возможна промежуточная оферта в определенную дату. Об этом известно ДО начала размещения облигаций.

Но зачем их читать, эти проспекты, правда?

А некрасиво поступает эмитент

Мы же на фондовом рынке деньги вкладываем, а не просто лудоманим. Купить абы что, невзирая на скорую оферту, а потом не отслеживать информацию по бумаге — это пренебрежительное отношение инвестора к собственным деньгам. Тут вины эмитента нет.

Другое дело, что иногда объём бумаг у инвестора такой маленький, что на оферту невыгодно подавать — комиссия брокера за участие в корпоративном действии съест всю прибыль по позиции. Для таких случаев есть два варианта: не влезать в бумаги с офертами, или заблаговременно продавать в стакан.

Как акционер Черкизово, я против благотворительности со стороны компании по отношению к держателям облигаций, которые наплевательски относятся к собственным деньгам. Проспал оферту — гуляй до погашения. Just business, nothing personal.

Кот.Финанс, поощрение инфантилизма в финансовых вопросах — зло.

Написать письмо в IR насчёт возможности выкупа у частных инвесторов, кто не предъявил бумаги по оферте, — это нормально. Но шеймить эмитента, если он в такой возможности отказал, неправильно.Облигации — это не банковский вклад.

Это финансовый инструмент со своими правилами.

Если человек не разбирается — зачем покупает?

Эмитент в своем праве. Что хочет, то и выставляет.

Я вот, ипотеку на 30 лет брал, а погасил за четыре.

По этой логике мне должно быть стыдно перед банком, он то думал, что я ему все 30 лет буду платить и он огого получит, а я его «обманул» и платил всего четыре года, и он заработал на мне намного меньше прогноза своего.

Наверняка те, кто купили эти облигации погнались за процентом, не подумав, почему он выше и привлекательнее. В следующий раз будут читать проспект.

Кот.Финанс, объективности ради, стоило бы конечно эту тему разгонять в пространстве. Глубоко уверен, что проблема здесь не в эмитенте и инвесторах, а в информационном обслуживании Брокеров, которое ну прямо скажем — «прихрамывает».

Почему-то только сейчас как только потонул большой кит под названием- Гарант Инвест, все брокеры кинулись публиковать свои корпоративные действия и рассылать по 5 раз на почту:

Тинькоф:

То же самое с Сберинвестициях,

Та же история в Альфа-Инвестициях

за других не знаю, не пользуюсь… но как встрепетнулись то, оказывается можно было, просто никому не надо было, поэтому вина об отсутствии запросов к держателям лежит полнолстью на брокерах и НРД. Все корпоративные действия НРД знает и без проблем может уведомлять брокеров о их проведении для участия воблов, пусть бы даже комиссию брали за такие уведомления, был бы еще дополнительный источник дохода.

Вообще слабо понимаю оправдание таких шагов. У меня 80 эмитентов и никто ещё подобного за годы не делал. Пустяк, мизер, но уже тень отбросила ситуация.

оферты — отработанный рабочий механизм на протяжении десятилетия

и только наплыв физиков «слабо понимает» такой механизм

Нам, розничным инвесторам, с нашими микрокапиалами — не особо получиться вникнуть. Нет ни ресурса, ни понимания бизнеса в пространстве экономики. Если кто-то может и хочет — хорошо. На пенсии, может и я буду читать и смотреть.

А если дальше продолжится такое, то проще будет в 10 выпусков зайти. Типа ОФЗ и Субфед и 2-3 крупных корпората. И вообще плевать на остальных эмитентов. 1-2% не критично. Был же период в США, когда фонда тупо перестала интересовать людей. После больших потрясений, ни доверия, ни желания особо не было.

Наша страна и без того имеет большое недоверие к фондовому. Ну, говоря это, я не по конкретному случаю, а о тенденции и такой практике. Про не лучшее отношение к миноритарию.

и поток сознания, что инвесторов сознательно кидают обнуляя ставку, ну это полный бред

рынок облигаций жил и будет жить по этим правилам

которые отработаны и прекрасно работают

эмитенты уведомляют о корп действиях, инфо раскрывают, брокера заявки на исполнение оферт принимают. нет проблем

но появляется толпа физиков, которая — не знали что надо было подавать/не уследили за датами/не поняли как это делать и тд

а ведь НИЧЕГО сложного нет — прочитай ЧТО ты покупаешь/позвони спроси у своего менеджера в банке/брокере, задай вопрос в инете и тд

Выберу другие инструменты. Как тут верно приметили, проголосуем рублём на безофертные.

Мне это зачем? Звонить уточнять. Для меня это издержки.

Само по себе действие, остаться в этих облигах — какой экономический смысл для инвестора? Он нулевой. Отдать деньги по 0%. Тогда зачем эта возможность технически существует?)

ровно как и два типа оферта

как и амортизации, которые тоже очень удобный механизм, и для эмитента и для инвестора, но в зависимости от рыночных ставок

повторюсь — надо понимать, что ты покупаешь

амортизация — прекрасная вещь. Она не редко сразу заявлена. И не лишает меня дохода — условно лет на 5.

Вот и я про то — что для эмитента. Хорошо же когда возможности обоюдные. Зная что такое возможно, а возможность определяется эмитентом в любую оферту. Я не найду ни одного смысла иметь такие облиги. Особенно более 1 года. Рынок стремиться к удобству и прозрачности. Раньше был Квик, теперь прекрасные приложения.

Ок, я не против того, что кто-то согласен. Но если однажды, брокер или эмитент ткнёт носом в то что мелкими буквами написано, при этом очень досадное сделает с капиталом. Можно ко мне обратиться, я выслушаю и пойму)) Моя позиция, повторюсь — прозрачно и упрощение. Сложностей за пределами всего этого хватает.

Если бы мы про амортизацию говорили, то пример был бы уместен. С амортизацией никаких вопросов.

Проблема в сроках. Если это год — ок. Неделя-две не ок совершенно

Какой смысл в ограничении времени ?

Ну кроме как «кинуть опоздавших»? Хотят выкупать, почему не вечно после момента З?

Почему у первого дороже овощи, а у второго те же самые дешевле?

Такие правила и ты решаешь сам, у кого покупать.

Так же и на рынке облигаций. Ты читаешь условия, и сам решаешь у кого покупать.

В чем разница?

Хотите иметь возможность отозвать выпуск? Да отзывайте ради бога. Но бессрочно. Чтобы те, кто загремел в больничку с аппендицитом, вышел из нее и сдал вам желаемое.

Ещё раз: какой смысл в недельном ограничении, кроме как «обуть лохов»?

Кредитный договор тоже четко описывает правила. Однако ЦБ запретил не сообщать явно эффективную ставку и график платежей. И это нормально. Возможности мошенничества должны быть максимально купированы законодательно.

Почему по твоему нет смысла выводить деньги из компании без дивов, левыми схемами? Это же про деньги. Что угодно можно делать. Когда такое было, чтоб не об неорганизованную толпу не решать свои вопросы)) вот блин, откуда берётся такая наивность?

это инструмент управления срочностью и стоимостью долга для эмитента

эмитент раскрывает ВСЮ инфо о данных вещах

о толпе, можно говорить только о высокодоходном шлаке, где одни физики и обитают

хотя и там есть вменяемые эмитенты, которые ЗАРАНЕЕ и ПУБЛИЧНО призывают инвесторов ЧИТАТЬ и ПОНИМАТЬ условия покупаемых бондов

но физик упорно не хочет этого делать

Сколько и судов и разбирательств было. И буквально слали куда подальше. Ну вот зачем с толпой считаться?) ониж беззубые. Делай чё хочешь, все всё забудут. Придут новые. Не обобщаю. А говорю о имеющейся практике. И слышу что нихера такого нет)

Случай с ОВК, размытие в 110 раз ) Это из недавнего. Много всего было.

Черкизово, небось, на особом положении, так как дешевле фондироваться аграрными субсидиями за счёт налогоплательщиков, чем при помощи облигаций на рынке, да ещё по таким конским ставкам.

Но боюсь, что дело кончится очередным ограничением от ЦБ: навроде того, что есть оферта — размещайте только среди квалифицированных инвесторов. И так уже флоатеры для неквалов ограничили, непонятно зачем гайки позакрутили, эмитента ААА не возьмёшь, зато какой-нибудь шлак под фиксированную ставку — пожалуйста.

облигации — без амортизаций, без оферт, без плавающих купонов — все для розницы, хороший кондовый инструмент, для всех

облигации с перечисленными выше вкраплениями фин инженерии, только после тестирования, чтобы вопросов не было о том, что эмитент поступает некорректно

Любые ограничения на фондовом рынке снижают ликвидность в инструментах. Это точно то, что нужно российскому фондовому рынку??

и дальнейшие претензии а'ля данного топика просто ничтожны

при условии, что эмитент все раскрывает в рамках закона

В нашем случае сантехник занимается самолечением

Считаю, что такая практика должна быть пресечена ЦБ.

даешь тесты при покупке подобных инструментов

RU000A104Z89

RU000A104ZU1

Подумываю докупать наличный доллар, если в январе-феврале курс уйдет к 80. Есть мнение, что в случае санкций на НКЦ курсы ЦБ и наличного доллара сильно разойдутся.

Если курс ЦБ к марту уйдет на 80 (маловероятно) и рыночный курс замещаек Лукойла снизится ниже 90%, то возможно возьму их еще раз немного.

информ ресурсов следить вагон

может просто прочитать что ты покупаешь, перед тем как купить?

и там и там клиент просто ничего не сделал, чтобы удостовериться в природе свеоего актива

Оферта? Ради бога, но почему с ограничением по времени? Хотите выкупать — выкупайте бессрочно…

Люди покупают сложные финансовые инструменты, не разобравшись в них, а потом плачутся, что потеряли деньги.

Кто читает проспекты выпуска облигаций?

Сколько писунов тут публикует списки «выгодных» подборок облигаций, не указывая, есть в них оферты или нет. Кто знает, что в замещайках лукойла есть возможность принудительного выкупа? Это вроде как бы и не оферта с изменением купона, а возможность эмитента. Кто об этом написал тут хоть раз публикуя списки замещаек?

Своей головой надо думать. И не лезть на долговой рынок, если лень читать проспекты. Лучше купить пару тройку облигаций без подвоха, чем кучу, не читая про них.

Я розничный инвестор, физик. У меня есть среди облигаций одна с датой оферты (дату не помню). Но есть таблица excel в которой есть заметка. И мне заранее известна эта дата. Вся ответственность на мне.

Мне также в силу моей профессии (маркетолог) известно, что подавляющий процент физиков не читает, от слова совсем.

Если бы эмитент скрыл информацию об оферте — это был бы обман. Если дата известна заранее, то это не внимательность и безответственность со стороны инвестора.

Всю необходимую информацию беру с русбондс.