Избранное трейдера Bat

Тест стратегии на основе скользящей средней. SMA + размер свечи

- 14 июня 2019, 11:48

- |

SMA + размер свечи

Условия для покупок:

Первый вариант входа:

1) Цена находилась ниже скользящей средней и затем происходит пересечение её снизу вверх.

2) свеча, тело которой белое и с телом больше ___ пунктов дает сигнал на заключение сделки на покупку на открытии следующей свечи

3) Стоп-лосс ордер устанавливается ____ пунктов.

4) После прохождения ____ пунктов в положительной зоне сделка переводится в безубыток.

5) Тейк-профит – ___ пунктов.

Второй вариант входа:

1) Цена находится выше скользящей средней.

2) Очередная свеча закрывается с белым телом и с размером тела больше ___ пунктов.

3) Следующая формируется свеча со сравнительно небольшим телом по отношению к предыдущей свечи. закрытие свечи не должно быть ниже уровня 50 от тела предыдущей свечи.

4) Хвост сверху у этой свечи не должен быть больше тела. максимум предыдущей свечи не переписан.

5) Если все эти условия выполнены, то на открытии следующей свечи заключается сделка на покупку.

( Читать дальше )

О простом. Прописные истины, вероятно

- 13 июня 2019, 21:59

- |

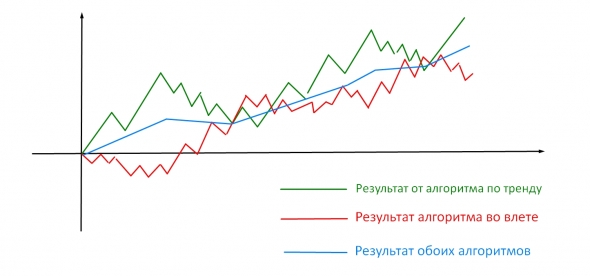

Сделать стабильно профитный алгоритм, основанный, например, только на тренде или флете, на мой взгляд можно, но трудно.

Больше шансов, больше стабильности, если совместить два алгоритма в одном, а может и больше.

Если сделать алгоритм с торговлей по тренду и во влете, причем средний убыток по тренду будет перекрываться профитом по торговле во флете и наоборот, то теоритически средний результат всего алгоритма будет профит.

Т.о. взаимные потери по обоим алгоритмам будут перекрываться бОльшими профитами по этим же алгоритмам.

Просто на словах. Дело за малым — написать алгоритм.

P.S. решил записать мысли и сохранить в посте. Прописная, видимо, истина.

Скользящий стоп по уровням | Полезные мелочи

- 13 июня 2019, 08:04

- |

«Полигон для новичка» отдыхает до сентября, а я продолжаю пополнять «сундучок» полезных мелочей. Для этого я просматриваю старые, прошедшие Полигоны и на их основе делаю видео.

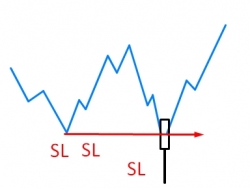

В данном видео я рассказываю, как один из участников «Полигона для новичка №2» в своей торговой систем «ММ» использовал скользящий стоп по уровням. Этот тип скользящего стопа часто путают с простым Трейлинг стопом. Внешне они похожи, но их устройство и содержание отличаются.

Что такое «Полезные мелочи» можно посмотреть здесь https://smart-lab.ru/blog/473161.php

О простом. Робот "выгрузка"

- 12 июня 2019, 13:51

- |

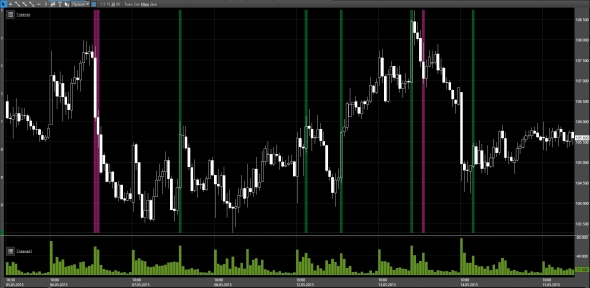

Вот картинка.

Крупные игроки набирают позицию и выходят из нее лимитными ордерами. Это можно сделать, если толкнуть цены на стоп лосы других участников и об них закрыться. Что происходит в этом случае? Цена заходит за предыдущий экстремум, где стоят Стоп лосы участников рынка, там же выставляется лимитный ордер Крупного игрока и если ему надо закрыть продажи (купить), то он должен их свести с стоп лосами, которые в покупках, т.е. стоп лосы покупателей это продажи. Получаем, что закрываясь по стоп лосу, участники продают Крупному игроку в его лимитник. Все счастливы, участники с лосями, Крупный с закрытым профитом об лимитку.

Также, это может быть вытряхивание попутчиков.

В этом случае, свеча выглядит как на рисунке — с длинным хвостом, ибо стоп лосы распределены в определенной зоне за экстремумом, собирая их все — цена и рисует хвост.

Допустим мы сделаем следующее:

( Читать дальше )

О простом. Робот на SMA или как продавать хомякам грааль

- 11 июня 2019, 23:27

- |

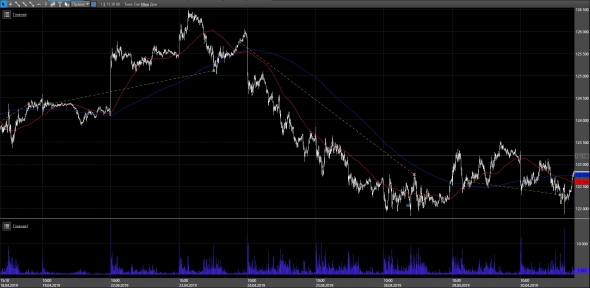

Что может быть проще скользящих средних кинутых на график?

А что если мы возьмем 10 летнюю историю фьючерса и кинем SMA 85 и 330 ?

Да еще и сделки запилим на пересечении быстрой SMA более медленной. Пересекли сверху — шортаем, снизу- лонгуем.

Что может быть проще?

Пакуем в контейнер и продаем! Цена 50 000 рублей, скидка! 10 000 руб.! :)))) Шутка.

( Читать дальше )

Хроники раскоряки. Хеджирование портфеля короткими фьючерсами. Пролог.

- 09 июня 2019, 21:25

- |

Я-долгосрочник и ни разу не трейдер.

На этом вступление закончено.

Опробовав и включив в свой рацион фьючерс на покупку (о майне лав НЛМК!) для фиксации интересной точки входа в актив решил попробовать (к чему сподвигли комментарии уважаемых коллег на смартлабе) продажи фьючерса для фиксинга цены портфеля.

Чего-то эпичного и грандиозного не обещаю, ибо на текущий момент придерживаюсь точки зрения уважаемого и авторитетного долгосрочника Ильшата Юмагулова ( да прибудет с ним успех в инвестициях), что это чистой воды раскоряка, причём за свои же деньги. Однако почему бы не попробовать?

Пока теория выглядит так ( далее 100% копипаст):

Хеджирование фьючерсными контрактами на примерах

Хеджирование фьючерсными контрактами подразумевает одновременное проведение противоположных операций на спотовом и на срочном рынке, целью которых является страхование от изменения стоимости актива в невыгодную для инвестора сторону.

( Читать дальше )

Вопрос опционщикам: Straddle и его модификация

- 30 мая 2019, 20:52

- |

1. Построим в начале обычный Straddle на SRM9 на центральном страйке 22000.

Для простоты берем 1 контракт.

Straddle:

Option.ru

Прямое создание Лонг колл А, Лонг пут А

Описание

Стратегия заключается в покупке опционов пут и колл с одинаковой ценой исполнения и датой истечения контрактов.

На картинке профиль позиции выделен КРАСНЫМ цветом.

Мы имеем обычный Straddle на SRM9 (для примера) на страйке 22000.

Позиции находятся в Портфеле sr01.

Как видно из профиля:

Наши затраты составили 545 + 546 = 1091

И Максимальный риск равен 1091 рублей.

2. Теперь построим (не знаю как это назвать) некоторую модификацию предыдущего портфеля.

Это будет портфель sr02. Профиль — СИНИЙ цвет

Мы залезем в деньги и на put-ах, и на call-ах на 500 пунктов.

То есть купим cаll на страйке 21500, а put купим на страйке 22500.

Позиции приведены в портфеле sr02.

Сумма покупки: 831 + 839 = 1670.

Максимальный риск позиции примерно 700 рублей.

Получается некоторый парадокс.

Во ВТОРОМ случае наши ЗАТРАТЫ больше на целых 1670 — 1091 = 579 рублей,

но максимальный риск позиции получается меньше аж на целых 391 рублей на контракт.

( Читать дальше )

Торговые системы и риск (памятка новичкам и не только)

- 08 мая 2019, 09:58

- |

Страх важнее жадности. – Нассим Талеб против Ральфа Винса. — Сценарий для фильма ужасов. – Нюансы развода с механическими партнерами.

------///------

Близится к концу сериал про торговые системы. В предыдущих сериях: smart-lab.ru/blog/533326.php (как делать торговую систему), smart-lab.ru/blog/535145.php (как оценить торговую систему), smart-lab.ru/blog/531726.php (трейдинг должен быть дедуктивным), smart-lab.ru/blog/532375.php (гипотезы надо не щадить), smart-lab.ru/blog/533056.php (за математикой желательна физика), smart-lab.ru/blog/535612.php (управление капиталом в сделках), smart-lab.ru/blog/536306.php (нюансы автоматизации).

К вопросу рисков вообще и сайзов позиции в частности – играйте от обороны. В конечном счете важна доходность системы. Но именно потому важны максимальный дродаун и период безубыточности.

( Читать дальше )

TurboMartin, обновление

- 07 мая 2019, 21:37

- |

Чуть допилил и выложил на гитхаб.

Самая большая проблема и опасность любого Мартина — это слив депо.

Защитимся от этого параметром MaxDrillDown (суть стоплосс).

Если сумма всех убыточных позиций по деньгам достигает этого значения, то вся набранная поза сбрасывается, все счетчики обнуляются, и поиск начальной точки входа начинается заново.

Теперь скрипт лежит, однако, здеся: https://github.com/tp55/TurboMartin/blob/master/TurboMartin.lua

Пользуйтесь, не обляпайтесь.

Будут ошибки — обязательно пишите, хоть сюда, хоть в личку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал