Избранное трейдера Андрей Новиков

Льгота долгосрочного владения ценными бумагами на ИИС

- 28 августа 2024, 23:22

- |

❗️ С 01.01.2025г применить льготу долгосрочного владения (ЛДВ) для ценных бумаг, побывавших на ИИС, станет невозможно (вследствие изменения редакции пп.6 п.2 ст.219.1).

Как было ранее (до конца 2024 года):

— инвестор с ИИС 2 типа, всё продавал и закрывал ИИС — налог на прибыль не удерживался;

— инвестор ИИС 1 типа, закрывал ИИС, а имеющиеся активы не продавал, а переносил на обычный брокерский счёт, на котором действует ЛДВ, причём его отсчёт начинается не с момента переноса активов с ИИС на брокерский счёт, а с момента покупки их на ИИС. Если прошло 3+ лет, то далее можно продавать их на брокерском счёте с применением ЛДВ.

С 01.01.2025 данная лазейка прикрывается. Если ценные бумаги ранее учитывались на ИИС, то применить к ним ЛДВ будет уже нельзя (даже при продаже на брокерском счёте).

По этому, если планировали воспользоваться ЛДВ при закрытии ИИС-1, времени осталось не так много.

27.08.2024 Станислав Райт — Русский Инвестор

Если вам интересна тема инвестиций и финансовой независимости, то вы можете подписаться на мой канал в Телеграмм. Там намного больше публикаций на данную тему, и можно прочитать практически обо всех семи годах инвестирования. К сожалению, на smart-lab я начал выкладывать информацию только недавно.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 85 )

Как инвесторы обогащаются на долгах разоренной Украины

- 28 августа 2024, 19:57

- |

Как превратить долги воюющей страны, которая уже официально находится в состоянии дефолта, в отличную золотую жилу? Оказывается, способ есть.

В комментариях опять скажут, что я специально разжигаю в своём блоге полито-сpa4💩, но речь в первую очередь про движение капитала и и финансы, а также про цинизм и беспринципность больших денег.

👉Bloomberg на днях опубликовал интереснейшую заметку о том, как западные инвест-фонды извлекают бешеную прибыль из украинских долгов почти без всяких рисков для себя.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📉Чем хуже, тем лучше

🇺🇦Зарубежные инвесторы начали скупать украинские облигации еще весной 2022, когда уровень неопределенности зашкаливал. Но их расчет был на то, что, как только СВО окончится, цены на украинские облиги резко вырастут. СВО до сих пор не закончилось, однако деньги всё это время текут рекой.

💰В частности, фонд Arkaim Advisors выиграл из-за того, что 2 года назад скупил долговые обязательства трех корпораций Украины – госкомпании «Нафтогаз», «Украинских железных дорог» и горнодобывающей компании «Метинвест».

( Читать дальше )

Стоит ли покупать акции Полюс Золото?

- 27 августа 2024, 16:16

- |

Текущая оценка компании по мультипликатору EV/EBITDA — 5,1х (с учетом выкупленных акций).

Исторически рынок оценивал бизнес в 7,5х данного мультипликатора, что предполагает недооценку в 50% от текущих уровней.

Так дешево компания стоила только в период с 2012 по 2014 год.

С 2011 по 2013 год цены на золото выросли с 1 400 до 1 800$.

( Читать дальше )

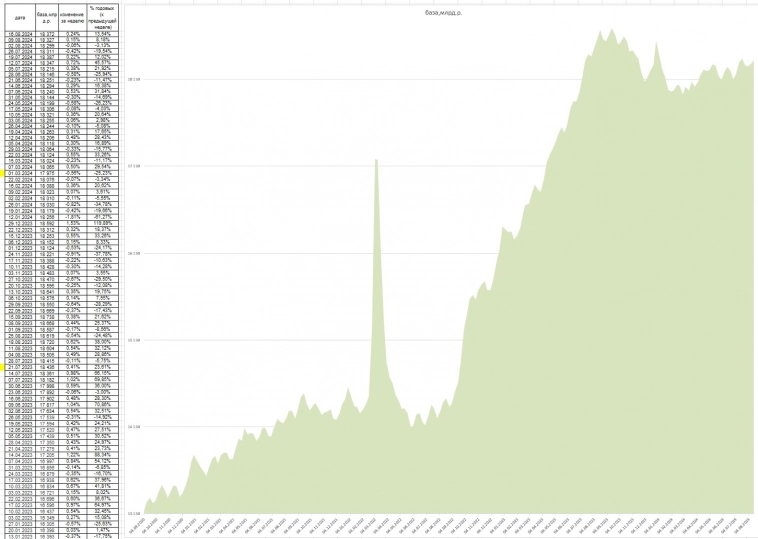

Нала всё больше, не смотря на высокую ставку. Анализ динамики по денежной массе. Вывод

- 27 августа 2024, 13:05

- |

включает выпущенные в обращение Банком России наличные деньги плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% узкой денежной базы — это нал.

В июле 2023г из — за повышения ставки стала падать наличная денежная масса

(люди понесли деньги в банки под высокий %).

С марта 2024г потихоньку нал. стал расти.

За 3 недели августа темп роста 19% годовых.

Еженедельные данные по узкой денежной базе скачал с сайта ЦБ России и построил график

Напоминаю, денежная масса М2 (доступные для платежа собственные средства плюс депозиты).

ВЫВОД.

Нала становится больше.

Рост денежной массы — это среднесрочная поддержка рынку.

С уважением,

Олег

💥 Уровень инфляции – что дышло…

- 26 августа 2024, 14:45

- |

Добрый день, друзья!

После того, как тема инфляции и ключевой ставки стала главной для российского фондового рынка, инвесторы перешли с ежемесячных на еженедельные отчеты Росстата. На рисунке ниже отражена динамика еженедельной инфляции за последние 12 недель.

Из рисунка очевидно, что инфляция в последние недели замедляется (после июльского пика, когда повысились тарифы ЖКХ).

Очевидно всем, кроме нашего любимого Центробанка, который докладывает Путину о том, что инфляция в России не замедляется.

Ранее регулятор оценивал ожидаемую инфляцию через инструмент вмененной инфляции, которая рассчитывается как разность между доходностью классических российских облигаций (ОФЗ-ПД) и доходностью облигаций типа ОФЗ-ИН, номинал которых индексируется на индекс потребительских цен (подробнее см. здесь).

С июня по август годовая вмененная инфляция снизилась с 8,8 до 7,8 %. Снижение небольшое, но оно есть. Как было показано выше недельная инфляция также снижается.

👉 Однако, вместо того, чтобы сделать вывод о замедлении инфляции, ЦБ отказался от математических инструментов и перешёл на измерение инфляции на основе социологических опросов населения (по которым инфляция за последние месяцы возросла до 15% г/г – см. здесь).

( Читать дальше )

🔹 "Совкомбанк: Говорим о прибыли, умалчиваем о проблемах". Все ровно интересно

- 26 августа 2024, 12:57

- |

Новый выпуск подкаста от инвест-команды «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

🎲#13. Под ребрами..

15 августа Совкомбанк объявил о росте на 22%, так называемой "регулярной прибыли", и у меня появился интересный вопрос.

Руководство банка, прикрываясь термином "регулярная прибыль", представляет лишь ту часть финансовых результатов, которая удобна для демонстрации успеха.

❓Вопрос: Единоразовые расходы вычитаются, то почему же не учитываются такие же разовые доходы?

Совкомбанк предпочитает замалчивать это, подавая нам "регулярную прибыль" как свидетельство своего успеха.

Возвращаясь к отчёту за за первое полугодие 2024 года:

- 🔺Чистый комиссионный доход: вырос на 25,6% до 15,7 млрд руб. В основном это следствие повышения тарифов и комиссий.

- 🔺Прибыль от небанковской деятельности увеличилась на 34%, до 12,2 млрд руб. Достаточно хорошая диверсификация, как + вне банковской сферы

( Читать дальше )

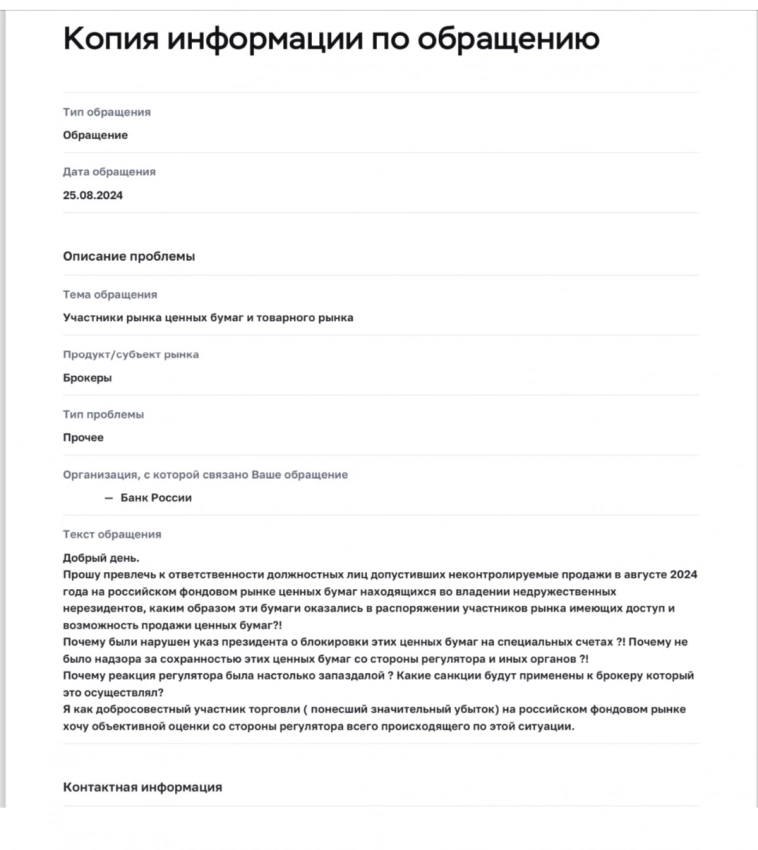

⚡Понеслось, скоро кого-то уволят

- 25 августа 2024, 19:12

- |

Пусть покажут этих виновников.

Какие акции считаю слабыми, какие сильными. Личные критерии

- 25 августа 2024, 15:41

- |

Слабые акции

(не держу слабых в портфелях)

На этой неделе

пробили локальные минимумы

с 01 01 2023

Думаю

(личное мнение),

начинать покупки лучше с сильных акций.

Важны низкий долг,

Высокая в % див. доходность,

сильный фундаментал.

НЕ РЕКОМЕНДАЦИЯ,

ЛИЧНОЕ МНЕНИЕ о том,

какой портфель может стать лучше индекса Мосбиржи.

Если начинать покупки, то, думаю,

лучше начать с Сургут пр, Татнефть, Лукойл, БСП, Сбер, Транснефть пр

Посчитал в %, где находится акция в диапазоне от min до max

с 01 01 2023г

(0% минимум, 100% максимум),

выделил компании выше 60%.

Сургут пр и Транснефть пр около 50%, но учитывая высокие дивиденды и почти отсутствие долга

(у Сур пр. 6 трлн отрицательный долг), думаю, логично иметь в портфелях.

( Читать дальше )

Как меня попытался кинуть ВТБ

- 24 августа 2024, 10:41

- |

примерное время прочтения 45 секунд

Продолжаю увлекательный сериал теперь уже про Открытие-ВТБ

Кто имел счета в Открытии знают что банк старается выдавить поскорее клиентов в ВТБ

Постоянно шлют СМС на тему «Давайте передем в ВТБ»

И тут вдруг у меня закончился вклад в Открытии и они таки соблазнили меня вывать Груозовичкофф и перевезти мой вклад в доблестный ВТБ

Вопреки ожиданиям все прошло гладко, у меня открылся счет и личный кабинет, причем даже без поездки в ВТБ

Мои деньги из Открытия чудесным образом оказались на некоем «мастер-счете» и я успешно открыл накопительный счет и это было хорошо

Но таки Открытие не успокоилось и продолжало спамить меня

И в какой то момент мне надоели и я дал слабину

Зашел таки в ЛК Открытия и прежде чем я увидел что либо содержательное мне показали баннер во весь экран с этим самым выгодным предложением

Дескать «выбери продукт и нажми кнопку»

Из продуктов была доступна только дебетовая карта. С остатком 0 рублей 0 копеек.

( Читать дальше )

Какой то хитрожопый вроде меня сегодня селлил сайз в LQDT...😁

- 23 августа 2024, 19:14

- |

Какой то хитрожопый вроде меня сегодня селлил сайз в LQDT чтобы закупиться акциями))

Селлил дважды...

15:17мск

18:36мск

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал