Избранное трейдера Андрей Иванов

МТС Банк – первые шаги после IPO и чего можно ждать дальше

- 18 июня 2024, 17:13

- |

Главные цифры за 1 кв 2024:

- Процентный доход: 9,7 млрд. (+16,5%)

- Комиссионный доход: 6,7 млрд. (+68,8%)

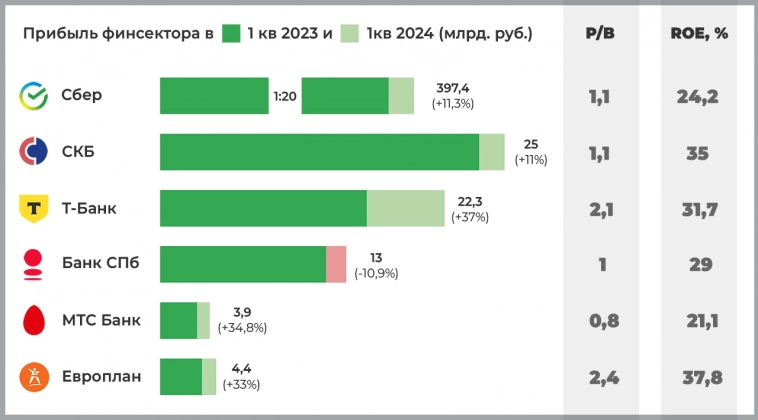

- Прибыль: 3,9 млрд. (+34,8%)

- ROE: 21,1%

- Процентные доходы хоть и выросли г/г, но были съедены резервированием (ЧПД после резервов на 64% ниже, чем в 1кв 2023)

- Основной вклад в прибыль внесли комиссионные доходы, в их структуре больше всего банк заработал на расчетных операциях и продаже страховых продуктов. Это одна из точек роста, заявленных на IPO, и пока что она отрабатывает на отлично

- CIR (отношение операционных расходов к доходам, показатель общей эффективности бизнеса) снизился с 32,3 до 30%, что тоже хорошо

💰Капитал банка с учетом субордов составил 80 млрд. Еще 10 млрд., привлеченных с IPO, и 6 млрд. новых субордов мы увидим уже в полугодовом отчете (итого уже 96 млрд. плюс вероятная будущая прибыль)

( Читать дальше )

- комментировать

- 4.2К | ★1

- Комментарии ( 2 )

Выбрал 6 дивидендных акций, которые буду покупать летом в свой портфель. Они обгонят рынок

- 18 июня 2024, 15:33

- |

Если посмотреть на рынок за последние 6-8 месяцев, особо никуда и не двинулись, кроме, как вправо. Был всплеск эмоций в мае на слухах о снижении ключевой ставки. Под это дело налетели спекулянты в акции в надежде, что при снижении ключа акции рванут вверх и она, конечно же, на этом заработают, но случилось, не срослось. Тем временем, моя тактика и стратегия, которой уже придерживаюсь почти три года, равномерных покупок на равных промежутках времени никуда не делась. Пока все будут отдыхать и чиллить на курортах краснодарского края, а может где-то за границей, я буду регулярно приобретать дивидендные акции.

Всех любителей LQDT, ОФЗ и великолепных депозитов под 18%, которые потом «быстренько» переложатся в акции, я прекрасно понимаю, но у меня другое мнение на счет финансов и необязательно может совпадать с вашим.

Основная часть моего портфеля:

( Читать дальше )

Благодаря гибкой бизнес-модели ТКС Холдинг весьма уверенно чувствует себя в нынешних сложных условиях

- 13 июня 2024, 13:51

- |

Аналитики «Финама» присвоили рейтинг «Покупать» акциям ТКС Холдинга. Целевая цена этих бумаг на горизонте 12 месяцев составляет 3509,7 руб., что предполагает апсайд около 23%.

Благодаря гибкой и эффективной бизнес-модели ТКС Холдинг весьма уверенно чувствует себя в нынешних сложных операционных условиях, связанных с высокими процентными ставками и мерами ЦБ по ужесточению регулирования розничного кредитования. Так, чистая прибыль Группы в I квартале 2024 г. увеличилась на 37% г/г, до 22,3 млрд руб., при высоком значении ROE на уровне 31,7%. При этом руководство ТКС Холдинга также представило весьма оптимистичные прогнозы по отдельным показателям на весь 2024 г.

Недавно акционеры ТКС Холдинга одобрили интеграцию в состав Группы Росбанка, крупного универсального российского банка с присутствием во всех основных сегментах банковского бизнеса. Благодаря сделке ТКС Холдинг приобретет экспертизу в корпоративном банкинге. При этом объединенный банк станет более масштабным и диверсифицированным, возможна реализация эффектов синергии.

( Читать дальше )

Обзор МТС Банка — почему высокая ставка вредит именно ему?

- 07 июня 2024, 14:59

- |

Мой обзор МТС-Банка перед IPO был вот тут: t.me/Vlad_pro_dengi/895

Сейчас МТС-банк выпустил отчет за 1 квартал, и результаты противоречивые.

Финансовые показатели МТС Банка за 1 кв. 2024

✔️❌ Чистые процентные доходы (до резервов) = 9,7 млрд руб.

Резервы под кредитные убытки составляют 8,8 млрд руб. или 91% от чистых процентных доходов.Вот что значит специализация на кредитах для физических лиц при высокой ставке.

Я отмечал этот момент перед IPO:«Высокий уровень резервирования (причем, возрастающий), именно из-за роста резервов чистые процентные доходы после резервов выросли за 5 лет всего лишь на 2,6 млрд руб.»

❌❌ Чистые процентные доходы = 0,9 млрд руб.

То есть по процентам банк отработал в ноль (!).

Похожую картину по росту процентных расходов и резервирования мы видим с вами в ВТБ, Совкомбанке и Тинькофф. А вот Сбер и БСП с их дешевым фондированием чувствуют себя прекрасно.

( Читать дальше )

«Тинькофф» (Т-Банке) рассказали детали интеграции с Росбанком – Ведомости

- 06 июня 2024, 11:01

- |

«По результатам успешности этой интеграции, можно посчитать, мы войдем в топ-5 крупнейших игроков [по капиталу], а в 2026 году у нас есть все шансы стать вторым крупнейшим финансовым институтом страны» — рассказал председатель правления «Тинькофф банка» Станислав Близнюк.

У «Тинькофф» есть огромный задел с точки зрения наращивания бизнеса, но нет достаточного капитала для амбициозного роста, отметил Близнюк: «У нас есть все инструменты для того, чтобы нарастить пассивы, – база растет, люди к нам приходят. Но должен быть баланс, и надо наращивать активы, кредитуя клиентов. А эта составляющая достаточно жестко привязана к размеру капитала и нормативам». «И мы, как собака на сене, сидим на большой клиентской базе, но не можем ее в полной мере реализовать», – посетовал Близнюк.

Сделка слияния и поглощения (M&A) подходит лучше. В поисках иного выхода из ситуации «Тинькофф» обратил внимание на Росбанк – актив «с хорошим, честным и чистым» капиталом, рассказал топ-менеджер.

( Читать дальше )

🏦 Тинькофф: падение акций на сильном отчете

- 05 июня 2024, 17:54

- |

📉ТКС Холдинг был аутсайдером с начала текущего года в своем секторе, его акции упали на 11%. За этот же период Сбер #SBER #SBERP вырос на 16%, Совкомбанк #SVCB на 33%, а банк СПБ #BSPB на 68%. Котировки самого технологичного банка выглядят даже слабее, чем ВТБ #VTBR (-10%).

❓ Есть ли перспективы у данного бизнеса после сделки с Росбанком? Попробуем сегодня разобраться.

Для начала посмотрим отчет ТКС за 1 кв. 2024, который был недавно опубликован.

🏦Чистая прибыль выросла на 37% г/г, до22 млрд руб. (это лучший результат среди банков: у Сбера +11%, у Банка СПБ -11%, у ВТБ -20%).

📈 Основной вклад в результат внес чистый процентный доход, который показал рост на 56% за счет увеличения кредитного портфеля на 60% г/г.

💰Чистая процентная маржа, хоть и снизилась почти на 1 п.п., но осталась на высоком уровне(14,5%). По факту 1кв. 2024 года – это первый отчетный период с ключевой ставкой 16% и мы видим, как она влияет на маржу всех представителей сектора.

☝️ У банков с дешевыми остатками (Сбер и СПБ) процентная маржа даже подросла (до 5,9% и 7,1% соответственно), у банков с более рыночным фондированием – снизилась, у ВТБ, например, на 0,9 п.п, до 2,2%.

( Читать дальше )

Целевая цена РусГидро 0,87 руб. (+ 36% с текущих уровней) - Синара

- 04 июня 2024, 15:08

- |

Мы оцениваем стоимость «РусГидро», комбинируя в соотношении 50/50 результаты оценки по методам DCF и DDM. Наша целевая цена в 0,87 руб./акцию предполагает рост на 36% с текущих уровней и 47%-ную совокупную доходность, с учетом дивидендной доходности в 11% до конца года. Хотя результаты компании за 1К24 не оправдали наших ожиданий, мы ожидаем, что рентабельность «РусГидро» улучшится к концу года благодаря снижению цен на уголь и поступлению платы за мощность от модернизированного блока Владивостокской ТЭЦ-2

Русгидро. Хьюстон у нас проблемы

- 04 июня 2024, 11:16

- |

Вышел отчет Русгидро за 1 квартал 2024 года, если Вы читали мой обзор за 2023 год, то текущие результаты Вас не должны удивлять. Снова коротко выскажу свое отрицательное мнение относительно компании.

📌 Три фундаментальные проблемы Русгидро

— Выручка отстает от расходов. Выручка год к году выросла на 9% до 155 млрд, что ниже реальной инфляцией, поэтому операционные расходы росли быстрее на 16% до 141 млрд из-за роста расходов на топливо и заработную плату. Получается регулираемая индексация тарифов для Русгидро не поспевает за ростом расходов и вряд-ли ситуация изменится, поэтому компании не светит ничего хорошего.

— Долг. Чистый долг компании составляет 325 млрд!!! Это очень много, на обслуживание его в 1 квартале ушло в 3 раза больше: вместо 2.3 млрд на процентные расходы ушло 7.8 млрд, а это 25% операционной прибыли. Чистый долг к EBITDA уже достигает 2.6 ‼️

— Сapex. У компании за 2023 год был огромный Сapex в 192 млрд, в первом квартале было сильное урезание в 2 раза

( Читать дальше )

Облигации Полюс ПБО-04 в долларах. Золотая валютная лихорадка

- 27 мая 2024, 08:50

- |

Вслед за НОВАТЭКом, который первым совершил ловкий маркетинговый ход и уменьшил номинал валютных облигаций в 10 раз, на биржу выходит другой крупный эмитент- Полюс Золото. С тем же интересным предложением: облигации с привязкой к доллару США, но с расчетами в рублях внутри российской инфраструктуры. Давайте посмотрим, есть ли принципиальные отличия от бондов НОВАТЭКа и чем интересен этот выпуск.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Недавно делал обзоры на новые выпуски А101, ДОМ.РФ, Газпром Капитал, Акрон, АФК Система, Ростелеком.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚜️А теперь — помчали смотреть на новый выпуск Полюса!

👑Эмитент: ПАО «Полюс»

⚜️ПАО «Полюс» — российская золотодобывающая компания, одна из крупнейших в мире и крупнейшая в России по объёму добычи золота. По экспертным оценкам, Полюс обладает самыми большими запасами золота в мире, при этом себестоимость его производства — одна из самых низких.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал