Избранное трейдера Андрей Иванов

Большой разбор отчетности АЛРОСА

- 18 августа 2020, 20:09

- |

АЛРОСА отчиталась по МСФО за второй квартал и 6 месяцев 2020 года. Как и ожидалось, результаты максимально слабые. О причинах падения показателей и ключевых метриках, ниже. Ранее готовил этот разбор для ИнвестГазеты.

Изучая финансовые показатели мы всегда закладываем в прошлое. Ожидаемо, второй квартал стал для компании провальным. В случае с АЛРОСА, пандемия сильно ударила по бизнесу компании. Наложилось это еще и на системные проблемы в огранкой отрасли в Индии. Добавляла негатива ситуация с синтетическими алмазами. Вкупе с коронакризисом давление на продажи оказалось максимальным.

Самая оперативная информация в моем Telegram

Выручка за период упала на 83% и составила 10,4 млрд рублей. Себестоимость продаж также снижается, но меньшими темпами. Общие и административные расходы остались на уровне прошлого года. Дополнительные расходы ушли на курсовые разницы в размере 2,6 млрд рублей за счет переоценки заемных средств в иностранной валюте.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Большая подборка полезных ресурсов для инвестиций на американском рынке

- 18 августа 2020, 19:45

- |

Отобрал самые лучшие и удобные сервисы для поиска акций. Среди множества торговых инструментов на американских рынках (и не только) эти ресурсы помогут вам отобрать лучшие акции для торговли и инвестиций. И некоторые другие ресурсы.

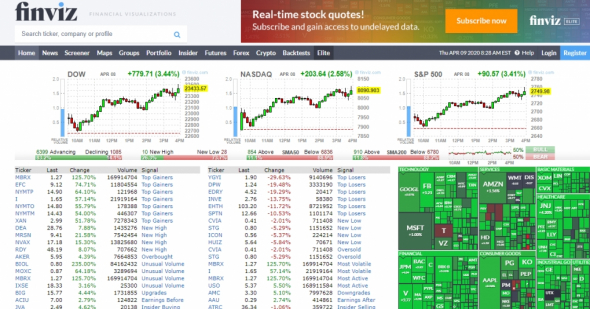

1.FINVIZ

Финвиз один из самых удобных инструментов для поиска акций. Он позволяет отбирать акции по заданным условиям из тысяч акций на фондовых рынках США. Множество трейдеров ежедневно используют данный сайт. Он считается самым лучшим для отбора.

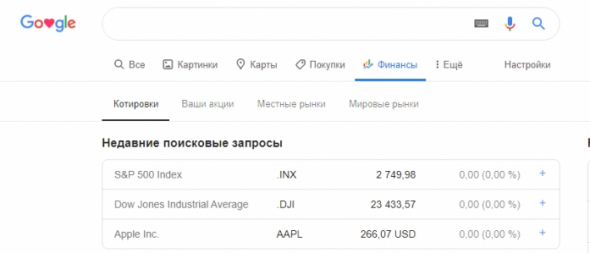

2. Google Finance

https://www.google.com/finance/stockscreener

Разработка от компании Гугл. Позволяет отслеживать новости по выбранным акциям и облегчает отбор путем ввода нужных критериев.

( Читать дальше )

Усреднение на примере Macy's и General Electric: почему начинающие инвесторы должны использовать метод «лесенки»

- 18 августа 2020, 12:15

- |

Часто вижу в соцсетях посты, в которых авторы убеждают, что усреднение позволит любому начинающему инвестору достичь хороших результатов: мол, убыточная позиция рано или поздно вырастет и покупка «на дне» позволит убыточную позицию превратить в плюсовую. Я ярый противник усреднения в классическом понимании этого термина и в этой статье расскажу, как усредняюсь сам, чтобы не попадаться в ловушку «бесконечного усреднения».

Усреднение обычно применяется в том случае, если вы купили какой-либо актив, а его цена пошла против вас. Купив по более низкой цене, вы уменьшаете среднюю цену своей покупки и тем самым увеличиваете свои шансы на получение прибыли от сделки. Но чаще всего, усредняя позицию, инвесторы не задумываются над тем, что в их первоначальном анализе бумаги может быть не учтен какой-то важный момент, из-за которого другие участники рынка начали активно давить на цену сверху вниз.

Пример 1: General Electric

Давайте представим, что вы купили акции General Electric в начале 2000-х годов по цене около $55. В то время цена акций казалась действительно оправданной, ведь компания была одним из лидеров рынка и инвесторы верили в нее.

( Читать дальше )

Ну что клоуны, продолжим веселиться?

- 18 августа 2020, 11:25

- |

«спасибо, что сказали про углы, буду изучать тему.»

Начнем с простого и выделим ключевые моменты!

Саймонс, профессор в MIT и Гарварде, лауреат премии Освальда Веблена по геометрии, один из авторов теории Черна — Саймонса.

Он также работал в Институте анализа обороны, где взламывал коды и занимался поиском зашифрованных сообщений.

Цель финансового трейдинга схожа: необходимо создавать модели, которые позволят уловить сигналы, зашифрованные в шуме рынков.

Часто эти сигналы тихие, словно шепот, хотя и помогают предсказывать движение цен акций, облигаций или барреля нефти.

Это сложная задача. Движения цен зависят не только от каких-либо фундаментальных правил, течений, но и нередко от иррационального поведения игроков на рынке.

Сначала Саймонс покупал и продавал биржевые товары, делая ставки на основе базовых принципов — например, таких, как правило спроса и предложения. Занятие такого рода оказалось для него мучительным, поэтому он обратился за помощью к знакомым криптографам и математикам, чтобы сконцентрироваться на

( Читать дальше )

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже Vol 2. Коллекция простых и сложных бэктестов: от скользящих средних до нейронки

- 17 августа 2020, 16:48

- |

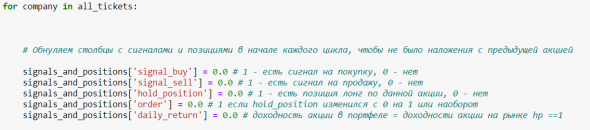

Привет, после небольшого перерыва возвращаемся к бэктестам. Добавим к простой трендовой стратегии на Мосбирже 4 варианта выхода из позиций с возрастающим уровнем сложности. Для первых двух стратегий особых навыков не требуется, третья требует парсинга Телеграма и для последней потребуется обученная нейронная сеть при разметке сообщений.

Это продолжение рассуждений о риске и доходности акций на Московской бирже: https://smart-lab.ru/blog/625771.php Основные выводы из первой части:

1) Увеличение риска (стандартного отклонения) приводит к снижению будущей доходности акций, а не наоборот;

2) Стратегия, выстроенная только на основе исторической волатильности, несамостоятельна и проигрывает индексу.

В этот раз возьмем за основу трендовую стратегию в самом простом виде – на пересечении 1-месячной и 3-х месячной скользящей средней. И будем снижать риск разными способами с целью поднять доходность, Шарп, сократить время боковиков и корреляцию с бенчмарком. Об эффективности трендовых стратегий в России можно почитать здесь https://smart-lab.ru/blog/611263.php на глобальных ETF здесь

( Читать дальше )

За что мироздание платит трейдерам?

- 17 августа 2020, 12:54

- |

Чтобы на умеренных суммах (где-то до миллиона долларов или может быть до миллиарда рублей) строить трендовушки на Мосбирже – сильно много ума не надо. Нет, сколько-то надо. И ума, и терпения, и программа для тестов еще нужна. Но справится, допустим, любой человек с ай-кью 120 и без сильного отвращения к математике.

Но успешным массовым промыслом это как-то не становится, верно? Хотя входной билет не такой уж дорогой, и барьер не такой уж высокий… Может – не в уме дело?

Кстати, это мысль. Торговать простые, логичные, без подгона и потому довольно надежные трендовухи – требует некоторого… эээ… мужества. Также можно назвать это пофигизмом или дзеном, если хочется красиво.

Сто раз сказано: правильный процесс контринтуитивен и противен нашей животной психике.

Большую часть времени в нуле или легких потерях, потом быстро, за несколько дней, забиваешь своего мамонта. Потом, какое-то время, возвращаешь часть туши обратно. Совершенно не так люди строят дом, возделывают сад, пишут книгу, и т.д. В более человеческих занятиях – мелкое, но ощутимое приближение к цели каждый день. Так нам ближе.

( Читать дальше )

Рынки готовы к мощной коррекции

- 16 августа 2020, 13:13

- |

С нефтью немного сложнее, если размечать последнюю четвёрку как треугольник (как в S&P), то не хватает последнего подразделения вверх. Этот вариант я считаю наиболее вероятным. Если же последняя четвёрка была плоской, то, возможно, импульс с апрельских низов уже сделан. По уровням всё так же, 50-61.8% от всего роста — вполне вероятный сценарий.

С нефтью немного сложнее, если размечать последнюю четвёрку как треугольник (как в S&P), то не хватает последнего подразделения вверх. Этот вариант я считаю наиболее вероятным. Если же последняя четвёрка была плоской, то, возможно, импульс с апрельских низов уже сделан. По уровням всё так же, 50-61.8% от всего роста — вполне вероятный сценарий.По рублю я более оптимистичен. Такое впечатление, что он «упал заранее». То есть большая часть роста по паре уже сделана, но он не закончен. Наиболее вероятные цели — 75-77, дальше будем посмотреть.

Текст без картинок, ибо всё показывал в видосике. Кто ещё не подписан и не ставит лайки, жучки и прочие космические собаки — фошизд, камунизд и просто враг рода челавеческага! И не гаварите патом шта вас не предупреждали!

Бесплатная неделя FOREX на elliottwave com 12-19 августа

( Читать дальше )

На смене власти в Беларуси можно хорошо заработать

- 15 августа 2020, 10:28

- |

Я очень надеюсь, что мечты революционеров сбудутся, кровавый диктатор «Усатый Таракан» падет и в Белоруссии наступит свобода и демократия.

Я же, как трейдер, постараюсь заработать на этом максимум денег.

И так, в какие акции в случае смены власти в Беларуси стоит инвестировать?

1. МАН, Scania, Iveco, Камаз.

Все эти производители выиграют от ликвидации конкурента в виде МАЗа.

После воплощений желаний городского креативного класса, завод МАЗ превратится в лучшем случае в отверточную сборку, в худшем закроется.

Дело в том, что поддерживать работу такого завода сложно и утомительно. Лучше покурить вейп, покататься на электросамокате и порассуждать про ИТ технологии, чем заниматься МАЗом и его проблемами. А проблем у МАЗа выше крыши.

Акции на дне, можно смело брать!

2. Caterpillar и Komatsu

Пожалуй, самый успешный на сегодня автопроизводитель СНГ – ОАО «БЕЛАЗ»! Его продукция занимает 30% мирового рынка карьерных самосвалов.

В случае развала конкурентам достанется хороший кусок пирога!

( Читать дальше )

Перспективы роста акций Kellogg (K)

- 14 августа 2020, 18:22

- |

Kellogg — американский производитель сухих завтраков и продуктов быстрого приготовления.

Подавляющее большинство американцев знает компанию Kellogg по ее фирменному бренду хлопьев для завтрака Corn Flakes. На территории постсоветского пространства самый популярный бренд компании — чипсы Pringles.

В 2020 году потребительские товары, по сравнению с другими секторами, пострадавшими от коронавирусной истерии, показали относительно хорошие результаты. При сравнении динамики ETF Vanguard Consumer Staples Index (VDC) и индекса S&P 500 видно, что с начала года широкий рынок вырос на 4,42%, а сектор потребительских товаров на 1,66%.

В настоящее время, одним из самых перспективных инвестиционных инструментов потребительского сектора является компания Kellogg.

Оценка перспектив Kellogg

Компания Kellogg основана в 1906 году. В настоящее время она имеет производственные мощности в 18 странах и реализует продукцию практически по всему миру. За прошлый год объем продаж компании превысил 13 млрд $.

( Читать дальше )

Методика трейдинга: что такое pre-market

- 14 августа 2020, 17:24

- |

telegram:

renat_vv

---

Продолжаем отрабатывать методику трейдинга.

Как трейдеру и инвестору вам желательно следить за тем:

а) где были большие движения

б) где будут большие движения

Большие движения = большие возможности.

Я лично часто пользуюсь для этого двумя сайтами:

1. www.cnbc.com/us-market-movers/

2. www.marketwatch.com/tools/screener/premarket

Сначала смотрим на лидеров роста-падения. Потом — на pre-market.

После этого cпускаемся на уровень ниже: начинаем копаться в новостях и разбираться, что происходит с этими компаниями.

Почитав о новостях, формируем план: если произойдет «а», то делаем «б». Или заранее выставляем лимитные ордера со стопами. В течение самой сессии можно даже не торговать! Поставили утром ордера, забыли, вечером проверили. А дальше — по новой: где были большие движения, где будут...

---Что такое pre-market в Америке?

Особенно актуально с этим разобраться в виду того, что Московская Биржа планирует введение утренней торговой сессии на срочном и валютном рынке. Запуск утренней сессии, начинающейся в 7:00 мск, намечен на первый квартал 2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал