Избранное трейдера Алексей Юрченков

Что происходит с краткосрочными юаневыми ставками в России?

- 10 ноября 2024, 12:35

- |

Недавнее сообщение о повышении ЦБ РФ ставок по юаневому свопу для банков до 21% вместе с сохраняющейся высокой волатильностью по ставке RUSFAR CNY и ростом доходностей по внутренним юаневым облигациям до 15%, привлекло повышенное внимание участников рынка. Постараемся разобраться – что же сейчас происходит с краткосрочными юаневыми ставками на внутреннем российском рынке.

( Читать дальше )

- комментировать

- 2К | ★4

- Комментарии ( 8 )

Магомедов признал долг в 1 млрд долларов перед ДВМП: судебные тяжбы подошли к концу, как повлияет на акции?

- 08 ноября 2024, 13:16

- |

«Транспортная группа FESCO («FESCO», «Группа») сообщает, что из заявлений, сделанных в ходе недавнего открытого судебного заседания в Высоком суде Англии и Уэльса, стало известно, что компания, связываемая с Магомедовым З.Г., против которой компанией Группы был подан иск в Лондонский международный арбитражный суд, отозвала встречное требование и согласилась на вынесение решения против нее на заявленную компанией Группы сумму задолженности, а также сумму юридических расходов. Разбирательство касалось вопроса взыскания задолженности перед компанией Группы в сумме, превышающей 1 миллиард долларов США.»

Акции тут же отреагировали ростом на 5-6% в моменте

Из предыстории (график из архива и поста smart-lab.ru/company/mozgovik/blog/1035886.php):

( Читать дальше )

Россети Центр и Приволжье. Отчет РСБУ Q3 2024г.! План по прибыли уже выполнен!

- 31 октября 2024, 22:11

- |

Компания Россети Центр и Приволжье (ЦиП) опубликовала финансовый отчет за Q3 2024г. по РСБУ:

👉Выручка — 33,17 млрд руб. (+12,2% г/г)

👉Себестоимость — 27,14 млрд руб. (+9,3% г/г)

👉Прибыль от продаж — 5,84 млрд руб. (+28,5% г/г)

👉EBITDA — 10,22 млрд руб. (+26,9% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — -0,55 млрд руб. (-0,56 млрд руб. в Q3 2023г.)

👉Чистая прибыль — 4,20 млрд руб. (+39,2% г/г)

За 9 месяцев 2024 года ситуация следующая:

👉Выручка — 99,82 млрд руб. (+7,7% г/г)

👉Себестоимость — 81,7 млрд руб. (+8,5% г/г)

👉Прибыль от продаж — 17,61 млрд руб. (+3,9% г/г)

👉EBITDA — 31,84 млрд руб. (+18,9% г/г)

👉Сальдо прочих расходов/доходы (с процентами) — -0,22 млрд руб. (-1,73 млрд руб. в 2023г.)

👉Чистая прибыль — 13,69 млрд руб. (+15,2% г/г).

( Читать дальше )

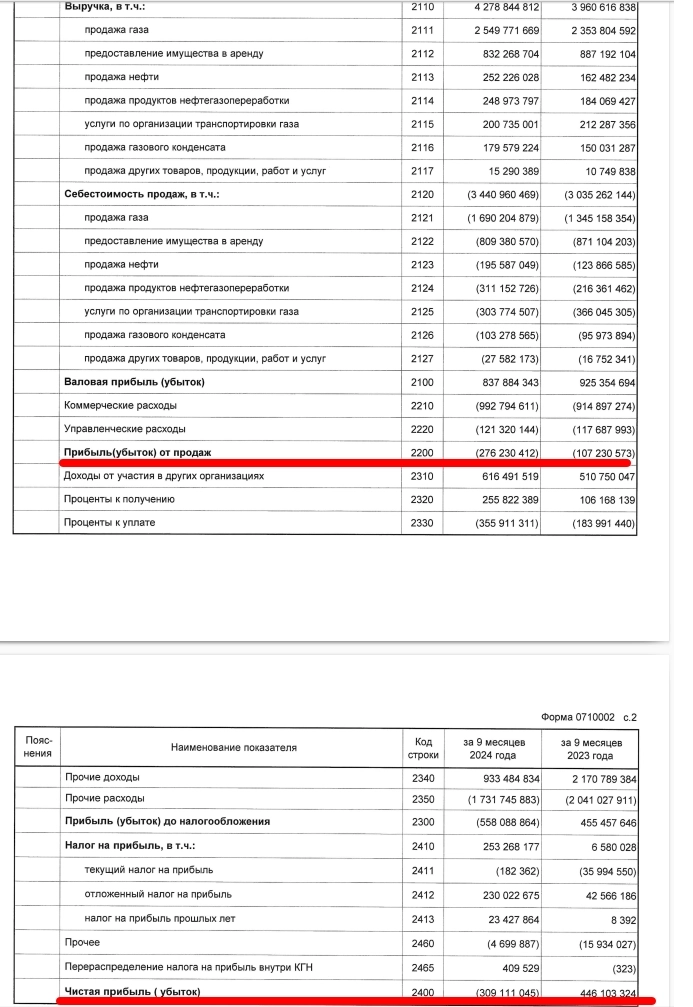

Газпром отчетность по РСБУ за 3-й квартал: убытки газового бизнеса продолжаются, но скоро отмена НДПИ и пойдет прибыль?

- 30 октября 2024, 07:27

- |

Получили прибыль по РСБУ в 3-м квартале (в основном благодаря дивидендам Газпромнефти)

( Читать дальше )

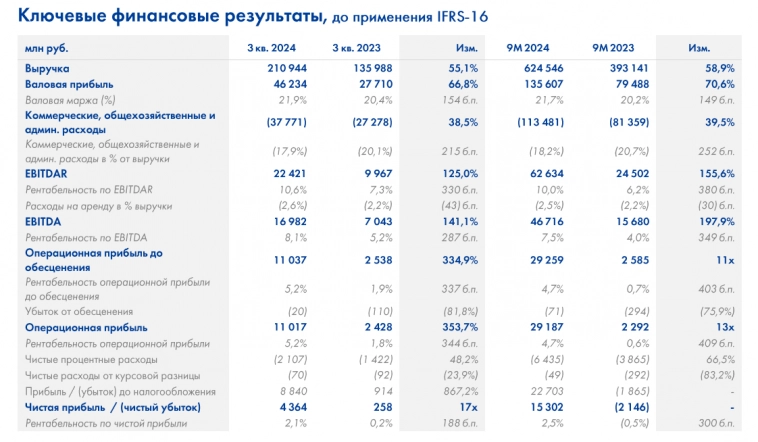

Лента финансовые результаты 3 кв. 2024 г. - сопоставимая динамика выручки уже не двузначная

- 30 октября 2024, 06:51

- |

Лента опубликовала финансовые результаты за 3-ий квартал.

Выручка выросла на 55% до 210,9 млрд рублей.

Показатели по всем видам рентабельности улучшились. Валовая прибыль выросла на 66,8% до 46,2 млрд рублей, EBITDA на 141% до 17 млрд рублей, операционная прибыль на 335% до 11 млрд рублей, а чистая прибыль выросла в 17 раз до 4,4 млрд рублей.

( Читать дальше )

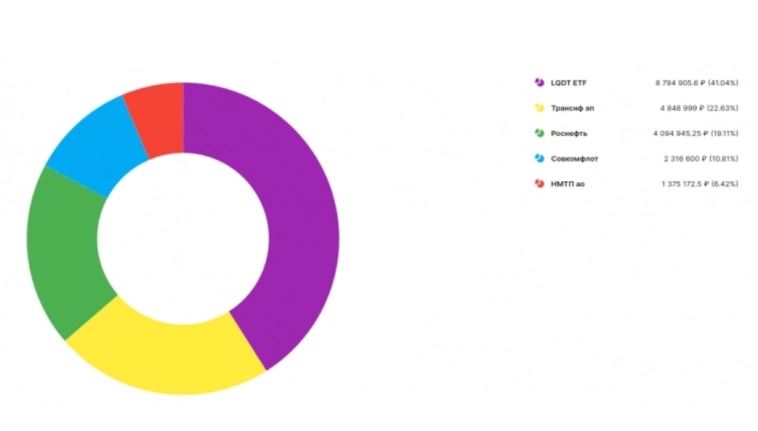

Мой Рюкзак #47: В кэше сидеть страшнее, чем в акциях (при низких ценах). У меня одного такое?)

- 23 октября 2024, 14:38

- |

Прошлый пост: Мой Рюкзак #46: Холодный октябрь и рост ставки ЦБ РФ стимулируют перетряхнуть портфель smart-lab.ru/company/mozgovik/blog/1068905.php

Было 21,4 млн рублей на 08.10.24

Стало 20,9 млн рублей на 23.10.24

( Читать дальше )

Компании, которые больше всего страдают от роста расходов на персонал

- 21 октября 2024, 11:58

- |

Один из очевидных текущих трендов — удорожание персонала, особенно рядового персонала, в строительстве и обрабатывающих отраслях.

Я решил посмотреть, какие компании российского рынка страдают от этого больше всего.

Возьмем Расходы компаний на персонал за 2023 год и посмотрим как они соотносятся с выручкой компаний.

Что означает эта таблица?

Те компании, которые наверху таблицы, испытают самое большое давление на маржу в случае роста стоимости рабочей силы.

Например, 50% расходы на персонал у Диасофта означают, что если зарплаты вырастут на 10%, то расходы вырастут на 50%*10%=5%, то есть снижение рентабельности без роста выручки составит 5пп.

( Читать дальше )

Русснефть отчет за 3 квартал 2024 года по РСБУ: акция сходила на 100% верх и обратно - нужно ли покупать?

- 18 октября 2024, 22:04

- |

Компания первой отчитывается из нефтянки и является хорошим «индикативом» для отчетности ее более крупных собратьев — Роснефть, ЛУКОЙЛ, Газпромнефть и другие (с нюансами, но все же)

Русснефть у нас не на радарах, серию постов можно посмотреть тут smart-lab.ru/allpremium/?ticker%5B%5D=RNFT (сложный актив и вопросительный бенефициар + есть привилегированные акции с огромными дивидендными выплатами)

Акции сначала года сделали почти +100% и вернулись назад, вот это чудеса на виражах:)

В третьем квартале Русснефть заработала 13,9 млрд руб (-34% г/г, но год назад третий квартал был рекордным и аномальным для нефтянки)

( Читать дальше )

Что ждёт ТЗА, если темп роста прибыли уже замедляется по результатам Q3 2024г.?

- 17 октября 2024, 18:33

- |

Компания Туймазинский завод автобетоновозов (ТЗА) опубликовала финансовый отчет за Q3 2024г. по РСБУ:

👉Выручка — 3,445 млрд руб. (+24,4% г/г)

👉Себестоимость — 3,200 млрд руб. (+23,0% г/г)

👉Прибыль от продаж — 0,153 млрд руб. (+52,2% г/г)

👉 Сальдо прочие доходы-прочие расходы — 0,015 млрд руб. (-55,3% г/г)

👉Чистая прибыль — 0,109 млрд руб. (+19,2% г/г).

За 9 месяцев 2024 года картина следующая:

👉Выручка — 10,646 млрд руб. (+39,2% г/г)

👉Себестоимость — 9,768 млрд руб. (+36,3% г/г)

👉Прибыль от продаж — 0,594 млрд руб. (+106,9% г/г)

👉 Сальдо прочие доходы-прочие расходы — 0,076 млрд руб. (+154,2% г/г)

👉Чистая прибыль — 0,550 млрд руб. (+135,1% г/г).

( Читать дальше )

ЭсЭфАй РСБУ за 9 мес. 2024 г. - каких дивидендов ждать?

- 17 октября 2024, 03:52

- |

ЭсЭфАй опубликовал результаты по РСБУ за 9 месяцев 2024 года, а также сообщил, что 17 октября будет совет директоров по вопросу дивидендов.

За 9 месяцев компания заработала 17,7 млрд рублей, что в несколько раз выше значений прошлого года. В основном это благодаря IPO Европлану, продаже Русснефти, высоким ставкам ну и дивиденды от дочерних компаний также помогли.

Тем не менее в отдельном 3-ем квартале компания получила убыток на 457 млн рублей. Разбираемся, какого промежуточного дивиденда можно ожидать от компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал