Избранное трейдера Albanec_20

Для начинающих на рынке: почему покупаю акции Русгидро?

- 13 октября 2021, 07:47

- |

На рынке, задача быть не сильно «умным», стараясь объяснить все движения и новости и пытаться ловить хайп, а делать все вовремя. Лично я готовлюсь к одной из тех сделок, которую считаю очень своевременной.

Всем доброе утро!

Сегодня разберем такую компанию, которая по моим оценкам, выглядит достаточно привлекательно как для спекулятивного среднесрочного настроя, так и долгосрочного, для того, чтобы я мог опубликовать данную мысль.

Итак, это компания – одна из крупнейших генерирующих компании России, третья в мире генерирующая гидроэнергетическая компания. Вы уже понимаете, что речь пойдет о компании Русгидро.

По моему мнению, самым главным бенефициаром возможного высокого спроса на электроэнергию будут являться именно сектор генерации. Логика здесь проста, кто производит – тот и главный. Хотя, конечно, сектор передачи (типа ФСК, Россетей) страдать тоже не будет, но речь не о нем сейчас. Сейчас мы говорим о Русгидро.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Дивидендное достояние

- 11 октября 2021, 19:38

- |

Подчеркну, что целью является расчет «дополнительной» прибыли из-за скачка экспортных цен.

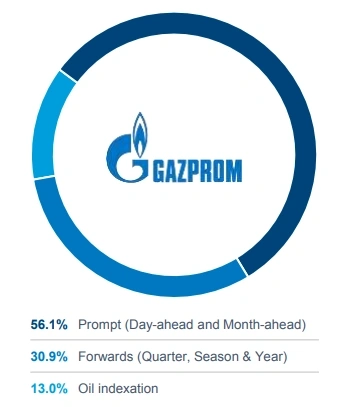

Для начала посмотрим на структуру экспортных контрактов Газпрома.

Львиная доля — больше половины — это контракты по спотовой цене (часть из них с лагом в 1 месяц)

Треть — долгосрочные контракты на квартал, сезон (полугодия с апреля по сентябрь и с октября-март) и на год вперед.

Наконец, небольшая часть по-старинке привязана к цене на нефть (коя, к слову, тоже весь этот год растет).

Европейский бенчмарк на газ (TTF): тут надо оговориться, что торгуются не кубометры, а Мегаватты. Для определения цены 1000 м3 из мегаваттов необходимо умножить цену примерно на 10.

( Читать дальше )

Мой первый портфель. Помогите собрать.

- 11 октября 2021, 19:18

- |

Вводные:

1. Состав портфеля — ETF.

2. Пополнение — ежемесячно равными суммами (какими пока не решил, но минимум 15 тысяч).

3. Срок инвестирования — минимум 5 лет, но скорее всего 10.

ETF решил выбирать таким образом, чтобы дефирсифицировать портфель по странам, валютам и активам. При этом смотрел по историческим данным на сколько проседал каждый инструмент в середине марта 2020 года (разгар коронокризиса) при покупке его за 2 месяца и за 1 год указанной даты.

Итак, какие ETF я выбрал:

Sbmx — индекс мосбиржи, валюта рубли, при сравнении с другими подобными ETF у меня сложилось мнение, что данный фонд максимально повторяет индекс. Цена продажи (в % от покупки) составила 66% и 96% соответственно. То есть при покупке sbmx в январе 20-го и продаже в марте 20-го я потерял бы 33%, а при покупке в марте 19-го — всего 4%.

Fxgd — физическое золото, валюта доллары. Цена продажи 122% и 138%.

Vtbg — физическое золото, валюта рубли (тут смотрел по цене обычного золота, потому что фонд существует меньше года). Цена продажи 81% и 108%.

( Читать дальше )

Газпром (в ождиании отчета за III кватал).

- 09 октября 2021, 10:15

- |

Почему все уже почти полгода ждут именно этот отчет?

Потому, что все хотят знать как сильно спотовые цены влияют на экспорт Газпрома и надеются высмотреть и высчитать влияние спотовой составляющей.

Почему это было не возможно ранее?

Причин несколько:

1. Перепривязка к спотовым ценам началась относительно недавно, когда страны Европы обычно в судебном порядке выбивали из Газпрома внесение изменений в контракт для учета спотовой составляющий особенно активно этот процесс проходил в 2020м, когда страны Европы платили Газпрому значительно дороже, чем была рыночная цена (Европа не без оснований полагала, что будет контролировать спотовые цены, чему свидетели, те хэдж-фонды и нефтетрейдеры, которые опрокинули на прошлой неделе — по сути их задача была искусственно занижать рыночные цены).

2. В 2020м проследить влияние было сложно из-за кризиса, да и многие перепривязки относительно новые.

( Читать дальше )

💡 Актуальные идеи для инвестирования (отработал Газпром и пошел рост в нефтегазе)

- 09 октября 2021, 00:04

- |

❗ Газпром (🎯: 420, 📈: 13%) — позавчера Газпром достиг цели 390 ✅. Все, кто хотел могли зафиксировать прибыль +35% за 2 месяца. Сам я продал меньшую часть позиции. Цены на газ остаются очень высокими думаю, что новые максимумы еще впереди.

Micron (🎯: 85, 📈: 21%) -на фоне дефицита полупроводников и роста цен FWD P/E CY 2021 будет меньше 10.

Matson (🎯: 100, 📈: 20%) — Цены на фрахт за неделю выросли на 4% (4кв2021 уже начинается ударно). Если цены за пару месяцев не упадут в 3 раза, то мы увидим здесь FWD P/E может быть меньше 4 по итогам 2021. Дефицит предложения на рынке морских перевозок остается актуальной проблемой. Эта компания — главный бенефициар.

БСП (🎯: 95, 📈: 20%) — акции продолжают расти, видимо на ожиданиях повышения дивидендов. Очень БСП остается самым дешевым банком на Мосбирже, fwd дивиденды и прибыль за 2021 будут отличными. Если, вдруг банк повысит

( Читать дальше )

Зачем нужен организатор при размещении облигаций и сколько стоят его услуги?

- 08 октября 2021, 12:56

- |

Итак, с 01:09:30 обсудили тему выпуска облигаций без организатора. Владелец МСБ Тимур Ксёнз рассказал, что самый первый выпуск любой компании будет очень сложно выпустить без организатора. Что делает организатор размещения? По сути, он проверяет эмитента (делает комплаенс) и находит инвесторов, которые покупают выпуск облигаций. Услуги организатора для небольших объемов ВДО-облигаций обычно стоят 3%-4% от объема выпуска! То есть это очень сильно повышает общую стоимость заимствований.

Компания МСБ Лизинг первые 2 выпуска делала с организатором, и начиная с 3-го, они стали размещать облигации сами, когда уже поняли, что складывается база постоянных клиентов и когда научились искать клиентов сами.

Интересный нюанс состоит в том, что организатор заинтересован в том, чтобы разместить выпуск как можно быстрее и заработать свою комиссию. Компания МСБ лизинг же заинтересована в том, чтобы размещать облигации постепенно (размещение длится 3 месяца). Это надо чтобы размещать деньги постепенно, держать лишние неиспользованные пассивы на балансе — дорого.

Не стоит путать организатора выпуска облигаций с андеррайтером. Если ор-р находит инвесторов, то андеррайтер выполняет техническую функцию — осуществляет сбор заявок и подписку на участие в размещении. У МСБ андеррайтером выступает наш хорошо знакомый Андрей Хохрин и его компания Иволга Капитал. Размещение облигаций без организатора только лишь с андеррайтером обходится МСБ примерно в 1% от номинала выпуска.

Выпускать биржевые облигации дороже, чем коммерческие, но МСБ выпускает именно их, потому что физлица больше любят биржевые, для инвесторов это удобнее. 100% покупателей МСБ — это физические лица. Тимур рассказал, что у компании сейчас около 1000 инвесторов.

Фонды не покупают облигации, потому что не могут покупать бонды ниже определенного рейтинга, а банки такое не покупают, потому что им придется делать доп. резервирование под такие активы и поэтому они этого не делают.

Надеюсь, было интересно👍

Как управляющему привлечь инвесторов

- 08 октября 2021, 12:27

- |

Вы успешный трейдер, и хорошо зарабатываете каждый месяц. А хотели бы вы делать то же самое, тратить время на торговлю сколько тратили раньше и получать за это дополнительные средства? Если вам это интересно, тогда вам прямая дорога в управляющие. В нашей статье мы расскажем, как заинтересовать инвестора и привлечь его к вашему торговому счету.

Итак, начнём с выбора инвестиционной платформы. Рекомендуем RAMM-счета, которые являются последним словом в области инвестиций. Найдите платформу с этими счетами, например, брокера АМаркетс, и зарегистрируйтесь у него.

Это станет первым шагом на пути к привлечению инвестиций. Сразу после регистрации ваш торговый счет начнет отображаться в мониторинге и Инвесторы сами смогут найти вас.

Выбираем валюты счета

Рекомендуем открыть долларовый счёт. Доллары универсальная валюта, которой пользуются и на Западе и на Востоке. У каждого брокера есть счёт в долларах, и инвестору будет удобно переводить в доллары свою валюту, не теряя на обмене.

( Читать дальше )

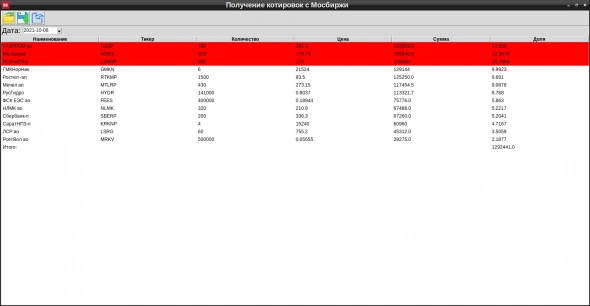

Софт для просмотра структуры портфеля акций

- 07 октября 2021, 20:50

- |

Характеристики

- Написан на Python 3, в качестве графической библиотеки используется Tkinter

- Цену берёт из API Мосбиржи. Цена — это цена закрытия

- Имеется возможность посмотреть цену и структуру портфеля на любую дату в прошлом

- Есть возможность импортировать структуру портфеля со Смартлаба

- Редактирование портфеля производится с помощь любого текстового редактора

Скриншот окна программы:

Попробовать можно так:

git clone https://github.com/eenden/my_case_tk.git cd my_case_tk python view.pyРекомендуется создать виртуальное окружение с помощью virtualenv и использовать его. Зависимости, как обычно, в файле requirements.txt

Сибур: срок владения акциями Таиф - не драматическое препятствие для дивидендов НКНХ и КОС

- 05 октября 2021, 18:23

- |

Привет всем любителям Нижнекамскнефтехим!

Сегодня посмотрим внимательнее не помешает ли Сибуру срок владения акциями АО Таиф менее 365 дней, который начнет течь в октябре 2021, принять решение о выплате дивидендов компаниями НКНХ и КОС по результатам 2021 года и 1П2022 с зеркальным одновременным принятием решения о выплате дивидендов в ТМ и на уровне Таиф с целью их трансляции в Сибур

Известно, что согласно подп.1 п.3 ст.284 НК РФ к доходам, полученным российскими организациями в виде дивидендов, применяется налоговая ставка 0 процентов при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50-процентным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации.

( Читать дальше )

Акция ММК, октябрьский обновленный прогноз финансовых результатов за 3-й квартал 2021 года

- 04 октября 2021, 21:47

- |

Всем привет, с сентябрьского прогноза акция со своего максимума 79,77 руб. отскочила до 67 руб. на 16%, Все это на фоне выплаты рекордных дивиденды в размере 3,53 руб., проведения SPO на 1,5% акций, наконец договорились долгосрочно по налоговой реформе и на других событиях:

- Фьючерс на железную руду еще подешевел с $162 до $118 на 26%, а с максимумов $218 на 45% (изменение на 10% дает изменение EBITDA на 4,6%)

- Фьючерс на коксующийся уголь за квартал подрожал на 65%

- Индекс LME HRC NW Europe подешевел на 9%

- Экспортные цены на г/к прокат FOB Черное море уменьшились в сентябре c $905 до 850$ на 7%, а с октября до $815 на 10%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал