Блог им. KonstantinLebedev

Акция ММК, октябрьский обновленный прогноз финансовых результатов за 3-й квартал 2021 года

- 04 октября 2021, 21:47

- |

Всем привет, с сентябрьского прогноза акция со своего максимума 79,77 руб. отскочила до 67 руб. на 16%, Все это на фоне выплаты рекордных дивиденды в размере 3,53 руб., проведения SPO на 1,5% акций, наконец договорились долгосрочно по налоговой реформе и на других событиях:

- Фьючерс на железную руду еще подешевел с $162 до $118 на 26%, а с максимумов $218 на 45% (изменение на 10% дает изменение EBITDA на 4,6%)

- Фьючерс на коксующийся уголь за квартал подрожал на 65%

- Индекс LME HRC NW Europe подешевел на 9%

- Экспортные цены на г/к прокат FOB Черное море уменьшились в сентябре c $905 до 850$ на 7%, а с октября до $815 на 10%

Объем продаж

Погрузка за 9 месяцев 2021 на железной дороге в Челябинской области черных металлов – 11 млн тонн (рост на 19,1% к январю-сентябрю 2020 г.);

сентябрь — 1,3 млн тонн

август - 1,2 млн тонн

июль - 1,3 млн тонн

3-й квартал — 3,8 млн тонн

2-й квартал — 3,7 млн тонн

Long products — 320 тыс. тон

Premium products — 1400 тыс. тон

Flat hot-rolled products — 1600 тыс. тон

Semi-finished products — 50 тыс. тон

Finished products — 3370 тыс. тон

Изменение цен на продукцию

На последней конференции CEO озвучил(возможно под давление ФАС), что лаг в один месяц к индексным ценам на г/к прокат есть для экспорта, а на внутреннем рынке его сейчас нет.

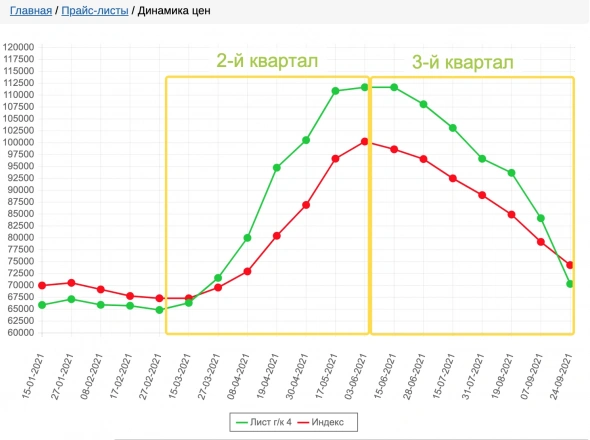

Так же можно сравнить индексные мировые цены на г/к прокат с динамикой цен на внутреннем рынке РФ за текущий год. Мы видим ускорение падения цен с 1-го августа, начала действия 15% временных экспортных пошлин, но визуально средние цены должны быть больше, чем за 2-ой квартал.

До этого мы смотрели корреляцию отпускных цен к цена г/к проката FOB Китая, но в текущем квартале скорректируем на эффект пошлин. Где последняя точка — 70313/72,5*(1-0,13)~ $844 за тонну.

www.metalinfo.ru/ru/metalmarket/statistics?stype=1&period=year

Далее берем 6 точек 2-го квартал и получаем среднюю цену (71575+79991+94755+100547+110889+111656)/6/73*(1-0,20) ~ $1040

и последнии 6 точек 3-го квартала, то получаем среднюю цену (108083+103103+96633+93667+84125+70313)/6/73*(1-0,20) ~ $1015

Для понимания влияния пошлин приведу индексы цены LME Steel HRC FOB China за тот же период

Понизим средневзвешенную консолидированную цену реализации готовой продукции до $950 за тонну, увеличение на 0,6% кв/кв

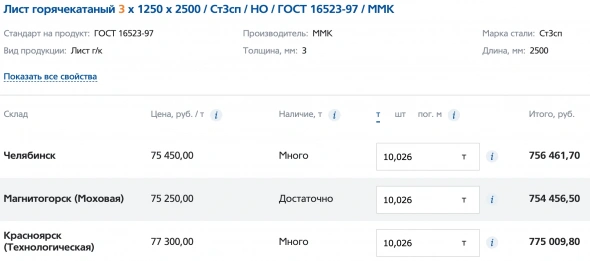

Зафиксируем текущую розничную цену на лист г/к проката 75450 руб. или $832(без НДС 20%) при курсе доллара 72,5 руб. уменьшение на 11% к октябрю

Изменение стоимости кеш-кост сляба

Актуализируем изменение стоимости кеш-кост сляба, которая сильно зависит от мировых цен на ЖРС и угля при самообеспечение на 25% и 40% соответственно.

Обновляем прогноз на 3-й квартал цены ЖРС составляющей кеш-кост сляба с увеличением на $11 до $250 через корреляцию с ценой фьючерса на Iron Ore CFR China 62% Fe, но в 4-ом квартале при сохранении динамики цена уже вернется к $165.

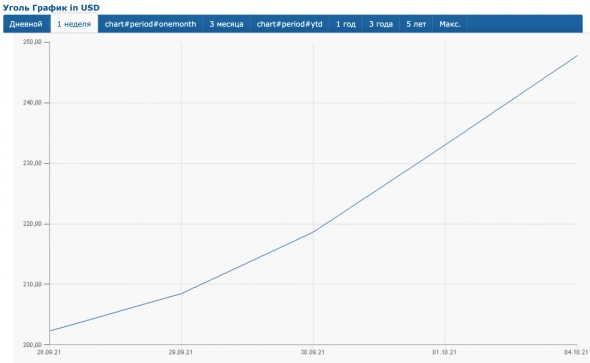

Обновляем прогноз на 3-й квартал по угольной составляющей кеш-кост сляба — $79 за тонну на $16,5 больше кв/кв и в 4-ом квартале при сохранении динамики цена состваить $145 за тонну.

Получаем прогноз стоимости кеш-кост сляба 391+11+16,5 — $418,5 за тонну за 3-й квартал и за 4-й квартал 391-74+83 — $400 за тонну

Считаем по формуле:

EBITDA per tonne = Sales of finished products (USD/t) — Slab Cash cost (USD/t) — Other production costs (USD/t) = 950-418,5-115 = $416,5 за тонну готовой продукции, уменьшение на 2,4% кв/кв. за 3-й квартал и за 4-й квартал 850-400-115 = $335 за тонну.

Рассчитываем финансовые показатели за 3-й квартал 2021 года

Выручка — $3202,5 млн (3370*950)

EBITDA — $1403,6 млн (3370*416,5)

Прибыль — $1035,6 млн (1403,6-125)*(1-0,19)

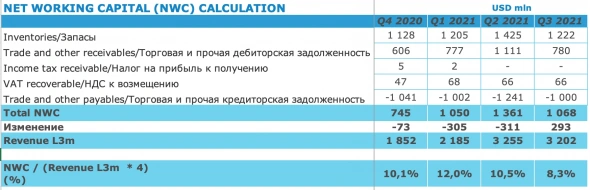

ЧОК — уменьшение на $203 млн за счет значительного снижения мировых цен на ЖРС и снижение цен на готовую продукцию из-за ввода временных пошлин в запасах (1425*(0,4*0,45+0,20*0,30-0,15*0,65))

FCF — $1013 млн увеличение на 92% кв/кв (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1403,6+203-350-243)

Дивиденд — 7,7 руб. увеличение на 218% c учетом компенсации сверх капекса ((1013+350-175)*72,5 /11174,33) без сверхкапекса 6,57 руб или 11% за квартал при 69 руб. за акцию

Почему при примерно том же EBITDA мы имеем больше свободных денежных средств(FCF) ?

Падение внутренних цен уменьшает оборотный капитал на $203 млн., соответственно вместо минус $324 мнл. получим плюс $203 млн.

Как менялся оборотный капитал(NWC) c $745 млн. до $1361 млн.:

Риски

Ходят слуху, что металлургам настоятельно рекомендовали выплачивать дивиденды не более CAPEX, то прикинем дивиденды с учетом перераспределения дополнительно $200 млн на CAPEX, то получим ((1013-200)*72,5 /11174,33) ~ 5,27 руб. или 7,6% при 69 руб за акцию.

Незаметно подкрался энергетический кризис цена на газ и уголь бьют рекорды, арбитражные глобальные торговые роботы без разбора на вертикально интегрированные(на 100% обеспечены своим углом) и нет шортят металлургов по всему миру.

Где цена на уголь за неделю +25% или 410% за год и нет никаких пошлин и ФАС к ним не пришел все пучком у правительства, хотя уже немного начали шевелиться.

И не понятно пока, где конец этого, так что не спешим входить/усредняться, а продавать уже поздно, акция недооценена.

Прикинем финансовые показатели за 4-й квартал 2021 года

С учетом нивелирования эффекта запуска модуля г/к проката в Турции за счет вывода из эксплуатации на плановые работы одной домны и уменьшением мировых цен на г/к прокат до текущих $815 за тонну и без учета не выплаченного сверх капекса за 2-ой квартал.

Выручка — $2720 млн (3200*850)

EBITDA — $1072 млн (3200*335)

ЧОК уменьшение на 100 млн за счет снижения цен на продукцию

Прибыль — $771 млн. (1072-120)*(1-0,19)

FCF — $721 млн. (EBITDA-Изменение ЧОК-CAPEX-Налоги = 1072+100-271-180)

Дивиденд — 4,68 руб ((FCF * 100% +компенсация за экстра капекс)* курс рубля / число акций = 721*72,5/11174,33 или 6,8% при 69 руб за акцию.

Прикинем финансовые показатели за 1-й квартал 2022 года с учетом налоговой реформы

С учетов прекращения действий временных 15% пошлин, выхода г/к модуля в Турции на загрузку близкую к максимальной 1,8 млн тонн и уменьшением цен до средних значений за несколько лет.

Но с учетом налоговой реформы, где:

- ставка НДПИ на уголь 1,5% к рыночным мировым ценам, при самообеспеченности 40%

- ставка НДПИ на ЖРС 4,8 % к рыночным мировым ценам, при самообеспеченности 25% и до 50% поставок приходиться на Казахстан мимо НДПИ.

- акциз на жидкую сталь 3% от экспортной цены в российских портах, если цена выше $300 за тонну.

Берем средние значения за 4-е года:

- Slab Cash cost — $311

- ConsWeightedAverage — $667

- Other production cost — $115

НДПИ на Уголь - 3120*61,98/3*2*0,015 = $1934 тыс.

НДПИ на ЖРС — 3120*(53,54+57,5)/4,5*0,048 = $3695 тыс.

Акциз на слябы - 3120*350*0,03 = $32700 тыс.

EBITDA per tonne = Sales of finished products (USD/t) — Slab Cash cost (USD/t) — Other production costs (USD/t) = 667-311-115-1,8 = $239,2

Выручка — $2381 млн (3570*667))

EBITDA — $822 млн (3120*239,2+450*241-32700), На Турецкий модуль г/к проката будет приходиться 450 тыс. тон мимо НДПИ.

ЧОК уменьшение на 300 млн долларов за счет уменьшения стоимости запасов

Операционная прибыль - $697 млн. (EBITDA-Амортизация = 822-125)

Прибыль — $564 млн. (822-125)*(1-0,19)

FCF — $714,6 млн (EBITDA-Изменение ЧОК-CAPEX-Налоги = 822+300-275-(822-125)*0,19

Дивиденд — 5,25 руб (FCF * 100% +компенсация за экстра капекс)* Курс рубля / число акций = (714,6+275-700/4)*72/11174,33)

Технически сейчас вполне вероятно повторения сценария 2-го квартала между выплатой дивидендов и выходом финансовых результатов.

www.tradingview.com/chart/MAGN/pPOnIPni-MMK-Stock-price-will-repeat-the-2nd-quarter/При форвардном одноразовом дивиденде в районе 6 руб. и при доходности 6% цена акции может быть временно переоценена в сторону 100 руб. после публикации фин. результатов 25-го октября, а долгосрочно в 2022 году средняя цена акции будет 73 руб.

Сверим нашу цель 100 руб. по акции со справедливой ценой на finbox по 13-и моделям

P. S. Еще прогнозы с формулами расчетов перспективных компаний вы можете найти в моем Telegram-канале https://t.me/self_investing, где принимаются донаты yoomoney.ru/to/41001568160963 на развитие канала.

теги блога Константин Лебедев

- AKMM

- CHMF

- Geely

- IMOEX

- IPO

- LQDT

- MAGN

- MOEX

- NLMK

- SPO

- Transaq Connector

- автомобили

- акции

- акции роста

- акция-ракета

- алгоритм для трейдинга

- анализ

- анализ акции

- анализ акций

- аналитика

- банки

- БПИФ Альфа-Капитал Денежный рынок

- ВИМ Ликвидность

- втб

- Газпром

- гмк норникель

- денежно-кредитная политика

- дефляция

- дивиденды

- золото

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфляция в Рф

- ипотека

- ИПЦ

- Китай

- Ключевая ставка ЦБ РФ

- корпоративное кредитование

- коррекция

- корреляции

- лукойл

- металлурги

- металлургия

- метрики

- ММК

- мобильный пост

- МТС

- НЛМК

- Новатэк

- обзор

- облигации

- объем продаж

- Объем торгов ММВБ

- объемы торгов

- объём входа

- объём сделок

- ОЗОН Фармацевтика

- озонфарм

- операционные результаты

- ОФЗ

- ОФЗ с переменным купоном

- оффтоп

- полюс золото

- причины роста и падения акций

- прогноз

- прогноз по акциям

- процентная ставка

- ракета

- регрессия

- Росстат

- русал

- сбербанк

- Северсталь

- Селигдар

- смартлаб

- софт для трейдинга

- среднесрочные инвестиции

- ставка ЦБ

- сургутнефтегаз

- США

- татнефть

- ТГК-14

- технический анализ

- торговые роботы

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- утильсбор

- учетная ставка

- форекс

- ФРС США

- фундаментальный анализ

- фьючерс MIX

- ЦБ России

- ЦБ РФ

- экономика России

- ЮГК Южуралзолото

Не думаете что рынок двигают дивидендные инвесторы сейчас — и при средней див доходности 8% за последние 5 лет они двинут акции на 66?