Блог им. point_31 |«Восточный экспресс» набитый зеленью

- 08 июня 2022, 10:51

- |

Переориентация нефтяных компаний на Восток идет полным ходом. Введенное Европой эмбарго заставляет компании искать новые рынки. Явными кандидатами становятся Индия и Китай, которых еще нужно заманить скидками. Вопреки ожиданиям некоторых аналитиков, дисконт на нефть нашей марки Urals все еще держится на уровне $33 за баррель.

При этом Роснефть и Транснефть становятся бенефициарами. Первая готова наращивать добычу и увеличивать экспорт в страны Азии. Индия уже заявила, что удвоит импорт российской нефти. Транснефть тоже не останется в стороне. При падении загрузки «Дружбы» в западном направлении, трубопровод ВСТО (Восточная Сибирь — Тихий океан) увеличил загрузку на 20% и объемы будут расти.

Вдобавок растут перевозки нефти жд транспортом. Через станцию Мегет должно вскоре проходить 80 тыс. баррелей в сутки. Наши компании пытаются во что бы то ни стало развить новые каналы продаж, а ценовой конъюнктурой воспользоваться для получения дополнительной прибыли. Это мы уже можем увидеть в статистике Минфина. За май 2022 года поступления в бюджет от нефтегазовой отрасли выросли на 42,7%. В основном за счет Газпрома, но и нефтянка внесла значительный вклад.

💵 На валютном рынке тоже много изменений. ЦБ пытается сдержать чрезмерное укрепление рубля. Экспортерам в дополнение к снижению лимита на продажу валюты до 50%, разрешили зачислять валютную выручку на зарубежные счета. До этого любой вывод средств был ограничен. А физлица теперь смогут переводить за рубеж до $150 тыс. в месяц. Остается лишь надеяться, что эти средства будут выводиться в восточном направлении, а не обратно в Лондон.

Пока Центробанк смягчает требования, прочие банки борются с отсутствием валютной ликвидности. Райффайзен установил комиссию по счетам в валюте, заставляя население избавляться от доллара. Тинькофф вообще решил добавить к курсу 10%, лишь бы инвесторы принесли в их банкоматы кровные наличные баксы.

На этом фоне все больше верю в восстановление доллара выше 70 рублей в ближайшее время. Продолжаю смотреть на валюту только с точки зрения покупок, а нефтегазовую отрасль рассматриваю, как одну из лучших инвестиций в текущей фазе рынка. Дивиденды, увеличенные финансовые потоки и ценовая конъюнктура позволят компаниям нарастить фин показатели, и как следствие, восстановить капитализацию быстрее прочих секторов.

Не является инвестиционной рекомендацией

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 8 )

Блог им. point_31 |Депозитарые расписки в новой реальности

- 07 июня 2022, 10:50

- |

Иностранные активы российского происхождения возглавили парад падения. По заявлениям эмитентов, санкции на НРД никак не касаются их деятельности. Однако нужно понимать, что ограничения НРД слабо повлияют на рост сахарной свеклы, но вот на взаимодействие акционеров и компании, данные санкции накладывают дополнительные риски.

Основной негатив в том, что могут возникнуть трудности с получением дивидендов и голосованием по распискам. Если вы не можете получить распределение прибыли и никак не влияете на дела в компании, то фактически расписки превращаются в фантики. Основной надеждой акционеров, удерживающих ГДР, остается редомицилляция (конвертация расписок в обыкновенные акции). Но этого может и не произойти.

Случайно ли Лента и Русал вернулись на родину в прошлом году? Если не верить в случайность, то мажоритарии крупных компаний могли быть заранее осведомлены о необходимости перерегистрации. Правда не все решили этим воспользоваться.

Сейчас же видим, что после наложенных санкций эмитенты не спешат даже объявлять о своих намерениях переехать. Основатель Яндекса, например, пока озабочен больше вопросом снятия санкций с себя, чем перерегистрацией компании.

Неопределенность, возникшая в расписках, резко повышает их риски. От покупок явно лучше воздержаться, ловля падающих ножей до добра ранее не доводила. Если же они уже есть в портфеле, то нужно взвешивать все за и против прежде чем резать убытки. В любом случае нет уверенности, что все отечественные компании с зарубежным листингом вернутся домой в течении нескольких лет, а значит, что восстановления некоторых расписок можно ждать очень долго, а то и вовсе не дождаться.

Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Русгидро - в ожидании дивидендов

- 06 июня 2022, 14:51

- |

Несмотря на общую негативную динамику рынка, одним из лидеров роста на прошлой неделе стала компания Русгидро. Это ли не повод заглянуть в свежий отчет по МСФО за 1 квартал 2022 года и найти триггеры, которые дали топливо для роста? Заодно посчитаем потенциальную дивидендную доходность.

Итак, доходы компании в первом квартале сложились из выручки, которая увеличилась на 5,5% до 117,6 млрд рублей и государственных субсидий в сумме 12,1 млрд рублей. Рост общей выручки на 4,7% обусловлен позитивной ценовой динамикой и увеличением объемов продаж. Если сравнивать с результатами других генерирующих компаний, то показатели не выдающиеся.

Операционные расходы поползли вверх на 5% вслед за выручкой. Добавило негатива обесценение финансовых активов на 2,3 млрд и убыток от изменения справедливой стоимости беспоставочного форварда на акции на 1,9 млрд. Напомню, что при падении стоимости акций, Русгидро обязана возмещать ВТБ разницу между ценой покупки, установленной еще в 2017 году для обеспечения займа и ценой продажи.

В итоге мы получили 19,8 млрд рублей чистой прибыли, что на 2,9% ниже уровня 2021 года. Тут конечно можно скорректировать прибыль на неденежные статьи, и даже получить прирост прибыли процентов так на 15. Только зачем, если и так видно, что результатами Русгидро не может похвастаться в 1 квартале.

Впрочем, как и дивидендами. Пока остальные электроэнергетики щедро раздают часть прибыли своим акционерам, Совет директоров Русгидро так своего решения и не озвучил. Интрига сохраняется, а пока на ожиданиях котировки понемногу выкупают. Давайте посмотрим, какую выплату ждать инвесторам.

По дивидендной политике компания выплачивает не менее 50% от скорректированной на неденежные статьи прибыли. Помните вышеупомянутое обесценение активов? Так вот за 2021 год компания получила 42,1 млрд чистой прибыли и 79,1 млрд скорректированной. 50% от нее — это 39,6 млрд или 0,09 рублей на 1 акцию, что соответствует 10,5% доходности.

Именно столько ждут увидеть у себя на счету акционеры, с жаждой скупая акции. Если под дивидендные стратегии еще можно рассмотреть актив, то вот органическим приростом бизнеса или финансовых результатов даже не пахнет. Я по-прежнему воздерживаюсь от покупок, пропуская мимо «возможную» див доходность в 10,6%, при живой то Леночке…

( Читать дальше )

Блог им. point_31 |Падшие сталевары. Чего ждать дальше? Когда покупать и стоит ли?

- 05 июня 2022, 10:24

- |

Санкции в отношении Мордашова ввергли в хаос всех сталеваров. Падение за неделю доходило до десятков процентов. Все ли так страшно? Какие проблемы и риски предстанут перед инвесторами? Какие целевые уровни использовать в работе? Все это узнаете в очередном видео с фрагментом вебинара от 02 июня, который я проводил для подписчиков ИнвестТема Premium:

( Читать дальше )

Блог им. point_31 |🔞 Откровенные итоги недели

- 04 июня 2022, 12:14

- |

Фондовый рынок России давно перестал вызывать во мне эмоций, но последние события ввергают меня в омут негодования, сомнений, гнева и недоверия. К эмоциям мы еще сегодня вернемся, а пока Индекс Мосбиржи за неделю теряет 4,14% и намеревается продолжить спуск к 2200 пунктам.

Теперь к разочаровывающим новостям. ЕС ввел шестой пакет санкций, в котором кроме нефтяного эмбарго, мы еще увидели персональные санкции. Первый удар был нанесен Северстали, в лице Мордашева. Это еще больше скажется на бизнесе и экспорте компании не только в ЕС, но и в условно «дружественные» страны. Котировки потеряли за неделю 31,3%.

💬 Но знаете что больше всего расстраивает? Это попытка чиновников «нанести удар в спину». Повышенные экспортные пошлины, налоговая допнастройка, ограничение наценки на продукцию. Все это снизит маржинальность всех сталеваров. Негативный сентимент толкнул акции металлургов вниз. ММК потерял 14,6%, НЛМК 13,8%. Причем, на этом снижение не закончится.

Зато порадовал Сбербанк, привилегированные акции которого торговались лучше рынка и прибавили 0,4%. Банковский сектор все еще далек от звания перспективного, но критических проблем не вижу. Об этом писал на онлайн-конференции Финама, на которую меня любезно пригласили. Подробнее по банкам сможете прочитать 👉🏻

( Читать дальше )

Блог им. point_31 |Ozon - без прибыли, облигаций и 750 млн $

- 01 июня 2022, 10:12

- |

Ритейл и IT-сектор не чураются делиться со своими акционерами отчетами за первый квартал. Публичность должна заставлять компании раскрывать результаты деятельности. Многие об этом забывают, чего не скажешь об Ozon, который опубликовал отчет за первый квартал 2022 года. Его мы сегодня и рассмотрим.

Итак, общая выручка компании выросла за отчетный период на 90% до 63,6 млрд рублей. Позитивный эффект оказывает рост оборота от продаж (GMV) более чем в два раза, увеличение заказов, активных покупателей и продавцов, а также повышение комиссий на маркетплейсе и доходов от рекламы.

💬 Причем именно возможность повышения комиссий в будущем способно дать необходимые апсайды и увеличить маржинальность бизнеса. Очень важный показатель!

Общие операционные расходы, включающие себестоимость выросли на 95% до 79,3 млрд рублей за первый квартал. Фулфилмент и доставка прибавили 147%. Обратите внимание, что операционка превышает всю выручку в 63,6 ярдов. Вкупе с финансовыми переоценками увеличили убыток до 19,1 млрд рублей.

( Читать дальше )

Блог им. point_31 |Сегежа - сила русского леса

- 30 мая 2022, 11:14

- |

Лесопромышленный холдинг не стал прятаться и все же решился раскрыть результаты деятельности за 1 квартал 2022 года. Причем частному инвестору в РФ будет крайне интересно узнать, как обстоят дела в бизнесе компании, которая представлена в Европе и других недружественных странах.

Сама компания не считает себя затронутой санкциями. Segezha Group ведет деятельность в штатном режиме. Ни одно из юридических и/или физических лиц Группы не подпадает ни под какие текущие санкции США, ЕС и прочих.

Это заявляла компания еще в апреле. Очень надеюсь, что все так и остается. Выручка тому подтверждение. За первые три месяца года она увеличилась в два раза до 35,6 млрд руб. Все сегменты показали двузначные темпы роста. «Бумага и упаковка» +44%, «Фанера и плиты» +75%, «Домостроение» +62%. Выручка сегмента «Деревообработка» вообще выросла в 3,6 раза.

Отличные результаты поддерживаются средними ценами реализации, ростом объемов продаж и консолидацией активов ИФР и НЛХК в прошлом году. Компания ожидаемо сократила продажи в Европу, на которую приходилось 30% экспортной выручки. В связи с логистическими трудностями объемы перераспределялись на рынки Китая и Египта, а развитие поставок на рынки стран Азии, Ближнего Востока и Африки, являются прерогативой.

( Читать дальше )

Блог им. point_31 |Итоги недели на рынке РФ

- 28 мая 2022, 10:35

- |

"Рынок развернулся, готовим кубышки для покупок" - Эту фразу вы хотите услышать по завершению этой недели? Смею вас разочаровать. Рынок куда сложнее, чем может показаться на первый взгляд. Фундаментальные факторы не на стороне покупателей, но не буду подкидывать масло в огонь. За эту неделю индекс прибавил 1,4%.

А вот по доллару ситуация куда лучше. Действия ЦБ, направленные на сдерживание укрепления рубля, оправдали себя. Снижение планки продажи валюты экспортерами до 50%, вкупе с техническими факторами, пытаются остановить чрезмерное падение доллара. Пользуясь случаем, возобновил покупку валюты.

Главным событием недели стало решение Газпрома (+12,1%) выплатить дивиденды своим акционерам. Сразу скажу, что норма выплаты в 50% от чистой прибыли в текущей ситуации выглядит опрометчивой. Снижение объемов экспорта в ЕС и «санкционная война» должны привести к переориентации в Азию. Только вот для этого нужно увеличить инвест-программу и CAPEX.

Но кого это волнует? Почти 20% дивидендной доходности. Для меня, купившего по 129,3 рублей акции Газпрома, див доходность составит 39%. Без комментариев.

Остальные дочки Газпром энергохолдинга также растут в ожидании щедрых выплат. ОГК-2 вообще попал в лидеры рынка +35,5%, Мосэнерго слабее +7,2%. ТГК-1 неплохо прибавляет 11,2%, только вот мажоритарий в виде зарубежного Fortum может повлиять на отмену выплат. С ним надо быть максимально осторожным.

( Читать дальше )

Блог им. point_31 |ЦБ встал против рубля, а в семье Газпрома намечаются дивиденды

- 27 мая 2022, 20:15

- |

Четверг оказался волатильным днем для популярных инструментов на российском рынке. В начале дня ЦБ РФ снизил ключевую ставку сразу на 3 процентных пункта несмотря на то, что аналитики ожидали снижение всего на 2 п.п. Также в ЦБ допускают дальнейшее снижение ставки.

На пресс-конференции была выражена озабоченность сильным укреплением рубля, и в ЦБ обещали принять более радикальные меры по стабилизации курса. После этих слов по валюте пошел резкий разворот. Под конец дня рубль потерял почти 10% к доллару.

А еще вчера Газпром огласил дивиденды в 52,53 рубля на одну акцию. Эти дивиденды станут рекордными для компании и составят 50% от чистой скорректированной прибыли, как и заложено в дивидендной политике. Однако в четверг, еще до оглашения дивидендов котировки в течении часа спикировали на 14% вниз. Ошибся ли кто-то кнопкой или решил выйти крупным пакетом до оглашения – не известно, но с такими дивидендами котировки готовятся пробивать 300 рублей за акцию.

🗓 Последний день для покупки – 18 июля

Ранее СД Газпромнефти рекомендовал к выплате 16 рублей на акцию по итогам 2021 года. С учетом уже выплаченных 40 рублей по итогам 9 месяцев, дивидендная доходность достигнет 13% годовых.

🗓 Последний день для покупки – 06 июля

Из крупных дочек Газпрома, которая еще не объявила дивиденды, остается ОГК-2. Заседание Совета Директоров по этому вопросу состоится 30 мая. По примерам Газпрома и Газпромнефти, можно надеяться, что и ОГК-2 примет позитивное решение по дивидендам. Выплата может составить 0,0834 руб на акцию, что соответствует 16,2% дивидендной доходности. Однако пока рано загадывать – нужна рекомендация СД, а затем одобрение акционерами.

Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |История моих отношений с Газпромом

- 27 мая 2022, 09:55

- |

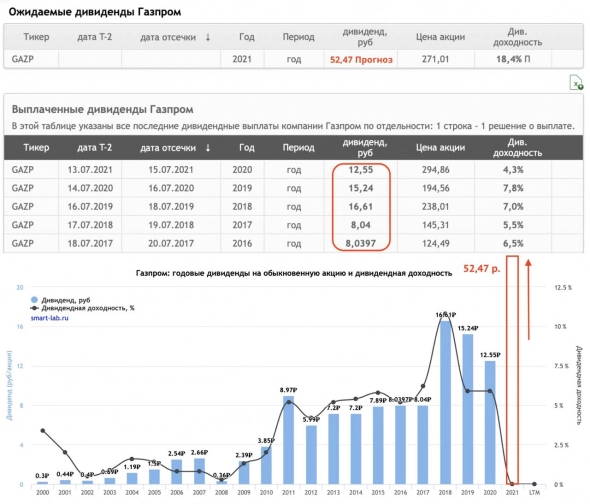

Раз уже все инфополе сузилось до одного лишь эмитента, приведу свою историю взаимоотношений с Газпромом. Я купил акции компании 1 апреля 2017 году по 129,30 рублей. С тех пор я получил дивидендами:

2017 г. — 8,04 руб.

2018 г. — 8,04 руб.

2019 г. — 16,61 руб.

2020 г. — 15,24 руб.

2021 г. — 12,55 руб.

И вот Совет директоров рекомендовал годовому Общему собранию акционеров выплатить дивиденды по результатам деятельности в 2021 году в денежной форме в размере 52,5 рубля на одну обыкновенную акцию. Это еще 52,5 рубля в копилку.

Классика инвестиций! А что ты сделал, чтобы поддержать национальное достояние?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс