Блог им. guccislash |CarMoney. Сильные операционные результаты. Идея в силе!

- 23 апреля 2024, 10:38

- |

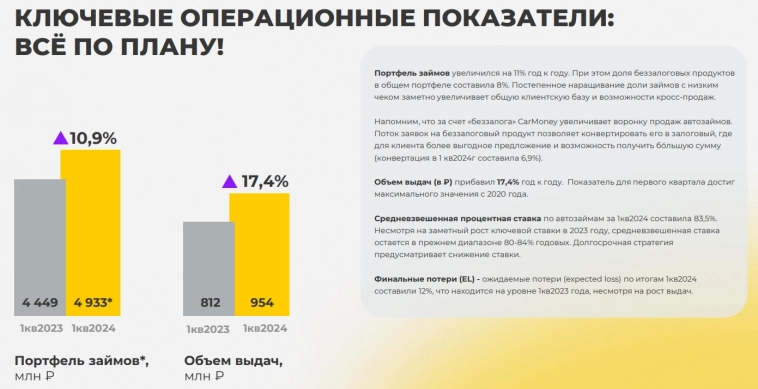

Вчера, абсолютный лидер в сегменте обеспеченных займов, федеральная компания с присутствием в 72 регионах — CarMoney, представила операционные результаты деятельности за 1 квартал 2024 года. Забегая наперед стоит сказать, что результаты получились достаточно сильными, что вселяет некий оптимизм относительно инвестиционной идеи в акциях компании. А теперь к ключевым показателям:

🟠Портфель займов: 4,9 млрд руб (+11% г/г)

🟠Объём выдач (продажи): 954 млн руб (+17,4% г/г)

🟠Кол-во активных займов: 41,7 тыс. договоров (+56,2% г/г)

🟠Кол-во уникальных клиентов: 95 тыс. чел (+54 г/г)

🟠Средний размер автозайма: 356 тыс. руб (+20,7% г/г)

Важно отметить, что уровень автоматизации выдачи автозаймов достиг 86%, при этом 92% автозаймов оформляется в онлайн-режиме. Это свидетельствует об отлично проделанной работе компании в рамках развития собственных онлайн-сервисов.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. guccislash |Ozon. Рост продолжается

- 22 апреля 2024, 10:38

- |

Ozon продолжает демонстрировать впечатляющие результаты. Пару недель назад компания представила отчетность за 2023 год, а на торгах в прошлую пятницу преодолели планку в 4000 рублей. Давайте разбираться:

Результаты за IV квартал 2023 г

🔵Выручка: 127,9 млрд руб (+53% г/г)

🔵Скорректированная EBITDA: 87 млн руб (3 933 млн годом ранее)

🔵Чистый убыток: 18,2 млрд руб (-11,2 млрд годом ранее)

🔵Чистый поток денежных средств от операционной деятельности: 53,5 млрд руб (рост в 6,3 раза г/г)

Резюмируя результаты, можно сказать, что компания продолжает демонстрировать высокие темпы роста бизнеса. Важно отметить, что OZON показал рост от высокой базы 2021-2022 годов и не планирует останавливаться на достигнутом.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

Блог им. guccislash |X5 Retail Group. Сильное начало года. Ждём переезда

- 19 апреля 2024, 12:26

- |

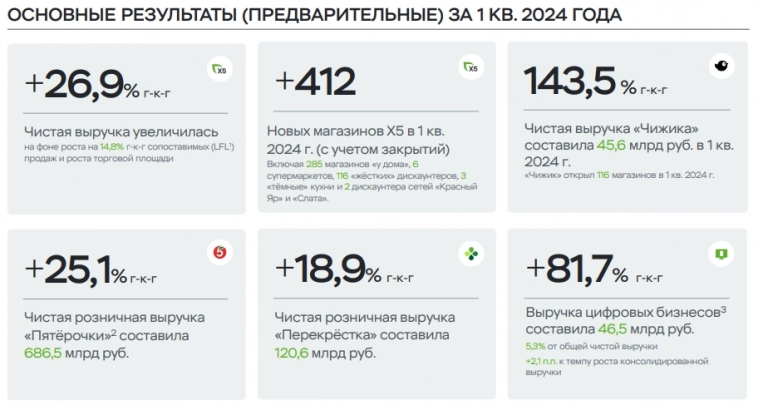

Спустя практически месяц после обзора годичных результатов, группа X5 выпустила очередной отчет, но уже за I квартал 2024 года. Переходим к ключевым финансовым показателям:

🟢Выручка: 882,2 млрд руб (+26,9% г/г)

🟢Выручка «Чижик»: 45,4 млрд руб (рост в 2,4 раза г/г)

🟢Сопоставимые продажи (LFL): 14,8%

🟢GMV цифровых бизнесов: 50,6 млрд руб (+81,6% г/г)

Если резюмировать, то компания представила сильную отчетность и довольно успешно открывает для себя 2024 год. X5 отчиталась об увеличении выручки, рекордном росте сопоставимых продажах (LFL), а также увеличении онлайн-продаж. Хорошие результаты обусловлены ростом посещаемости, опережающим увеличением корзины относительно продовольственной инфляции, и в целом благоприятной макроэкономической конъюнктурой.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

Блог им. guccislash |НЛМК. Возобновление дивидендов и итоговые результаты

- 18 апреля 2024, 14:09

- |

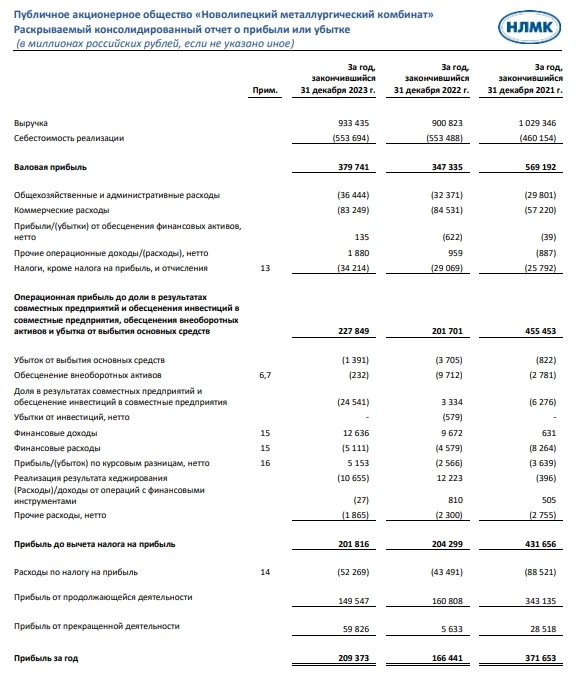

Лидирующий международный производитель высококачественной стальной продукции с вертикально-интегрированной моделью бизнеса НЛМК, на этой неделе также представил финансовые результаты за 2023 год. Традиционно переходим к ключевым показателям:

🔵Выручка: 933 млрд руб (+4% г/г)

🔵EBITDA (оценочная): 273 млрд руб (+12% г/г)

🔵Валовая прибыль: 379,7 млрд руб (+9,3% г/г)

🔵Скорр. чистая прибыль: 209,3 млрд руб (+26% г/г)

🔵Чистый долг: -112 млрд руб (против 42 млрд руб в 2022)

Отчетность получилась нейтральной и несмотря на снижение выручки во втором полугодии 2023, в годовом выражении НЛМК продемонстрировала рост по всем ключевым финансовым показателям. Важно сказать, что НЛМК уже давно не стоит относить к компаниям роста, поскольку ключевым в её кейсе являются дивиденды.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

Блог им. guccislash |Мать и Дитя. Рекордная прибыль и дивидендные ожидания

- 17 апреля 2024, 10:26

- |

Вы просили, поэтому в сегодняшнем обзоре рассмотрим одного из лидеров на российском рынке частных медицинских услуг, ведущую компанию в сфере многопрофильной медицинской помощи — Мать и Дитя. Вначале апреля компания отчиталась по итогам 2023 года. Взглянем на ключевые показатели:

🔴Выручка: 27,6 млрд руб (+9,6% г/г)

🔴EBITDA: 9,2 млрд руб (+16,3% г/г)

🔴Чистая прибыль: 7,8 млрд руб (+65,8 г/г)

🔴Чистая денежная позиция: 9 млрд руб

В отчетном году Мать и Дитя продемонстрировала рекордные результаты по показателю выручки и чистой прибыли. Ярким финансовым результатам поспособствовало восстановление отложенного спроса на медицинскую помощь и репродуктивного поведения. Порадовали также и операционные результаты компании, которые обусловлены:

🔴Ростом количества амбулаторных посещений;

🔴Ростом среднего чека;

🔴Ростом количества принятых родов.

В 2024 году компания планирует продолжить мощную экспансию: начать строительство многопрофильного госпиталя в Домодедово и центра ядерной медицины Лапино-3, а также открыть новые клики в Москве и регионах.

( Читать дальше )

Блог им. guccislash |Группа Позитив. Сильные результаты и долгосрочный взгляд

- 16 апреля 2024, 12:21

- |

На прошлой неделе, ведущая российская IT-компания в области кибербезопасности Группа Позитив представила финансовые результаты по МСФО за 2023 год. Традиционно переходим к ключевым показателям:

🔴Выручка: 22,2 млрд руб (+61% г/г)

🔴EBITDA: 10,8 млрд руб (+59% г/г)

🔴Чистая прибыль: 9,7 млрд руб (+59% г/г)

🔴Отгрузки: 25,5 млрд руб (+76% г/г)

Как и ожидалось, компания представила сильный отчет, в котором показала рост по всем ключевым финансовым показателям. Обратим внимание на отгрузки, которые по итогам года выросли на 76%, что соответствует ранее заявленным планам компании. Что касается долговой нагрузки, то итоговый показатель ND/EBITDA составил 0,3x — комфортный уровень. Маржинальность бизнеса также продолжает расти, что в свою очередь обеспечивает высокие дивиденды акционерам.

За последние 5 лет бизнес Группы Позитив вырос в 9 раз и в настоящий момент компания в 2,5 раза опережает рынок. По итогам 2023 года общий прирост команды составил 43%, а её численность удвоилась до 1000+ человек.

( Читать дальше )

Блог им. guccislash |Сбербанк. Прибыль продолжает расти, что делать с акциями?

- 15 апреля 2024, 09:49

- |

Один из лидеров фондового рынка и заслуженный ТОП-1 народного портфеля Сбербанк, пару дней назад представил финансовые результаты по РСБУ за 3 месяца 2024 года. Взглянем на ключевые показатели:

Результаты за 3 месяца:

🔵Чистый процентный доход: 618,8 млрд руб (+19,7% г/г)

🔵Чистый комиссионный доход: 165,7 млрд руб (+6,0% г/г)

🔵Чистая прибыль: 364 млрд руб (+3,9% г/г)

Результаты за Март:

🔵Чистый процентный доход: 208,0 млрд руб (+15,2% г/г)

🔵Чистый комиссионный доход: 61,6 млрд руб (+2,4% г/г)

🔵Чистая прибыль: 128,5 млрд руб (+2,6% г/г)

Сбербанк от месяца к месяцу продолжает демонстрировать рост по всем ключевым финансовым показателям, а акции тем временем уже успели закрепиться выше 300 рублей и покоряют новые локальные максимумы.

Руководство Сбербанка отмечает улучшение спроса в корпоративном кредитовании, но в то же время отмечает, что ипотечное кредитование находится под давлением высоких ставок. Также в марте отмечается рост совокупного кредитного портфеля на 1,1% и фиксируется устойчивая динамика в отношении привлечения средств физических лиц, объём которых вырос на 1,8%.

( Читать дальше )

Блог им. guccislash |АФК-СИСТЕМА. ИТОГОВЫЕ РЕЗУЛЬТАТЫ И ПЕРСПЕКТИВЫ РОСТА

- 12 апреля 2024, 09:55

- |

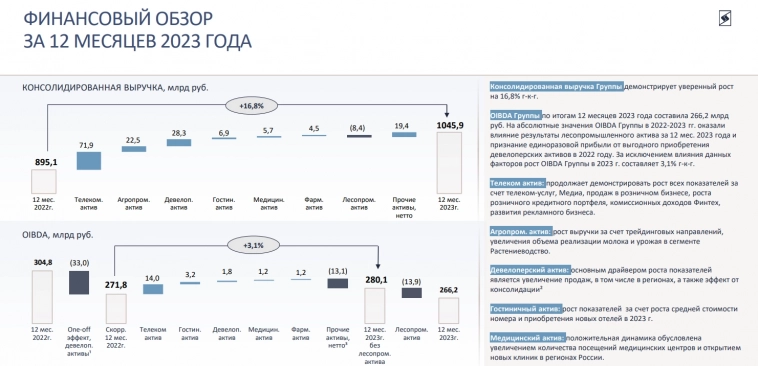

Вчера крупнейшая в России публичная инвестиционная компания АФК-Система представила финансовые результаты по МСФО за 2023 год. Традиционно переходим к ключевым показателям:

🔵Выручка: 1 046 млрд руб (+16,8% г/г)

🔵OIBDA: 266,2 млрд руб (-12,7% г/г)

🔵Чистый убыток: -5,3 млрд руб (против прибыли 43,5 млрд в 2022 г)

🔵Чистый долг: 247,7 млрд руб (+1% г/г)

🔵Чистый долг/OIBDA: 0,93х

В отчетном году холдинг получил убыток и нарастил долговую нагрузку, а также провел ряд крупных инвестиций как на текущие активы, так и на: косметическую, рыбопромышленную, гостиничную отрасли. В то же время, результаты по выручке оказались лучше ожиданий, всё благодаря весомому вкладу Эталона, МТС, Степи, Cosmos Hotel Group, и прочих активов.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

( Читать дальше )

Блог им. guccislash |GLOBALTRANS. РЕЗУЛЬТАТЫ РАДУЮТ, А ЧТО С ДИВИДЕНДАМИ?

- 10 апреля 2024, 09:21

- |

Одна из ведущих компаний в сфере грузовых железнодорожных перевозок России вчера опубликовала итоговые результаты по МСФО за 2023 год. Взглянем на ключевые показатели:

🔴Выручка: 104,7 млрд руб (+11% г/г)

🔴Чистая прибыль: 38,6 млрд руб (+55% г/г)

🔴Скорр. EBITDA: 52,3 млрд руб (+6% г/г)

🔴Свободный денежный поток: 25,8 млрд руб (против 14,8 млрд руб в 2022)

Сильные результаты. В 2023 году компания продемонстрировала рост по всем ключевым финансовым показателям, а также существенно улучшила операционную эффективность бизнеса. Во многом этому поспособствовала стабильная рыночная ситуация и благоприятная ценовая конъюнктура.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Традиционно начинаем с чистой прибыли, которая за год увеличилась на 55%, а сам рост обусловлен следующими разовыми факторами: доход от курсовых разниц, доход от продажи доли дочерней компании Spacecom, отсутствие существенного обесценения подвижного состава.

( Читать дальше )

Блог им. guccislash |СОФТЛАЙН. РЕКОРДНЫЕ РЕЗУЛЬТАТЫ И ПОЗИТИВНЫЙ ВЗГЛЯД

- 09 апреля 2024, 12:52

- |

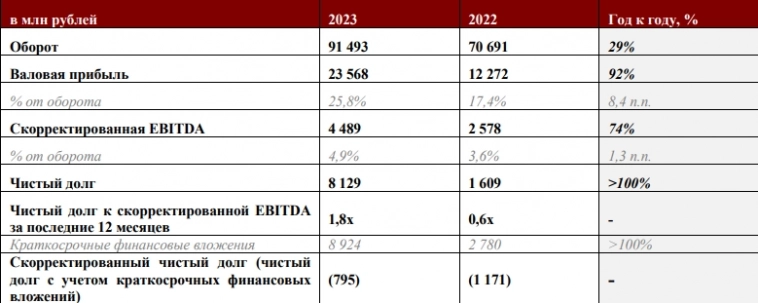

В рамках традиционной рубрики разбора отчетов компаний, переходим к финансовым результатам одного из лидеров IT-сегмента Софтлайну, который на прошлой неделе также поделился итоговой отчетностью по МСФО за 2023 год:

🔴Оборот: 91,5 млдр руб (+29% г/г)

🔴Выручка: 73,2 млрд руб (+30% г/г)

🔴Валовая прибыль: 23,6 млрд руб (+92% г/г)

🔴Скорр. EBITDA: 4,5 млрд руб (+74% г/г)

В отчетном году компания продемонстрировала существенный рост в выручке по всем ключевым сегментам бизнеса, при этом также важно отметить падение по чистой прибыли до 3,1 млрд рублей, против 6,5 млрд за 2022 год и увеличение долговой нагрузки. Противоречиво, однако давайте разберемся..

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

Начнем с противоречивого, а именно чистой прибыли, которая по итогам года упала до 3,1 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс