Блог им. gofan777 |⚡️ Ленэнерго: будет ли выполнен план?

- 27 ноября 2025, 08:56

- |

💰 Согласно отчету по исполнению инвестпрограммы на 25 год (где сетевые компании дают прогнозы по прибыли), итоговый дивиденд может составить 36,93 рубля на преф. Доходность рисуется весьма приятная: 14,3% с перспективой роста выплат в следующем году до 47 рублей. Это звучит еще интереснее, но слишком забегать вперед не будем. Даже ближайшая выплата пока не предопределена.

📃 Сейчас у нас на рукахсвежий РСБУ за 9 месяцев:

📈Выручка и EBITDA выросли на 15,9% и 15,6% соответственно, ускорившись по отношению к 1 полугодию, благодаря летней индексации тарифов.

📈Чистая прибыль выросла на 11,4% г/г и составила 28,9 млрд руб. За 9 месяцев уже заработан 31 рубль дивидендов на акцию! Основной причиной более медленного роста прибыли стало повышение налога с 20% до 25% в этом году.

На первый взгляд кажется, что получить недостающие 5,9 рублей дивидендов не составит труда. Но напомню про нюанс 4 квартала: прибыль в нем занижается обесценением основных средств. Точной формулы расчета мы не знаем, но общий принцип такой: компания сравнивает текущую стоимость основных средств и стоимость, полученную на основе DCF-модели. Разница между ними — и есть обесценение.

( Читать дальше )

- комментировать

- 2.2К

- Комментарии ( 0 )

Блог им. gofan777 |⛵️ Остались ли тихие гавани в акциях? Часть 2.

- 07 ноября 2025, 08:56

- |

В прошлый раз я сделал выжимку по секторам в реалиях текущей ставки, рубля и т.д. Как оказалось, идеи в акциях еще остались, но рисков тоже стало много.Некоторые сектора сейчас лучше полностью обходить стороной.

Сегодня продолжим начатый разговор👇

📞Телекомы

МТС #MTSS и Ростелеком #RTKM несут груз высоких процентных расходов, а значит, шлейф рисков на период высоких ставок. На снижении акции могут спекулятивно вырасти. Но если говорить про долгосрочное фундаментальное удержание — то телекомы плохо для него подходят. Бизнес стагнирует, тарифы не всегда догоняют даже инфляцию, а опережающие расходы подтачивают маржинальность.

📱IT

Сектор уже пострадал от сокращения спроса и снижения эффекта импортозамещения. В следующем году айтишникам может достаться еще больше от возможного появления НДС и повышения страховых сборов. Конечная картина еще до конца не ясна (возможно НДС получится избежать), но и драйверов, кроме снижения ставки, тоже пока не видно. Кажется, что сейчас не лучшее время для удержания акций роста. В качестве исключений отмечу Яндекс и Хэдхантер, имеющие больший запас прочности. Яндекс #YDEX за счет масштаба и выстроенной экосистемы, Хэдхантер #HEAD — за счет околомонопольного положения на рынке HR и высокой маржинальности.

( Читать дальше )

Блог им. gofan777 |🔥 Индекс, доллар, вклады, облигации и другие новости фондового рынка

- 04 августа 2025, 09:05

- |

📉 Индекс Мосбиржи полной доходности #MCFTR с начала текущего года прибавил всего 0,74%. И такую динамику нельзя списать исключительно на дивидендные гэпы, мы видим по отчетам компаний, что дела там обстоят не очень хорошо, даже в Сбере #SBER рост практически остановился .

Отсутствие роста цен на акции, несмотря на продолжение цикла снижения ключевой ставки, говорит о том, что большинство инвесторов не закладывают быстрого окончания СВО в свои прогнозы. И даже наоборот, на фоне текущей повестки со стороны западных стран, готовятся к очередным санкциям.

📈 А вот индекс облигаций с учетом купонов #RGBITR с начала года уже принес +18% (писал про это подробнее на прошлой неделе). Длинные ОФЗ, как и корпоративные облигации вполне неплохо отыгрывают смягчение денежно-кредитной политики.

🏦 Банковские вклады, которые еще недавно предлагали 23+% годовых сейчас дают хорошую доходность (17-18%) только на короткий срок (до 6 месяцев). Поэтому, реинвестировать средства, полученные с депозитов, обратно на депозиты уже не так интересно. Это имеет смысл делать, только если у вас есть специальные промокоды или вы выполняете определенные условия банков. В таком случае, доходность может быть на 2-3 п.п. выше, чем у остальных.

( Читать дальше )

Блог им. gofan777 |📊 Лучшие дивидендные акции в неспокойные времена

- 05 мая 2025, 08:40

- |

🤯 Российский рынок акций штормит под влиянием геополитических новостей. Кроме того, отчеты за 1 квартал уже обнажили негативное влияние высокой ключевой ставки не только на котировки, но и на бизнес-показатели. Вишенка на торте — волатильность в нефти и укрепление рубля, бьющие по бюджету и доходам нефтяных компаний.

😌 Как в такой ситуации найти тихую гавань, если нет желания уходить в облигации? Ответ есть — это надежные дивидендные бумаги. Сегодня разберем самые интересные из них!

1️⃣ Мать и Дитя #MDMG

Для кого-то открытие ТОПа может стать неожиданностью, но Мать и Дитя — это самая настоящая защитная история. Посудите сами,бизнес практически не зависит от курса рубля, цены на нефть и ключевой ставки, а спрос на медицинские услуги неэластичен.

Мать и Дитя может спокойно платить 80-100 рублей дивидендов без ущерба развитию, радуя инвесторов доходностью в 8-10%. Кто-то скажет, что это немного. Но не будем забывать, что компания при этом еще растет двузначными темпами и не имеет проблем с долгом. Отличная история для консервативного портфеля.

( Читать дальше )

Блог им. gofan777 |💰ТОП-5 дивидендных акций

- 16 января 2025, 12:41

- |

📈 После сохранения уровня ключевой ставки в декабре, рынок акций отскочил и по некоторым признакам перешел к циклу роста. Однако, рост котировок, хоть и приятен глазу, но имеет некоторые минусы. Главные из которых — необходимость покупать по более высоким ценам и снижение дивидендных доходностей.

❗️Тем не менее, на рынке все еще остались истории с интересными потенциальными дивидендами. И сегодня я решил актуализировать список таких бумаг, ведь если ставка ЦБ, все-таки, начнет снижаться в этом году, то доходности будут таять.

🏦Сбер #SBERP #SBER

💰По итогам 2024 года рынок ждет около 35 рублей дивидендов на акцию. Что при цене в 280 рублей за бумагу дает 12,5% доходности. Для Сбера исторически это все-еще много, учитывая что на выплату направляется только половина прибыли. Кроме того, в условиях снижения ставки, акции данного эмитента могут хорошо себя проявить по мере уменьшения кредитных рисков, частичного роспуска резервов и переоценки портфеля ОФЗ. Ну и не стоит забывать о возможном снятии санкций с фин. сектора РФ (которые США уже начали ослаблять!), о причинах этого подробно писал и рассказывал в клубе.

( Читать дальше )

- комментировать

- 10.2К |

- Комментарии ( 1 )

Блог им. gofan777 |⚡️Ленэнерго: лучшая дивидендная фишка?

- 15 августа 2024, 05:48

- |

На российском рынке осталось не так уж много дивидендных историй, которые можно назвать стабильными. Одна из таких — привилегированные акции Ленэнерго, дивиденды по которым выплачиваются уже несколько лет подряд в размере 10% от чистой прибыли РСБУ.

📊 Сегодня мы разберем полугодовой отчет РСБУ компании и прикинем, каких дивидендов можно ждать по итогам года.

📈 Выручка выросла на 11,8% г/г. Себестоимость при этом прибавила всего 10,1%, что создало задел к увеличению чистой маржинальности.

🏘 Доходы от передачи электроэнергии выросли на6% г/г, с 49,7 до 52,7 млрд рублей. Главным же драйвером выручки стало техприсоединение, принесшее более 6,2 млрд руб. по сравнению с 3 млрд руб. годом ранее. Расширение пригородов и частного сектора вокруг Санкт-Петербурга дает свои плоды.

📣 Заместитель генерального директора по экономике и финансам «Россети Ленэнерго» Александр Гридин так прокомментировал прошедшее полугодие:

«Определяющее влияние на стабильные финансовые показатели компании в первом полугодии 2024 года оказали факторы, обеспечивающие денежный поток: объём исполнения обязательств по технологическому присоединению заявителей и рост полезного отпуска электроэнергии при меньших темпах роста себестоимости».

( Читать дальше )

Блог им. gofan777 |💡 Ленэнерго снизила возможные дивиденды

- 03 апреля 2024, 11:14

- |

В отличие от большинства эмитентов РФ, по Ленэнерго держателям привилегированных акций больше важны результаты по РСБУ, а не по МСФО. Это связано с тем, что дивиденды у нее прописаны в Уставе в размере 10% от чистой прибыли по РСБУ.

Все инфраструктурные компании не являются историями роста, поэтому, динамика доходов зависит от инфляции и от индексации тарифов. Ленэнерго не стала исключением, установленная мощность в 2023 году выросла всего на 2,8% г/г, а полезный отпуск электроэнергии и вовсе вырос на 0,9% г/г.

📈 Несмотря на слабую динамику операционных результатов, выручка продемонстрировала рост на 14,4% г/г до 108,8 млрд руб. за счет увеличения тарифов. На этом фоне EBITDA прибавила 32,4% г/г до рекордных 61,3 млрд руб.

❗️ А вот с чистой прибылью бухгалтерия решила «поиграть». В 2023 году произвели переоценку основных средств на сумму16,5 млрд руб. Для сравнения, в 2022 году списания тоже были, но всего на 5,7 млрд руб. Это главный риск подобных компаний, которые 3 квартала показывают хороший рост доходов, а в 4 квартале производят списания и переоценки.

( Читать дальше )

Блог им. gofan777 |💡Ленэнерго - Дивиденды ⚖️ Обесценения

- 04 апреля 2023, 21:36

- |

📝 В отличие от многих отечественных компаний, где мы обычно разбираем отчеты МСФО, у Ленэнерго более важным является отчет по РСБУ. Компания платит 10% на префы именно из прибыли по стандарту РСБУ, которые закреплены в Уставе.

Попробуем разобраться, как отработала компания в 2022 году, каких результатов добилась и на какой размер выплаты могут рассчитывать акционеры.

📈 Выручка выросла на 1,8% г/г до 95 млрд руб. Бизнес сетевых и коммунальных компаний является защитным в случае кризисов, но он слишком инертный и не позволяет полностью перекрывать инфляцию в случае ее резкого роста. Так, по итогам прошлого года инфляция составила 11,9%, а выручка компании прибавила всего 1,8%.

📈 Благодаря качественной работе менеджмента над сокращением издержек, EBITDA выросла на 8,4% г/г до 46,3 млрд руб. Рентабельность EBITDA выросла на 3 п.п. до 48,8%, что является хорошим показателем.

📉 Но не обошлось и без неприятных сюрпризов. Было проведено обесценение основных средств на сумму около 6 млрд руб., также переоценили финансовые вложения на 863 млн руб. Как итог, из-за разовых факторов чистая прибыль сократилась на (9,2%) г/г до 17,98 млрд руб.

( Читать дальше )

Блог им. gofan777 |📉 Акции Ленэнерго не оправдали ожиданий инвесторов

- 30 ноября 2022, 08:22

- |

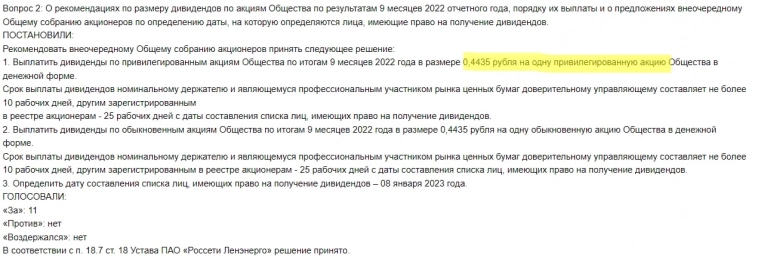

📝 Во вторник вечером компания раскрыла детали решения совета директоров, где на повестке был вопрос по распределению дивидендов по итогам 9 месяцев 2022 года.

📌 По Уставку на префы должны были распределить 10% чистой прибыли по РСБУ. В прошлом обзоре мы посчитали, дивиденды на акцию, при распределении 10% от ЧП выплата должна была составить 15,8 руб., а в решении совета директоров фигурирует цифра 0,4435 руб., как на обычку, так и на преф.

📉 Рынок воспринял данную новость негативно, акции падали на 10% за день. Не совсем понятна тогда вообще цель промежуточного распределения прибыли. Возможно это тонкий намек на то, что компания больше не будет придерживаться распределения по Уставу, но это не точно. Все-таки показательной выплатой будет дивиденд именно по итогам года, который нам озвучат ближе к лету 2023 года.

🧰 Я нахожусь вне позиции, писал про это в последнем разборе компании, где приводил все свои сделки. Надеюсь, что эмитент все-таки не разочарует тех инвесторов, кто держит акции в портфеле. Лично я бы не принимал поспешных решений о продаже по итогам 9 месяцев, еще не все потеряно. Но дальше все зависит от вашей стратегии.

( Читать дальше )

Блог им. gofan777 |⚡️Ностальгия по Ленэнерго

- 11 ноября 2022, 13:44

- |

Старая добрая «Ленка» выпустила отчет по итогам 9 месяцев (РСБУ), предлагаю с него и начать.

📉 Полезный отпуск электроэнергии сократился на 0,2% г/г. Присоединенная мощность демонстрирует слабую динамику, прибавив всего 7% г/г, что даже ниже уровня официальной инфляции.

📉 Финансовые результаты тоже достаточно слабые, выручка выросла всего на 0,2% г/г, EBITDA сократилась на 0,7%г/г, а чистая прибыль и вовсе упала на 9,1% г/г. Причиной такой динамики стал рост резервов на обесценение, чем часто славятся различные МРСК.

📈 Есть несколько позитивных моментов, компания продолжает снижать долговую нагрузку, чистый долг опустился до уровня 9,5 млрд. руб., а отношение ND/EBITDA = 0,22, что в пределах нормы.

📈 Также есть небольшой вклад в будущий рост финансовых показателей на фоне увеличения количества заявок на тех. присоединение на 54% г/г. Это самый рентабельный вид бизнеса, потому что за все платит потребитель, компания фактически издержек не несет.

🧰 Я долгое время являлся акционером данной компании, за что безусловно ей благодарен. Последние годы ждал разрешения вопроса с выплатой долга от Ленинградской области по старой теме со сглаживанием тарифов, но воз и ныне там.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс