Блог им. fundamentalka |⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

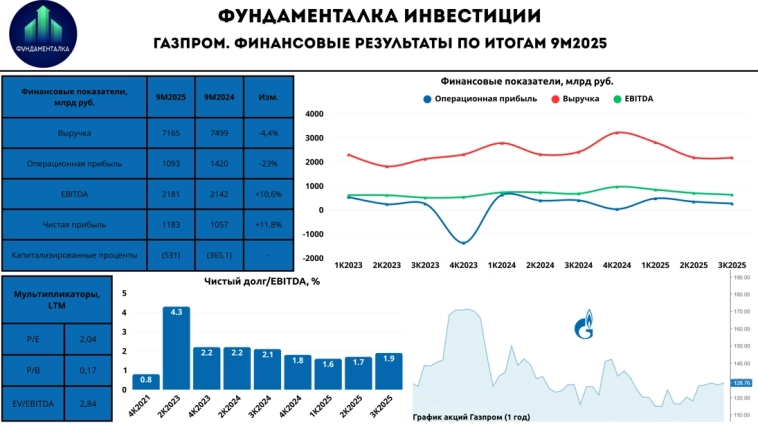

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

( Читать дальше )

- комментировать

- 249

- Комментарии ( 3 )

Блог им. fundamentalka |⚓️ Совкомфлот. Всё хуже и хуже

- 17 декабря 2025, 12:00

- |

Сегодняшний материал посвящен крупнейшей судоходной компании в России и некогда одному из мировых лидеров танкерных перевозок — Совкомфлоту. Давайте посмотрим, как обстоят дела у компании в условиях беспрецедентных санкций:

— Выручка: 79,4 млрд руб (-40,2% г/г) 79,4

— EBITDA: 32,2 млрд руб (-61,7% г/г) 84

— Операционный убыток: -29,1 млрд руб (против 46,4 млрд руб. прибыли г/г)

— Чистый убыток: -33,9 млрд руб (против прибыли 45,5 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 9М2025 выручка упала на 40,2% г/г — до 79,4 млрд руб. на фоне крепкого рубля, негативного эффекта SDN санкций, а также низких ставок фрахта. С учетом того, что эксплуатационные расходы остались +- на уровне прошлого года, а прибыль от эксплуатации судов снизилась, компания получила убытки на операционном уровне в размере 29,1 млрд руб. В результате EBITDA упала на 61,7% г/г — до 32,2 млрд руб., а чистый убыток составил -33,9 млрд руб.

( Читать дальше )

Блог им. fundamentalka |✈️ Аэрофлот. Обзор финансовых результатов за 9М2025. Что с расходами?

- 16 декабря 2025, 10:15

- |

Сегодня в нашем фокусе крупнейшая российская авиационная компания Аэрофлот и её результаты по итогам 9 месяцев 2025 года. Традиционно, рассмотрим ключевые моменты:

— Выручка: 676,5 млрд руб (+6,3%)

— скорр. EBITDA: 148,8 млрд руб (-19,3% г/г)

— Чистая прибыль: 107,2 млрд руб (+78,9%)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 выручка выросла на 6,3% г/г — до 676,5 млрд руб. на фоне роста выручки от пассажирских и регулярных перевозок, а также роста доходной ставки. При этом чистая прибыль до корректировок показала рост на 78,9% г/г — до 107,2 млрд руб. за чёт эффекта курсовой переоценки и страхового урегулирования.

*Чистая прибыль, скорректированная на эффект страхового урегулирования (68,4 млрд руб.), курсовые переоценки (28,9 млрд руб.), прочие разовые статьи (11,7 млрд руб.) продемонстрировала падение на 49,5% г/г — до 24,5 млрд руб.

— рост доходной ставки составил +3,8% — до 5,46 руб. на кресло-км.

— пассажиропоток и занятость кресел за 9М2025 остались на уровне прошлого года: 42,5 млн пассажиров / 89,9%.

( Читать дальше )

Блог им. fundamentalka |⛽️ Газпромнефть. Ждун девальвации

- 08 декабря 2025, 12:37

- |

Дорогие подписчики, начинаем торговую неделю с обзора финансовых результатов Газпромнефти по итогам 9 месяцев 2025 года. Давайте взглянем, как чувствует себя компания в текущих реалиях:

— Выручка: 2073 млрд руб (-11% г/г)

— EBITDA: 656,7 млрд руб (-32% г/г)

— Чистая прибыль: 247 млрд руб (-37,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 9М2025 выручка продемонстрировала снижение на 11% г/г — до 2073 млрд руб., что обусловлено сохраняющейся неблагоприятной макроэкономической конъюнктурой, в частности, укреплением рубля и дешевеющей нефтью. В результате EBITDA сократилась на 32% г/г — до 656,7 млрд руб., а чистая прибыль на 37,1% г/г — до 247 млрд руб. соответственно.

— выручка от продаж нефти снизилась на 10,6% г/г.

— операционные расходы снизились на 4,6% г/г.

— операционная прибыль снизилась с 538,1 до 319,4 млрд руб.

— рентабельность EBITDA в 3К2025 составила 24,9% (против 25,6% годом ранее)

❗️ На конец 9М2025 чистый долг Газпромнефти составил 907,4 млрд руб., при ND/EBITDA = 0,93x.

( Читать дальше )

Блог им. fundamentalka |💻 Астра. Результаты под давлением

- 05 декабря 2025, 11:48

- |

Завершаем неделю обзором финансовых результатов производителя инфраструктурного ПО — Группы Астра, которая отчиталась по итогам 9 месяцев 2025 года:

— Выручка: 10,4 млрд руб (+22% г/г)

— Отгрузки: 9,7 млрд руб (-4% г/г)

— скор. EBITDA: 2,1 млрд руб (-12% г/г)

— Чистая прибыль: 818 млн (-59% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Традиционно, начнем с позитивного, а именно, роста выручки. За отчетный период она увеличилась на 22% г/г — до 10,4 млрд руб., на фоне поступлений от продаж операционной системы Astra Linux, сопровождения продуктов, а также признания доходов от ранее осуществленных отгрузок.

— выручка от Astra Linux выросла на 18,1% г/г.

— выручка от сопровождения продуктов увеличилась на 63,2% г/г.

📉 При этом другие ключевые показатели отразили падение на фоне неблагоприятной макроэкономической ситуации, сезонности бизнеса и растущих расходов. Так, отгрузки за 9М2025 снизились на 4% г/г — до 9,7 млрд руб. Скорректированная EBITDA сократилась на 12% г/г — до 2,1 млрд руб. В свою очередь, чистая прибыль, упала на 59% г/г — до 818 млн руб.

( Читать дальше )

Блог им. fundamentalka |⛽️ Роснефть. Ничего хорошего

- 02 декабря 2025, 12:25

- |

Сегодня в нашем фокусе финансовый отчет за 9М2025, одной из крупнейших публичных добычных компаний мира — Роснефти. Традиционно, пройдемся по основным моментам:

— Выручка: 6288 млрд руб (-17,8% г/г)

— EBITDA: 1641 млрд руб (-29,3% г/г)

— Чистая прибыль: 277 млрд руб (-70,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 На фоне снижения цен на нефть и укрепления рубля выручка за 9М2025 показала снижение на 17,8% г/г — до 6288 млрд руб. В результате показатель EBITDA сократился на 29,3% г/г — до 1641 млрд руб, а чистая прибыль обрушилась на 70,1% г/г — до 277 млрд руб. в т.ч. из-за негативного эффекта высокой ключевой ставки, а также разовых и неденежных факторов.

*Средний дисконт на российскую нефть Urals к стоимости Brent в период с 1 по 18 ноября составлял $18,4/барр (в октябре 2025г — $13/барр).

— средняя цена Urals (USD/баррель) за последние 12 месяцев составила $62,5.

— CAPEX вырос на 6,3% г/г — до 1118 млрд руб.

— скор. FCF сократился на 45% г/г — до 591 млрд руб.

( Читать дальше )

Блог им. fundamentalka |🖥️ Диасофт. Неоправданный оптимизм

- 01 декабря 2025, 10:25

- |

Дорогие подписчики, начинаем торговую неделю обзором финансовых результатов за 1П2025, разработчика ПО для финансового сектора и других отраслей экономики — Диасофта. Взглянем на ключевые моменты отчета:

— Выручка: 3,9 млрд руб (-4,8% г/г)

— EBITDA: 407 млн руб (-57,3% г/г)

— Чистая прибыль: 83,5 млн руб (-88,2% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 1П2025 выручка продемонстрировала снижение на 4,8% г/г — до 3,9 млрд руб., что обусловлено ростом себестоимости продаж и сокращением бюджетов со стороны заказчиков на фоне высокой ключевой ставки. В то же время EBITDA упала на 57,3% г/г — до 407 млрд руб., а в ускорении негативной динамики также помогли сезонные факторы в виде более высокой себестоимости работ на ранних этапах проектах. В результате чистая прибыль обрушилась на 88,2% г/г — до 83,5 млн руб.

— рентабельность EBITDA составила 10,5% (против 24% годом ранее).

— затраты на R&D выросли на 10% г/г — до 675 млн руб.

( Читать дальше )

Блог им. fundamentalka |🏦 Т-Технологии. Рост по всем направлениям

- 28 ноября 2025, 12:02

- |

Завершаем торговую неделю обзором финансовых результатов финансовой экосистемы Т-Технологии по итогам 9 месяцев 2025 года:

— Чистый % доход после резервов: 243 млрд руб (+44% г/г)

— Чистый комиссионный доход: 102,5 млрд руб (+43% г/г)

— Чистая прибыль акционеров: 115,6 млрд руб (+38% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В отчетном периоде чистый процентный доход после создания резервов вырос на 44% г/г — до 243 млрд руб., что обусловлено ростом портфеля и рыночной динамикой ставок. При этом чистый комиссионный доход вырос на 43% г/г — до 102,5 млрд руб. на фоне расширения экосистемы продуктов и роста клиентской базы. В результате чистая прибыль, приходящаяся на акционеров увеличилась на 38% г/г и составила 115,6 млрд руб.

— общее число клиентов превысило 52,8 млн чел. (+16% г/г). Кол-во активных клиентов составило 34 млн чел.

— рентабельность капитала (ROE) составила 27,6% против 32,9% годом ранее. Отдельно в 3К2025 — 29,2%.

( Читать дальше )

Блог им. fundamentalka |🛴 ВУШ Холдинг. Борьба за выживание

- 27 ноября 2025, 12:22

- |

Ведущий оператор кикшеринга в России — ВУШ Холдинг, представил финансовый отчет по итогам 9 месяцев 2025 года. Забегая наперед стоит сказать, что отчет получился ожидаемо слабым, но есть ли намеки на улучшение?

— Выручка: 10,7 млрд руб (-13,9% г/г)

— Операционная прибыль: 918 млн руб. (против 4,1 млрд руб. г/г)

— EBITDA: 3,7 млрд руб (-43,2% г/г)

— Чистый убыток: -1,1 млрд руб (против прибыли 2,9 млрд руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка кикшеринга сократилась на 13,9% г/г — до 10,7 млрд руб., что обусловлено фактором сезонности, ростом доли более коротких транспортных поездок, а также сокращением стоимости и количества поездок. В результате EBITDA показала снижение на 43,2% г/г — до 3,7 млрд руб., а чистый убыток составил -1,1 млрд руб. на фоне повышенных процентных расходов.

— общее кол-во поездок снизилось на 7% г/г.

— процентные расходы выросли на 66,6% — до 1,8 млрд руб.

— себестоимость продаж выросла на 17,9%.

( Читать дальше )

Блог им. fundamentalka |🏦 Ренессанс Страхование. Тише едешь - дальше будешь

- 24 ноября 2025, 13:13

- |

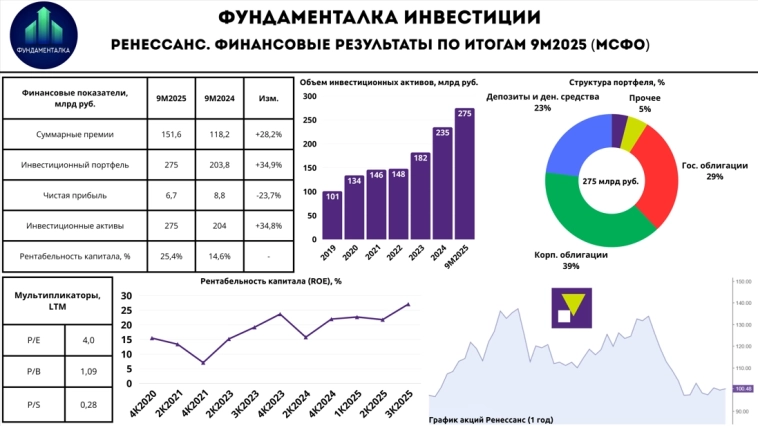

Дорогие подписчики, открываем торговую неделю обзором финансовых результатов за 9 месяцев 2025 года, одного из ведущих цифровых игроков на страховом рынке России — компании Ренессанс Страхование. Пройдемся по ключевым моментам отчета:

— Суммарные премии: 151,6 млрд руб (+28,2% г/г)

— Инвестиционный портфель: 275 млрд руб (+17,2% с начала года)

— Чистая прибыль: 6,7 млрд руб (-23,7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 За 9М2025 Группа Ренессанс нарастила суммарные премии на 28,2% г/г — до 151,6 млрд руб. Традиционно, основными драйверами роста показателя выступили продукты НСЖ (, каско физлицам, а также страхование имущества юрлиц.

Динамика ключевых сегментов бизнеса:

Сегмент life: 95,3 млрд руб (+50,9% г/г).

— НСЖ: +83,9% г/г.

— ИСЖ: -35,1% г/г.

— Кредитное и рисковое страхование: -46,2% г/г.

Сегмент non-life: 56,2 млрд руб (+2,2% г/г).

— Авто: +2,2% г/г.

— ДМС: -1,0% г/г.

— Прочие виды страхования: +7,5% г/г.

*Невысокая динамика сегмента non-life связана с сохранением давления на бизнес со стороны высокой ключевой ставки, которая продолжает охлаждать спрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс