Блог компании Иволга Капитал |🎊🎄ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 02 января 2023, 08:17

- |

🟢ООО «Прайм Факторинг»

Эксперт РА подтвердило рейтинг кредитоспособности на уровне ruВВ

ООО «Прайм Факторинг» — специализируется на предоставлении услуг электронного регрессного факторинга поставщикам сетевых ритейлеров.

По состоянию на 01.10.22 коэффициент автономии компании составил более 35% (около 37% годом ранее). Повышение компанией факторинговых ставок весной текущего года вслед за ключевой ставкой Банка России позволило избежать негативного влияния процентного риска на бизнес.

Как и годом ранее, факторинговый портфель компании, составляющий большую часть её активов, характеризуется отсутствием просроченной сверх льготного периода задолженностью. Несмотря на рост отраслевой диверсификации как клиентов, так и дебиторов компании, она по-прежнему оценивается как слабая: по состоянию на 01.10.22 доля трех крупнейших отраслей деятельности клиентов составила 79% (98% на 01.10.21), дебиторов – 88% (96% на 01.10.21)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог компании Иволга Капитал |Друзья, с Новым годом! Мира и благополучия!

- 31 декабря 2022, 18:33

- |

Друзья! С Новым годом!

Желаем вам благополучия, мира и просто счастья! Того, что все мы можем сделать сами!

Ваши @Aleksandrov_Dmitry, @elenabogdanovaa, @Mark_Savichenko, @AndreyHohrin, @Drozdov_Anton, @mari_gryaznova, @Denis_Bogatyrev и вся, вся, вся команда проекта PRObonds | Иволга Капитал

Блог компании Иволга Капитал |Новые сделки в портфеле PRObonds ВДО. Увеличение доли в АПРИ и Шевченко, снижение - в Маныче

- 30 декабря 2022, 08:03

- |

Небольшие корректировки в портфеле PRObonds ВДО:

— Увеличение доли в облигациях АПРИФП 2P1 с 1% до 2% от активов, покупка на первичном рынке сегодня,

— Сокращение доли в облигациях Маныч01 с 1,5% до 1% в течение 5 торговых сессий примерно равными долями по рыночным ценам,

— Увеличение доли в облигациях Шевченк1P4 с 1,5% до 2% в течение 5 торговых сессий, также примерно равными долями и по рыночным ценам.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Блог компании Иволга Капитал |ОФЗ. Было - стало. И повод подумать, наблюдая со стороны

- 30 декабря 2022, 07:29

- |

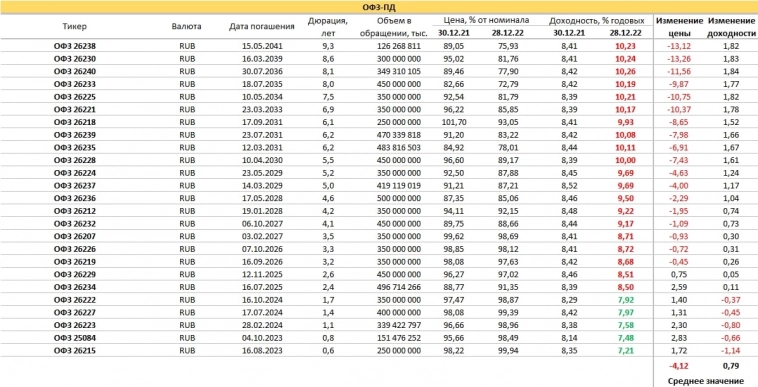

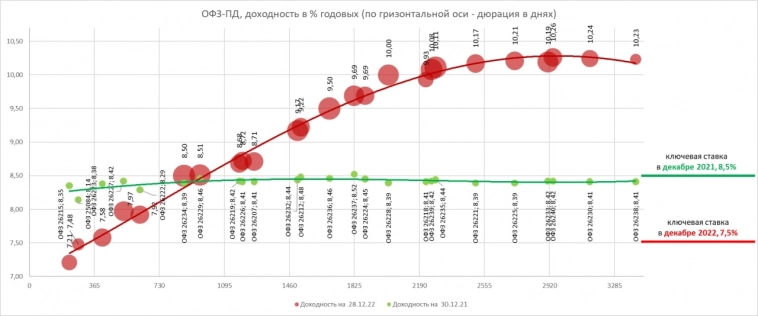

Ниже – кривые доходностей ОФЗ на конец 2021 и конец нынешнего года. Меня они наводят на 2 вывода:

• Первый. Уверенность в будущем быстро теряется по мере его отдаленности, горизонт планирования приближается до полного размытия.

• Второй. Ключевая ставка имеет мало шансов опуститься и растущие шансы – повыситься.

( Читать дальше )

Блог компании Иволга Капитал |С какими результатами входим в 23 год? Песочница LIVE. Прямой эфир 29 декабря в 16:00

- 28 декабря 2022, 17:17

- |

Подведем итоги 2022 года, поговорим о дефолтах прошедших и будущих, в ВДО и не только. И обозначим ключевые риски и возможности на 23 год

— С какими результатами входим в 23 год?

— Какие дефолты ждем?

— Как побороть девальвацию и инфляцию?

Ответим на вопросы зрителей в прямом эфире завтра, 29 декабря, в 16:00. Подключайтесь по ссылке

( Читать дальше )

Блог компании Иволга Капитал |Возможно, нынешняя (экономическая) мясорубка для МСП и ВДО как раз шанс

- 28 декабря 2022, 09:58

- |

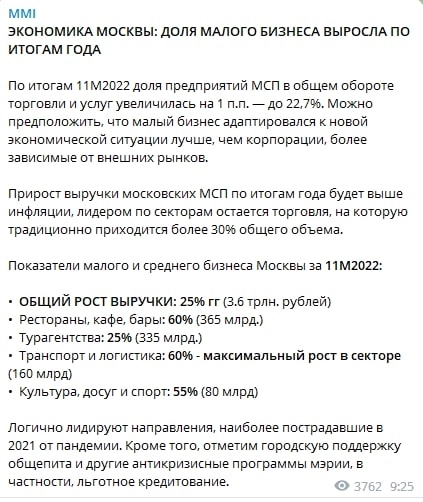

Спасибо MMI за сводку.

Источник: t.me/russianmacro/16103

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Почему полезно читать рейтинговые релизы? На примере МФК КарМани и с выводами для МФО-облигаций

- 28 декабря 2022, 07:36

- |

Облигационные инвесторы любят обвинять рейтинговые агентства в недальновидности, а то и бесполезности, припоминая им те или иные болезненные просчеты. Но чаще это перекладывание с больной головы на здоровую. Агентства ошибаются реже инвесторов. Не говоря о том, что мало кто интересуется их релизами далее заголовка об уровне кредитного рейтинга.

А интересоваться полезно. Релиз Эксперт РА об МФК КарМани от 23 декабря не только начинается с установления «развивающегося» прогноза при прежнем рейтинге ruBB-, ранее действовал стабильный прогноз, но и содержит ценную акцентирующую фразу:

«агентством отмечается, что органическая генерация капитала является недостаточной для масштабирования бизнеса с учетом создания резервов по просроченным микрозаймам и соблюдения растущих регулятивных требований на рынке МФО, что отражается в необходимости докапитализации со стороны бенефициаров компании».

Простыми словами, компания, по мнению агентства, может испытывать сложности с автономным ведением бизнеса, без его внешнего финансирования. Непривычная для крупнейших МФО, а именно они представлены на рынке облигаций, сложность.

( Читать дальше )

Блог компании Иволга Капитал |Первичный рынок ВДО. Конец года дает о себе знать

- 27 декабря 2022, 13:37

- |

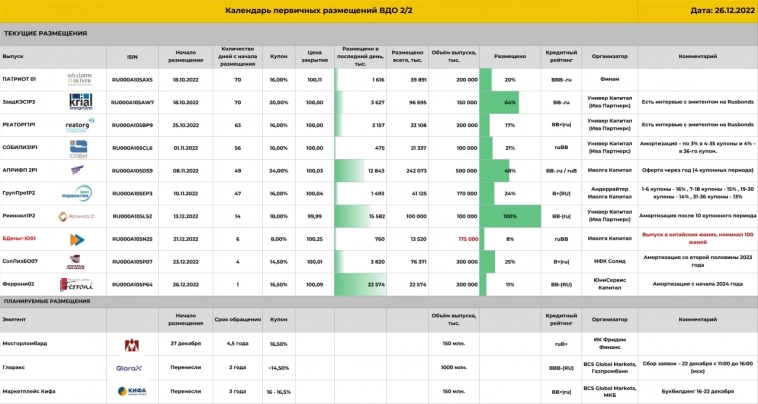

Размещение АПРИ ФП БО-002Р-01 (ruB/BB-.ru, 500 млн.р., YTM 26,1%) перешагнуло экватор. В последние сессии наметилось явное ускорение первичных продаж этого выпуска.

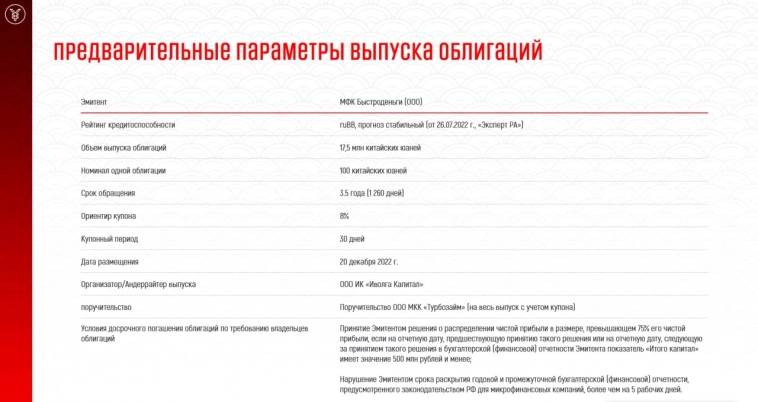

Продолжаются размещения 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года) и первого розничного выпуска облигаций в юанях МФК Быстроденьги.

( Читать дальше )

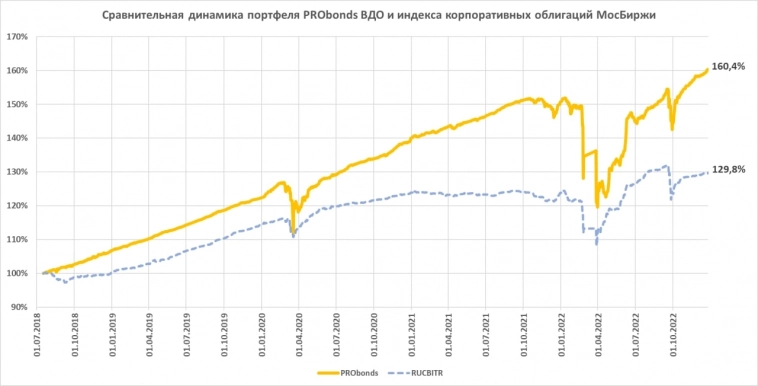

Блог компании Иволга Капитал |Портфель ВДО. 6,5% в 2022 году, 17,5% как перспектива. Сделки. А также про скольжение экономики вниз и передел собственности

- 27 декабря 2022, 08:13

- |

Результаты

И всё-таки давно названный уровень дохода 6,5% в этом году портфель PRObonds ВДО должен преодолеть. На 26 декабря набрано уже 6,4%, а до конца года еще 5 дней, или примерно еще 0,2% потенциального дохода. Накопленный за 4,5 года ведения результат превысил 60% (60,4%).

Внутренняя доходность портфеля (доходности к погашению / оферте входящих в него облигаций и доходность размещения денег) составляет сейчас 17,5%. Она неизбежно снизится после оферты в феврале по облигациям ГК Страна. Сдавать ли бумаги на оферте или удерживать в случае повышения купона по ним со стороны эмитента, решение февраля.

Оценки

Еще о будущем. В следующий год мы переходим с, вероятно, наилучшим соотношением доходности и риска в портфеле ВДО.

Да, нынешние доходности облигаций – отражение факта и ожиданий ухода российской экономики под лед. Но, предположу, что доходности в значительной мере учитывают уже и наиболее стрессовые сценарии нового года.

( Читать дальше )

Блог компании Иволга Капитал |Как купить новый выпуск Быстроденег за юани?

- 26 декабря 2022, 15:00

- |

Торги в юанях проходят в режиме торгов «Т+: Облигации ПИР (CNY) — безадрес.», и это единственная бумага на рынке в таком режиме. По умолчанию этого режима торгов у брокеров нет, он только появился, поэтому для запуска стакана в юанях требуется отдельное обращение брокеру.

Если Вы уже купили облигации на первичном рынке или только планируете покупку на вторичных торгах, необходимо написать в поддержку Вашего брокера с просьбой подключить режим торгов «Т+: Облигации ПИР (CNY) — безадрес.» и дать доступ к покупке и продаже облигаций БДеньг-Ю01 (RU000A105N25) в стакане.

Доступ к стаканам в обеих валютах поддержит ликвидность и создаст возможности для арбитража.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал