Блог компании Иволга Капитал |Сводный портфель (14% за 365 дней). Неплохой январь и здоровый консерватизм

- 31 января 2024, 07:00

- |

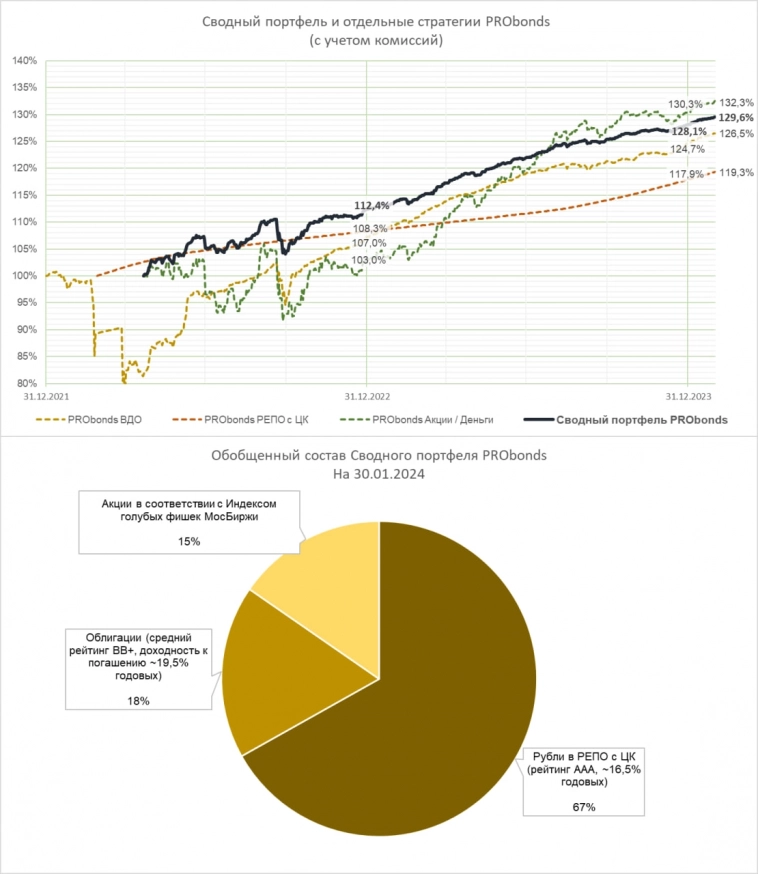

На старте года мы говорили, что для Сводного портфеля PRObonds (объединяет вложения в денежный рынок, облигации и акции) вопрос доходности – это не столько вопрос ее значения, сколько ее предсказуемости.

И пока все как будто по плану. Портфель не быстро, но последовательно растет. Причем в январе, пусть не взрывными темпами, выросли все три входящие в портфель стратегии. И ВДО, и акции, и вложения в РЕПО с ЦК.

Так что 1,2% за январь и 14% за 12 месяцев.

Но в основе этой последовательности всё-таки денежная позиция. Деньги – основа портфеля. И – не лучшая новость для фондового рынка – самая доходная его часть. С текущей эффективной доходностью 16-16,5%. Когда-то нужно будет их вкладывать в инструменты с большей волатильностью и потенциальной доходностью.

Но сейчас не придумываем и остаемся консерваторами. Т.е. будем оценивать, пора ли отказываться от денег в пользу акций и облигаций, видимо, только по мере удешевления денег. Не предвосхищая.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог компании Иволга Капитал |Как снизить налоги? Инструкция по применению

- 25 января 2024, 11:53

- |

В наш чат PRObonds|LIVE https://t.me/+UHsfqmxEquGnkhA6 приходит много вопросов по налогообложению. И пока брокеры продолжают подсчитывать налоги к удержанию с клиентов, мы решили поговорить с вами о возможностях уменьшения налоговой базы:

— важные правила сальдирования убытков: в каком случае это работает?

— как выглядит схема учета убытков?

— когда и с какими документами идти в налоговую?

— как и когда работает перенос убытка на будущие периоды?

— основные нововведения для инвесторов, торгующих облигациями.

Сегодня, 25 января, в 16:00 @elenabogdanovaa встретится в прямом эфире с генеральным директором ИК Иволга Капитал Денисом Богатыревым @Denis_Bogatyrev

Присоединяйтесь по ссылке

Блог компании Иволга Капитал |Портфель Акции / Деньги (26,8% за 365 дней). Где деньги правят бал

- 19 января 2024, 07:00

- |

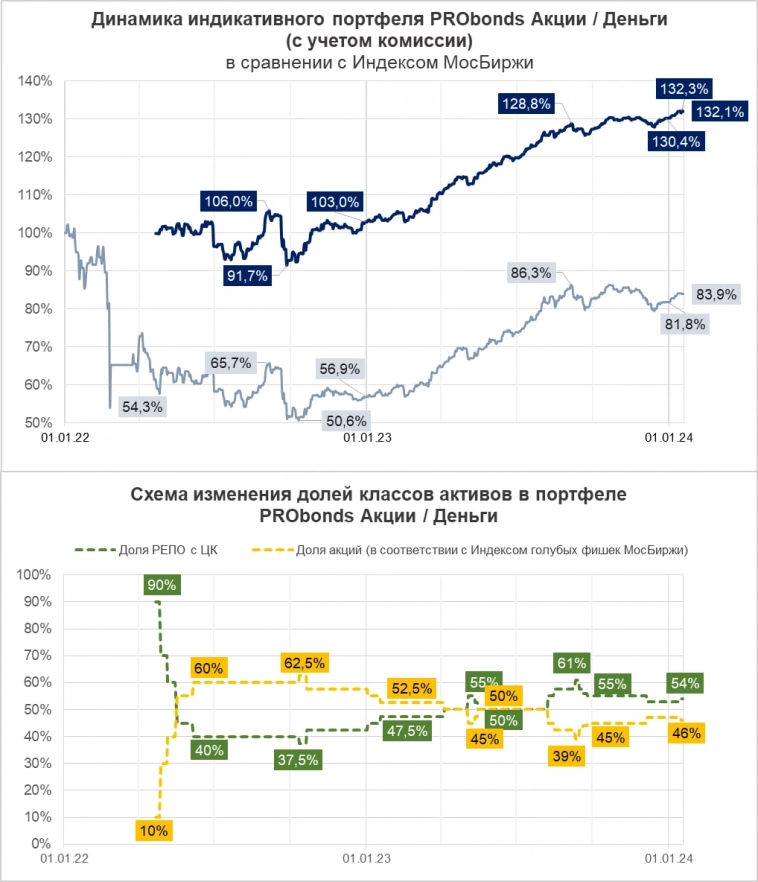

Публичный портфель PRObonds Акции / Деньги закрыл второй год своего ведения лучше, чем первый: итог 2023 года – 26,6% против 3% в стартовом 2022-м.

В лоб сравнивать портфель с рынком российских акций не очень корректно. Все-таки волатильность портфеля категорически ниже (по крайней мере, стала). Да мы и не стремимся к экстремальным результатам, предпочитая резким движениям спокойные. Но по совокупности 2 лет имеем среднегодовую доходность 15%, и это лучший результат среди наших портфелей за эти 2 года. Один из которых оказался, мягко говоря, непростым.

( Читать дальше )

Блог компании Иволга Капитал |ИК Иволга Капитал - крупнейший организатор в розничном сегменте в 2023 году

- 18 января 2024, 15:01

- |

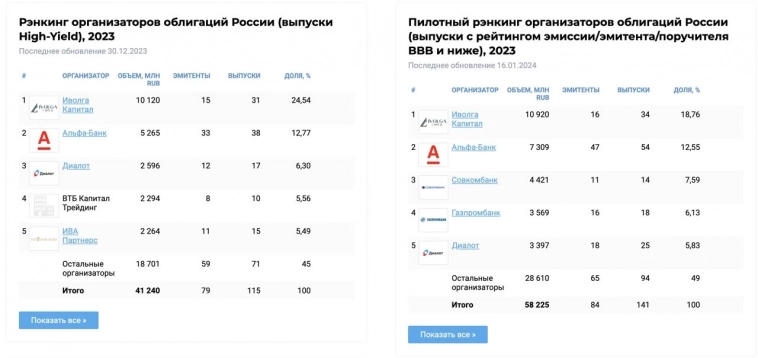

Информационное агентство Cbonds (в представлении не нуждается) подвело итоги 2023 года для рынка облигаций. В розничном сегменте составлется два рэнкинга — организаторов в сегменте High-Yield (ВДО) и организаторов выпусков с рейтингом до ВВВ включительно.

По обоим рэнкингам «Иволга» первая, с долями рынка 24,5% и 18,7% соответственно

Наш совокупный объем размещений за прошедший год составил почти 11 млрд рублей — рекорд для нас, и на 36% выше максимума успешного 2021 года. И мы бы не достигли этого результата без наших партнеров — эмитентов и инвесторов. Спасибо Вам! ❤️

Блог компании Иволга Капитал |4 года, 2 кризиса и 16,2% годовых на руки: во что инвестируем в 2024 году?

- 18 января 2024, 09:37

- |

В ушедшем 2023 году нашему доверительному управлению исполнилось 4 года. На них пришлись обвалы пандемии и СВО. Но управление выстояло. Средняя доходность для всех активных счетов ДУ у нас (вне зависимости от даты открытия) — 16,2% годовых на руки на 31 декабря 2023 года. Средний прирост рынка акций за это время — 7% годовых с дивидендами.

Много это или мало? Удастся ли удержать темп и можно ли попробовать заработать больше? А также на что мы ставим и надеемся — в первом стриме нового года 18 января в 16:00

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Доверительное управление в ИК Иволга Капитал (1,2 млрд р.,16,3% годовых). Задача на год – сохранить конкурентную доходность и низкую волатильность счетов

- 17 января 2024, 06:53

- |

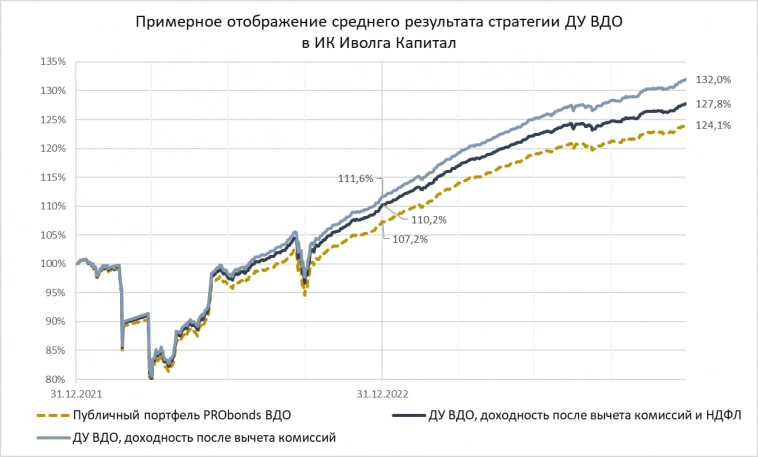

Завершился 2023 год, 4 год, когда мы управляем активами. И первый, когда активы под управлением стали сколь-нибудь заметны. Сумма еще скромная, но в прошедшем году она перешагнула первый миллиард рублей и вполне уверенно пошла выше.

На 15 января доверительном управлении ИК Иволга Капитал находится 1,2 млрд р. Это 166 счетов средней суммой 7,2 млн р. Средняя доходность счета, находящегося под нашим управлением, вне зависимости от срока его ведения, 16,3% годовых (это доходность уже за вычетом нашей комиссии и НДФЛ, в расчете не участвуют счета, открытые позднее 31 июля 2023).

( Читать дальше )

Блог компании Иволга Капитал |Косметические сделки в паре наших портфелей

- 16 января 2024, 09:35

- |

Сегодня снижается совокупная доля акций в портфеле PRObonds Акции / Деньги с ~48% до 46% от активов портфеля. Часть акций в портфеле сформирована в соответствии с Индексом голубых фишек МосБиржи. Остальная часть портфеля размещена в однодневных сделках РЕПО с ЦК (актуальная эффективная доходность — 16-16,5%).

Сегодня же в портфеле NR Фьючерсы короткая позиция во фьючерсе на золота сокращается с 10% до 9,6% от активов.

Подробнее о динамике портфелей — в ближайших публикациях.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Сводный портфель PRObonds (14,3% за 12 мес.). Путь к предсказуемости

- 11 января 2024, 06:57

- |

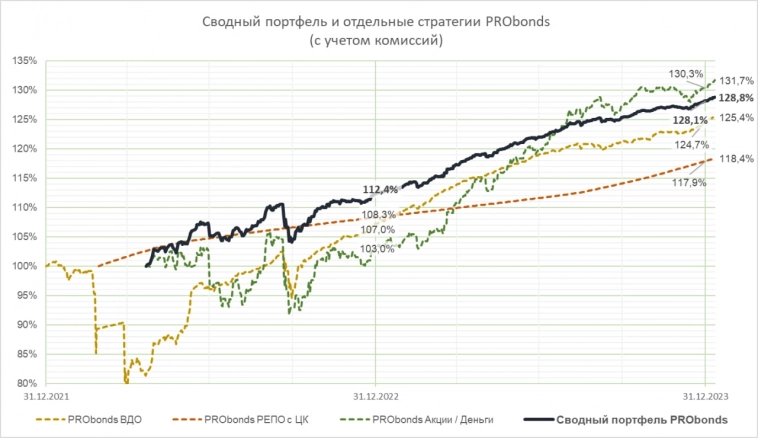

Сводный портфель – это отображение всего спектра нашего управления активами. Он в равных частях составлен из наших базовых портфелей – PRObonds ВДО, PRObonds РЕПО с ЦК, PRObonds Акции / Деньги.

Сам портфель как отдельная единица в доверительном управлении появился только в ноябре (сейчас на нем 178 млн р.; вся сумма нашего ДУ – 1,18 млрд р.). Однако строить его график с более раннего времени оправданно: все базовые портфели существовали задолго до.

И ушедший год стал для Сводного портфеля вполне успешным. Первая половина года – извлечение дохода с фондового рынка, который рос с низкой базы и на относительно дешевых деньгах. Вторая – наоборот, переход в деньги. Подорожавшие, минимум, вдвое. Сейчас на денежный рынок приходится 2/3 активов портфеля, на совокупность ВДО и акций – треть. И, предполагая, что ключевая ставка еще нескоро уйдет заметно ниже 15% (сейчас 16%), мы похожий баланс планируем сохранять.

( Читать дальше )

Блог компании Иволга Капитал |Планы на год. Сколько и как заработать, чтобы не заработать депрессию?

- 29 декабря 2023, 07:49

- |

Компиляция и итог двух предыдущих постов (первый и второй).

2023 год мы заканчиваем со средней доходностью нашего доверительного управления около 15,5-16% на руки. В рамках ожиданий, которые были в начале этого года.

Вероятно, вблизи этих значений можем оказаться и в следующем году. Высокая ключевая ставка сдержит инфляцию. Так что 15-20% заработка на следующий год – нормальная цель.

2023 год подтвердил предположение: если зарабатываешь клиентам больше, чем дает банковский депозит, у тебя всё в порядке. За год все активы клиентов компании и самой компании выросли с 0,86 млрд р. до 2,2 млрд р. Активы доверительного управления – с 0,33 до 1,15 млрд р.

( Читать дальше )

Блог компании Иволга Капитал |Планы на год. Акции

- 28 декабря 2023, 06:53

- |

У нас есть портфель Акции / Деньги. И за 2022-23 годы он принес 30% (или 14% годовых в среднем).

В апреле 2022 портфель был запущен с идеей заработать на отходе российского рынка от СВО-шока и супернизких оценок капитализации. А слабый на перспективу рубль и запирание капитала внутри страны должны были поддержать тренд восстановления.

В чем-то предположения оправдались. Хотя рост рынка начался только в конце 2022 года. И закончился всего 9 месяцев спустя.

Что мы имеем сегодня? Достаточно жесткую ДКП. Особенности с соблюдением прав собственности. Отсутствие внешних инвестиций при все-таки сохранении оттока капитала. Среднюю дивидендную доходность рынка последние 2 года в 6-8% годовых, которую можно переносить и на следующий год. И пока что еще короткий срок трендового роста фондового рынка, если это тренд (глядя на долларовый Индекс РТС, засомневаешься).

В общем, как-то всё неоднозначно. Особенно на фоне денежного и облигационного рынков, где при минимуме загадок и волатильности доходности сейчас от 16-22%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал