Блог им. alexxandre |Дивидендные ловушки

- 02 января 2026, 06:29

- |

До февраля 2022 г. доля физических лиц в обороте на рынке акций Московской биржи была 40%. Затем иностранные инвесторы ушли, и доля «физиков» достигала 80%. В ноябре 2025 г., по данным ЦБ, этот показатель составил 70%.

Зачем частным инвесторам акции? Перспективы роста, конечно, интересуют многих, но главным фактором оценки стала текущая доходность в виде дивидендов. Рост — это про будущее, а дивиденды — вот они, здесь и сейчас. Прагматизм «физиков» логичен и даже похвален. Но есть важный нюанс. У любой медали есть две стороны.

Эмитенты прекрасно понимают, что движет доминирующей на рынке категорией инвесторов, и начинают осыпать акционеров жирными дивидендами. Либо их обещаниями. Поведение некоторых компаний иногда напоминает лисицу из басни Крылова «Ворона и лисица». Но у той хотя бы была понятна цель. А у компаний, наскребающих дивиденды из кредитных средств, наличие внятного плана не всегда очевидно.

Выплата повышенных дивидендов за счет наращивания долга — это краткосрочное решение долгосрочных проблем. Почему компании ведут себя близоруко? Причины разные.

( Читать дальше )

- комментировать

- 3.1К | ★1

- Комментарии ( 16 )

Блог им. alexxandre |Торговцам воздухом в SFI посвящается

- 10 декабря 2025, 21:28

- |

Ах, до чего забавны люди! Это не перестает меня удивлять.

До 18 ноября было известно, что инвестиционный холдинг SFI владеет 87,5% акций лизинговой компании «Европлан», 49% страховой компании ВСК, 9,87% «М.Видео-Эльдорадо».

18 ноября выходит новость, что SFI продает свой пакет «Европлана» Альфа-банку за 56,875 млрд руб. Оценка всех 100% «Европлана» для сделки — 65 млрд руб.

До сделки рыночная стоимость активов SFI составляла: 87,5% Европлана — 59 млрд руб, 10% М-Видео — 1,1 млрд руб, ВСК не торгуется на бирже, выставлена на продажу, аналитики оценивают ее в 12-20 млрд руб, следовательно 49% ВСК стоят 6-10 млрд руб. На балансе SFI на конец 3 квартала было 0,7 млрд руб денежных средств. Итак, всего активы SFI стоили 67-71 млрд руб.

Акции самого SFI перед объявлением о сделке торговались на бирже по 1456 руб. Капитализация холдинга равнялась 72,8 млрд руб. Все логично: холдинг стоит столько же, сколько и активы, в него входящие.

После новости о сделке акции SFI полетели вниз, так как был велик риск того, что основной владелец SFI Саид Гуцериев, известный своим не всегда дружественным отношением к миноритариям, «зажилит» полученные миллиарды и пустит их на какие-нибудь займы от компании самому себе.

( Читать дальше )

Блог им. alexxandre |Лукойл уже труп? Или оживет, если попинать?

- 11 ноября 2025, 15:49

- |

К злоключениям Лукойла приковано все внимание миллионов российских инвесторов. Вчера компания объявила форс-мажор в Ираке.

А так ли страшен черт, как его малюют? Давайте разбираться, что случилось на самом деле. 15 октября Великобритания наложила новые санкции на Лукойл и Роснефть, 22 октября к ней присоединились США. 28 октября Лукойл объявил о продаже зарубежных активов, а уже через 2 дня нашел покупателя – нефтетрейдинговую компанию Gunvor. 7 ноября США отказали Gunvor в разрешении на сделку, заявив, что покупатель связан с Россией. Последней новостью стал форс-мажор после блокировки Ираком всех платежей по нефтесервисному контракту Западная Курна-2.

Иракская история оказалась сюрпризом для рынка, так как первоначально рынок ожидал проблемы с активами лишь в недружественных странах, где Лукойл имел два с половиной НПЗ (Болгария, Румыния и Нидерланды) и несколько тысяч АЗС в США и Европе. Неприятностей от властей Ирака не ждали совсем.

Кошмар? Может быть. Однако умные люди уже тысячи лет говорят, что лучше ужасный конец, чем ужас без конца. Призовем на помощь метод Декарта и посчитаем, что произойдет, если Лукойл лишится всего зарубежного бизнеса целиком.

( Читать дальше )

Блог им. alexxandre |Инарктика. Отчет МСФО за 1 полугодие 2025 г. Рыбный неурожай.

- 17 октября 2025, 20:30

- |

1997 г. — братья Максим и Андрей Воробьевы создают компанию «Русское море». Бизнес заключался в импорте сельди и скумбрии из Норвегии. Андрей вскоре продает долю брату и уходит в политику, став позднее губернатором Подмосковья.

2007 г. — компания приступает к строительству вертикально-интегрированного бизнеса, купив первые рыбоводные участки в озерах Карелии для разведения форели. Через 5 лет в Мурманске была открыта первая ферма по выращиванию лосося.

2010 г. — «Русское море» проводит на Мосбирже IPO 15 млн акций (18,9%) по 180 рублей за 2,7 млрд руб.

2013–2016 гг. — компания продает дистрибьюторский бизнес и бренд «Русское море» и сосредоточивается на выращивании атлантического лосося и форели под новым наименованием «Русская аквакультура».

2017 г. — в ходе SPO на МосБирже проданы 8,33 млн акций по 120 рублей на сумму 1 млрд руб.

( Читать дальше )

Блог им. alexxandre |Наблюдения с форума розничных инвесторов. Часть 2

- 12 октября 2025, 11:58

- |

Образ массового инвестора от Максима Орловского

Продолжаю делиться наблюдениями с Форума розничных инвесторов.

На сессии «Имидж фондового рынка: взгляд поколений» организаторы усадили в ряд икса, миллениала и зумера: Максим Орловский, Мурад Агаев и Максим Вдовин.

Орловский, глава «Ренессанс Капитала» и телеведущий РБК, красочно описал образ массового инвестора: вечером он приходит с работы домой, ужинает, открывает пивко и садится за компьютер, либо смартфон. И вот так под пивко читает телеграм-каналы и «инвестирует», то есть покупает и продаёт что-нибудь из того, что ему эти самые каналы предлагают купить и продать.

Для такого инвестора фондовый рынок — это досуг, развлечение, причём, как он считает, гораздо более интеллектуальный и полезный, чем скроллинг соцсетей, просмотр сериалов и компьютерные игры. И на него даже не жалко регулярно тратить какую-то сумму денег.

Понимаете, в чём разница? Хотя вроде бы целью инвестирования принято считать доход, но, если это не работа, а досуг, то цель тут же сильно меняется. Ведь развлечения (после закрытия базовых потребностей) — это довольно крупная расходная статья бюджета.

( Читать дальше )

Блог им. alexxandre |Рушим миф о сплошных убытках российского бизнеса

- 07 октября 2025, 20:23

- |

Когда-то давно я любил смотреть на телеканале «Дискавери» прикольную передачу «Разрушители мифов». В ней пара мужиков проверяли разные мифы, типа может ли разрушиться мост из-за марширующих по нему солдат. Проверяли экспериментально, зачастую с риском для жизни, и, в зависимости от результата, подтверждали или опровергали миф.

Сегодня я решил ввести рубрику #рушиммифы, в которой буду доказательно, с твердыми фактами и без особого риска для жизни рушить экономические мифы.

Первым будет миф о сплошных убытках российского бизнеса в 2025 году вследствие высокой ключевой ставки ЦБ.

Согласно данным Росстата, в 1 полугодии 2025 г., сальдированный финансовый результат (прибыль (убыток) до налогообложения) организаций (без субъектов малого предпринимательства, кредитных организаций, государственных (муниципальных) учреждений, некредитных финансовых организаций) составил 13,1 трлн рублей, или 91,6% к показателю годом ранее.

Доля организаций, получивших прибыль, составила 69,6%. Год назад их было 71,9%. То есть убыточных бизнесов стало на 2,3% больше (30,4%).

( Читать дальше )

Блог им. alexxandre |Чему учит "Убить пересмешника"?

- 13 сентября 2025, 11:36

- |

Признаюсь: уже года три читаю детские книги. Ликвидирую вопиющие пробелы в образовании. Библиотекари сначала удивлялись, потом привыкли. Недавно супруга добыла «Убить пересмешника» Харпер Ли. Однозначный шедевр. Рекомендую.

В книге есть прекрасный эпизод. Первоклассница не понимает, за что учительница ее наругала. Отец предлагает дочке посмотреть на ситуацию глазами учительницы. Как? Влезть в ее шкуру, то есть попытаться встать на ее место.

Этот навык нам, взрослым, кажется элементарным, однако в наш век технологий люди скоро совсем разучатся понимать друг друга, так как все больше общаются с виртуальными собеседниками через экран гаджета и все меньше — вживую. И дети здесь идут в авангарде прогресса.

Выход, тем не менее, есть: учиться самим и учить детей. Не занудно, а личным примером.

На консультациях мне регулярно приходится влезать в шкуру клиента. В блоге я постоянно стараюсь смотреть на ситуацию глазами подписчиков. Как? Приведу пример.

В моем портфеле почти все эмитенты выплатили дивиденды за прошлый год в ожидаемом размере. Без сюрпризов.

( Читать дальше )

Блог им. alexxandre |По следам бегущих из вкладов

- 27 августа 2025, 14:37

- |

Статья «Куда бежать из вкладов» взорвала Смартлаб и попала в топ по пользе и комментариям. Я сильно смеялся, насколько серьезно, без намека на чувство юмора, относятся к сугубо ироничному тексту суровые личности, обвинившие меня то в загоне людей на фондовый рынок, то в выгоне из вкладов, то во всяких неточностях. А какие споры пошли между комментаторами по поводу исторических цен на недвижимость! Ну прямо война между остроконечниками и тупоконечниками из одного произведения Джонатана Свифта! Почитайте, если хотите.

Вообще, статья была скорее о том, куда собираются бежать (или не собираются) миллионы вкладчиков. Однако, как вы знаете, миллионы не всегда правы.

А я вот никуда не тороплюсь. Вкладов уже 3 года как нет. Спокойно сижу в акциях и ОФЗ. И жду, пока прибегут толпы вкладчиков и радостно, с энтузиазмом, купят у меня всё в 2-3 раза дороже.

Впрочем, как всегда, могу ошибаться. По крайней мере, считаю, что сделал всё, что от меня зависит, верно. Исходя из имеющихся текущих обстоятельств.

( Читать дальше )

Блог им. alexxandre |Куда бежать из вкладов?

- 25 августа 2025, 13:02

- |

Помню, в новогодние каникулы за рулем слушал дагестанское радио, которое провозгласило наступивший 2025 год «годом вкладчика». О, как же тогда было модно иметь вклад в банке под 23-25%! Сразу взгляд свысока на всех вокруг, и даже крепости в руках и ногах прибавляется.

А сейчас что? Чудесным образом оптимизм вкладчиков испаряется параллельно со снижением ключевой ставки ЦБ с 21 до 18%. Руки дрожат, глаза бегают. Пора валить? Давайте сядем и спокойно разберемся.

Сразу отделим мух от котлет. Подобные призывы спасать свои денежки – фирменный почерк СМИ. Им не прожить без поджаривания задниц аудитории. Все просто: напугал пострашнее – получил больше просмотров и рекламных денежек. Не будьте слишком доверчивы, не верьте сказкам о массовом снятии денег со вкладов.

На самом деле подавляющее большинство вкладчиков даже не почешется, пока банки предлагают ставки выше 13-15%. Да, уже не так заманчиво, как раньше, но приемлемых альтернатив они не найдут. Так что балансы банков все еще далеки от похудения.

( Читать дальше )

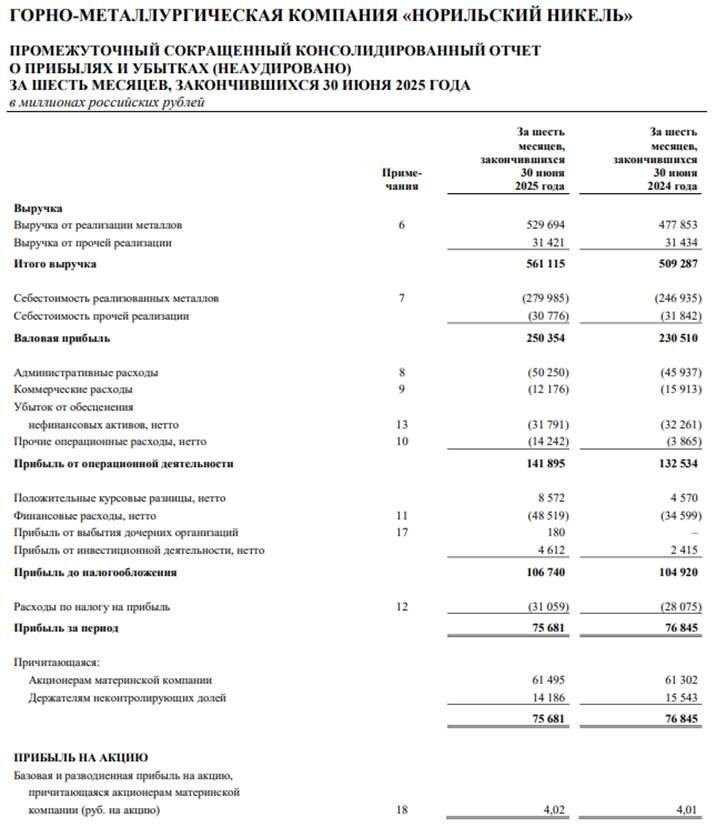

Блог им. alexxandre |Доброе слово и кошке приятно. ГМК Норильский никель. Отчет МСФО за 1 полугодие 2025 г.

- 19 августа 2025, 10:22

- |

По традиции вспоминаем сначала вводный нарратив, прогремевший в Смартлабе с 16400 просмотров под заголовком «Паны дерутся, а у холопов чубы трясутся. Тайны ГМК «Норильский никель», о которых вы не знали. Отчет МСФО за 2024 год».

И лишь теперь с чистой совестью и глубоким пониманием контекста читаем свежий отчет компании.

Чистая прибыль = 61,5 млрд руб или 4 руб на акцию.

Капитал = 782,9 млрд руб или 51 руб на акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс