Блог им. VladProDengi |🔔 Обзор ключевых корпоративных новостей на рынке!

- 18 ноября 2025, 17:30

- |

Короткое мнение по новостям на рынке за вчера и сегодня, кроме отчетов по МСФО, их для вас я разберу отдельно.

1️⃣ Татнефть объявила дивиденды за 3 квартал.

Дивиденды: 8,13 руб.

Див доходность: 1,43%

Дата отсечки: 11 января

Татнефть в 3-м квартале платит 50% от прибыли РСБУ. За 9М общая выплата составит 22,48 руб. (годом ранее за тот же период было 55,59 руб.), это в 2,5 раза меньше.

Годовой дивиденд компания выплачивает, исходя из % от годовой прибыли МСФО (в прошлом году было 75%, в этом жду 60%) за вычетом уже выплаченных дивидендов. Мой текущий прогноз = 17,58 руб. на 1 акцию. Ожидаемая итоговая доходность 7,1% к текущей цене. Хедхантер столько платит за одно полугодие 🙃

Когда акции Татнефти стоили 702 руб. в августе, писал, что это неэффективность и акции должны быть хуже рынка, если не будет разворота в стоимости нефтебочки: t.me/Vlad_pro_dengi/1871

Пока так и происходит (акции снизились с 702 до 560 руб.), сегодняшний рост на 4% нелогичен. Дивиденды низкие, дисконт на российскую нефть находится на уровне 20+ долларов с бочки, текущая оценка 8,5 P/E.

( Читать дальше )

- комментировать

- 507

- Комментарии ( 0 )

Блог им. VladProDengi |Почему не падают акции Татнефти?

- 18 августа 2025, 17:03

- |

В Татнефти —неэффективность.

Компания отчитывается по РСБУ, прибыль за 6М 2025 = 66,759 млрд руб. Годом ранее было 118,49 млрд руб.

Хорошо, пусть инвесторы не смотрят отчеты и покупают предыдущий дивиденд.

Сегодня объявляются дивиденды — 14,35 руб. дивидендов, доходность 2,05% к текущей цене (интриги нет, это 50% от прибыли РСБУ за 1 полугодие). В прошлом году платили 38,2 руб. (75% от прибыли РСБУ).

По году, дай бог, наскребут на 50 руб.

❓Теперь вопрос — почему год назад акции стоили 590 руб., а сейчас 700 руб., при том, что прибыль и дивиденд в разы ниже? Оценка тут недешевая, P/E выше 8-9.

На мой взгляд, если не будет большого разворота в стоимости нефтебочки, акции должны быть хуже рынка.

Вот тут разобрал для вас все нефтяные компании России, если держите, рекомендую прочитать пост: t.me/Vlad_pro_dengi/1789

Блог им. VladProDengi |📉 Акции нефтяников бурят дно. Стоит ли их подбирать на текущих уровнях?

- 10 июля 2025, 14:37

- |

Акции нефтяных компаний за 1-е полугодие значительно скорректировались, это повод посмотреть на них повнимательнее. Давайте разбираться, пора ли покупать или еще не стоит.

⛽️ Лукойл — 5 930 руб. за 1 акцию.

🔽 Динамика акций в 2025: -10,3% (снижение акций на 18,3% + дивиденд 8%), индекс Мосбиржи полной доходности за то же время -1,9%.

Лукойл отчитывается по полугодиям, как дела обстоят у него – мы пока не знаем.

Отмечу снижение операционной прибыли Лукойла. В 2023 она была = 1 428 млрд руб., в 2024 = 1 192 млрд руб., причем за 2-е полугодие 497 млрд руб. Сколько будет за 1-е пол. 2025 года? Миллиардов 250-300. Плюс будет большая отрицательная переоценка денежной позиции в валюте на балансе.

Оценка Лукойла по скор. прибыли 1 пол. 2025 = 6-7 P/E.

Тут плюс, что компания платит дивиденды от FCF, поэтому рублей 250-300 за 1-е полугодие заработать могут. И если ставить на разворот конъюнктуры, то на 700-800 руб. по году выйти могут.

( Читать дальше )

Блог им. VladProDengi |Татнефть рекомендовала большие дивиденды. Стоит ли покупать акции?

- 11 апреля 2025, 11:57

- |

💸 Совет директоров Татнефти вчера рекомендовал финальный дивиденд за 2024 год

Дивиденды на 1 акцию: 43,11 руб.

Дивидендная доходность: 6,3%

Дата отсечки: 30 мая 2025 года

Я ждал 36,53 руб. (70% от прибыли МСФО), выплатят даже больше — 75% от прибыли МСФО.

Всего по итогам 2024 года размер дивидендов Татнефти (с учетом уже выплаченных) составит 98,7 руб., доходность 14,4%.

Татнефть лучше всех среди нефтяников отчиталась за 2024 год (единственная нефтяная компания, у которой операционная прибыль г/г выросла), при этом с текущим курсом доллара и ценой нефти, на мой взгляд, апсайда в акциях нет.

Разобрал для вас все компании нефтяного сектора, если пропустили обзоры — рекомендую:

Обзор Роснефти — проблемы на операционном уровне: t.me/Vlad_pro_dengi/1564

( Читать дальше )

Блог им. VladProDengi |Большой обзор всех нефтяных компаний России. Идеи нет даже в Роснефти!

- 10 января 2025, 17:40

- |

Весь телеграм обсуждает потенциальные санкции на российские нефтяные компании со стороны США (опубликован документ, якобы от OFAC, в котором в списке санкций есть Сургутнефтегаз и Газпромнефть, правда это или нет, мы якобы узнаем сегодня в 18.30).

Пока же посмотрим на наши нефтяные компании по текущим ценам.

1) Лукойл

Цена: 7 134 руб.

Потенциальный P/E 2025: 4,49

Тут будут самые высокие дивиденды в нефтяном секторе (под 15%). Но важно помнить, что есть НПЗ в Болгарии (9,8 млн тонн), Нидерландах (3,6 млн тонн) и Румынии (2,4 млн тонн). 24% нефтепереработки Лукойла – за границей. Тут потенциальные санкции будут наиболее чувствительны.

Мой большой обзор Лукойла тут: t.me/Vlad_pro_dengi/1280

2) Роснефть

Цена: 565 руб.

Потенциальный P/E: 4,32

Роснефть практически закрыла дивидендный гэп за 1 день. Она потенциально даже чуть дешевле Лукойла, но дивиденд за 2025 год будет ниже, около 11,5%. Тут проблема в том, что летний дивиденд за 2 пол. 2024 года будет почти в 2 раза меньше текущего.

( Читать дальше )

Блог им. VladProDengi |Татнефть приняла решение по дивидендам, и акции упали! Почему?

- 14 ноября 2024, 11:49

- |

💸 Совет директоров Татнефти принял решение по дивидендам за 3 кв. 2024 года

Дивиденды на 1 акцию: 17,38 руб.

Дивидендная доходность: 3,1%

Дата отсечки: 6 января 2025 года

Рынок удивляется новости и проливает компанию на 3,3%. Для меня решение ожидаемое, в эфире на Youtube озвучивал вам свой прогноз 17 руб. на акцию. Так и получилось. Это 75% прибыли по РСБУ за 3 квартал.

❗️Напомню, что ранее Татнефть уже выплатила дивиденды за 1 пол. 2024 года = 38,2 руб. на акцию (75% прибыли РСБУ за 1 пол. 2024).

По итогам года я жду еще 26,34 руб. дивидендов, совокупные выплаты составят 81,92 руб. на акцию, к текущей цене доходность 14,6%. Конкретно по текущей цене это лучшая доходность в нефтянке, при этом платит компания 70-75% прибыли, поэтому и стоит несколько дороже конкурентов — 4,8 прибыли.

Я бы не расстраивался выплатам, которые соответствует дивидендной политике, и полностью укладываются в логику предыдущих решений.

Поэтому всех инвесторов Татнефти поздравляю с дивидендами 👍

( Читать дальше )

Блог им. VladProDengi |Какие дивиденды заплатит Татнефть по итогам 2024 года?

- 21 августа 2024, 14:11

- |

📊Финансовые показатели за 1 полугодие 2024

✔️ Выручка = 931,1 млрд руб. (за 1 п. 2023 = 623,9 млрд руб.; за 2 п. 2023 = 965,2 млрд руб.); все логично — цены на Urals в 1-м полугодии были высокие.

✔️❌ Чистая прибыль = 151 млрд руб. (за 1 п. 2023 = 147,8 млрд руб.; за 2 п. 2024 = 140,1 млрд руб.); рост прибыли не такой большой, как рост выручки из-за разовых курсовых разниц.

✔️Скорректированная чистая прибыль = 160,4 млрд руб. (за 1 п. 2023 = 137,4 млрд руб.; за 2 п. 2023 = 162,4 млрд руб.)

Все в порядке в отчете компании, если правильно его читать.

❗️Прогноз на 2024 год

Прибыль Татнефти за 2024 год = 286,4 млрд руб. (скорректированная = 295,9 млрд руб.)

За базовый сценарий беру цену Urals = 6 500 руб. за бочку. во 2-м полугодии.

💸 Дивиденды

Татнефть объявила дивиденды за 1 пол. 2024 года — 38,2 руб. на 1 акцию, доходность 6,52%. Дата отсечки — 8 октября. Компания отправила на выплату 59% от чистой прибыли по МСФО. Запас для повышения payout до 70-75% — есть. Напомню, что в 2023 году заплатили дивидендами 71% от прибыли.

( Читать дальше )

Блог им. VladProDengi |Стоит ли покупать акции нефтегазовых компаний?

- 17 июля 2024, 16:42

- |

1) Акции Роснефти в 2021 году стоили 665 рублей, сейчас их рынок предлагает по 510. По P/E = 3,7, с дивом 13,5%. И это при том, что текущая конъюнктура на нефтяном рынке несмотря на все санкции и ограничения лучшая для России за все годы. Лукойл и Газпромнефть могут заплатить даже побольше дивидендов, при этом у них и payout повыше.

Я разобрал все нефтяные компании в России, переходите и смотрите:

Обзор Роснефти: t.me/Vlad_pro_dengi/974

Обзор Лукойла: t.me/Vlad_pro_dengi/837

Обзор Газпромнефти: t.me/Vlad_pro_dengi/996

Обзор Татнефти: t.me/Vlad_pro_dengi/825

Обзор Башнефти: t.me/Vlad_pro_dengi/976

2) А ведь есть еще одна газовая компания, которая продает СПГ на внешний рынок.

Ее долгосрочные цены реализации СПГ привязаны к стоимости нефти в Японии (у которой почти та же динамика, что и у Brent, и цены, на которую тоже высокие). Может быть, P/E = 5,5 для компании, которая стоила ранее от 10 до 12 прибылей, это не так и дорого. Особенно, если Арктик СПГ 2 даже с 2 танкерами со Звезды запустят в конце этого года.

( Читать дальше )

Блог им. VladProDengi |Обзор отчета Татнефти за 2023 год. Почему акции упали?

- 18 марта 2024, 12:47

- |

✔️ Выручка = 1 589 млрд руб. (за 1 п. = 624 млрд руб.; за 2 п. = 965 млрд руб.)

Это рекордная выручка, в 2022 году она была 1 427 млрд руб., в 2021 = 1 205 млрд руб., НО есть причина — Татнефть усилила активность в трейдинге нефтью, и увеличила закупки нефти и нефтепродуктов для перепродажи со 135 до 310 млрд руб. Реальная операционная выручка находится на уровне с 2022 годом и составляет около 1 280 – 1 290 млрд руб.

✔️ Операционная прибыль = 356,6 млрд руб. (за 1 п. = 157,4 млрд руб.; за 2 п. = 199,2 млрд руб.)

✔️❌ Чистая прибыль = 287,9 млрд руб. (за 1 п. = 147,8 млрд руб.; за 2 п. = 140,1 млрд руб.)

Обращаю ваше внимание, что во 2-м полугодии операционная прибыль выше, а чистая ниже — дело в том, что в 1-м полугодии Татнефть получила больше 44 млрд руб. разовых доходов, во 2-м полугодии, напротив, 17 млрд руб. разовых расходов. Наиболее показательна именно операционная прибыль.

❗️Прогноз на 2024 год

( Читать дальше )

Блог им. VladProDengi |Акции нефтяников могут подрасти - фундаментальная причина есть

- 26 января 2024, 12:08

- |

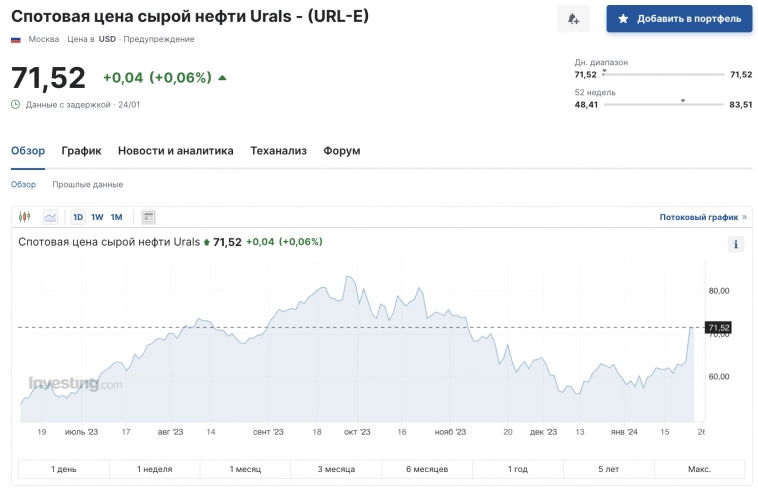

Brent уже 82,12 $ за баррель, но важнее не это – а цены на российский сорт нефти Urals. Спотовый контракт на бочку Urals уже торгуется по 71,52 $ за баррель(причем с 22 января произошел рост на 10 $). Я не до конца понимаю причину такого быстрого роста бочки Urals в цене, поэтому если кто в курсе – напишите в комментариях. Мое предположение – могли сказаться атаки дронов на НПЗ Новатэка в Усть-Луге, которые как раз были 21 января, но это не факт.

Факт же в том, что цена бочки Urals в рублях сейчас 6 392 руб. И это много!

71,52 (Urals) * 89,37 (доллар) = 6 392 руб.

Это очень близко к той цене, которая заложена в бюджет РФ на 2024 год — 6 424 руб. за баррель (71,3$ за баррель, курс доллара 90,1).

Вот мои обзоры нефтяников и прогнозы на ним на 2024 год при цене Urals в 6 000 руб. за бочку.

Обзор Лукойла (справедливая цена = 8 400 руб.): t.me/Vlad_pro_dengi/573

Обзор Роснефти (справедливая цена = 680 руб.): t.me/Vlad_pro_dengi/613

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс