Блог им. Klinskih-tag |Где Банк Санкт-Петербург преуспел, а где - серьёзно промахнулся?

- 18 декабря 2025, 18:57

- |

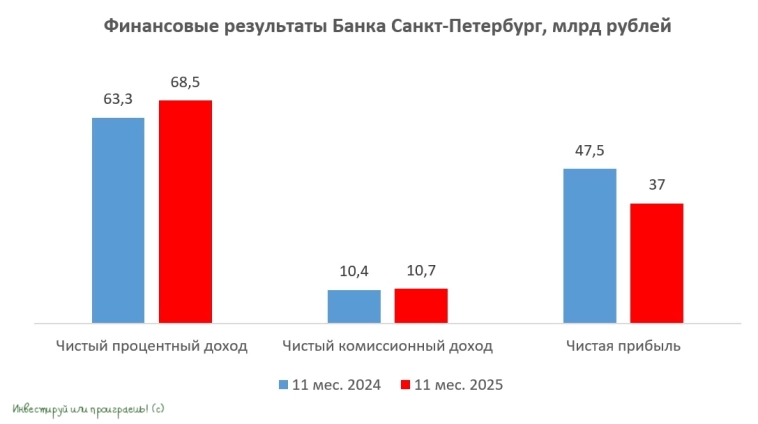

🏛 Банк Санкт-Петербург представил на днях свои результаты по РСБУ за 11 мес. 2025 года, опираясь на которые уже можно начинать предварительно подводить итоги уходящего года.

📈 Чистый процентный доход (ЧПД) банка вырос с января по ноябрь на +8,3% (г/г) до 68,5 млрд руб. Однако стоит отметить, что начиная с октября наблюдается негативная динамика по процентным доходам, и в ноябре этот тренд только ускорился.

Ранее Банк Санкт-Петербург процветал благодаря высоким процентным ставкам, т.к. на его балансе находилось много недорогих пассивов, что приносило высокую процентную маржу. На фоне смягчения ДКП ситуация изменилась, и процентная маржа постепенно сжимается.

💼 Кредитный портфель с начала года вырос на +23,3% до 919,6 млрд руб., что обусловлено как сильным ростом корпоративного кредитования, так и розничного. Банк СПб в этом году движется против отраслевых трендов и активно наращивает потребительское кредитование, тогда как у многих банков по этой статье наблюдается весьма скромный прирост.

( Читать дальше )

- комментировать

- 4.8К | ★1

- Комментарии ( 3 )

Блог им. Klinskih-tag |Подводные камни отчётности Банка Санкт-Петербург

- 18 сентября 2025, 09:02

- |

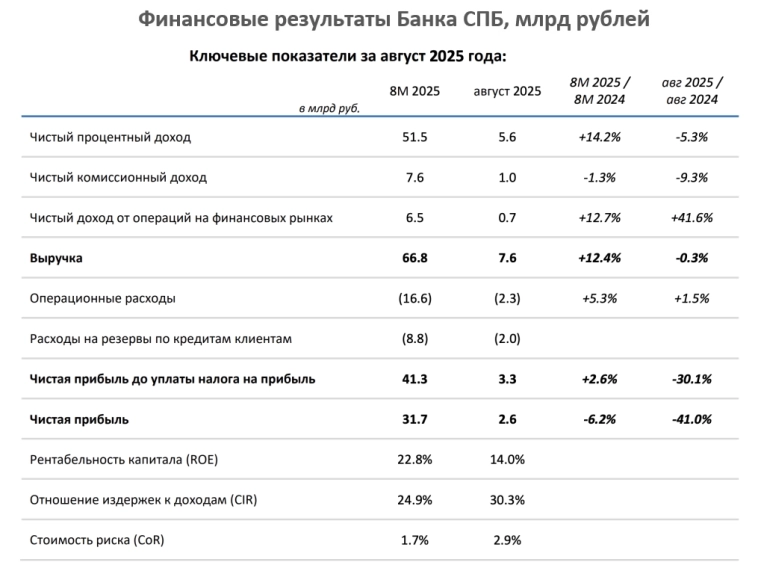

🏛 Банк Санкт-Петербург подвёл итоги за август по РСБУ, а значит самое время внимательно изучить, как чувствует себя компания в условиях начавшегося смягчения денежно-кредитной политики. Напомню, что ранее банк процветал благодаря высоким процентным ставкам, но теперь ситуация кардинально меняется.

📉 Чистый процентный доход (ЧПД) банка сократился в августе на −5,3% (г/г)до 5,6 млрд руб., что обусловлено как снижением кредитования, так и сжатием процентной маржи, на фоне существенной доли «бесплатного» фондирования и значительным размером корпоративных кредитов с плавающей ставкой. В сентябре негативная динамика процентных доходов сохранится, поскольку в прошлую пятницу ЦБ снизил ключевую ставку на 1 п.п. до 17%, и с каждым таким снижением картина будет всё больше уходить от идеальной.

💼 Кредитный портфель банка сократился на -4,1%, составив 790,3 млрд руб. Особенно тревожно выглядит ситуация с корпоративным кредитованием, которое второй месяц подряд демонстрирует стремительное сокращение. В противовес этому розничное кредитование продолжает показывать стабильный рост.

( Читать дальше )

Блог им. Klinskih-tag |Снижение ключевой ставки ЦБ спасет рынок от негативного геополитического фона?

- 24 августа 2025, 19:07

- |

🧑💻 Ну что ж, друзья мои, с момента встречи на Аляске президентов двух великих держав прошло уже чуть больше недели, но никаких реальных результатов и продвижений по мирному урегулированию ситуации на Украине, о котором было так много разговоров, как не было, так и нет.

Фактически мы откатились туда же, где и были, а в нашем опросе на минувшей неделе лишь 25% опрошенных испытывают оптимизм по итогам состоявшейся встречи Путина и Трампа, в то время как 75% искренне полагают, что самое сложное нас ещё ждёт впереди. К большому сожалению, разумеется.

📉 На таком фоне разочарования от несбывшихся надежд на быстрое урегулирование конфликта было бы наивно ожидать от рынка энтузиазма. Индекс Мосбиржи так и не смог закрепиться выше психологической отметки в 3000 пунктов, и вместо этого — вполне закономерная коррекция до уровня 2900 пунктов, на фоне тотального неверия в скорое улучшение геополитического климата:

Главными аутсайдерами по итогам минувшей недели стали:

📌 Банк Санкт-Петербург: -10,6%

( Читать дальше )

Блог им. Klinskih-tag |Проблемные кредиты растут: выдержит ли Банк Санкт-Петербург?

- 20 августа 2025, 14:37

- |

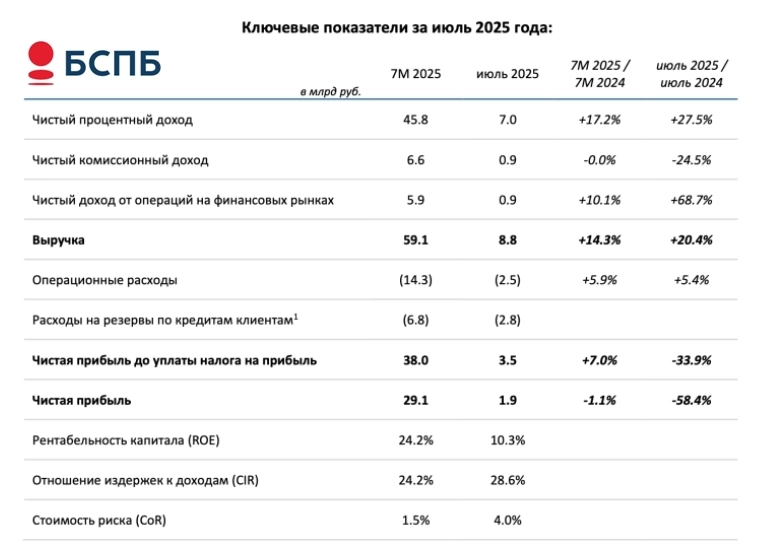

📈 Чистый процентный доход (ЧПД) увеличился на +27,5% (г/г) до 7 млрд руб. Темпы прироста по сравнению с июнем ускорились более чем в полтора раза.

Ранее на рынке существовали опасения, что с началом смягчения ДКП процентная маржа начнет сжиматься, однако пока мы видим обратную тенденцию. Правда, и ключевая ставка пока не снизилась настолько сильно, чтобы оказать давление на динамику процентных доходов. Вероятно, этот процесс начнёт проявляться лишь ближе к концу года.

💼 Кредитный портфель БСПб сократился на -2,1% до 824,9 млрд руб. Основной причиной стало падение корпоративного кредитования, в то время как сегмент розничного кредитования продолжает демонстрировать уверенный рост.

Правда, качество кредитного портфеля продолжает оставлять желать лучшего. Несмотря на то, что стоимость риска в июле снизилась на 1 п.п. до 4%, показатель всё ещё остаётся довольно высоким. Особенно если вспомнить, что с января по май он радовал околонулевыми значениями:

( Читать дальше )

Блог им. Klinskih-tag |Банк Санкт-Петербург: рост при растущих рисках

- 18 июля 2025, 07:32

- |

🏛 Банк Санкт-Петербург (БСПб) отличается самым высоким уровнем достаточности капитала среди российских публичных банков, а потому мы не можем обойти стороной бухгалтерскую отчётность банка за 6 мес. 2025 года, и предлагаем проанализировать её вместе с вами, актуализировав этот инвестиционный кейс. Кстати, обязательно подписывайтесь на мой телеграмм-канал, чтобы всегда быть в курсе событий, ну а я продолжу...

📈 Чистые процентные доходы с января по июнь выросли на +15,5% (г/г) до 38,8 млрд руб. Такой результат стал возможен благодаря увеличению активов и традиционно сильной процентной марже, обеспечиваемой высоким объёмом дешёвого фондирования.

Однако этот эффект для БСПб будет постепенно нивелироваться, на фоне ожидаемого смягчения денежной-кредитной политики ЦБ уже в самой обозримой перспективе, и неминуемо сожмёт маржу, но в 2025 году жёсткая политика регулятора пока что всё ещё послужит надёжным щитом. На мой субъективный взгляд, до тех пор пока не завершится СВО, госрасходы останутся на высоком уровне, и бюджетный импульс будет тормозить быстрое смягчение ДКП.

( Читать дальше )

Блог им. Klinskih-tag |Как Банк Санкт-Петербург использует силу «бесплатных денег»?

- 20 июня 2025, 10:15

- |

🧮 Банк Санкт-Петербург в последнее время демонстрирует солидные финансовые результаты, что делает актуальным анализ его бухгалтерской отчетности по РСБУ за первые 5 мес. 2025 года. Чем мы сейчас с вами и займёмся:

📈 Чистый процентный доход банка с января по май увеличился на +15,5% (г/г)до 32,6 млрд руб. Такой результат стал возможен благодаря активному наращиванию кредитного портфеля и высокой чистой процентной марже. Почти 40% фондирования приходится на счета «до востребования» со ставкой всего 0,01% годовых, что позволяет банку эффективно использовать «бесплатные деньги» в условиях жесткой денежно-кредитной политики Центробанка.

Учитывая весьма осторожный подход нашего ЦБ к снижению ключевой ставки, Банк Санкт-Петербург сможет и дальше поддерживать высокий уровень процентной маржи, как минимум в течение текущего года.

💼 Кредитный портфель с января по май увеличился на +4,6% до 773,1 млрд руб. Как корпоративное, так и розничное кредитование демонстрируют хорошие темпы роста, позволяя банку опережать большинство конкурентов по динамике портфеля.

( Читать дальше )

Блог им. Klinskih-tag |Банк Санкт-Петербург в условиях регуляторных изменений

- 20 февраля 2025, 18:58

- |

🏛 Банк Санкт-Петербург в прошлом году продемонстрировал практически двукратный рост стоимости акций, что сделало его лидером среди публичных эмитентов в финансовой отрасли. В связи с этим бухгалтерская отчётность банка по РСБУ за январь 2025 года вызывает сейчас особый интерес, т.к. она косвенно может дать представление о дальнейших перспективах и стабильности его позиций на рынке. Поэтому предлагаю заглянуть в неё и проанализировать вместе с вами.

📈 Чистый процентный доход увеличился по сравнению с первым месяцем прошлого года на +11,8% (г/г) до 6,6 млрд руб. Примечательно, что почти половина всех депозитов приходится на счета до востребования, что обеспечивает банку возможность поддерживать высокую чистую процентную маржу.

💼 Кредитный портфель в отчётном периоде сократился на -0,8% до 733,1 млрд руб., что обусловлено сокращением корпоративного кредитования, на фоне всё ещё высокой ключевой ставки. Центробанк, комментируя динамику кредитования юрлиц на своей последней пресс-конференции, отметил, что «пока рано делать окончательные выводы, так как снижение может быть обусловлено сезонными факторами», поэтому надеемся на смягчение денежно-кредитной политики, но очень осторожно.

( Читать дальше )

Блог им. Klinskih-tag |Итоги 2024 года

- 30 декабря 2024, 09:10

- |

📉 После роста индекса Мосбиржи примерно на +45%в 2023 году, год текущий отметился уже снижением бенчмарка примерно на -11%. Выглядит не так страшно с первого взгляда, но чтобы передать всю боль российских частных инвесторов, за точку отсчёта лучше взять майский (годовой) максимум на уровне 3521,72 пункта, и тогда мы увидим, что после многомесячной коррекции российский рынок акций растерял к настоящему моменту уже более 20%.

И это ещё надо сказать отдельное спасибо Эльвире Набиуллиной, которая на последнем в этом году декабрьском заседании ЦБ приняла волевое решение сохранитьключевую ставку на уровне 21%, что вызвало очень мощный отскок на рынке акций, и очень хочется верить, что этот тренд в наступающем 2025 году будет продолжен, а инфляцию всё-таки удастся утихомирить и взять под контроль.

↗️ Лидеры роста в 2024 году (из индекса Мосбиржи):

🏅 Банк Санкт-Петербург (+60,6%)

🏅 Аэрофлот (+54,3%)

🏅 Яндекс (+52,5%)

🏅 Полюс (+28,9%)

↘️ Лидеры роста в 2024 году (вне индекс Мосбиржи):

🏅 ЭсЭфАй (+138,0%)

( Читать дальше )

Блог им. Klinskih-tag |Новый обратный выкуп от Банка Санкт-Петербург

- 29 июля 2024, 09:24

- |

📣 Наблюдательный совет Банка Санкт-Петербург объявил о проведении очередной программы buy back, на сей раз в объёме 20 млн обыкновенных акций, что составляет около 4,4% от всего объёма выпущенных акций. Процесс обратного выкупа будет осуществляться в периодс 29 июля 2024 года по 29 января 2025 года.

Для тех, кто не в курсе, за последние три года это уже третий обратный выкуп акций. В рамках предыдущих операций банк погашал приобретённые ценные бумаги, и, вероятно, в этот раз сделает точно также.

🏛 В российском банковском секторе только Банк СПБ регулярно осуществляет обратный выкуп акций и надо признать, что за последние пять лет уровень корпоративного управления в этом банке значительно улучшился. А ведь именно из-за этого фактора я когда-то избавился от этих бумаг, так и не дождавшись ралли в котировках, которое в итоге случилось несколькими годами позже, в 2023-2024 гг. Но что поделаешь, так бывает.

Возвращаясь к теме доп. эмиссии Банка СПБ, стоит также отметить, что если раньше руководство банка могло в любой момент объявить допэмиссию акций и анонсировать низкие дивидендные выплаты, то в последние два года банк начал выплачивать акционерам щедрые дивиденды и проводить обратный выкуп акций с последующим их погашением.

( Читать дальше )

Блог им. Klinskih-tag |Банк Санкт-Петербург: быстрый рост прибыли позади, впереди тяжелые будни

- 09 марта 2024, 14:21

- |

🧮 Банк Санкт-Петербург представил финансовую отчётность по МСФО за 2023 год, поэтому самое время в неё заглянуть и проанализировать вместе с вами.

📊 Чистый процентный доход составил 50,8 млрд руб. К сожалению, Банк СПБ представил сокращенную отчетность и лишь частично раскрыл результаты 2022 года, поэтому определённо говорить о динамике и пытаться делать сравнение с 2022 годом — бесполезное занятие. И это удивительно, учитывая, что госбанки в лице Сбера и ВТБ полностью раскрыли свои показатели, а частный банк почему-то боится или не хочет этого делать.

💼 Кредитный портфель БСПб вырос в прошлом году на +23% до 686,3 млрд руб. Драйвером роста стали сегменты корпоративного кредитования (+27%) и ипотека (+17,4%). Петербуржцы продемонстрировали лучшую динамику, чем ВТБ, который увеличил портфель на +21%, но уступили Сберу, который увеличил кредитование на +27%.

📊 Чистый комиссионный доход у БСПб по итогам 2023 года составил 12,5 млрд руб., на фоне роста транзакционной активности клиентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс