Блог им. KirillSKuznetsov |Акрон, как мы и ожидали, суперски отчитался за 2021 q2 🚀

- 24 августа 2021, 15:16

- |

Акрон, как мы и ожидали, суперски отчитался за 2021 q2 🚀:

— Выручка +65.9% г/г (против +38.7% в предыдущем квартале и исторического темпа +17.1%)

— EBITDA +205.5% г/г (против +116.2% в предыдущем квартале и исторического темпа +37.7%)

— Чистый долг сократился на 14.6 млрд рублей за отчетный период (6.0% от капитализации)

— FCF годовой +18.7 млрд руб (положительный), 7.7% от капитализации

— EV/EBITDA мультипликатор равен 5.5x при историческом 75м перцентиле 9.6x

Акрон нам нравится среди прочего еще вот по какой причине — он является чуть ли на самым большим бенефициаром текущей высоко-инфляционной среды; производство азотных удобрений — не самый сложный процесс, где на вход идет газ, а на выходе получаются азотные удобрения. Удобрения в инфляционной среде растут в цене, а газ — не особо (внутри России индексируется на фиксированные проценты исходя из инфляции устанавливаемые регулятором).

В итоге в отличии от некоторых других commodity игроков (которым нужно закупать также дорожающее сырье и услуги), издержки у Акрона практически не растут, а доходы растут очень сильно; поэтому и потенциал с выходом отчетности даже увеличился — т.е. компания отчиталась еще лучше чем ожидала модель

- комментировать

- 288 | ★1

- Комментарии ( 0 )

Блог им. KirillSKuznetsov |BHP Billiton отлично отчитался за первое полугодие 2021 года

- 20 августа 2021, 14:17

- |

BHP Billiton отлично отчитался за первое полугодие 2021 года

— Выручка +70.5% г/г (против +15.0% в предыдущем полугодии и исторического темпа +14.3%)

— EBITDA +127.3% г/г (против +20.2% в предыдущем полугодии и исторического темпа +23.6%)

— Чистый долг сократился на $7.9 млрд за отчетный период (5.1% от капитализации)

— FCF годовой +$13.4 млрд (положительный), 8.7% от капитализации

— EV/EBITDA мультипликатор равен 4.5x при историческом 75м перцентиле 7.9x

На этом фоне BHP объявило рекордный финальный дивиденд в размере 2.76 (AUD)$ на акцию — около 5.8% к текущей цене (отсечка 2 сентября). Вместе с промежуточным дивидендом (1.39 AUD$) годовая дивидендная доходность составит 8.7%

При всем этом акции продолжают снижаться

Основная причина (помимо снижения цен на медь и руду) — компания заявила о намерении покинуть Лондонскую биржу (и индекс FTSE) для того чтобы сфокусироваться на листинге в Австралии — инвесторы вынуждены продавать их акции. Среди прочих факторов, побудивших компанию сделать это — упрощение одобрения крупных сделок и стратегических проектов

( Читать дальше )

Блог им. KirillSKuznetsov |Отчеты Русагро и М.Видео за 2021 q2

- 19 августа 2021, 16:50

- |

Русагро (в понедельник) отчиталась за 2021 q2:

— Выручка +42.1% г/г (против +51.6% в предыдущем квартале и исторического темпа +42.1%)

— EBITDA +57.3% г/г (против +123.2% в предыдущем квартале и исторического темпа +53.8%)

— Чистый долг увеличился на 4.9 млрд рублей за отчетный период (3.1% от капитализации)

— FCF годовой -2.7 млрд руб (отрицательный), 1.7% от капитализации

— EV/EBITDA мультипликатор равен 5.2x при историческом 75м перцентиле 7.1x

М.Видео так себе отчиталась за 2021 H1:

— Выручка +22.3% г/г (против +19.7% в предыдущем полугодии и исторического темпа +12.2%)

— EBITDA Adj -8.1% г/г (против -10.3% в предыдущем полугодии и исторического темпа +12.8%) [показатель EBITDA скорректирован на one-off эффекты от продажи Goods.ru и прощения кредита в рамках коронавирусной программы поддержки]

— Чистый долг увеличился на 23.6 млрд рублей за отчетный период (20.5% от капитализации)

— FCF годовой -9.1 млрд руб (отрицательный), 7.9% от капитализации

— EV/EBITDA мультипликатор равен 6.6x при историческом 75м перцентиле 6.1x

Блог им. KirillSKuznetsov |Последние новости по дивидендам российских компаний

- 17 августа 2021, 16:23

- |

Русагро выплатит дивиденды в размере 65.37 RUB на акцию 2021-09-08, что составляет 5.6% от текущей цены 1165. В совокупности с предыдущими выплатами годовая дивидендная доходность составит 12.4%

(2021-04-14: 79.07 RUB)

——————

Рус-Аква выплатит дивиденды в размере 9 RUB на акцию 2021-07-08, что составляет 1.9% от текущей цены 463.

Северсталь выплатит дивиденды в размере 84.45 RUB на акцию 2021-08-31, что составляет 4.8% от текущей цены 1760. В совокупности с предыдущими выплатами годовая дивидендная доходность составит 11.6%

(2021-05-28: 83.04 RUB)

(2020-12-04: 37.34 RUB)

——————

Детский мир выплатит дивиденды в размере 6.07 RUB на акцию 2021-07-08, что составляет 4.4% от текущей цены 137.94. В совокупности с предыдущими выплатами годовая дивидендная доходность составит 8.1%

(2020-12-24: 5.08 RUB)

——————

Лукойл выплатит дивиденды в размере 213 RUB на акцию 2021-07-01, что составляет 3.3% от текущей цены 6478. В совокупности с предыдущими выплатами годовая дивидендная доходность составит 4.0%

( Читать дальше )

Блог им. KirillSKuznetsov |Вошли в Черкизово – привлекательная компания в текущей конъюнктуре

- 13 августа 2021, 02:00

- |

Дата инициации идеи: 29.07.2021

Компания Черкизово — ведущий сельскохозяйственный холдинг России. С учетом текущей рыночной конъюнктуры имеет прогнозный EV/EBITDA3.52x, а также выплатит рекордные дивиденды, прогноз около 12% дивидендной доходности к текущей цене по итогу 2021г.

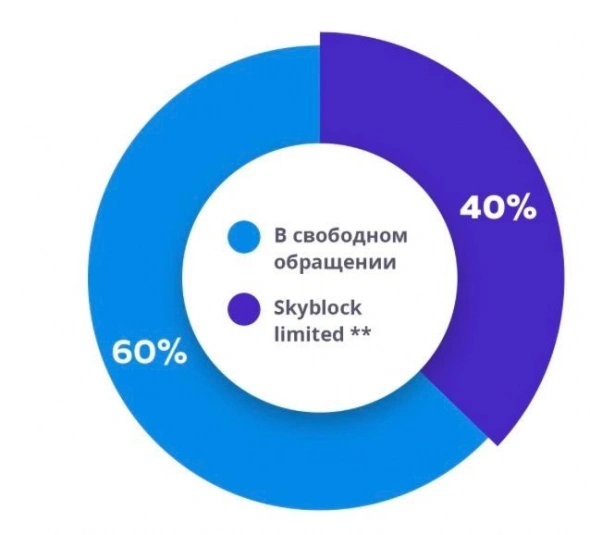

Черкизово является одним из крупнейших вертикально-интегрированных сельскохозяйственных и продовольственных холдингов в России. Занимает лидирующие позиции в производстве курицы, свинины и имеет узнаваемые бренды, такие как «Петелинка».

( Читать дальше )

Блог им. KirillSKuznetsov |Эталон в моменте кажется привлекательным. Добавили в портфель

- 11 августа 2021, 22:26

- |

Компания Etalon Group – недооцененный девелопер с сильными проектами. С учетом текущей рыночной конъюнктуры имеет мультипликатор EV/EBITDA 3.9x и хорошие дивиденды по итогу 2021 года, прогноз около 13% дивидендной доходности к текущей цене.

Группа Эталон – вертикально-интегрированный строительный холдинг, ведущий свою деятельность на Российском рынке более 30 лет.

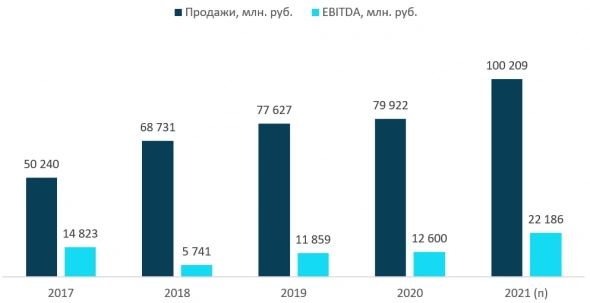

Умеренный рост

Исторически компания хорошо наращивала финансовые результаты:

Продажи с 2017 года – 16,7%.

( Читать дальше )

Блог им. KirillSKuznetsov |Мечел ап – венчурная идея с консервативной див доходностью +16.6%

- 30 июля 2021, 13:32

- |

Дата инициации: 27.07.2021

Мечел ап – венчурная идея с консервативной див доходностью 16,6%+ за счет того, что на небольшое количество префов по уставу распределяется 20% чистой прибыли, которая появится в 2021 году за счет роста цен на сталь и уголь.

( Читать дальше )

Блог им. KirillSKuznetsov |Операционные результаты по рос. компаниям:

- 29 июля 2021, 14:35

- |

🧄 Русагро – сильные операционные результаты за 2 квартал 2021 г. Выручка +45% г/г, в том числе выручка масложирового сегмента +73% г/г, цена реализации сырого масла +131% г/г. Выручка по сахарному сегменту -14% г/г, связано с низким объемом производства мелассы из-за смещения производственной программы и низкого урожая свеклы, при этом цена реализации сахара + 57% г/г.

⚡️ Интер РАО – операционные результаты за 1 полугодие 2021 г. Рост выработки электроэнергии +14,3% г/г, рост производства тепловой энергии +14,7% г/г. Основные факторы: холодная зима, более позднее окончание отопительного сезона и постепенное восстановление экономики.

⛏ Polymetal – нейтральные операционные результаты за 2 квартал 2021 г. Выручка рост +6% г/г, за счет высоких цен на металлы. Чистый долг увеличился на +38% г/г. Производство золота и серебра -6% и -1% г/г, из -за запланированного снижения содержаний на Кызыле и Албазино.

( Читать дальше )

Блог им. KirillSKuznetsov |Online-образование в Китае

- 27 июля 2021, 14:10

- |

Как многие уже знают, Китай в субботу опубликовал новые правила регулирования отрасли дополнительного образования; в пятницу в ожидании этого сектор уже серьезно распродали

Среди наиболее жестких вещей:

— компании, занимающиеся преподаванием школьной программы, должны стать некоммерческими (non-profit)

— иностранным фирмам нельзя держать акции таких компаний, кто держит — должны продать

— они не могут выходить на IPO или привлекать иностранный капитал

— нельзя вести обучение в выходные и на праздники

Больше всего досталось Tal Education (-70% за день) — т.к. компания занимается школьной программой обучения; многих в тинькове закрыли по маржин-колам на ней

У нас среди 5 базовых портфелей не было онлайн-образования, но в оппортунистических идеях была 1 компания, занимается преподаванием, ей должно меньше достаться (т.к. это дополнительное образование), но тоже вероятно достанется (в т.ч. сокращение доходов от запрета на преподавание в выходные)

В связи с жесткостью ограничений упал и весь китайский тех. сектор.

Продолжаем следить за ситуацией

Блог им. KirillSKuznetsov |Операционные результаты по рос. компаниям

- 26 июля 2021, 17:19

- |

📱 М.видео – хорошие операционные результаты за 2 квартал 2021 г. Общий объем продаж вырос +38% г/г, оборот мобильной платформы рост на 231,7% г/г. Среднемесячное количество активных пользователей MAU рост в 2,5 раза г/г.

⠀

⛏ Распадская – операционные результаты за 2 квартал 2021 г. Рост цены на концентрат +36% г/г, добыча угля +22% г/г. Продажи концентрата и угля -2% и -34% г/г соответственно, в основном это связано с логистическими ограничениями и дефицитом полувагонов.

⠀

⛏Петропавловск — ухудшение операционных результатов за 2 квартал 2021 г. Снижение производства золота (тыс. унций) -26% г/г (все же правильно сделали что закрыли позиции в нем при первых признаках снижения производства). Снижение связано с переходом на переработку руды с Эльгинского месторождения. Цена реализации +9% г/г за первое полугодие.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс