Блог им. GlobalInvestfund |Смогут ли T-Технологии показывать рост прибыли на 40% при сохранении своей рентабельности?

- 20 марта 2025, 15:34

- |

Смогут ли T-Технологии показывать рост прибыли на 40% при сохранении своей рентабельности?

Этот банк не перестает удивлять: чистая прибыль в 2024 году выросла на 51% (122 млрд руб.). При этом рентабельность капитала составила 32,5%. IT-компании неровно стоят в сторонке. А будут ли такие результаты и дальше?

📈 Выделяем главное из отчета за 2024 год:

— Выручка выросла вдвое — до 962 млрд руб. Количество клиентов увеличилось на 18%. Кредитный портфель вырос в 2,5 раза — до 2 763 млрд руб.

— Чистый процентный доход увеличился на 65% — до 380 млрд руб. Чистый комиссионный доход прирос на 45% — до 106 млрд руб.

— Общие операционные расходы выросли на 44% — до 279 млрд руб. Это связано с ростом клиентской базы и инвестициями в IT-платформу и персонал.

❗️Менеджмент ожидает роста чистой прибыли на 40% в 2025 году при сохранении рентабельности более 30%!

Серьезное заявление, по-другому и не скажешь. При этом оценка по P/B = 1,78х и P/E = 7,6 — выглядит даже недорого для таких темпов. Однако иногда прогнозы могут оставаться лишь мечтами.

( Читать дальше )

- комментировать

- 329

- Комментарии ( 0 )

Блог им. GlobalInvestfund |Удалось ли Ренессанс Страхованию совместить органический рост с M&A?

- 12 марта 2025, 13:00

- |

🏦 Удалось ли Ренессанс Страхованию совместить органический рост с M&A?

Сегодня группа отчиталась за 2024 год. Он был насыщен сделками M&A. Какие же результаты получил Ренессанс от этих сделок?

🩵Общие заработанные премии составили 170 млрд руб. (+38% г/г). В IV квартале заметно увеличились премии от НСЖ из-за консолидации портфеля ВСК — Линия жизни. За прошлый год они приросли на 134%.

— ИСЖ и кредитное страхование показали снижение до 97 млрд руб. (-61% г/г). В non-life сегменте премии составили 73 млрд руб. (+15% г/г).

— Ренессанс нарастил страховые выплаты в страховании жизни с 24 до 53 млрд руб. Так сказывается прирост новых клиентов поглощенных компаний.

🩵 Инвестиционный портфель увеличился до 235 млрд руб. (+29% г/г). Присоединение life сегмента ВСК дало 12 млрд руб., а Райффайзена — 20 млрд руб. Доля облигаций составила 60%. На депозиты пришлось 28% средств.

— Переоценка активов инвестиционного портфеля отняла более 10 млрд руб. Совокупные процентные доходы от бумаг и депозитов выросли на 85% и достигли 23 млрд руб.

( Читать дальше )

Блог им. GlobalInvestfund |Санкции задушили прибыль Совкомфлота

- 07 марта 2025, 13:30

- |

⚓️ Санкции задушили прибыль Совкомфлота.

Все введение санкции каждый раз наносили удар по компании — сейчас уже практически все суда попали в SDN-лист. Насколько сильно компания пострадала от этого и что будет с дивидендами?

➖Совкомфлот отчитывается в долларах. Но даже рост среднего курса с 85,2 до 89,6 руб. за долл. не остановил падение выручки на 12% — до 172,5 млрд руб.

➖Рейсовые расходы выросли на 34% — до 31 млрд руб. Это привело к снижению маржинальности по валовой прибыли с 88% до 82%.

➖Операционная прибыль более чем в 2 раза ниже результата 2023 года — всего 44 млрд руб.

➖Чистая прибыль упала более чем в 2 раза — до 37,2 млрд руб. Четвертый квартал принес убыток более 7 млрд руб.

➖Средний возраст судов составляет 13 лет. Поэтому статья амортизация и списания выросла почти на 50% — до 51,7 млрд руб.

🔼Добавим немного позитивных моментов

У компании отрицательный чистый долг. Кэш-подушка составляет около 18 млрд руб. Поэтому процентными доходами бизнес получил 5,8 млрд руб.

( Читать дальше )

Блог им. GlobalInvestfund |МТС-Банк решил пойти по пути ВТБ?

- 05 марта 2025, 16:56

- |

МТС-Банк решил пойти по пути ВТБ?

Вместе с отчетом материнской МТС (пост здесь) МТС-Банк также рассказал о своих результатах. Насколько интересны акции и есть ли в них идея?

📊 Важные для банков цифры:

— Чистый процентный доход подрос на 16% — до 41,6 млрд руб.

— Чистый комиссионный доход почти не вырос и составил 23,2 млрд руб.

— Скорректированная чистая прибыль снизилась на 1% — до 12,4 млрд руб.

Резервы подросли на 20% — до 30,9 млрд руб. Стоимость риска (COR = 7,5%) одна из самых высоких в секторе — больше 80% кредитного портфеля — это кредиты наличными и кредитные карты.

👉 Сегодня банк имеет одну из самых дешевых оценок в секторе (P/B = 0,47х и P/E=4,3х). И этому есть простое объяснение — отсутствие дивидендов.

Банк активно наращивает кредитный портфель. Из-за этого страдают нормативы достаточности капитала (даже с учетом того, что за год МТС-Банк дополнительно привлек 14,5 млрд руб. в виде субординированных займов). H1.0 = 10,5% — это не позволит банку заплатить дивиденды по итогам года.

( Читать дальше )

Блог им. GlobalInvestfund |⛏ Получилось ли у Полюса лучше других отыграть рост золота?

- 05 марта 2025, 13:45

- |

⛏ Получилось ли у Полюса лучше других отыграть рост золота?

Прошедший год дал золотодобытчикам прекрасную возможность заработать на росте драгоценного металла. Получилось ли это сделать крупнейшему производителю?

📈 Выручка выросла до 695 млрд руб. (+54% г/г) за счет роста реализации золота на 11% г/г — до 3 107 тыс. унций и средней цены с 1 940 до 2 386 долл. за унцию.

Компания также реализовала ранее накопленные запасы. Основной прирост выручки был получен месторождением Олимпиада и Благодатное.

🔅 Полюс отлично отыграл рост цен золота на операционном уровне!

Скорр. EBITDA прибавила 63% г/г и достигла 539 млрд руб. с рентабельностью EBITDA в 79,4% (+5 п.п.). Чистая прибыль выросла до 306 млрд руб. (+102% г/г).

📊 Смотрим на фундаментал Полюса

ND/EBITDA на уровне 1,16x — более чем комфортно для Полюса. Большая часть долга фиксирована, а средневзвешенная ставка в 2024 году находилась на уровне 11,2%. EV/скорр. EBITDA по итогам года — 4,6x.

CAPEX стал больше на треть (138 млрд руб.) в том числе из-за реализации мега-проекта Сухой Лог.

( Читать дальше )

Блог им. GlobalInvestfund |Маркетплейсы загрызли прибыль Fix Price

- 28 февраля 2025, 11:35

- |

Маркетплейсы загрызли прибыль Fix Price

Многие инвесторы сейчас присматриваются к ретейлерам (Х5, Ленте и Магниту). Вчера отчитался за 2024 год еще один представитель сектора. Давайте разберемся, стоит ли он нашего внимания?

📊 Коротко о главном из отчета

— Выручка показала прирост на 8% г/г и составила 315 млрд руб. На фоне роста LFL продаж всего на 1,5% (у Ленты показатель вырос на 12,7%).

— LFL средний чек увеличился на 4,1%. При этом LFL трафик (самый важный показатель для ритейлеров) упал на 1,8%.

— Компания открыла 751 новый магазин (+12% г/г). В том числе в Беларуси, Казахстане и ОАЭ.

EBITDA (IAS 17) упала на 5% к 2023 году из-за удорожания рабочей силы и достигла 38 млрд руб. Рентабельность EBITDA составила 12,2% (-1,6 п.п.). У X5 и Ленты этот показатель находится в районе 6-7%.

👉 Главная проблема Fix Price — маркетплейсы откусывают огромные куски от бизнеса компании и будут продолжать это делать. Особенно это касается непродовольственных товаров.

Чистая прибыль сократилась до 22 млрд руб. (-38% г/г). Здесь негативное влияние оказал пересчет налоговых обязательств.

( Читать дальше )

Блог им. GlobalInvestfund |Норникель, а где же дивы? Какие дивы? Выручка упала на 50%!

- 10 февраля 2025, 19:47

- |

💿 Норникель, а где же дивы? Какие дивы? Выручка упала на 50%!

Совет директоров решил не рекомендовать дивы. Еще бы, с такими результатами за 2024 год какие уж могут быть дивы? Разберемся подробнее и узнаем, насколько все печально с бумагой?

📉 Выручка снизилась до 1 166 млрд руб. Падение на 55%!

Основная причина — снижение цен всех ключевых металлов. Спасает ситуацию немного только медь. Она занимает наибольшую долю в выручке и продолжает быть востребованной.

❗️ Девальвация и экспортные пошлины ударили по EBITDA.

EBITDA упала на 18% и составила 48,2 млрд руб. Рентабельность EBITDA чуть выше 41% (снижение на 7 п. п. к 2023 году). В валюте (а отчет именно в валюте) показатель упал на 25%:

— девальвация рубля на 9% за прошедший год.

— экспортные пошлины выросли втрое.

👉 Чистая прибыль осталась на уровне 2023 года и составила чуть более 6,1 млрд руб.

Чистый долг на конец года в 863 млрд руб. обеспечил соотношение ND/EBITDA 1,8x. EV/EBITDA 5,9x — совсем недешево, учитывая риски профицита на ключевых рынках из-за проблем со стороны спроса.

( Читать дальше )

Блог им. GlobalInvestfund |Если вы все еще не купили Яндекс, то мы идем к вам

- 29 октября 2024, 13:45

- |

ЕСЛИ ВЫ ВСЕ ЕЩЕ НЕ КУПИЛИ ЯНДЕКС, ТО МЫ ИДЕМ К ВАМ!

Где ж это видано, чтоб IT-гигант стоил достаточно дешево, да еще рос на более 35% в год? Вот об этом сегодня и поговорим.

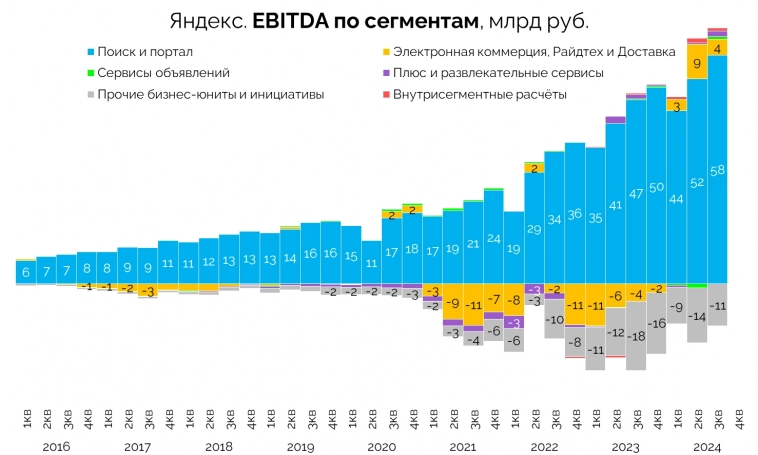

📈 Результаты III квартала (г/г):

— Консолидированная выручка выросла на 36% — до 276,8 млрд руб.

— EBITDA прибавила 66% — до 54,7 млрд руб.

— Скорр. чистая прибыль увеличилась на 118% — до 25,1 млрд руб.

☝️ Маржинальность по EBITDA достигла 19,8% против 16,1% годом ранее. Спасибо уходу иностранных конкурентов и росту бизнеса.

Самый прибыльный сегмент — «Поиск и портал». Он прибавил по выручке 26%. Выручка «Райдтеха» прибавила около 32%. Порадовали также «Плюс» и «Сервисы объявлений». Их EBITDA положительна. E-com и прочие сервисы пока убыточны.

👉 Даже при положительном свободном денежном потоке Яндекс нарастил общий долг на 52 млрд руб. — до 266 млрд руб. ND/EBITDA = 0,8х — здесь без изменений.

Не забыли порадовать акциями руководство компании. В III квартале вознаграждение составило дополнительно 17,7 млрд руб. Средневзвешенное количество акций выросло на 4,5% — до 385,2 млн шт.

( Читать дальше )

Блог им. GlobalInvestfund |Северсталь не повторит печальную участь ММК?

- 21 октября 2024, 13:44

- |

Северсталь не повторит печальную участь ММК?

Высокая ставка и отмена льготной ипотеки ударила по металлургам. Это уже факт. Глянем на операционный отчет и оценим перспективы.

📊 Какая ситуация в III квартале по производству и продажам?

🔹Производство стали и чугуна снизилось на 8% и 11% соответственно. Причиной стал ремонт конвертерной печи. Благо, что он уже завершен в этом квартале.

🔹Продажи горячекатаного проката выросли на 10% — до 0,94 млн тонн, а сортового — на 37% и составили 0,26 млн тонн. Результат частично связан с консолидацией А ГРУПП.

🔹Чугуна и слябов было продано на 65% меньше из-за ремонта домны. Продукция с высокой добавленной стоимостью показала рост продаж на 5%. Ее доля в структуре продаж едва превышает половину.

📉 Как эти результаты отразились на финансах?

Выручка показала рост на 14% — до 219,1 млрд руб. на фоне роста продаж и повышения доли готовой продукции.

👉 EBITDA упала до 64,9 млрд руб. (-9%). Рентабельность EBITDA снизилась до 30% (-7 п.п.). Северсталь исторически демонстрировала самую высокую рентабельность в секторе. После восстановления работы домны ожидаем нормализации маржинальности.

( Читать дальше )

Блог им. GlobalInvestfund |Куда падают акции Глобалтранса?

- 30 августа 2024, 11:47

- |

🚂 Куда падают акции Глобалтранса?

Сегодня компания показала сильный отчет за первое полугодие. Главный драйвер роста акций — возможные дивиденды. Только теперь их не будет. Что произошло?

📊 Сначала внимательнее изучим отчет компании (г/г).

🟠 Выручка прибавила 6% и составила 55 млрд руб. При этом себестоимость осталась на уровне первого полугодия 2023 года.

🟠 Скорректированная EBITDA выросла на 9% — до 27,7 млрд руб. Видим отражение эффективности контроля расходов.

🟠 Компанию не просто так называют «кэш-машиной». Деньги на депозитах принесли 4 млрд руб. (годом ранее только 0,5 млрд руб.). В то же время расходы на проценты сократились на 62,5% — 0,8 млрд руб.

🟠 Чистая прибыль на акционеров снизилась на 4% и составила 20,1 млрд руб. Однако стоит учитывать, что в прошлом году на прибыль повлиял разовый фактор — продажа «дочки» за 3,4 млрд руб.

🟠 Денежные средства на счетах выросли до 60,5 млрд руб. При этом капитализация компании составила 82 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс