Блог им. Geolog72 |Обзор Полиметалл – одна из самых защищённых от санкций компаний?

- 23 марта 2022, 08:58

- |

В начале марта Полиметалл отчитался о своих финансовых результатах за 2021 г. Выручка компании за год увеличилась всего на 1% – до $2890 млн по сравнению с предыдущим годом. Чистая прибыль золотодобытчика сократилась на 15,2% – до $904 млн.

Слабые результаты в 2021 г. связаны с более высокими операционными расходами, а также со снижением продаж серебра на 9% по сравнению с 2020 г. В частности, выросли денежные затраты на фоне высокой инфляции в горнодобывающей отрасли, превышающей индекс потребительских цен, и плановым снижением содержаний в перерабатываемой руде на Кызыле, Светлом и Майском.

В связи с полученной чистой прибылью, совет директоров Полиметалла рекомендовал дивиденды за II пол. 2021 г. в размере $0,52 на акцию, что составляет 50% от скорректированной чистой прибыли. Текущая дивидендная доходность на момент закрытия торгов составляет около 7,5%.

( Читать дальше )

- комментировать

- 1.1К | ★1

- Комментарии ( 15 )

Блог им. Geolog72 |За счёт чего в ближайшее время может снизиться маржинальность бизнеса ФосАгро?

- 18 марта 2022, 09:06

- |

После ситуации с Украиной одна из самых стабильных компаний в России, может столкнуться с проблемами.

Возможная приостановка экспорта удобрений. На прошлой неделе Минпромторг России рекомендовал российским производителям удобрений временно приостановить экспортные поставки. По словам министерства, это связано с отказом крупнейших контейнерных перевозок работать с российскими грузами.

Россия входит в ТОП-5 крупнейших мировых производителей минеральных удобрений, причём более 2/3 продукции отрасли экспортируется, а доля страны в поставках удобрений составляет около 15% мирового экспорта.

По данным отчётности ФосАгро за 2021 г. доходы от продажи удобрений в Европу занимают 27,8% от общей выручки группы, в Северную Америку – 7,6%. Таким образом, суммарно может пострадать более 35% выручки ФосАгро.

Если приостановка экспорта на запад продолжится, а удобрения в полном объёме не смогут переориентировать в другие страны, то они пойдут на внутренний рынок. Это в свою очередь может привести к снижению маржинальности не только из-за отсутствия экспортной выручки, но также из-за снижения цен на удобрения на внутреннем рынке в связи с увеличением предложения.

( Читать дальше )

Блог им. Geolog72 |Есть ли перспективы у НОВАТЭКа в новых реалиях?

- 15 марта 2022, 08:49

- |

Выручка компании за 2021 г. увеличилась на 62,5% по сравнению с 2020 г. – до 1156,7 млрд на фоне роста цен на нефть и газ, а также из-за ввода новых мощностей и увеличения добычи углеводородов.

Чистая прибыль НОВАТЭКа составила 432,9 млрд руб., увеличившись в 6,4 раза. Кроме операционной деятельности, на прибыль компании повлияли доходы от совместных предприятий. Свободный денежный поток по итогам года достиг рекордных 228,2 млрд руб. по сравнению с убытком годом ранее.

Таким образом, исходя их действующей дивидендной политики компании, по нашим расчётам дивиденды за II пол. 2021 г. могут составить рекордные 42 руб. на акцию. Текущая дивидендная доходность составляет 3,73%.

Нужно напомнить, что НОВАТЭК никогда не был дивидендной историей, хоть и на протяжении 13 лет непрерывно выплачивает и повышает дивиденды. Кстати, 18 марта 2021 г. совет директоров компании рассмотрит вопрос по финальным дивидендам.

( Читать дальше )

Блог им. Geolog72 |Беспрецедентный обвал российского рынка акций. Что делать?

- 25 февраля 2022, 08:30

- |

Вчера произошло то, чего не ждали – дневной обвал индекса Московской биржи на 45%. Российские акции упали в среднем на 30-50%, котировки Сбера, Газпрома, ВТБ, Роснефти, Лукойла, НОВАТЭКа и других голубых фишек обвалились на 50%.

Основную причину вы все знаете – военные действия на Украине. Оглядываясь назад, понимаешь, что данное событие можно было предсказать, но никто, в том числе мы, не хотели верить, что Россия может начать полномасштабные военные действия, которые приведут к невероятным последствиям для экономики и жителей страны, откинув нас в развитии на несколько лет назад. Но как говорят, задним числом всё было очевидно!

События уже разворачиваются по наихудшему сценарию. В связи с этим, мы видим беспрецедентный обвал российского фондового рынка, участники рынка заложили уже военные действия и будущие жёсткие санкции в отношении России. Дополнительное давление на котировки оказали массовые закрытия маржинальных позиций инвесторов. При этом, акции российских компаний в Лондоне и США стоят дешевле, чем в Москве.

( Читать дальше )

Блог им. Geolog72 |Обзор финансовых результатов Газпром нефти за 2021 г. Рекордные показатели

- 18 февраля 2022, 08:41

- |

Выручка компании увеличилась на 53,5% по сравнению с 2020 г. – до 3068 млрд руб. на фоне положительной динамики цен на нефть и нефтепродукты. Скорректированный показатель EBITDA вырос в 2 раза – до 986,1 млрд руб. за счёт увеличения добычи углеводородов и переработки нефти.

По итогам года, добыча углеводородов превысила исторические отметки – в 101,4 млн тонн н.э. Годовой объем переработки на собственных НПЗ и нефтеперерабатывающих активах совместных предприятий аналогично достиг рекордных значений – 43,5 млн тонн.

При этом, менеджмент нефтегазовой компании отмечает, что видит возможности дальнейшего наращивания добычи в 2022 г.

В результате чистая прибыль Газпром нефти по итогам года достигла 503,4 млрд руб., увеличившись более чем в 4 раза по сравнению с прошлым годом. За последний квартал прибыль составила 146,5 млрд руб.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты НОВАТЭКа за 2021 г. по МСФО. Без сюрпризов, полёт нормальный

- 17 февраля 2022, 08:39

- |

Выручка компании за год увеличилась на 62,5% по сравнению с 2020 г. – до 1156,7 млрд на фоне роста цен на нефть и газ, а также из-за ввода новых мощностей и увеличения добычи углеводородов.

Чистая прибыль НОВАТЭКа составила 432,9 млрд руб., увеличившись в 6,4 раза. Кроме операционной деятельности, на прибыль компании повлияли доходы от совместных предприятий. Свободный денежный поток по итогам года достиг рекордных 228,2 млрд руб. по сравнению с убытком годом ранее.

( Читать дальше )

Блог им. Geolog72 |Детский мир выкупает акции. Как это скажется на котировках компании?

- 08 февраля 2022, 23:40

- |

Сегодня ритйлер детских товаров сообщил о запуске программы обратного выкупа акций в размере 3,5 млрд руб. Это 4,8% от текущей рыночной капитализации, что довольно много для такого короткого срока программы – до 9 августа 2022 г.

Кроме этого, в Детском мире отмечают, что программа может быть продлена или завершена ранее этого срока. Сам buyback акций, размещенных на Московской Бирже будет проводиться на открытом рынке. Позднее, выкупленные акции будут погашены, соответственно прибыль и дивиденд на акцию будут увеличены. На фоне этого, акции Детского мира сегодня растут более чем на 5%.

Напомним, buyback – это обратный выкуп акций эмитентом у частных лиц. В результате которого, в свободном обращении уменьшается количество акций. Подробнее о процедуре выкупа акций и влиянии её читайте в нашей статье.

Ещё немаловажный момент, Детский мир выкупает акции по привлекательной оценке – текущий P/E около 5х. Соответственно, денежные средства сжигаются не в пустую, как у американских IT-компаний, где выкуп производится по заоблачным оценкам – выше 30х.

( Читать дальше )

Блог им. Geolog72 |Сильные финансовые результаты Bristol Myers Squibb за 2021 г. В ожидании новых патентов

- 08 февраля 2022, 17:05

- |

О компании

Bristol Myers Squibb – американская транснациональная фармацевтическая компания, являющаяся одной из фармгигантов. Компания занимается разработкой лекарственных препаратов от рака, ВИЧ/СПИД, сердечно-сосудистых заболеваний, диабета, гепатита, ревматоидного артроза и психологических расстройств. Подробнее о Bristol-Myers Squibb читайте в обзоре компании.

Финансовые результаты

В 2021 г. Bristol Myers Squibb получила общей выручки на 9% больше, чем в 2020 г. – $46,39 млрд. Основными драйверами роста в этом году стали антикоагулянт Eliquis, продажи которого увеличились на 17% и препарат Yervoy, предназначенный для лечения меланомы, рост его продаж составил 20%.

Рост большей части остальной продукции компании за год составил 5-9% за исключением препаратов, выпущенных относительно недавно, чей годовой прирост выручки оказался выше 100% – Reblozyl для лечения анемии, Zeposia для лечения склероза и Onureg, предназначенный для лечения миелоидного лейкоза. Самым продаваемым препаратом по-прежнему остаётся противоопухолевый иммуномодулятор Revilmid, выручка от которого в 2021 г. составила $12,82 млрд или 27,64% от общей выручки.

( Читать дальше )

Блог им. Geolog72 |Финансовые результаты НЛМК за 2021 г. Рекордсмен по дивидендам

- 08 февраля 2022, 08:38

- |

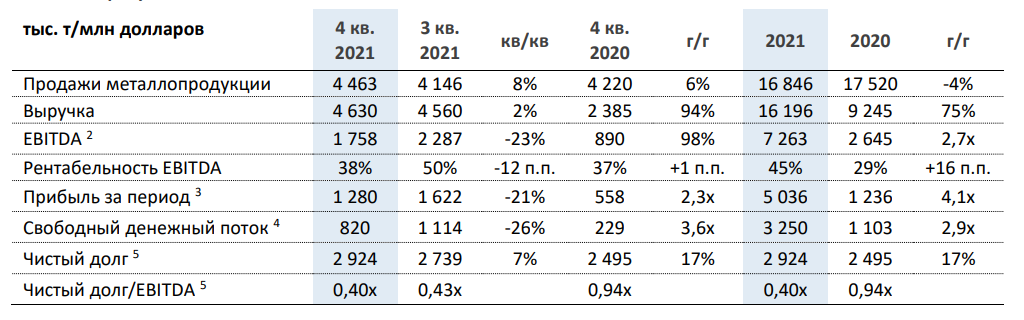

Выручка металлурга за год выросла на 75% по сравнению с 2020 г. – до $16,19 млрд. При этом, продажи металлопродукции за год снизились на 4%. Основной рост выручки связан с положительной динамикой цен на сталь.

Показатель EBITDA увеличился в 2,7 раз – до $7,26 млрд благодаря расширению ценовых спредов между закупаемым сырьём и продажей стальной продукции. В результате рентабельность по EBITDA выросла за год с 29% до 45%.

Таким образом, чистая прибыль НЛМК за 2021 г. по МСФО достигла $5 млрд, увеличившись в 4,1 раза. Тем временем, FCF вырос почти в 3 раза – до $3,3, что в свою очередь, позволило НЛМК выплатить рекордные годовые дивиденды в размере 46,84 руб.

На фоне публикации сильных финансовых результатов совет директоров НЛМК рекомендовал дивиденды за IV кв. 2021 г. в размере 12,18 руб. на акцию – это 113% от свободного денежного потока за отчётный период. Текущая квартальная дивидендная доходность акций составляет 5,61% – рекордная доходность на российском рынке.

( Читать дальше )

Блог им. Geolog72 |Полюс объявил buyback. Стоит ли покупать акции?

- 02 февраля 2022, 10:21

- |

Стало известно, что совет директоров золотодобытчика объявил о программе обратного выкупа акций в размере $200 млн. Таким образом, Полюс планирует выкупить 1,4% от уставного капитала компании.

Запуск buyback стартовал 31 января 2022 г. и продлится до июля этого года или до выкупа всего объявленного объёма, если действие программы не будет продлено, или прекращено раньше по решению руководства Полюса.

Напомним, buyback – это обратный выкуп акций эмитентом у частных лиц. В результате которого, в свободном обращении уменьшается количество акций. Подробнее о процедуре выкупа акций и влиянии её читайте в нашей статье.

Основная цель программы – это долгосрочная мотивация менеджмента и сотрудников Полюса. Покупать акции компания планирует на открытом рынке через дочку Полюс Сервис. Выкуп будет осуществляться, как на Московской бирже, так и на Лондонской.

На фоне данных новостей, акции Полюса сначала показали рост, но по итогам основной торговой сессии закрылись в минус. Мы считаем, что программа выкупа акций не повлияет на динамику котировок. Хоть она и будет проводиться в сжатые сроки, объём программы незначительный.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс