Какая доходность среди облигаций с рейтингом от АА- до АА+ и сроком погашения до 1 года?

- 18 декабря 2025, 14:58

- |

- комментировать

- 2.1К

- Комментарии ( 0 )

Свежие идеи Элвиса Марламова в фонде акций Alenka Capital: следим за лучшими управляющими ПИФ в стране

- 18 декабря 2025, 13:25

- |

Продолжаем серию ежемесячных постов с отслеживанием покупок/продаж профессиональными управляющими. Особенно теми, кто управляет МИЛЛИАРДАМИ рублей в акциях.

Зачем? Посмотреть, как думают профи — какие акции держат/покупают/продают.

Предыдущий пост про ПИФ Alenka Capital был 2 месяца назад тут smart-lab.ru/mobile/topic/1220171/

Существенные изменения портфеля за 2 месяца (основные изменения в ноябре)

Посмотрим основные сделки за 2 месяца (октябрь/ноябрь), напишу еще свои мысли по их поводу

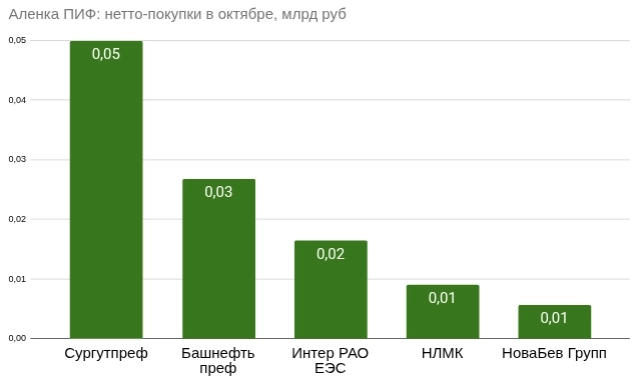

Смотрим за действиями в октябре 2025 года

Основные покупки — Башнефть преф, Интер РАО и НЛМК + заменил Сургут обычку на Сургут преф

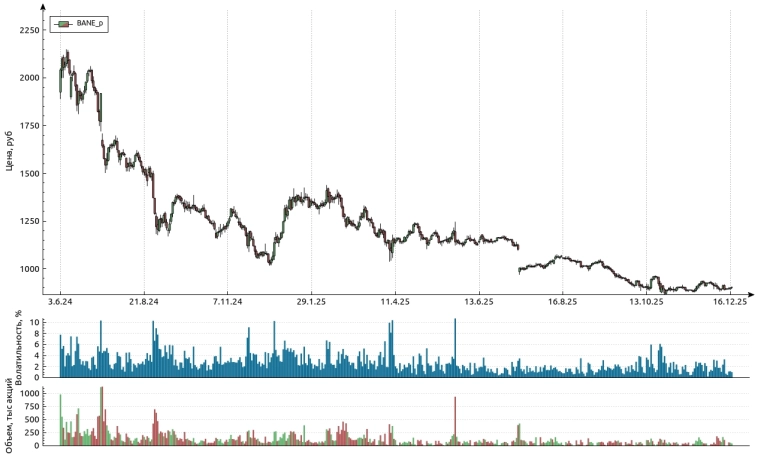

Элвис дождался интересных цен по Башнефти — ~900 руб

Когда-то безумцы покупали Башнефть преф и по 2000 руб за 1 акцию!)

Думаю здесь идея простая — за 2025 год дивиденд будет слабый (рублей 90-100), а вот за 2026 год если конъюнктура в нефти сильно улучшится — можно получить дивиденд 15+% (моя моделька)

Тут главное — маржа переработки нефти, если она будет высокой как сейчас, то дивиденд будет достойный, но все может быстро поменяться

( Читать дальше )

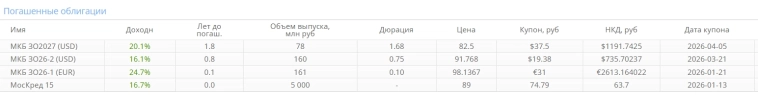

Валютные облигации МКБ - мутная муть или риски в цене?

- 17 декабря 2025, 13:16

- |

Тимофей на днях подсветил, что я взял немного субордов.

Постараюсь описать логику почему купил и подсветить, что происходило с банком последние месяцы.

( Читать дальше )

❗️ Прямой эфир с аналитиками Mozgovik Research! Сегодня, 19:00 ❗️

- 17 декабря 2025, 13:01

- |

Пишите свои вопросы к эфиру в Telegram на @mozgoviksupport

И ждем всех на онлайн-встрече для годовых подписчиков.

Уже в 19:00!

Участие доступно годовым подписчикам Mozgovik Research.

А если подписки нет — ещё можно успеть оформить тут!

Предновогодний промокод GIFT даст 7% скидку на подписку.

Хороший шанс уточнить своё видение и поправить стратегию. По отзывам прошлых встреч — получается плотно, полезно и без «что-то я упустил...». Закрывайте инвестгод спокойно!

( Читать дальше )

БСП: результаты ноября напугали рынок. Есть ли причины для паники?

- 16 декабря 2025, 21:47

- |

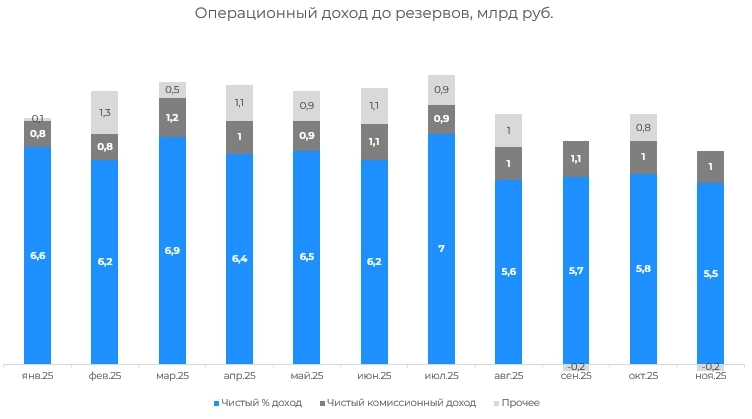

Банк Санкт-Петербург представил ожидаемые финансовые результаты по РСБУ за ноябрь и 11 месяцев 2025 года. Чистая прибыль в ноябре составила 1.2 млрд рублей при 6,7% рентабельности капитала.

За 11М25 чистая прибыль составила 37 млрд рублей, снизившись на 22,2% относительно аналогичного периода прошлого года, рентабельность капитала — 19,6%. Ключевая причина снижения прибыльности – рост расходов, связанных с обесценением кредитов. С начала года они составили 13.8 млрд рублей. За весь 2024 год — 4.9 млрд рублей. Такое значительное увеличение данных расходов не является сюрпризом. Еще в начале августа Банк публично изменил прогноз на 2025 год, указав в качестве ориентира стоимость риска на уровне 2%, что соответствует в 2025 году 16 млрд расходам, связанным с обесценением кредитного портфеля.

Операционный доход прогнозируемо сокращается на фоне снижения чистого процентного дохода из-за нормализации уровня чистой процентной маржи.

( Читать дальше )

загадки Селигдара

- 16 декабря 2025, 13:13

- |

«During the gold rush, it’s a good time to be in the pick-and-shovel business»

– Марк Твен

Когда смотришь отчетность Селигдара в период высоких цен, первое что приходит на ум — так это нарратив про продавцов кирок и лопат, который приписывают Марку Твену.

Раньше я не смотрел пристально отчеты Селигдара, потому что этим занимался наш Роман, но теперь Роман ушел в облигации, я решил глянуть отчетность Селигдара.

Я постараюсь просто приводить факты. Даже без какого-либо мнения.

И задавать вопросы. А вы сами можете ответить на эти вопросы в комментариях и высказать свое мнение.

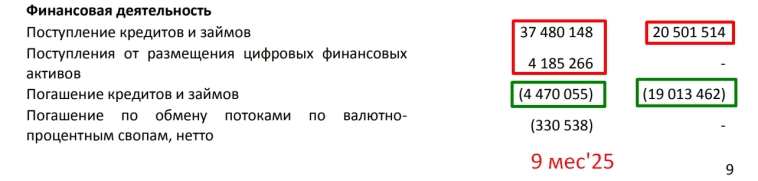

Выручка 9 мес выросла +19 млрд (+44%г/г) до 62 млрд руб.

Причина роста — невероятно удачная конъюнктура золотого рынка (повезло!).

За 9 месяцев 2024 года при выручке 43 млрд чистые заимствования компании составили 1,5 млрд руб.

За 9 месяцев 2025 года при выручке 62 млрд руб, чистые заимствования компании составили 37,2 млрд руб.

Чистый долг вырос еще сильнее, +47 млрд или +58%, так как +10 млрд еще дала валютная переоценка золотого долга.

Запомнили:

( Читать дальше )

Куда улетают цены на ПАЛЛАДИЙ, ПЛАТИНУ И МЕДЬ - чего стоить ждать от цен на промышленные металлы в 2026 году?

- 16 декабря 2025, 13:02

- |

В 2025 году можно было потерять на российском рынке акций, но заработать на металлах

Как пример — Палладий вырос на +72% в долларах, а платина +95%

( Читать дальше )

Мозговой штурм Мозговика: о чем говорят аналитики? W#112

- 15 декабря 2025, 16:43

- |

Какие есть идеи, кто что покупает, кто что планирует покупать/продавать, какие ожидания от рынка, какие слухи и так далее.

( Читать дальше )

Интер РАО. День инвестора. Что важного узнал от менеджмента?

- 15 декабря 2025, 16:29

- |

В пятницу (12 декабря) был на дне инвестора в Интер РАО, коротко напишу что интересного и выложу слайды из презентации компании.

Интер РАО — это компания, в которую входит 150 юридических лиц.

Если установленная мощность в ЕЭС РФ на 01.01.23г. была 247602 МВт., то на 01.01.25г. уже 263717 МВт. — обратите внимание, что установленная мощность в ОЭС Юга увеличилась с 27370 МВт. до 43367 МВт., видимо посчитали мощности новых территорий, только не понятно в какой они состоянии, да и Запорожская АЭС (6000 МВт. УМ) без восстановления Каховского водохранилища не заработает.

Снижение потребления за 11 месяцев в России относительно прошлого года -1,2% (около -12 млрд кВтч) (на -0,8% без учета дополнительного дня 29.02.2024).

Впервые за 6 лет ожидается превышение роста цены ОРЭМ над ИПЦ вследствие значительного повышения цен на топливо.

( Читать дальше )

Мой Рюкзак #59: Побольше банков и риска с надеждой подарка под Ёлочку или пора усиливать ставки

- 12 декабря 2025, 21:50

- |

Продолжаем болтаться в духе Анкориджа (последний пост про портфель был 19 ноября — почти месяц назад)

В целом ничего нового не произошло, но мир как будто стал чуть ближе (уже есть 28 или 20 пунктов, которые никто пока не может согласовать)

Парень слева в синем пиджаке это не я если что, а жаль (пост был бы полезнее наверно)

Мой базовый сценарий — просто так по 5 раз в Москву из США на 4 часа не катаются, какие-то договоренности есть и они будут выполняться, в тайминг угадывать смысла нет. Ключевое — сила Российской Армии, поэтому помогаем, кто как может.

Прошлый пост - Мой Рюкзак #58: Риск не оправдался, но дух Анкориджа еще с нами в одной комнате!

Было 22,9 млн рублей на 19.11.2025

Стало 24 млн рублей на 12.12.25

( Читать дальше )

- комментировать

- 23.4К |

- Комментарии ( 46 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал