Что сейчас купил бы Баффет на российском рынке

- 25 июня 2024, 14:15

- |

Знаменитый инвестор и миллиардер часто повторяет: «Будь жадным, когда другие боятся». Одни из своих лучших инвестиций Баффет сделал, покупая сильно упавшие акции. Применим его тактику на российском рынке.

Что покупает Баффет

Большинство инвесторов не любит периоды коррекций: акции дешевеют, неопределённость усиливается, негативных прогнозов всё больше. Многие стараются уходить с рынка ещё до начала падения.

У Баффета принципиально другой подход: он всегда ждёт следующую коррекцию, у него готов запас денег под будущие покупки, и есть стратегия, которой он придерживается уже более 70 лет подряд.

Суть стратегии Баффета можно изложить так: покупай рентабельные компании с высоким качеством управления по низкой цене. Те акции, которые сильнее упали, бери в первую очередь.

Как применить стратегию

С рентабельностью всё относительно просто: нужно отбирать самые доходные компании на рынке, у которых прибыль на единицу капитала (например, показатель ROE) выше, чем у других.

Низкая цена — тоже очевидный параметр: более интересны для покупки компании, у которых мультипликаторы (P/E, P/S или EV/EBITDA) ниже, чем у конкурентов, или меньше, чем они были ранее.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 19 )

Какие акции растут быстрее и чаще, чем доллар

- 24 июня 2024, 14:47

- |

Перед инвестором в России стоит как минимум две задачи: не проиграть инфляции и не проиграть доллару. Многие акции на нашем рынке дают отличную доходность в твёрдой валюте. Вопрос лишь в том, какие из них делают это чаще.

Метод скользящего окна

Доходность принято считать за прошлые периоды, заканчивая сегодняшним днём. Например, доллар за последний год вырос в рублях всего на 5%, за три года — более чем на 20%, за пять лет — почти на 40%.

Очевидно, что за это время были сильные взлёты, но были и откаты. И момент покупки доллара мог быть абсолютно любым. Поэтому инвестору важно понимать не только суммарный прирост за все годы, но и частоту, с которой валюта растёт.

Мы можем измерить доходность (прирост) любого актива, в том числе и доллара, по одному году (ровно за 12 месяцев) много раз подряд, стартуя в разные дни, например: с 1 января 2023 по 1 января 2024, со 2 января 2023 по 2 января 2024 и т. д.

Этот метод — скользящего окна — позволяет более детально увидеть доходность актива и лучше понимать, каковы шансы на нём заработать. В будущем динамика может быть иной, но базовые тренды на рынке часто повторяются.

( Читать дальше )

Недорогие акции роста: что купить на упавшем рынке

- 21 июня 2024, 15:44

- |

Коррекция на рынке — лучшее время для покупки акций с высокими мультипликаторами. Обычно более дорогие, сейчас они могут стоить умеренно или даже дёшево. Приведём несколько примеров.

Акции роста: пока недорого

Один из главных признаков акций роста — это их относительно высокий ценник. В сравнении с другими компаниями они чаще всего торгуются высоко относительно размера прибыли, выручки или активов.

Когда весь рынок разворачивается вниз, акции роста падают быстрее рынка и сокращают мультипликаторы (коэффициенты стоимости) быстрее, чем остальные бумаги.

Дешевле, чем традиционные дивидендные бумаги, они почти никогда не становятся, но всё же появляется возможность купить акции роста с хорошим дисконтом. И сейчас как раз такое время, когда выбора стало больше.

Эти акции сильно упали

Принцип поиска следующий: мы берём компании с позитивным профилем: растущая отрасль, успешный бизнес, высокая рентабельность. Смотрим мультипликаторы и сравниваем их с теми, что были на конец года.

( Читать дальше )

Что покупают трейдеры?

- 20 июня 2024, 10:41

- |

Считается, что долгосрочные инвесторы мало чему могут научиться у трейдеров. Как лыжники у сноубордистов. Рассказываем, почему это не совсем так, а ещё — как попробовать себя в роли трейдера в Альфа-Турнире и получить шанс выиграть 5 млн руб. 👇

В чём польза 🤔

Позиции в акциях мало о чём говорят: их держат разное время — от минуты до нескольких лет. Другое дело фьючерсы на акции, где срок и направление известны заранее. Инвестору полезно учитывать, на рост или падение каких бумаг ставят опытные спекулянты.

Что за бумаги 🔎

ВТБ. Трейдеры купили более 2 млн фьючерсов на акции банка — на июнь и сентябрь. И 88% из них верят, что бумаги вырастут. Причины: акции дёшевы и упали в мае на 15%.

Самолёт. Акции и фьючерсы на них входят в топ-20 на рынке. Большинство спекулянтов ставят на рост — 86%. У застройщика хорошие темпы продаж квартир, перспективы расширения и цифровизации бизнеса.

Магнит. Эти акции часто входят в топ-10. И тут тоже трейдеры рассчитывают на рост — 86%. Магнит нравится инвесторам из-за роста инфляции — это приводит к скачку выручки ретейлеров.

( Читать дальше )

Почему падает рынок акций и что делать?

- 19 июня 2024, 15:58

- |

С майского пика Индекс МосБиржи упал на 11,5%. На прошлой неделе была надежда на восстановление, но теперь распродажи продолжаются. Разбираемся, что происходит, и как вести себя инвестору.

Почему падают акции

Можно выделить следующие причины:

- Рост процентных ставок. Инфляция остаётся высокой, что вынуждает ЦБ повышать ключевую ставку. Рост процентных ставок делает депозиты и облигации более привлекательными, поэтому притоки средств в акции уменьшаются. Дивидендная доходность многих акций становится менее интересной, когда ОФЗ торгуются с доходностью 15% годовых.

Больше по теме: Не допускайте эту ошибку, сравнивая доходность акций и облигаций

- Укрепление рубля. Валютная пара CNY/RUB с начала мая снизилась на 12%, официальный курс доллара от ЦБ упал на 5%. Доходы компаний-экспортёров в пересчёте на рубли сокращаются. На эти компании приходится около 60% капитализации рынка.

Больше по теме: Как курс рубля влияет на различные отрасли

- Рост налога на прибыль. Это менее значимый фактор, но он тоже оказывает влияние. Компании заплатят больше налогов, а значит, получат меньше чистой прибыли — и будущих дивидендов станет меньше.

( Читать дальше )

Что будет с новыми IPO в период распродаж

- 18 июня 2024, 14:29

- |

На фоне распродаж инвесторы всё больше задаются вопросом, продолжится ли «бум IPO». Стоит ли ожидать новых размещений и как будут чувствовать себя компании, для которых IPO «дочек» — важный катализатор роста акций.

На фоне распродаж на фондовом рынке, которые длятся уже месяц, активность IPO заметно снизилась. Последними размещениями стали ЗПИФ «Рентал ПРО» и IVA Technologies, которые не вызвали большого ажиотажа.

Из возможных 25,7 млрд руб. «Рентал ПРО» разместился всего на 2,8 млрд руб. IVA Technologies собрала заявки на IPO с переподпиской по верхней границе, но на МосБирже динамика выглядела довольно слабо: никакого роста в первые дни не произошло. Сейчас бумага торгуется примерно по цене размещения.

Что касается МТС-Банка и ГК Элемент, сейчас они торгуются ниже цены размещения на 10,6% и 9,3% соответственно.

Такая коррекция уже была

Осенью 2023 года мы уже видели коррекцию по индексу МосБиржи. Как и сейчас, распродажи проходили на фоне роста ставок на долговом рынке. Перед повышением ключевой ставки в декабре индекс МосБиржи потерял около 8%.

( Читать дальше )

Акции ЭсЭфАй. Стоит ли покупать

- 17 июня 2024, 13:02

- |

Стоит ли покупать акции ЭсЭфАй после их падения на 30% с середины марта? Вооружаемся калькулятором и попытаемся определить справедливую стоимость этих бумаг.

ЭсЭфАй (SFI) — инвестиционный холдинг. Он покупает доли в других компаниях и зарабатывает на них через дивиденды или перепродажу по более высокой цене. Сейчас ЭсЭфАй владеет пятью активами (в скобках указана доля в компаниях):

- Лизинговая компания Европлан (87,5%) — флагманский актив группы. В I квартале 2024 года компания провела IPO.

- ПАО «М.Видео» (10,37%) — торговая сеть бытовой техники и электроники. ЭсЭфАй может увеличить свою долю в ней вдвое. Деньги для покупки на балансе компании холдинга мы учтём при расчёте чистого долга.

- ПАО «Русснефть» (11,2%) — крупная нефтяная компания. Акции торгуются на бирже, компания испытывает сложности из-за высокой долговой нагрузки.

- Страховой дом ВСК (49%) — крупная страховая компания, доля на рынке non-life страхования 7%. Последние 5 лет имеет стабильные финансовые показатели.

( Читать дальше )

В погоне за ключевой ставкой. Как получать процент выше

- 14 июня 2024, 15:51

- |

На заседании 7 июня ЦБ решил оставить ставку на уровне 16%, но всерьёз рассматривал повышение до 17% и даже 18%. В июле высока вероятность, что ставка всё-таки будет повышена. Как действовать инвестору, чтобы получить доходность выше ключевой ставки, даже если она будет 18%.

В чём проблема?

Чтобы получать доход на уровне ключевой ставки, можно купить паи фондов денежного рынка или просто открыть депозит в одном из банков за пределами ТОП-10.

Когда год назад ключевая ставка была равна 7,5%, такой подход выглядел слишком консервативным. Облигации и акции легко давали возможность получить доходность выше.

Но при ключевой ставке 16% и выше обогнать её значительно сложнее. Для примера:

- доходность ОФЗ и самых надёжных корпоративных облигаций 15–16%

- корпоративные облигации дают 18%, но при росте ключевой ставки они могут упасть в цене, и реальная доходность будет ниже

- полная доходность по Индексу МосБиржи с 2017 года составляет около 12%

( Читать дальше )

Замещающие и квазивалютные облигации. Инвестиции без покупки валюты

- 13 июня 2024, 15:24

- |

Замещающие и квазидолларовые облигации — привлекательный инструмент для формирования валютной части портфеля, особенно после остановки торгов долларом и евро на Мосбирже. Рассказываем о перспективах этого рынка и интересных бумагах.

Российские компании начали выпускать замещающие облигации (ЗО) в 2022 году по российскому праву взамен еврооблигаций, заблокированных на иностранных биржах. При выпуске ЗО инвестор получает её вместо заблокированной бумаги. Выплаты по ним производятся в рублях, однако стоимость бумаг и купоны по-прежнему привязаны к долларам, евро или швейцарским франкам.

Подробнее об этом написано здесь.

Формирование валютной позиции в условиях санкций. После введения санкций США против Московской биржи и Национального клирингового центра торги долларом США, евро и гонконгским долларом приостановлены. Теперь Банк России будет определять их официальный курс, опираясь на данные по валютным операциям банков и внебиржевым сделкам.

После прекращения торгов евро и долларом на бирже ЗО и квазидолларовые облигации становятся хорошей альтернативой для формирования валютной части портфеля и защитным инструментом от рисков девальвации рубля.

( Читать дальше )

Дайджест IPO. Летом ждём новые размещения

- 11 июня 2024, 14:16

- |

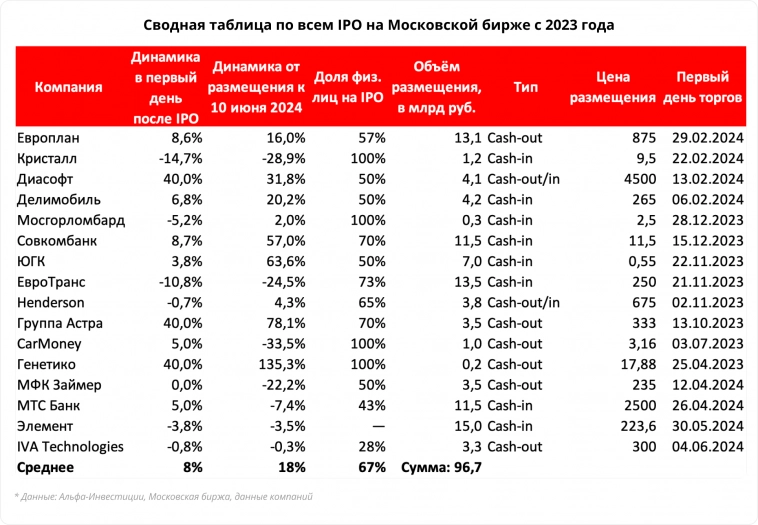

Год назад на Мосбирже возобновились первичные публичные размещения акций (IPO) и уже набрали серьёзные обороты. За это время на биржу вышли 16 компаний — мы следим за динамикой их акций и регулярно рассказываем, на каких новых эмитентов обратить внимание инвесторам.

Итоги недавних IPO

С начала 2023 года новые эмитенты привлекли на бирже 96,7 млрд руб. В первый день торгов более половины акций закрывались в плюсе, а в среднем все прибавляли 8%. К 10 июня 2024 года котировки новых эмитентов в среднем выросли на 18%.

- Самые свежие размещения, которые прошли в мае-июне 2024 года, — Группа Элемент и IVA Technologies.

- IPO Элемента стало крупнейшим по объёму привлечённых средств с начала 2023 года. Оно прошло на СПБ Бирже, сейчас у акций есть листинг на Мосбирже, инвесторам доступны бумаги с обеих площадок.

- Акции IVA Technologies сейчас торгуются немного ниже уровня размещения.

Больше по теме: IPO: что нужно знать частным инвесторам

Как растут новые компании

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал