пионер

Главное на рынке облигаций на 19.06.2024

- 19 июня 2024, 11:23

- |

- «Кузина» допустила техдефолт при выплате 14-го купона по облигациям серии БО-П02. Размер неисполненных обязательств — 949 тыс. рублей. В качестве причины эмитент указал приостановку налоговым органом операций по счетам, в связи с которой отсутствует возможность произвести выплату купонного дохода с расчетного счета эмитента. Кредитный рейтинг эмитента — B+(RU) со стабильным прогнозом.

- «ТД РКС»установил ставку купонатрехлетних облигаций серии 002Р-04 объемом 500 млн рублей в размере 20% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 18 июня. Техразмещение запланированона 21 июня. Организаторы — БКС КИБи Газпромбанк. Кредитный рейтинг эмитента — BBB-.ru с позитивным прогнозом от НКР.

- «Автобан-Финанс»установил ставку1-6-го купонов шестилетних облигаций серии БО-П06 объемом 5 млрд рублей на уровне 15% годовых. Купоны полугодовые.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ГК Пионер. оценка компании

- 17 июля 2023, 17:42

- |

Об организации

1- ГК «Пионер» — строительная компания, которая более 20 лет работает на российском рынке.

2- Специализируется на строительстве многофункциональных комплексов, жилой и коммерческой недвижимости в Москве и Санкт-Петербурге с последующим управлением и сервисным обслуживанием

3-выпуски облигаций:

RU000A104735

RU000A102KG6

RU000A1016F5

Цель оценки: Оценка состояния компании с целью приобретения облигаций эмитента.

Общие значения

1-Выручка: 20,0 млн.руб.

2-Прибыль: 11,438 млн.руб

Оценка

Общая динамика

1-Динамика выручки: 11,1% (YoY)

2-Динамика прибыли: 1347,8% (YoY)

3-Динамика долговой нагрузки: -25,7% (*)

4-Динамика активов: -19,8% (*)

Оценка по коэффициентам: -1,1 из 5

Кредитный рейтинг:

ruA-

Вывод: прибыль компании и выручка восстановились с начала прошлого года имеет большое количество проектов недвижимости.

За год компания нарастила прибыль в 1347,8%, что говорит о восстановлении финансовой составляющей компании.

( Читать дальше )

Портфель ВДО. Ускорение роста и работа с качеством

- 24 января 2023, 07:23

- |

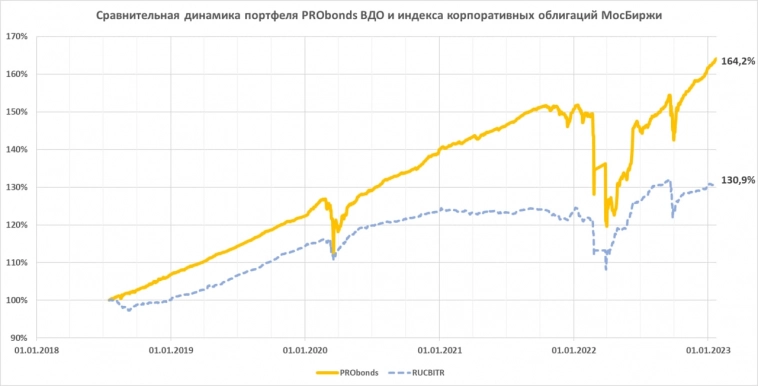

За последние 365 дней, на которые всё еще приходится обвал февраля – марта 2022, портфель высокодоходных облигаций PRObonds ВДО принес 9,7%.

Годовая доходность быстро возрастает за счет накопленного во второй половине прошлого и начале нынешнего года результата. К примеру, только за неполный январь портфель прибавил уже 1,5%.

В наступившем году от портфеля мы планировали получить ±14%, и десятая часть пути уже пройдена.

Внутренняя доходность портфеля (доходности к погашению входящих в него облигаций и доходность размещения денег в РЕПО с ЦК) постепенно опускается, она уже немногим превышает 16%. И в феврале снизится более заметно, видимо, к 15% годовых. Хотя и такая внутренняя доходность не нарушает плана по достижению 14% по году.

Портфель сохраняет большую долю денег. Сейчас она 15%, и может еще увеличиться. Ставка их размещения на данный момент – около 7,1% годовых. Существенно меньше, чем доходности облигаций, но как компенсация за балансир неплохо. Деньги помогут снизить потери от коррекции. Которая в будущем, возможно, близком обязательно будет.

( Читать дальше )

Petropavlovsk к концу года полностью избавился от обязательств по предоплатам по золоту - Sberbank CIB

- 28 января 2022, 18:17

- |

Наибольший рост производства в 4К21 наблюдался на руднике Пионер (на 60% к 3К21 до 52,8 тыс. унций) благодаря запуску в 2К21 новой флотационной фабрики, которая к концу года вышла на полную мощность. В 4К21 производство золота из собственного концентрата увеличилось на 28% с уровня 3К21 до 130,4 тыс. унций, а производство золота из стороннего концентрата — на 26% до 12,7 тыс. унций за аналогичный период. По итогам 2021 года производство золота достигло 449,9 тыс. унций, что на 18% меньше, чем годом ранее, но примерно соответствует середине прогнозного диапазона 430-470 тыс. унций, представленного компанией. Производство золота из собственного сырья в 2021 году составило 390,4 тыс. унций (на 1% больше, чем в 2020 году) — это верхняя граница прогноза компании (370-390 тыс. унций). Производство золота из стороннего концентрата упало за год на 63% до 59,4 тыс. унций и оказалось вблизи нижней границы прогнозного диапазона (60-80 тыс. унций).

( Читать дальше )

Важно, как на неделе застройщики разместят долги. Момент истины

- 06 декабря 2021, 18:40

- |

Обращаю внимание на два эмитента, которые размещают долги на этой неделе: ГК Пионер и Брусника.

Почему это важно? — сейчас рынок облигаций в откровенной депрессии (позволю так назвать, ведь снижение доходностей продолжается с декабря 2020 года), а размещаться застройщикам надо. В следующем году девелоперам надо погасить более 60 млрд рублей и это без учёта купонных выплат.

Пионеру и Бруснике не нужно погашать долги в 2022-м, но в течении 30 дней им предстоит выплатить купонные доходы. По двум выпускам каждому.

- Бруснике нужно выплатить купоны на 108 млн 9 декабря и ещё 144 млн рублей 3 января 2022 года.

- ГК Пионер предстоит выплатить 13 декабря 130 млн и 120 млн рублей 17 декабря 2021 года.

( Читать дальше )

Коротко о главном на 22.11.2021

- 22 ноября 2021, 10:24

- |

Старт размещения, новые выпуски и оферта:

- Сегодня «Талан-финанс» начинает размещение выпуска облигаций серии 001Р-03 со сроком обращения 3,5 года объемом 1 млрд рублей. Регистрационный номер — 4B02-03-00416-R-001P. Ставка купона установлена на уровне 13% годовых на весь срок обращения бумаг. По выпуску предусмотрена амортизация. Бумаги включены в Третий уровень котировального списка и Сектор роста. Организаторы выпуска: Синара Инвестбанк, ИФК «Солид» и BCS Global Markets.

- «Симпл фин» перенесло на неопределенный срок размещение дебютного выпуска облигаций серии 01 с залоговым обеспечением денежными требованиями объемом 2 млрд рублей.

- 24 ноября «Биннофарм Групп» (входит в АФК «Система») начнет размещение дебютного выпуска 15-летних облигаций серии 001P-01 объемом 3 млрд рублей. Регистрационный номер выпуска — 4B02-01-00054-L-001P. Номинальная стоимость одной бумаги — 1 000 рублей. Ставка 1-8-го купонов установлена на уровне 9,9% годовых. Оферта предусмотрена через два года. Организаторами размещения выступят: Альфа-банк, банк «Открытие», BCS Global Markets, ВТБ Капитал, Газпромбанк, Инвестбанк Синара, ИФК «Солид», МКБ (CBOM), Россельхозбанк, Sber CIB, Совкомбанк, Тинькофф банк, «Универ Капитал», Райффайзенбанк.

( Читать дальше )

Petropavlovsk нужна убедительная стратегия, чтобы восстановить доверие рынка - Альфа-Банк

- 12 октября 2020, 21:57

- |

Снижение объемов производства неминуемо приведет к росту расходов, так как в этом случае перестает действовать эффект экономии на масштабе. Новая команда менеджмента должна будет представить убедительную стратегию развития с надежным прогнозом и планами по сокращению расходов и поставкам концентрата золота, чтобы восстановить доверие рынка к инвестиционному профилю компании.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Менеджмент объяснил необходимость понижения производственного прогноза более низким в сравнении с ожиданиями содержанием металла в руде, главным образом, в рудном концентрате, который поставляют сторонние компании, а также проблемами, связанными с логистикой, на фоне пандемии.

( Читать дальше )

Исследование лизинговых компаний - эмитентов малых выпусков облигаций (от angry bonds)

- 25 февраля 2019, 10:55

- |

Господа с ресурса https://t.me/angrybonds (http://angrybonds.ru) сделали исследование лизингодателей, выпускавших в недавнем прошлом биржевые облигации. Облигации объемами выпуска до 200 млн.р.

Можно по-разному принимать результаты. Но, надеюсь, они помогут Вам более здраво судить об эмитентах.

Текст самих angry bonds в их телеграм-канале гласит:

«Граждане одесситы!

Виноват, граждане облигационеры, не побоюсь этого слова, владельцы облигаций! Только сегодня! Первое специализированное независимое исследование ( angrybonds.ru/gallery/рублевые%20облигации%20лизинговых%20компаний_22.02.pdf ) российских эмитентов облигаций — лизингодателей. Имеющее целью непредвзятый анализ высокодоходных облигации лизинговых компаний всей нашей необъятной Родины: от Выдропужска до Спасска-Дальнего.

Мы серьезно уточнили методику и включили раздел «Прямая речь эмитента». Теперь у небольших компаний есть возможность напрямую обратиться к инвесторам. В первом пилотном исследовании представлены материалы компаний: «ПР-лизинг», «Роделен», «МСБ-Лизинг», «Роял Капитал» и «Лентранслизинг».

В дальнейшем мы планируем выпускать данное исследование ежеквартально.»

Приятного чтения!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал