ВДО

Ключевая ставка. Ожидания создают панику

- 17 декабря 2024, 06:58

- |

Глянем заголовки аналитических комментариев. Достаточно открыть ленты Финама и ProFinance за вчера.

Выберем те, что про ключевую ставку. Новое решение по ней произойдет в эту пятницу. Комментариев много, • тема ставки – центральная. Все эксперты или готовятся к худшему, или его вполне допускают. И, что важнее,• придают теме эмоциональную окраску.

Понятно, чего так летят вниз акции и облигации.

Прошлое повышение, с 19 до 21% 25 октября, встречали после уже глубокой фондовой коррекции и достаточно спокойно: дескать, новая ставка заложена в цены.

• Нынешнее предполагаемое, с 21 до 23, 24, 25%, оценивается как угроза на будущее. Оценка логична: в прошлый раз желание выдохнуть обернулось новым обвалом, в облигациях еще и более агрессивным. И наступать на грабли дважды не хочется.

Однако • закономерность может быть не в том, что рынок после повышения ставки падает. А в том, что он обманывает ожидания.

Для меня это значит не то, что фондовый рынок (особенно хотелось бы, рынок облигаций) сейчас неожиданно начнет расти. • Это значит, что любой зачаток роста получает хорошие шансы на продолжение. И если он будет виден, попробуем им воспользоваться.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

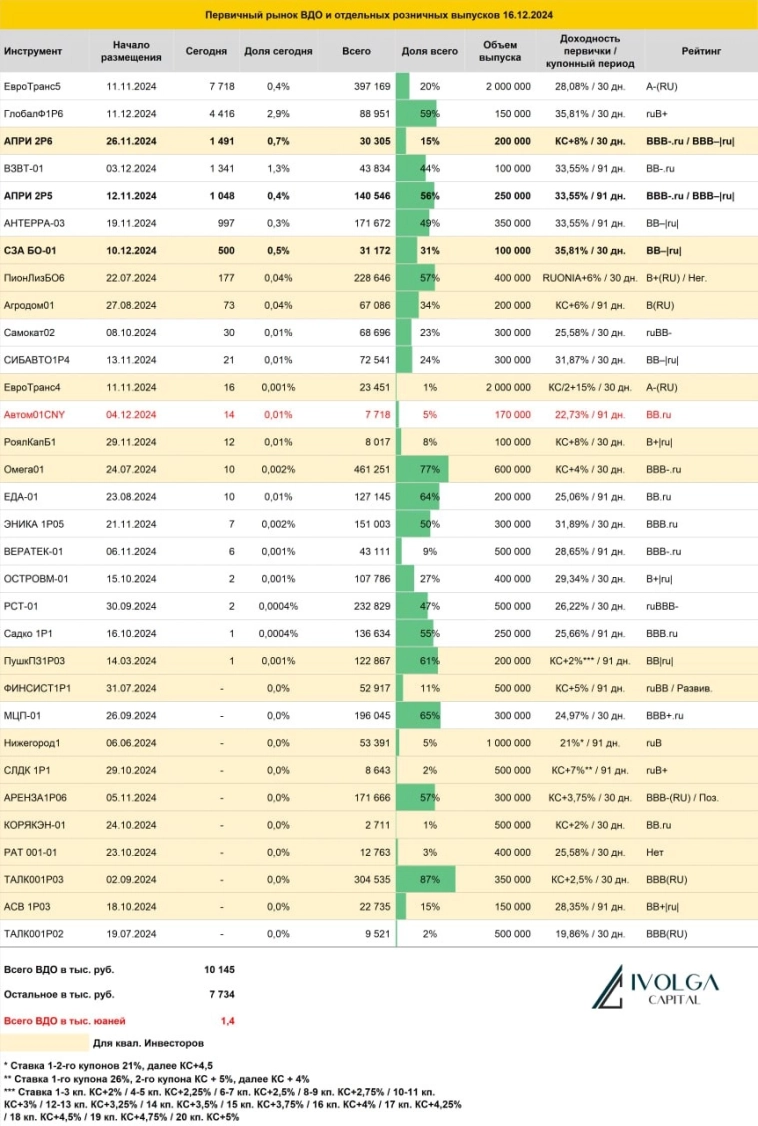

Итоги первичных размещений ВДО и некоторых розничных выпусков на 16 декабря 2024 г.

- 16 декабря 2024, 18:36

- |

Первичные размещения облигаций: план на неделю с 16.12 по 22.12.24

- 16 декабря 2024, 15:50

- |

⚡️ Энерготехсервис: A-, флоатер ΣКС+550 (EY~29,8%), ежемес. купон, 2 года, 1,5 млрд.

Компания занимается строительством и эксплуатацией малых электростанций различного типа (наверное, примерно так планировал когда-нибудь выглядеть печально известный Завод КЭС, но не фартануло)

Свежую отчетность смотреть большого смысла нет, т.к. с начала года имеем только двустраничные РСБУ (при наличии дочерних компаний в группе) без промежуточных данных о движении денежных средств. Рейтинговому отчету тоже почти год. Из того, что видно – у компании соразмерно подросли и в масштабы бизнеса, и размер долга

Параметры выпуска ничем не выделяются среди свежей первички по рейтинговой группе и сильно уступают вторичке, большого интереса к размещениям с похожими параметрами не видно ни на сборе, ни в стакане. Смысла участвовать в таком считаю, что нет

💡 ТГК-14: BBB+/A-, 2 выпуска – фикс до 26,5% (YTM~29,8%), флоатер ΣКС+650 (EY~30,9%)

Здесь есть подробный разбор, совсем однозначного мнения по выпуску нет, сам не участвую

( Читать дальше )

Анализ эмитента: ООО "Агрофирма "Рубеж" (за 3кв. 2024 г.) | Облигации

- 16 декабря 2024, 11:49

- |

📌 На данный момент у ООО «Агрофирма «Рубеж» в обращении 1 выпуск облигаций с общим облигационным долгом 500 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 1613 млн. руб.

— Чистая прибыль (убыток): (-338) млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал уменьшился на 14% (-), долгосрочные обязательства выросли на 13% (-), краткосрочные прибавили 25% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 3,31 раза. Долговая нагрузка увеличилась на 40% (-).

По финансовым результатам (год-к-году): выручка прибавила 11%, при этом был показан чистый убыток (-338) млн.₽ против прибыли 68 млн.₽ годом ранее.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Итоги торгов за 13.12.2024

- 16 декабря 2024, 09:56

- |

Коротко о торгах на первичном рынке

13 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 456 выпускам составил 1038,5 млн рублей, средневзвешенная доходность — 26,05%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Сделки в портфеле ВДО на новую / нервную неделю

- 16 декабря 2024, 09:25

- |

И снова понедельник. Неделя обещается нервной. И сделки на нее в публичном Портфеле PRObonds ВДО — аккуратные. Здесь скорректировать, там подправить. Как и неделю назад, без изменения общей пропорции облигаций и денег.

Все операции, для каждой из позиций — по 0,1% от активов за торговую сессию, начиная с сегодняшней.

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Платежи в портфеле PRObonds. На неделе 16-20 декабря

- 16 декабря 2024, 08:21

- |

Интерактивная страница портфеля PRObonds ВДО: Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Доходность ВДО (42,3%) скакнула выше 2-х ключевых ставок

- 16 декабря 2024, 06:46

- |

После каждого нового скачка доходностей ждешь остановки. А после остановки получаешь новый скачок.

И вот сегмент высокодоходных облигаций (к ВДО относим бумаги кредитных рейтингов не выше BBB) преодолел магическую отметку: средняя доходность ВДО превысила 2 ключевые ставки. Ставка пока что 21%, доходность – 42,3%.

Накануне предыдущего повышения КС (с 19% до 21%) памятного 25 октября эта доходность была 31,4%. Спустя 2 месяца хочется добавить «всего-то». И – тоже всего-то – была в 1,65 раза выше еще той ключевой ставки.

Скачкообразный рост облигационных доходностей обыгрывает либо панику рынка (я ее не замечаю или не понимаю), либо траекторию реалистичной инфляции. Предположение, что это продажи под новый подъем КС, оставим без внимания. Т. к. при доходности 42% будет ли ставка 21% или 23% — вопрос не первой или не прямой важности.

В этой интерпретации повышение ключевой ставки, если способно тормозить инфляцию, может быть парадоксальным благом для облигаций.

( Читать дальше )

Обновление кредитных рейтингов в ВДО и розничных облигациях (ЛСР - подтверждение А | Унител - понижение до B+ | Мегатакт - рейтинг на пересмотре)

- 14 декабря 2024, 09:35

- |

📉 ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

🟢ПАО «Группа ЛСР»

Эксперт РА подтвердил кредитный рейтинг на уровне ruA

ПАО «Группа ЛСР» — диверсифицированная крупная строительная компания, работающая на рынке с 1993 года и реализующая проекты в Санкт-Петербурге, Ленинградской области, Москве, Екатеринбурге и Сочи.

По расчетам агентства, отношение долга, скорректированного на денежные средства и на средства на эскроу-счетах, на 30.06.2024 к EBITDA по МСФО за 12 предшествовавших месяцев составило 1,6х (годом ранее – 3,2х).

Прогнозная ликвидность компании находится на уровне выше среднего: операционный денежный поток на горизонте года от отчетной даты с учетом остатка денежных средств и невыбранных кредитных линий полностью покрывает плановые платежи по долгу и капитальным затратам.

🔴ООО ПКФ «Мегатакт-НН»

НКР подтвердило кредитный рейтинг на уровне BB.ru и установило прогноз «рейтинг на пересмотре — неопределённый прогноз»

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 13 декабря 2024 г.

- 13 декабря 2024, 18:34

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал